Consus Commercial Property AG

Leipzig

(„Gesellschaft“)

ISIN: DE000A2DA41

Einladung zur ordentlichen Hauptversammlung

Hiermit laden wir die Aktionäre unserer Gesellschaft zu der am

Donnerstag, den 28. September 2017, um 11:00 Uhr (MESZ)

stattfindenden ordentlichen Hauptversammlung

in das publity Center Leipzig, Landsteinerstraße 6, 04103 Leipzig, ein.

Tagesordnung

| 1. |

Vorlage des festgestellten Jahresabschlusses der Consus Commercial Property AG sowie des Berichts des Aufsichtsrats für das Geschäftsjahr 2016. Zu dem Tagesordnungspunkt 1 wird kein Beschluss gefasst, da sich dieser auf die Zugänglichmachung und Erläuterung der vorbezeichneten Unterlagen beschränkt und eine Beschlussfassung der Hauptversammlung über den festgestellten Jahresabschluss nicht vorgesehen ist. Der Vorstand und, soweit der Bericht des Aufsichtsrats betroffen ist, der Aufsichtsrat werden die zugänglich gemachten Unterlagen im Rahmen der Hauptversammlung erläutern. Die Aktionäre haben auf der Hauptversammlung im Rahmen ihres Auskunftsrechts Gelegenheit, Fragen hierzu zu stellen. |

||||||||||||||||||||||||||||||||||||||||

| 2. |

Beschlussfassung über die Verwendung des Bilanzgewinns Der Bilanzgewinn der Gesellschaft für das Geschäftsjahr 2016 beträgt EUR 61.067,03. Vorstand und Aufsichtsrat schlagen vor zu beschließen, den Bilanzgewinn aus dem Geschäftsjahr 2016 in Höhe von EUR 61.067,03 auf neue Rechnung vorzutragen. |

||||||||||||||||||||||||||||||||||||||||

| 3. |

Beschlussfassung über die Entlastung des Vorstands für das Geschäftsjahr 2016 Vorstand und Aufsichtsrat schlagen vor zu beschließen, dem ehemaligen alleinigen Mitglied des Vorstands, Herrn Thomas Olek, für das Geschäftsjahr 2016 Entlastung zu erteilen. |

||||||||||||||||||||||||||||||||||||||||

| 4. |

Beschlussfassung über die Entlastung des Aufsichtsrats für das Geschäftsjahr 2016 Vorstand und Aufsichtsrat schlagen vor zu beschließen, den ehemaligen Mitgliedern des Aufsichtsrats, Herrn Matthias Girnth, Herrn Dr. Andreas Beyer und Herrn Dr. Hans-Jürgen Ahlhoff für das Geschäftsjahr 2016 Entlastung zu erteilen. |

||||||||||||||||||||||||||||||||||||||||

| 5. |

Wahl des Abschlussprüfers für das Geschäftsjahr 2017 Der Aufsichtsrat schlägt vor, folgenden Beschluss zu fassen: Die Warth & Klein Grant Thornton AG Wirtschaftsprüfungsgesellschaft, Leipzig, wird zum Abschlussprüfer und zum Konzernabschlussprüfer der Consus Commercial Property AG für das Geschäftsjahr 2017 sowie zum Abschlussprüfer für eine etwaige prüferische Durchsicht verkürzter Abschlüsse und Zwischenberichte sowie unterjähriger Finanzberichte in den Geschäftsjahren 2017 und 2018 bis zur nächsten ordentlichen Hauptversammlung bestellt. |

||||||||||||||||||||||||||||||||||||||||

| 6. |

Wahlen zum Aufsichtsrat Die Mitglieder des Aufsichtsrats, Herr Dr. Andreas Beyer und Herr Matthias Girnth, haben ihre Aufsichtsratsmandate mit sofortiger Wirkung zum 15. August 2017 niedergelegt. Mit Beschluss des Amtsgerichts Leipzig vom 16. August 2017 wurden die Herren Professor Andreas Steyer und Thomas Olek auf Antrag des Vorstands gemäß § 104 Abs. 1 AktG mit sofortiger Wirkung zu Mitgliedern des Aufsichtsrats für den Zeitraum bis zur Beendigung der nächsten Hauptversammlung bestellt. Das weitere Aufsichtsratsmitglied, Herr Robert Sargent, wurde nach Amtsniederlegung des vormaligen Mitglieds des Aufsichtsrats, Herrn Dr. Hans-Jürgen Ahlhoff, bereits mit Beschluss des Amtsgerichts Leipzig vom 9. Februar 2017 für den Zeitraum bis zur Behebung des Mangels gemäß § 104 Abs. 6 AktG zum Mitglied des Aufsichtsrats bestellt. Um die aufgrund der Niederlegungen der Aufsichtsratsmandate entstandenen Mängel zu beheben, sollen im Rahmen der ordentlichen Hauptversammlung vom 28. September 2017 Wahlen zum Aufsichtsrat durchgeführt werden. Der Aufsichtsrat der Gesellschaft setzt sich nach §§ 95 Abs. 1 Satz 1, 96 Abs. 1 letzter Fall, 101 Abs. 1 AktG in Verbindung mit § 6 Abs. 1 der Satzung der Gesellschaft aus drei von der Hauptversammlung der Gesellschaft zu wählenden Mitgliedern zusammen. An Wahlvorschläge ist die Hauptversammlung nicht gebunden. Der Aufsichtsrat schlägt vor, zu beschließen:

|

||||||||||||||||||||||||||||||||||||||||

| 7. |

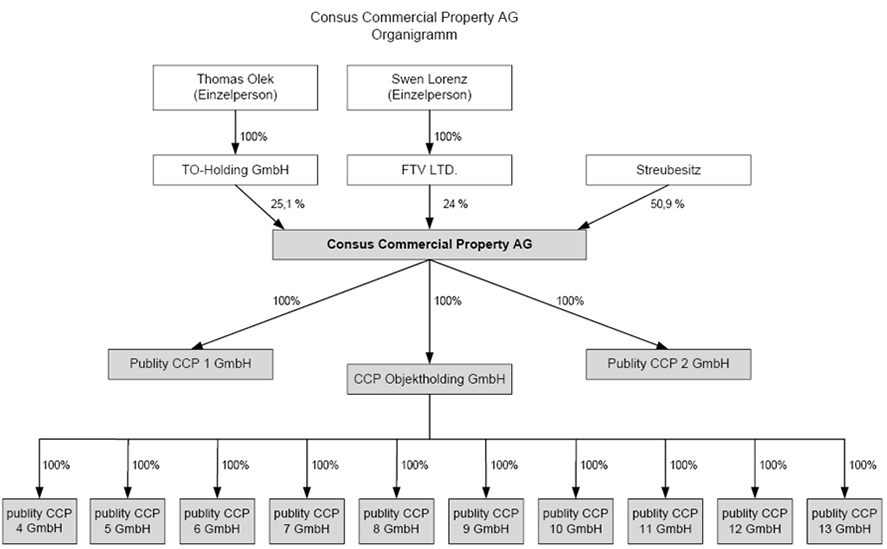

Beschlussfassung über die Zustimmung zum Gewinnabführungsvertrag mit der publity CCP 1 GmbH Die Gesellschaft und die publity CCP 1 GmbH, Leipzig, – eine 100 %ige Tochtergesellschaft der Gesellschaft – haben am 8. August 2017 einen Gewinnabführungsvertrag geschlossen. In dem Gewinnabführungsvertrag hat sich die publity CCP 1 GmbH, Leipzig, verpflichtet, ihren gesamten Gewinn an die Gesellschaft abzuführen. Die Gesellschaft hat sich gegenüber der publity CCP 1 GmbH, Leipzig, zur Verlustübernahme gemäß § 302 AktG verpflichtet. Der Gewinnabführungsvertrag ist in dem gemeinsamen Bericht des Vorstands der Gesellschaft und der Geschäftsführung der publity CCP 1 GmbH, Leipzig, gemäß § 293 a Abs. 1 AktG näher erläutert und begründet. Eine Prüfung des Gewinnabführungsvertrages durch einen Vertragsprüfer gemäß § 293 b AktG ist nicht erforderlich. Ausgleichszahlungen oder Abfindungen an außenstehende Gesellschafter sind nicht zu gewähren. Der Gewinnabführungsvertrag wird nur mit Zustimmung der Hauptversammlung der Gesellschaft und der Gesellschafterversammlung der publity CCP 1 GmbH, Leipzig, wirksam. Darüber hinaus wird der Gewinnabführungsvertrag erst wirksam, wenn sein Bestehen in das Handelsregister der publity CCP 1 GmbH, Leipzig, eingetragen worden ist. Vorstand und Aufsichtsrat schlagen vor zu beschließen, dem Abschluss des Gewinnabführungsvertrags zwischen der Gesellschaft und der publity CCP 1 GmbH, Leipzig, vom 8. August 2017 zuzustimmen. Der Gewinnabführungsvertrag hat folgenden Inhalt:

Die Vorschriften des § 302 AktG in seiner jeweils gültigen Fassung gelten entsprechend.

|

||||||||||||||||||||||||||||||||||||||||

| 8. |

Beschlussfassung über die Zustimmung zum Gewinnabführungsvertrag mit der publity CCP 2 GmbH Die Gesellschaft und die publity CCP 2 GmbH, Leipzig, – eine 100 %ige Tochtergesellschaft der Gesellschaft – haben am 8. August 2017 einen Gewinnabführungsvertrag geschlossen. In dem Gewinnabführungsvertrag hat sich die publity CCP 2 GmbH, Leipzig, verpflichtet, ihren gesamten Gewinn an die Gesellschaft abzuführen. Die Gesellschaft hat sich gegenüber der publity CCP 2 GmbH, Leipzig, zur Verlustübernahme gemäß § 302 AktG verpflichtet. Der Gewinnabführungsvertrag ist in dem gemeinsamen Bericht des Vorstands der Gesellschaft und der Geschäftsführung der publity CCP 2 GmbH, Leipzig, gemäß § 293 a Abs. 1 AktG näher erläutert und begründet. Eine Prüfung des Gewinnabführungsvertrages durch einen Vertragsprüfer gemäß § 293 b AktG ist nicht erforderlich. Ausgleichszahlungen oder Abfindungen an außenstehende Gesellschafter sind nicht zu gewähren. Der Gewinnabführungsvertrag mit der publity CCP 2 GmbH, Leipzig, hat, abgesehen von der Bezeichnung der Vertragsparteien, denselben Wortlaut wie der Gewinnabführungsvertrag mit der publity CCP 1 GmbH, Leipzig; sein Inhalt ist deshalb, von der Bezeichnung der Vertragsparteien abgesehen, mit dem unter Tagesordnungspunkt 7 dargestellten Inhalt des Gewinnabführungsvertrages mit der publity CCP 1 GmbH, Leipzig, identisch. Der Gewinnabführungsvertrag wird nur mit Zustimmung der Hauptversammlung der Gesellschaft und der Gesellschafterversammlung der publity CCP 2 GmbH, Leipzig, wirksam. Darüber hinaus wird der Gewinnabführungsvertrag erst wirksam, wenn sein Bestehen in das Handelsregister der publity CCP 2 GmbH, Leipzig, eingetragen worden ist. Vorstand und Aufsichtsrat schlagen vor zu beschließen, dem Abschluss des Gewinnabführungsvertrags zwischen der Gesellschaft und der publity CCP 2 GmbH, Leipzig, vom 8. August 2017 zuzustimmen. |

||||||||||||||||||||||||||||||||||||||||

| 9. |

Beschlussfassung über die Zustimmung zum Gewinnabführungsvertrag mit der CCP Objektholding GmbH Die Gesellschaft und die CCP Objektholding GmbH, Leipzig, – eine 100 %ige Tochtergesellschaft der Gesellschaft – haben am 8. August 2017 einen Gewinnabführungsvertrag geschlossen. In dem Gewinnabführungsvertrag hat sich die CCP Objektholding GmbH, Leipzig, verpflichtet, ihren gesamten Gewinn an die Gesellschaft abzuführen. Die Gesellschaft hat sich gegenüber der CCP Objektholding GmbH, Leipzig, zur Verlustübernahme gemäß § 302 AktG verpflichtet. Der Gewinnabführungsvertrag ist in dem gemeinsamen Bericht des Vorstands der Gesellschaft und der Geschäftsführung der CCP Objektholding GmbH, Leipzig, gemäß § 293 a Abs. 1 AktG näher erläutert und begründet. Eine Prüfung des Gewinnabführungsvertrages durch einen Vertragsprüfer gemäß § 293 b AktG ist nicht erforderlich. Ausgleichszahlungen oder Abfindungen an außenstehende Gesellschafter sind nicht zu gewähren. Der Gewinnabführungsvertrag mit der CCP Objektholding GmbH, Leipzig, hat, abgesehen von der Bezeichnung der Vertragsparteien, denselben Wortlaut wie der Gewinnabführungsvertrag mit der publity CCP 1 GmbH, Leipzig; sein Inhalt ist deshalb, von der Bezeichnung der Vertragsparteien abgesehen, mit dem unter Tagesordnungspunkt 7 dargestellten Inhalt des Gewinnabführungsvertrages mit der publity CCP 1 GmbH, Leipzig, identisch. Der Gewinnabführungsvertrag wird nur mit Zustimmung der Hauptversammlung der Gesellschaft und der Gesellschafterversammlung der CCP Objektholding GmbH, Leipzig, wirksam. Darüber hinaus wird der Gewinnabführungsvertrag erst wirksam, wenn sein Bestehen in das Handelsregister der CCP Objektholding GmbH, Leipzig, eingetragen worden ist. Vorstand und Aufsichtsrat schlagen vor zu beschließen, dem Abschluss des Gewinnabführungsvertrags zwischen der Gesellschaft und der CCP Objektholding GmbH, Leipzig, vom 8. August 2017 zuzustimmen. |

||||||||||||||||||||||||||||||||||||||||

| 10. |

Beschlussfassung über Satzungsänderung sowie Umfirmierung und Sitzverlegung der Gesellschaft nach Berlin Vorstand und Aufsichtsrat schlagen vor, folgende Satzungsänderung zu beschließen:

|

||||||||||||||||||||||||||||||||||||||||

| 11. |

Beschlussfassung über die Erhöhung des Grundkapitals der Gesellschaft im Wege einer Sachkapitalerhöhung mit gemischter Sacheinlage unter Ausschluss des gesetzlichen Bezugsrechts der Aktionäre sowie damit verbundene Satzungsänderung Der Vorstand der Gesellschaft beabsichtigt den Erwerb sämtlicher Geschäftsanteile an der Pebble Investment GmbH mit Sitz in Berlin, eingetragen im Handelsregister des Amtsgerichts Berlin (Charlottenburg) unter HRB 168312, („Pebble“) von deren alleiniger Gesellschafterin, der Aggregate Deutschland S.A. Luxemburg, mit Sitz in Luxemburg, eingetragen im Registre de Commerce et des Sociétés, Luxembourg, unter Register-Nr. B 201907 („Aggregate“). Die Pebble wiederum hält eine 50 %ige Beteiligung an der CG Gruppe AG, Berlin, einem bundesweit agierenden Projektentwicklungsunternehmen, das im Bereich der Entwicklung, baulichen Umsetzung und Vermarktung von Wohn- und Gewerbeimmobilien tätig ist. Die unter diesem Tagesordnungspunkt 11 zur Beschlussfassung vorgeschlagene Erhöhung des Grundkapitals der Gesellschaft um EUR 55.650.383,00 auf EUR 79.850.383,00 soll der Finanzierung und Umsetzung dieses Erwerbs dienen, indem die Aggregate sämtliche von ihr gehaltenen Geschäftsanteile an der Pebble im Nennbetrag von EUR 25.000,00 in die Gesellschaft einbringt, im Rahmen einer Sachkapitalerhöhung gegen Ausgabe von 55.650.383 neuen Aktien an der Gesellschaft und entgeltlose Zeichnung von Teilschuldverschreibungen einer von der Gesellschaft auszugebenden Unternehmensanleihe im Nennbetrag von insgesamt EUR 150.000.000,00 (sog. Sachkapitalerhöhung mit gemischter Sacheinlage). Vorstand und Aufsichtsrat der Gesellschaft schlagen vor, wie folgt zu beschließen:

Bericht des Vorstands an die Hauptversammlung gemäß § 186 Abs. 4 Satz 2 AktG über den Grund für den Bezugsrechtsausschluss und zur Begründung des vorgeschlagenen Ausgabebetrags zu Tagesordnungspunkt 11 Der Vorstand hat zu Tagesordnungspunkt 11 gemäß § 186 Abs. 4 Satz 2 AktG einen Bericht über den Grund für den Bezugsrechtsausschluss bei der vorgeschlagenen Sachkapitalerhöhung sowie die Begründung des vorgeschlagenen Ausgabebetrags erstattet. Der Vorstandsbericht ist dieser Einladung zur Hauptversammlung als Anlage beigefügt. |

||||||||||||||||||||||||||||||||||||||||

| 12. |

Beschlussfassung über die Aufhebung des Genehmigten Kapitals und die Schaffung eines neuen genehmigten Kapitals (Genehmigtes Kapital 2017) mit der Möglichkeit zum Ausschluss des Bezugsrechts sowie entsprechende Änderung der Satzung Von der in § 3 Abs. 3 der Satzung der Gesellschaft in der Fassung der Eintragung in das Handelsregister des Amtsgerichts Leipzig vom 28. Oktober 2016 enthaltenen Ermächtigung des Vorstands, das Grundkapital bis zum 5. Oktober 2021 einmalig oder mehrmals um bis zu insgesamt EUR 10.000.000,00 durch Ausgabe von insgesamt 10.000.000 neuen, auf den Namen lautenden Stückaktien mit einem anteiligen Betrag des Grundkapitals von je EUR 1,00 gegen Bar- und/oder Sacheinlagen (Genehmigtes Kapital) zu erhöhen, wurde vom Vorstand mit Beschluss vom 12. Februar 2017 und Aufsichtsratszustimmung vom selben Tag durch Ausgabe von Stück 2.200.000 neuen auf den Namen lautenden Stückaktien mit einem anteiligen Betrag des Grundkapitals von je EUR 1,00 unter Ausschluss des Bezugsrechts der Aktionäre und entsprechender Erhöhung des Grundkapitals um EUR 2.200.000,00 teilweise Gebrauch gemacht. Das in § 3 Abs. 3 der Satzung enthaltene Genehmigte Kapital besteht zum Zeitpunkt der Einberufung dieser Hauptversammlung noch in Höhe von EUR 7.800.000,00. Vor dem Hintergrund der unter Tagesordnungspunkt 11 zur Beschlussfassung ansehenden Erhöhung des Grundkapitals im Rahmen einer Sachkapitalerhöhung möchten Vorstand und Aufsichtsrat die Ermächtigung aus § 3 Abs. 3 der Satzung aufheben und durch eine neue an das zukünftig erhöhte Grundkapital angepasste Ermächtigung ersetzen lassen. Vorstand und der Aufsichtsrat schlagen daher vor, Folgendes zu beschließen:

Bericht des Vorstands an die Hauptversammlung gemäß §§ 203 Abs. 2, 186 Abs. 3 und Abs. 4 Satz 2 AktG über den Ausschluss des Bezugsrechts zu Tagesordnungspunkt 12 Die Erteilung der Ermächtigung zur Erhöhung des Grundkapitals (Genehmigtes Kapital 2017) soll der Verwaltung für die folgenden fünf Jahre die Möglichkeit geben, sich im Bedarfsfall rasch und flexibel erforderlich werdendes Eigenkapital beschaffen zu können. Dabei ist die Verfügbarkeit von Finanzierungsinstrumenten unabhängig vom Turnus der jährlichen ordentlichen Hauptversammlungen von besonderer Wichtigkeit, da der Zeitpunkt, zu dem entsprechende Mittel beschafft werden müssen, nicht im Voraus bestimmt werden kann. Etwaige Transaktionen können im Wettbewerb mit anderen Unternehmen zudem häufig nur erfolgreich durchgeführt werden, wenn gesicherte Finanzierungsinstrumente bereits zum Zeitpunkt des Verhandlungsbeginns zur Verfügung stehen. Der Gesetzgeber hat dem sich daraus ergebenden Bedürfnis der Unternehmen Rechnung getragen und räumt Aktiengesellschaften die Möglichkeit ein, die Verwaltung zeitlich befristet und betragsmäßig beschränkt zu ermächtigen, das Grundkapital ohne einen weiteren Hauptversammlungsbeschluss zu erhöhen. Der Nennbetrag dieses sog. genehmigten Kapitals darf die Hälfte des Grundkapitals nicht übersteigen. Nachdem der Vorstand mit Beschluss vom 12. Februar 2017 und Aufsichtsratszustimmung vom selben Tag durch Ausgabe von Stück 2.200.000 neuen auf den Namen lautenden Stückaktien und entsprechender Erhöhung des Grundkapitals um EUR 2.200.000,00 von der in § 3 Abs. 3 der Satzung enthaltenen Ermächtigung bereits teilweise Gebrauch gemacht hat, besteht diese Ermächtigung nur noch in Höhe von EUR 7.800.000,00. Die Ermächtigung soll nun unter Berücksichtigung der unter Tagesordnungspunkt 11 dieser Hauptversammlung zur Beschlussfassung anstehenden Sachkapitalerhöhung und des infolge der Durchführung dieser Sachkapitalerhöhung auf EUR 79.850.383,00 erhöhten Grundkapitals neu erteilt werden. Vor diesem Hintergrund soll die zu beschließende Ermächtigung unter der Maßgabe beschlossen werden, dass die Durchführung der unter Tagesordnungspunkt 11 dieser Hauptversammlung zur Beschlussfassung anstehenden Sachkapitalerhöhung in das Handelsregister der Gesellschaft eingetragen wird. Ferner soll der Vorstand auch nur für diesen Fall angewiesen werden, die entsprechende Satzungsänderung zur Eintragung in das Handelsregister der Gesellschaft anzumelden. Bei Ausnutzung der Ermächtigung zur Ausgabe neuer auf den Namen lautender Stückaktien ist den Aktionären grundsätzlich ein Bezugsrecht einzuräumen. Damit können alle Aktionäre im Verhältnis ihrer Beteiligung an einer Kapitalerhöhung teilhaben und sowohl ihren Stimmrechtseinfluss als auch ihre wertmäßige Beteiligung an der Gesellschaft aufrechterhalten. Dies gilt insbesondere auch dann, wenn die neuen Aktien den Aktionären nicht unmittelbar zum Bezug angeboten werden, sondern unter Einschaltung eines oder mehrerer Kreditinstitute oder diesen nach § 186 Abs. 5 Satz 1 AktG gleichgestellten Unternehmen, sofern diese verpflichtet sind, die übernommenen Aktien den Aktionären im Wege des sog. mittelbaren Bezugsrechts zum Bezug anzubieten. Der Beschlussvorschlag sieht daher eine entsprechende Regelung vor. Die unter a) vorgeschlagene Ermächtigung des Vorstands, mit Zustimmung des Aufsichtsrats etwaige Spitzenbeträge von dem Bezugsrecht der Aktionäre auszuschließen, dient dazu, im Hinblick auf den Betrag der jeweiligen Kapitalerhöhung ein praktikables Bezugsrechtsverhältnis darstellen zu können. Die unter b) vorgeschlagene Ermächtigung zum Bezugsrechtsausschluss soll der Gesellschaft insbesondere den Erwerb von Unternehmen, Teilen von Unternehmen oder Beteiligungen an Unternehmen, von Immobilien oder Immobilienportfolien oder von Forderungen sowie von sonstigen Vermögensgegenständen gegen Gewährung von Aktien ermöglichen. Dies ist eine übliche Form der Akquisition. Die Praxis zeigt, dass in vielen Fällen die Inhaber attraktiver Akquisitionsobjekte als Gegenleistung insbesondere für die Veräußerung ihrer Anteile, eines Unternehmens oder von Immobilien (auch) die Verschaffung von Aktien der erwerbenden Gesellschaft verlangen. Um auch solche Akquisitionsobjekte erwerben zu können, muss die Gesellschaft die Möglichkeit haben, ihr Grundkapital unter Umständen sehr kurzfristig gegen Sacheinlagen unter Ausschluss des Bezugsrechts der Aktionäre zu erhöhen. Zudem wird es der Gesellschaft durch die vorgeschlagene Regelung ermöglicht, Unternehmen, Teile von Unternehmen oder Beteiligungen an Unternehmen, Immobilien oder Immobilienportfolien sowie sonstige Vermögensgegenstände, wie z. B. auch Forderungen, auch solche, die in Schuldverschreibungen verbrieft sind, gegen die Gesellschaft, zu erwerben, ohne dabei über Gebühr die eigene Liquidität in Anspruch nehmen zu müssen. Dabei kann auch vorgesehen sein, dass nicht nur Aktien als Gegenleistung ausgegeben werden, sondern die Gesellschaft im Wege gemischter Sacheinlagen neben Aktien zusätzlich eine Barvergütung oder sonstige Vermögensgegenstände, wie z. B. von ihr zu begebende Schuldverschreibungen einer Unternehmensanleihe, an den Veräußerer leistet. Die unter c) vorgeschlagene Ermächtigung, Inhabern bzw. Gläubigern von Wandel- und/oder Optionsschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente), die von der Gesellschaft oder deren unmittelbaren oder mittelbaren Beteiligungsgesellschaften begeben wurden oder noch werden und ein Wandlungs- bzw. Optionsrecht auf neue auf den Namen lautende Stückaktien mit einem anteiligen Betrag des Grundkapitals von je EUR 1,00 der Gesellschaft gewähren bzw. eine Wandlungspflicht begründen, ein Bezugsrecht auf neue Aktien in dem Umfang zu gewähren, wie es ihnen nach Ausübung des Wandlungs- bzw. Optionsrecht auf neue Aktien bzw. nach der Pflichtwandlung zustehen würde, dient dem Zweck, den Options- bzw. Wandlungspreis derartiger begebener Instrumente nicht entsprechend der so genannten Verwässerungsschutzklausel der Options- bzw. Wandlungsbedingungen ermäßigen zu müssen. Vielmehr soll auch den Inhabern derartiger Instrumente mit Wandlungs- bzw. Optionsrecht auf neue Aktien bzw. mit Wandlungspflicht ein Bezugsrecht in dem Umfang eingeräumt werden können, wie es ihnen nach Ausübung des Wandlungs- bzw. Optionsrechts bzw. nach der Pflichtwandlung zustehen würde. Mit der Ermächtigung erhält der Vorstand die Möglichkeit, im Falle einer Geltung einer Verwässerungsschutzklausel zugunsten der Inhaber derartiger von der Gesellschaft begebener Instrumente unter sorgfältiger Abwägung der Interessen zwischen beiden Varianten zu wählen. Die unter d) vorgeschlagene Ermächtigung, bei Ausgabe neuer Aktien gegen Bareinlage das Bezugsrecht der Aktionäre einmalig oder mehrmals für einen Teilbetrag des genehmigten Kapitals auszuschließen, der EUR 7.985.038,00 bzw. – sollte dieser Betrag niedriger sein – 10 % des zum Zeitpunkt der Ausübung der Ermächtigung bestehenden Grundkapitals nicht übersteigt, stützt sich auf die Bestimmung des § 186 Abs. 3 Satz 4 AktG. Die Begrenzung des Ermächtigungsbetrages für eine solche Kapitalerhöhung auf 10 % des Grundkapitals und das Erfordernis, dass der Ausgabebetrag der neuen Aktien den jeweiligen Börsenpreis der schon in einem organisierten Markt im Sinne des WpHG oder im Freiverkehr notierten Aktien zum Zeitpunkt der Ausgabe nicht wesentlich unterschreiten darf, stellen sicher, dass der Schutzbereich des Bezugsrechts, nämlich die Sicherung der Aktionäre vor einem Einflussverlust und einer Wertverwässerung, nicht bzw. nur in einem zumutbaren Maße berührt wird. Der Einfluss der vom Bezug ausgeschlossenen Aktionäre kann durch Nachkauf über die Börse, hier also derzeit über den Freiverkehr, gesichert werden. Für die Gesellschaft führt die bezugsrechtsfreie Kapitalerhöhung zu einer größtmöglichen Kapitalschöpfung und zu optimalen Erlösen. Die Gesellschaft wird insbesondere in die Lage versetzt, auf günstige Börsensituationen schnell und flexibel zu reagieren. Zwar gestattet § 186 Abs. 2 Satz 2 AktG eine Veröffentlichung des Bezugspreises bis spätestens drei Tage vor Ablauf der (mindestens zweiwöchigen) Bezugsfrist. Angesichts der Volatilität an den Aktienmärkten ist aber auch in diesem Fall ein Marktrisiko, namentlich ein Kursänderungsrisiko, über mehrere Tage in Rechnung zu stellen, das zu Sicherheitsabschlägen bei der Festlegung des Veräußerungspreises und so zu nicht marktnahen Konditionen führen kann. Zudem kann die Gesellschaft bei Einräumung eines Bezugsrechts wegen der Länge der Bezugsfrist nicht kurzfristig auf günstige Marktverhältnisse reagieren. Die Ermächtigung zum Ausschluss des Bezugsrechts liegt damit im Interesse der Gesellschaft und ihrer Aktionäre. Zum weiteren Schutz der Aktionäre vor Einflussverlust und Wertverwässerung ist die Ermächtigung für einen Bezugsrechtsausschluss dadurch begrenzt, dass andere, wie eine bezugsrechtslose Barkapitalerhöhung wirkende Kapitalmaßnahmen auf den Höchstbetrag angerechnet werden, bis zu dem eine Barkapitalerhöhung unter Bezugsrechtsausschluss aus dem Genehmigten Kapital 2017 erfolgen kann. So sieht die Ermächtigung vor, dass eine Veräußerung von Aktien, die die Gesellschaft beispielsweise aufgrund der Ermächtigung der Hauptversammlung gemäß § 71 Abs. 1 Nr. 8 AktG erworben hat, ohne den Aktionären den Bezug dieser Aktien anzubieten, den Höchstbetrag ebenso reduziert, wie eine zukünftige Ausgabe von Wandel- und/oder Optionsschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen, soweit das Bezugsrecht der Aktionäre dabei ausgeschlossen wird. Die vorstehende Anrechnung soll jedoch wieder entfallen, soweit nach einer Ausgabe von Wandel- und/oder Optionsschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen bzw. einer Veräußerung von eigenen Aktien gemäß § 71 Abs. 1 Nr. 8 AktG in entsprechender Anwendung von § 186 Abs. 3 Satz 4 AktG, die zu einer Anrechnung auf den Höchstbetrag geführt hat, die Hauptversammlung eine neue Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) mit der Möglichkeit zum erleichterten Bezugsrechtsausschluss in entsprechender Anwendung von § 186 Abs. 3 Satz 4 AktG beschließt bzw. die Hauptversammlung erneut eine Ermächtigung zum Erwerb und zur Verwendung eigener Aktien mit der Möglichkeit zum erleichterten Bezugsrechtsausschluss in entsprechender Anwendung von § 186 Abs. 3 Satz 4 AktG erteilt. Denn in diesen Fällen hat die Hauptversammlung erneut über die Ermächtigung zu einem erleichterten Bezugsrechtsausschluss entschieden, so dass der Grund der Anrechnung auf den Höchstbetrag wieder entfallen ist. Soweit erneut Wandel- und/oder Optionsschuldverschreibungen, Genussrechte und/oder Gewinnschuldverschreibungen unter erleichtertem Bezugsrechtsausschluss ausgegeben bzw. erneut Aktien unter erleichtertem Bezugsrechtsausschluss veräußert werden können, soll die Ermächtigung zum erleichterten Bezugsrechtsausschluss für die (Rest-)Laufzeit der Ermächtigung mit anderen Worten auch wieder für die Ausgabe neuer Aktien aus dem Genehmigten Kapital 2017 bestehen, auf das die Anrechnung erfolgt ist. Mit Inkrafttreten der neuen Ermächtigung zum erleichterten Bezugsrechtsausschluss fällt nämlich die durch die Ausgabe von Wandel- und/oder Optionsschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen mit der Möglichkeit zum Bezugsrechtsausschluss entsprechend § 186 Abs. 3 Satz 4 AktG bzw. die durch die Ausgabe eigener Aktien gemäß § 71 Abs. 1 Nr. 8, § 186 Abs. 3 Satz 4 AktG entstandene Sperre hinsichtlich der Ausgabe neuer Aktien aus dem Genehmigten Kapital 2017 weg. Da die Mehrheitsanforderungen an einen solchen Beschluss mit denen eines Beschlusses über die Ermächtigung zur Ausgabe neuer Aktien aus dem genehmigten Kapital unter erleichtertem Bezugsrechtsausschluss entsprechend § 186 Abs. 3 Satz 4 AktG identisch sind, ist in der Beschlussfassung der Hauptversammlung über die Schaffung einer neuen Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) mit der Möglichkeit zum Bezugsrechtsausschluss entsprechend § 186 Abs. 3 Satz 4 AktG bzw. einer neuen Ermächtigung zum Bezugsrechtsausschluss gemäß § 186 Abs. 3 Satz 4 AktG im Rahmen der Veräußerung eigener Aktien zugleich auch eine Bestätigung hinsichtlich des Ermächtigungsbeschlusses zur Ausgabe neuer Aktien aus dem Genehmigten Kapital 2017 gemäß § 203 Abs. 2, § 186 Abs. 3 Satz 4 AktG zu sehen. Im Falle einer erneuten Ausübung einer Ermächtigung zum Bezugsrechtsausschluss in direkter oder entsprechender Anwendung von § 186 Abs. 3 Satz 4 AktG erfolgt die Anrechnung erneut. Im Ergebnis führt diese Regelung dazu, dass der Vorstand ohne erneute Beschlussfassung der Hauptversammlung während der (Rest-)Laufzeit der Ermächtigung insgesamt nur einmal vom erleichterten Bezugsrechtsausschluss gemäß oder entsprechend § 186 Abs. 3 Satz 4 AktG Gebrauch machen kann und im Falle einer erneuten Beschlussfassung der Hauptversammlung der Vorstand während der (Rest-)Laufzeit der Ermächtigung wieder frei in der Wahl ist, ob er von den Erleichterungen des § 186 Abs. 3 Satz 4 AktG innerhalb der gesetzlichen Grenzen im Zusammenhang mit Barkapitalerhöhungen aus genehmigtem Kapital Gebrauch macht. Zu der entsprechenden Anrechnungsbestimmung im Rahmen der Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) mit der Möglichkeit zum erleichterten Bezugsrechtsausschluss in entsprechender Anwendung von § 186 Abs. 3 Satz 4 AktG siehe auch den Bericht des Vorstands zu Tagesordnungspunkt 13. Aufgrund der vorstehenden Ausführungen ist die Ermächtigung zum Bezugsrechtsausschluss in allen vier Fällen in den umschriebenen Grenzen erforderlich und im Interesse der Gesellschaft geboten. Der Vorstand wird im Einzelfall sorgfältig prüfen, ob er von der Ermächtigung zur Kapitalerhöhung unter Bezugsrechtsausschluss Gebrauch macht. Falls sich z. B. Möglichkeiten zum Erwerb von Unternehmen, Teilen von Unternehmen oder Beteiligungen an Unternehmen oder sonstiger Vermögensgegenstände konkretisieren, wird der Vorstand daher dabei auch sorgfältig abwägen, ob als Gegenleistung zu übertragende Aktien ganz oder teilweise durch eine Kapitalerhöhung oder durch eigene Aktien beschafft werden. Der Vorstand wird das Bezugsrecht der Aktionäre nur dann ausschließen, wenn der Erwerb gegen Ausgabe oder Übertragung von Aktien der Gesellschaft in ihrem wohl verstandenen Interesse liegt. Der Aufsichtsrat wird seine erforderliche Zustimmung zur Ausnutzung des genehmigten Kapitals unter Ausschluss des Bezugsrechts der Aktionäre nur dann erteilen, wenn die beschriebenen sowie sämtliche gesetzlichen Voraussetzungen erfüllt sind. Über die Einzelheiten der Ausnutzung des genehmigten Kapitals wird der Vorstand in der Hauptversammlung berichten, die auf eine etwaige Ausnutzung des genehmigten Kapitals folgt. |

||||||||||||||||||||||||||||||||||||||||

| 13. |

Beschlussfassung über die Aufhebung einer Ermächtigung zur Ausgabe von Wandelschuldverschreibungen und zum Ausschluss des Bezugsrechts und über eine neue Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) und zum Ausschluss des Bezugsrechts Mit Beschluss der Hauptversammlung vom 14. November 2016 unter Tagesordnungspunkt 1 wurde der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats bis zum Ablauf des 13. November 2021 einmalig oder mehrmals auf den Inhaber oder auf den Namen lautende Wandelschuldverschreibungen mit oder ohne Laufzeitbegrenzung im Gesamtnennbetrag von bis zu EUR 150.000.000,00 zu begeben und den Inhabern bzw. Gläubigern von Wandelschuldverschreibungen Wandlungsrechte und/oder -pflichten auf auf den Namen lautende Stückaktien mit einem anteiligen Betrag des Grundkapitals von je EUR 1,00 der Gesellschaft mit einem anteiligen Betrag des Grundkapitals von insgesamt bis zu EUR 10.000.000,00 nach näherer Maßgabe der Bedingungen dieser Schuldverschreibungen zu gewähren oder aufzuerlegen. Von dieser Ermächtigung ist zwar noch kein Gebrauch gemacht worden, sie soll aber vor dem Hintergrund des infolge der Eintragung der Durchführung der unter Tagesordnungspunkt 11 dieser Hauptversammlung zur Beschlussfassung anstehenden Sachkapitalerhöhung im Handelsregister der Gesellschaft erhöhten Grundkapitals neu erteilt werden. Die Ermächtigung vom 14. November 2016 soll daher aufgehoben und durch eine neue – zugleich auf die Ausgabe von Optionsschuldverschreibungen, Genussrechte und Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) erweiterte – Ermächtigung zur Ausgabe von Schuldverschreibungen ersetzt werden. Vorstand und Aufsichtsrat schlagen daher vor, wie folgt zu beschließen:

Bericht des Vorstands an die Hauptversammlung gemäß §§ 221 Abs. 4 Satz 2, 186 Abs. 3 und Abs. 4 Satz 2 AktG über den Ausschluss des Bezugsrechts zu Tagesordnungspunkt 13 Der Beschlussvorschlag sieht vor, den Vorstand zu ermächtigen, mit Zustimmung des Aufsichtsrats bis zum 27. September 2022 einmalig oder mehrmals auf den Inhaber oder auf den Namen lautende Wandel- und/oder Optionsschuldverschreibungen, Genussrechte und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) (zusammen „Schuldverschreibungen“) mit oder ohne Laufzeitbegrenzung im Gesamtnennbetrag von bis zu EUR 500.000.000,00 zu begeben und den Inhabern bzw. Gläubigern von Schuldverschreibungen Wandlungs- bzw. Optionsrechte auf auf den Namen lautende Stückaktien der Gesellschaft mit einem anteiligen Betrag des Grundkapitals von insgesamt bis zu EUR 40.000.000,00 nach näherer Maßgabe der Anleihebedingungen der Schuldverschreibungen zu gewähren. Die Begebung von Schuldverschreibungen im vorbezeichneten Sinne bietet für die Gesellschaft zusätzlich zu den klassischen Möglichkeiten der Fremd- und Eigenkapitalaufnahme die Möglichkeit, je nach Marktlage attraktive Finanzierungsalternativen am Kapitalmarkt zu nutzen. Insbesondere die Ermächtigung zur Ausgabe gewinnabhängiger bzw. gewinnorientierter Instrumente wie Genussrechte und Gewinnschuldverschreibungen bietet die Möglichkeit, die Finanzausstattung der Gesellschaft durch Ausgabe sog. hybrider Finanzierungsinstrumente zu stärken und hierdurch die Voraussetzungen für die künftige geschäftliche Entwicklung sicherzustellen. Aus den vorgenannten Gründen wird der Hauptversammlung die Schaffung einer Ermächtigung zur Ausgabe von Schuldverschreibungen vorgeschlagen. Die Ermächtigung soll nun unter Berücksichtigung der unter Tagesordnungspunkt 11 dieser Hauptversammlung zur Beschlussfassung anstehenden Sachkapitalerhöhung und des infolge der Durchführung dieser Sachkapitalerhöhung auf EUR 79.850.383,00 erhöhten Grundkapitals neu erteilt werden. Vor diesem Hintergrund sollen die Aufhebung der mit Beschluss der Hauptversammlung vom 14. November 2016 unter Tagesordnungspunkt 1 erteilten Ermächtigung des Vorstands zur Ausgabe von Wandelschuldverschreibungen und zum Ausschluss des Bezugsrechts sowie die neue Ermächtigung zur Ausgabe von Schuldverschreibungen jeweils unter der Maßgabe beschlossen werden, dass die Durchführung der unter Tagesordnungspunkt 11 dieser Hauptversammlung zur Beschlussfassung anstehenden Sachkapitalerhöhung in das Handelsregister der Gesellschaft eingetragen wird. Sollte die Eintragung der Durchführung der unter Tagesordnungspunkt 11 dieser Hauptversammlung zur Beschlussfassung anstehenden Sachkapitalerhöhung in das Handelsregister der Gesellschaft nicht innerhalb von drei Monaten nach der Eintragung des unter Tagesordnungspunkt 11 dieser Hauptversammlung zu fassenden Beschlusses über die Sachkapitalerhöhung in das Handelsregister der Gesellschaft, spätestens jedoch am 31. Juli 2018, erfolgt sein, werden die unter lit. a) zu beschließende Aufhebung der mit Beschluss der Hauptversammlung vom 14. November 2017 unter Tagesordnungspunkt 1 erteilten Ermächtigung des Vorstands und die unter lit. b) zu beschließende neue Ermächtigung endgültig unwirksam. Ferner soll der Vorstand angewiesen werden, von der zu beschließenden Ermächtigung nur Gebrauch zu machen, wenn die Durchführung der unter Tagesordnungspunkt 11 dieser Hauptversammlung zur Beschlussfassung anstehenden Sachkapitalerhöhung in das Handelsregister der Gesellschaft eingetragen worden ist. Die Emission von Schuldverschreibungen ermöglicht die Aufnahme von Fremdkapital, das je nach Ausgestaltung der Anleihebedingungen sowohl für Ratingzwecke als auch für bilanzielle Zwecke als Eigenkapital oder eigenkapitalähnlich eingestuft werden kann. Die erzielten Wandel- bzw. Optionsprämien sowie die Eigenkapitalanrechnung kommen der Kapitalbasis der Gesellschaft zugute. Die ferner vorgesehenen Möglichkeiten, neben der Einräumung von Wandel- und/oder Optionsrechten auch Wandlungspflichten zu begründen bzw. der Kombination von Wandelschuldverschreibungen, Optionsschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen, erweitern den Spielraum für die Ausgestaltung dieser Finanzierungsinstrumente. Die Ermächtigung ermöglicht der Gesellschaft zudem, die Schuldverschreibungen selbst oder über ihre unmittelbaren oder mittelbaren Beteiligungsgesellschaften zu platzieren. Schuldverschreibungen können außer in Euro auch in anderen Währungen, beispielsweise der gesetzlichen Währung eines OECD-Landes, mit und ohne Laufzeitbegrenzung ausgegeben werden. Bei Schuldverschreibungen, die ein Wandlungs- bzw. Optionsrecht gewähren, können die Bedingungen der Schuldverschreibungen zur Erhöhung der Flexibilität vorsehen, dass die Gesellschaft einem Wandlungsberechtigten bzw. Optionsberechtigten nicht auf den Namen lautende Stückaktien mit einem anteiligen Betrag des Grundkapitals von je EUR 1,00 der Gesellschaft gewährt, sondern den Gegenwert in Geld zahlt. Der Gesetzgeber hat mit dem weitgehend im September 2009 in Kraft getretenen Gesetz zur Umsetzung der Aktionärsrechterichtlinie (ARUG) klargestellt, dass es bei einer bedingten Kapitalerhöhung zur Unterlegung von Wandelschuldverschreibungen und ähnlichen Instrumenten genügt, wenn im Ermächtigungsbeschluss zur Begebung der entsprechenden Instrumente ein Mindestausgabebetrag oder dessen Berechnungsgrundlagen für die bei Wandlung bzw. Optionsausübung auszugebenden Aktien festgelegt werden. Die Ermächtigung sieht daher vor, dass der Wandlungs- bzw. Optionspreis jeweils mindestens 80 % des in der Ermächtigung im Einzelnen definierten Durchschnittskurses der Aktie der Gesellschaft betragen muss. Da der Wandlungs- bzw. Optionspreis auf der Grundlage des ARUG als Mindestpreis ausgestaltet werden kann, besteht die Möglichkeit, den Wandlungspreis und das Umtauschverhältnis in den Wandelanleihebedingungen auch variabel, insbesondere in Abhängigkeit des Aktienkurses während der Laufzeit festzusetzen. Die Wandlungs- bzw. Optionsrechte können, soweit eine Anpassung nicht ohnehin bereits durch Gesetz zwingend geregelt ist, unbeschadet § 9 Abs. 1 AktG wertwahrend angepasst werden, sofern während der Laufzeit der Schuldverschreibung Verwässerungen des wirtschaftlichen Werts der bestehenden Wandlungs- oder Optionsrechte (z. B. durch eine Kapitalerhöhung) eintreten und dafür keine Bezugsrechte als Kompensation eingeräumt werden. Den Aktionären ist grundsätzlich ein Bezugsrecht zu gewähren. Unter den nachfolgend genannten Voraussetzungen soll jedoch ein Ausschluss des Bezugsrechts möglich sein: Soweit Schuldverschreibungen mit Wandlungs- oder Optionsrecht bzw. Wandlungspflicht ausgegeben werden sollen, soll der Vorstand ermächtigt werden, mit Zustimmung des Aufsichtsrats das Bezugsrecht in entsprechender Anwendung des § 186 Abs. 3 Satz 4 AktG insoweit auszuschließen. Die dort geregelte Grenze für Bezugsrechtsausschlüsse von 10 % des Grundkapitals der Gesellschaft ist nach dem Beschlussinhalt einzuhalten. Das Volumen des Kapitals, das in diesem Fall höchstens zur Sicherung der Optionsrechte oder Wandlungsrechte bzw. -pflichten zur Verfügung gestellt werden soll, darf einen anteiligen Betrag des Grundkapitals von 7.985.038,00 oder, sollte dieser Betrag niedriger sein, von insgesamt 10 % des Grundkapitals zum Zeitpunkt der Ausübung der Ermächtigung (der „Höchstbetrag“) nicht überschreiten. Durch eine solche Vorgabe im Ermächtigungsbeschluss ist zugleich sichergestellt, dass auch im Falle einer Kapitalherabsetzung die 10 %-Grenze nicht überschritten wird, da nach der Ermächtigung zum Bezugsrechtsausschluss ausdrücklich 10 % des Grundkapitals nicht überschritten werden darf, und zwar weder im Zeitpunkt der Beschlussfassung der Hauptversammlung noch – falls dieser Betrag niedriger wird, im Zeitpunkt der Ausübung dieser Ermächtigung. Diese Höchstgrenze für den vereinfachten Bezugsrechtsausschluss vermindert sich um den anteiligen Betrag des Grundkapitals, der auf diejenigen Aktien entfällt, die ab dem 28. September 2017 unter Ausschluss des Bezugsrechts in direkter oder entsprechender Anwendung des § 186 Abs. 3 Satz 4 AktG ausgegeben oder veräußert werden. Durch diese Anrechnungen wird sichergestellt, dass – vorbehaltlich einer erneuten Beschlussfassung der Hauptversammlung – keine Schuldverschreibungen ausgegeben werden, wenn dies dazu führen würde, dass insgesamt für mehr als 10 % des Grundkapitals das Bezugsrecht der Aktionäre in direkter oder entsprechender Anwendung von § 186 Abs. 3 Satz 4 AktG ohne besonderen sachlichen Grund ausgeschlossen wird. Diese weitergehende Beschränkung liegt im Interesse der Aktionäre, die bei Kapitalmaßnahmen ihre Beteiligungsquote möglichst aufrechterhalten wollen. Für den Fall eines solchen Bezugsrechtsausschlusses ergibt sich aus der sinngemäßen Geltung von § 186 Abs. 3 Satz 4 AktG das Erfordernis einer Festlegung des Ausgabepreises der Schuldverschreibungen nicht wesentlich unter dem Marktwert. Damit wird dem Schutzbedürfnis der Aktionäre hinsichtlich einer Verwässerung ihres Anteilsbesitzes Rechnung getragen. Aufgrund der in der Ermächtigung vorgesehenen Festlegung des Ausgabepreises der Schuldverschreibungen nicht wesentlich unter dem rechnerischen Marktwert, würde der Wert eines Bezugsrechts praktisch auf Null sinken. Um diese Anforderung für die Begebung von Schuldverschreibungen sicherzustellen, darf der Ausgabepreis den nach anerkannten finanzmathematischen Methoden ermittelten theoretischen Marktwert der Schuldverschreibungen mit Wandlungs- oder Optionsrecht nicht wesentlich unterschreiten. Dann nämlich ist der Schutz der Aktionäre vor einer Verwässerung ihres Anteilsbesitzes gewährleistet und den Aktionären entsteht kein wirtschaftlicher Nachteil durch einen Bezugsrechtsausschluss. Aktionäre, die ihren Anteil am Grundkapital der Gesellschaft aufrechterhalten oder Schuldverschreibungen entsprechend ihrer Beteiligungsquote erwerben möchten, können dies durch einen Zukauf über den Markt erreichen. Allerdings ist die in der Ermächtigung vorgesehene Anrechnung anderweitiger Bezugsrechtsausschlüsse in direkter oder entsprechender Anwendung des § 186 Abs. 3 Satz 4 AktG dann nicht mehr gerechtfertigt, wenn die Hauptversammlung erneut über die Ermächtigung, die zur Anrechnung führte, Beschluss fasst. Denn durch diese erneute Beschlussfassung entfällt der Grund für die Anrechnung. Der Beschlussvorschlag zu Tagesordnungspunkt 13 dieser Hauptversammlung sieht daher vor, dass eine erfolgte Anrechnung wieder entfällt, soweit nach Ausgabe von Aktien gemäß §§ 203 Abs. 2, 183 Abs. 3 Satz 4 AktG die Hauptversammlung eine erneute Ermächtigung zur Ausgabe neuer Aktien gemäß § 203 Abs. 2, § 186 Abs. 3 Satz 4 AktG oder nach einer Veräußerung von eigenen Aktien nach § 71 Abs. 1 Nr. 8, § 186 Abs. 3 Satz 4 AktG die Hauptversammlung eine neue Ermächtigung zur Veräußerung von eigenen Aktien gemäß § 71 Abs. 1 Nr. 8, § 186 Abs. 3 Satz 4 AktG beschließt. Soweit erneut neue Aktien aus genehmigtem Kapital unter erleichtertem Bezugsrechtsausschluss ausgegeben oder erneut eigene Aktien unter erleichtertem Ausschluss des Bezugsrechts veräußert werden können, soll die Ermächtigung zum erleichterten Bezugsrechtsausschluss auch wieder für die Ermächtigung zur Begebung von Wandel- und/oder Optionsschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) bestehen. Mit Inkrafttreten der neuen Ermächtigung zum erleichterten Bezugsrechtsausschluss fällt nämlich die durch die Ausnutzung der Ermächtigung zur Ausgabe neuer Aktien aus genehmigtem Kapital oder zur Veräußerung eigener Aktien entstandene Sperre hinsichtlich der Ausgabe von Wandel- und/oder Optionsschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) weg. Da die Mehrheitsanforderungen an einen solchen Beschluss mit denen eines Beschlusses über die Schaffung einer Ermächtigung zur Begebung von Wandel- und/oder Optionsschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) mit der Möglichkeit zum Bezugsrechtsausschluss entsprechend § 186 Abs. 3 Satz 4 AktG identisch sind, ist in der Beschlussfassung der Hauptversammlung über die Schaffung einer neuen Ermächtigung zur Ausgabe neuer Aktien aus genehmigtem Kapital mit der Möglichkeit zum Bezugsrechtsausschluss gemäß § 203 Abs. 2, § 186 Abs. 3 Satz 4 AktG oder einer neuen Ermächtigung zur Veräußerung eigener Aktien nach § 71 Abs. 1 Nr. 8, § 186 Abs. 3 Satz 4 AktG zugleich auch eine Bestätigung hinsichtlich des Ermächtigungsbeschlusses über die Begebung von Wandel- und/oder Optionsschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) gemäß § 221 Abs. 4 Satz 2, § 186 Abs. 3 Satz 4 AktG zu sehen. Im Falle einer erneuten Ausübung einer Ermächtigung zum Bezugsrechtsausschluss in direkter oder entsprechender Anwendung von § 186 Abs. 3 Satz 4 AktG erfolgt die Anrechnung erneut. Im Ergebnis führt diese Regelung damit dazu, dass der Vorstand ohne erneute Beschlussfassung der Hauptversammlung während der (Rest-)Laufzeit der Ermächtigung insgesamt nur einmal vom erleichterten Bezugsrechtsausschluss gemäß oder entsprechend § 186 Abs. 3 Satz 4 AktG Gebrauch machen kann und im Falle einer erneuten Beschlussfassung der Hauptversammlung der Vorstand während der (Rest-)Laufzeit der Ermächtigung wieder frei in der Wahl ist, ob er von den Erleichterungen des § 186 Abs. 3 Satz 4 AktG innerhalb der gesetzlichen Grenzen im Zusammenhang mit der Begebung von Wandel- und/oder Optionsschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) gegen Barzahlung, der Ausgabe neuer Aktien aus genehmigtem Kapital gegen Bareinlage oder der Veräußerung eigener Aktien gegen Barzahlung Gebrauch macht. Zu der entsprechenden Anrechnungsbestimmung im Rahmen der Ermächtigung zur Ausgabe von neuen Aktien aus genehmigtem Kapital mit der Möglichkeit zum erleichterten Bezugsrechtsausschuss gemäß oder entsprechend § 186 Abs. 3 Satz 4 AktG siehe auch den Bericht des Vorstands zu Tagesordnungspunkt 12. Durch diese Vorgaben wird im Einklang mit der gesetzlichen Regelung dem Schutzbedürfnis der Aktionäre im Hinblick auf einen Verwässerungsschutz ihres Anteilsbesitzes Rechnung getragen. Soweit Genussrechte oder Gewinnschuldverschreibungen ohne Wandlungsrecht, Optionsrecht oder Wandlungspflicht ausgegeben werden sollen, ist der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre insgesamt auszuschließen, wenn diese Genussrechte oder Gewinnschuldverschreibungen obligationsähnlich ausgestattet sind, d.h. keine Mitgliedschaftsrechte in der Gesellschaft begründen, keine Beteiligung am Liquidationserlös gewähren und die Höhe der Verzinsung nicht auf Grundlage der Höhe des Jahresüberschusses, des Bilanzgewinns oder der Dividende berechnet wird. Zudem ist erforderlich, dass die Verzinsung und der Ausgabebetrag der Genussrechte oder Gewinnschuldverschreibungen den zum Zeitpunkt der Begebung aktuellen Marktkonditionen entsprechen. Wenn die genannten Voraussetzungen erfüllt sind, resultieren aus dem Ausschluss des Bezugsrechts keine Nachteile für die Aktionäre, da die Genussrechte bzw. Gewinnschuldverschreibungen keine Mitgliedschaftsrechte begründen und auch keinen Anteil am Liquidationserlös oder am Gewinn der Gesellschaft gewähren. Zwar kann vorgesehen werden, dass die Verzinsung vom Vorliegen eines Jahresüberschusses, eines Bilanzgewinns oder einer Dividende abhängt. Hingegen wäre eine Regelung unzulässig, wonach ein höherer Jahresüberschuss, ein höherer Bilanzgewinn oder eine höhere Dividende zu einer höheren Verzinsung führen würde. Mithin werden durch die Ausgabe der Genussrechte bzw. Gewinnschuldverschreibungen also weder das Stimmrecht noch die Beteiligung der Aktionäre an der Gesellschaft und deren Gewinn verändert bzw. verwässert. Zudem ergibt sich infolge der marktgerechten Ausgabebedingungen, die für diesen Fall des Bezugsrechtsausschlusses verbindlich vorgeschrieben sind, kein nennenswerter Bezugsrechtswert. Durch beide der vorstehenden Möglichkeiten des Ausschlusses des Bezugsrechts erhält die Gesellschaft die Flexibilität, günstige Kapitalmarktsituationen kurzfristig wahrzunehmen und die Gesellschaft wird in die Lage versetzt, ein niedriges Zinsniveau bzw. eine günstige Nachfragesituation flexibel und kurzfristig für eine Emission zu nutzen. Maßgeblich hierfür ist, dass im Gegensatz zu einer Emission von Schuldverschreibungen mit Bezugsrecht der Ausgabepreis erst unmittelbar vor der Platzierung festgesetzt werden kann, wodurch ein erhöhtes Kursänderungsrisiko für den Zeitraum einer Bezugsfrist vermieden und der Emissionserlös im Interesse aller Aktionäre maximiert werden kann. Zudem ergeben sich durch Wegfall der mit dem Bezugsrecht verbundenen Vorlaufzeit sowohl im Hinblick auf die Kosten der Mittelaufnahme als auch im Hinblick auf das Platzierungsrisiko weitere Vorteile. Mit einer bezugsrechtlosen Platzierung kann die ansonsten erforderliche Sicherheitsmarge ebenso wie das Platzierungsrisiko reduziert und die Mittelaufnahme zugunsten der Gesellschaft und ihrer Aktionäre in entsprechender Höhe verbilligt werden. Der Vorstand wird ferner ermächtigt, mit Zustimmung des Aufsichtsrats Spitzenbeträge vom Bezugsrecht auszunehmen. Solche Spitzenbeträge können sich aus dem Betrag des jeweiligen Emissionsvolumens und der Notwendigkeit zur Darstellung eines praktikablen Bezugsverhältnisses ergeben. Ein Ausschluss des Bezugsrechts erleichtert in diesen Fällen die Abwicklung der Emission. Die vom Bezugsrecht der Aktionäre ausgeschlossenen freien Spitzen werden entweder durch Verkauf über die Börse oder in sonstiger Weise bestmöglich für die Gesellschaft verwertet. Weiterhin soll der Vorstand die Möglichkeit erhalten, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auszuschließen, um den Inhabern oder Gläubigern von Wandlungs- und/oder Optionsrechten oder auch von mit Wandlungspflichten ausgestatteten Wandelschuldverschreibungen ein Bezugsrecht in dem Umfang einzuräumen, wie es ihnen nach Ausübung der Wandlungs- bzw. Optionsrechte oder nach Erfüllung der Wandlungspflichten zustehen würde. Die Options- und Wandlungsbedingungen enthalten in der Regel Klauseln, die dem Schutz der Inhaber bzw. Gläubiger von Options- oder Wandlungsrechten vor Verwässerung dienen. So lassen sich diese Finanzierungsinstrumente am Markt besser platzieren. Ein Bezugsrecht von Inhabern bereits bestehender Options- oder Wandlungsrechte bietet die Möglichkeit zu verhindern, dass im Falle einer Ausnutzung der Ermächtigung der Options- bzw. Wandlungspreis für die Inhaber bereits bestehender Options- oder Wandlungsrechte ermäßigt werden muss. Dies gewährleistet einen höheren Ausgabekurs der bei Ausübung der Option oder Wandlung auszugebenden auf den Namen lautenden Stückaktien mit einem anteiligen Betrag des Grundkapitals von je EUR 1,00. Da die Platzierung der Emission dadurch erleichtert wird, dient der Bezugsrechtsausschluss dem Interesse der Aktionäre an einer optimalen Finanzstruktur ihrer Gesellschaft. Schließlich soll das Bezugsrecht der Aktionäre auf die Schuldverschreibungen durch den Vorstand mit Zustimmung des Aufsichtsrats ausgeschlossen werden können, wenn die Ausgabe der Schuldverschreibungen gegen Sacheinlage erfolgt, insbesondere (aber nicht ausschließlich) zum Zwecke des Erwerbs von Unternehmen, Unternehmensteilen oder Beteiligungen an Unternehmen, und dies im Interesse der Gesellschaft liegt. Voraussetzung ist, dass der Wert der Sachleistung in einem angemessenen Verhältnis zum Wert der Schuldverschreibungen steht. Im Fall von Wandel- und/oder Optionsschuldverschreibungen ist der nach anerkannten Methoden ermittelte theoretische Marktwert maßgeblich. Die Ausgabe von Schuldverschreibungen gegen Sachleistung eröffnet die Möglichkeit, die Schuldverschreibungen in geeigneten Einzelfällen als Akquisitionswährung, z. B. im Zusammenhang mit dem Erwerb von Unternehmen, Unternehmensteilen oder Beteiligungen an Unternehmen, liquiditätsschonend nutzen zu können. Die Gegenleistung braucht dann nicht in Geld erbracht zu werden. Dabei kann eine attraktive Alternative darin liegen, an Stelle oder neben der Gewährung von Aktien oder Barleistung Schuldverschreibungen mit einem Wandlungs- oder Optionsrecht anzubieten. Diese Möglichkeit schafft zusätzliche Flexibilität und erhöht die Wettbewerbschancen der Gesellschaft z. B. bei Akquisitionen. Auch unter dem Gesichtspunkt einer optimalen Finanzierungsstruktur kann sich ein solches Vorgehen nach den Umständen des Einzelfalls besonders anbieten. Zudem wird es der Gesellschaft durch die vorgeschlagene Regelung ermöglicht, auch sonstige Vermögensgegenstände, wie z. B. auch Forderungen gegen die Gesellschaft, unter vorstehenden Voraussetzungen zu erwerben, ohne dabei über Gebühr die eigene Liquidität in Anspruch nehmen zu müssen. Im Fall der Ausnutzung der vorgeschlagenen Ermächtigung wird der Vorstand in der auf die Ausnutzung folgenden Hauptversammlung darüber berichten. |

||||||||||||||||||||||||||||||||||||||||

| 14. |

Beschlussfassung über die Aufhebung des bestehenden Bedingten Kapitals und die Schaffung eines neuen bedingten Kapitals (Bedingtes Kapital 2017) sowie entsprechende Änderung der Satzung Das in § 3 Abs. 4 der Satzung enthaltene Bedingte Kapital dient der Gewährung von Wandlungsrechten bzw. Wandlungspflichten nach Maßgabe der Wandelanleihebedingungen an die Inhaber von Wandelschuldverschreibungen, die aufgrund des Ermächtigungsbeschlusses der Hauptversammlung vom 14. November 2016 bis zum Ablauf des 13. November 2021 von der Gesellschaft ausgegeben wurden oder noch begeben werden und ein Wandlungsrecht auf neue auf den Namen lautende Stückaktien mit einem anteiligen Betrag des Grundkapitals von je EUR 1,00 der Gesellschaft gewähren bzw. eine Wandlungspflicht begründen. Das bestehende Bedingte Kapital in Höhe von bis zu EUR 10.000.000,00 wurde bislang noch nicht in Anspruch genommen und soll vor dem Hintergrund des zwischenzeitlich auf EUR 24.200.000,00 erhöhten Grundkapitals aufgehoben und durch ein neues, aufgestocktes Bedingtes Kapital ersetzt werden. Vorstand und Aufsichtsrat schlagen daher vor, wie folgt zu beschließen:

|

Adressen für die Anmeldung, für Gegenanträge und Wahlvorschläge

Wir geben folgende Adresse für die Anmeldung zur Hauptversammlung an:

Consus Commercial Property AG

c/o Computershare Operations Center

80249 München

Fax: +49 89 30903-74675

E-Mail: anmeldestelle@computershare.de

Folgende Adresse steht für Gegenanträge und Wahlvorschläge zur Verfügung:

Consus Commercial Property AG

Ordentliche Hauptversammlung 2017

Landsteinerstr. 6

04103 Leipzig

Fax: +49/341-261787-31

E-Mail: s.bronisz@consus-cp.de

Unterlagen

Vom Zeitpunkt der Einberufung an liegen die folgenden Unterlagen in den Geschäftsräumen der Gesellschaft am Sitz der Gesellschaft in Leipzig, Landsteinerstraße 6, 04103 Leipzig, zur Einsichtnahme aus und werden auch in der Hauptversammlung am 28. September 2017 bis zu deren Beendigung ausliegen:

| • |

Jahresabschluss der Gesellschaft sowie der Bericht des Aufsichtsrats jeweils für das Geschäftsjahr 2016 |

| • |

Gewinnabführungsverträge der Gesellschaft mit der publity CCP 1 GmbH, der publity CCP 2 GmbH und der CCP Objektholding GmbH (nachfolgend die „Tochtergesellschaften“), |

| • |

Jahresabschlüsse der Gesellschaft (vor dem am 28.10.2016 in das Handelsregister eingetragenen Formwechsel in den Jahresabschlüssen 2014 und 2015 firmierend als publity Vertriebs GmbH) für die Geschäftsjahre 2014, 2015 und 2016, |

| • |

Eröffnungsbilanzen der Tochtergesellschaften sowie die Jahresabschlüsse der Tochtergesellschaften jeweils für das (Rumpf-)Geschäftsjahr 2016, |

| • |

Gemeinsame Berichte des Vorstands der Gesellschaft und der Geschäftsführungen der Tochtergesellschaften jeweils nach § 293a AktG |

| • |

Bericht des Vorstands an die Hauptversammlung gemäß § 186 Abs. 4 Satz 2 AktG über den Grund für den Bezugsrechtsausschluss und zur Begründung des vorgeschlagenen Ausgabebetrages zu Tagesordnungspunkt 11 |

| • |

Bericht des Vorstands an die Hauptversammlung gemäß §§ 203 Abs. 2, 186 Abs. 3 und Abs. 4 Satz 2 AktG über den Ausschluss des Bezugsrechts zu Tagesordnungspunkt 12 |

| • |

Bericht des Vorstands an die Hauptversammlung gemäß §§ 221 Abs. 4 Satz 2, 186 Abs. 3 und Abs. 4 Satz 2 AktG über den Ausschluss des Bezugsrechts zu Tagesordnungspunkt 13 |

Diese Unterlagen sind bis zum Ende der Hauptversammlung auch auf der Internetseite der Gesellschaft unter

http://www.consus-cp.de

im Bereich Investor Relations einsehbar und verfügbar. Die Gesellschaft wird die vorgenannten Unterlagen jedem Aktionär auf Verlangen per Post mit lediglich einmaligem Zustellversuch übersenden. Die Unterlagen können unter der für Gegenanträge und Wahlvorschläge vorstehend angegebenen Adresse angefordert werden.

Freiwillige Hinweise zur Teilnahme an der Hauptversammlung

und zur Ausübung des Stimmrechts

Nicht börsennotierte Gesellschaften im Sinne des Aktiengesetzes sind in der Einberufung lediglich zur Angabe von Firma und Sitz der Gesellschaft, Zeit und Ort der Hauptversammlung sowie oben genannter Adressen und der Angabe der Tagesordnung verpflichtet. Nachfolgende Hinweise erfolgen freiwillig, um den Aktionären die Teilnahme an der Hauptversammlung zu erleichtern.

Zur Teilnahme an der Hautversammlung und zur Ausübung des Stimmrechts sind gemäß § 13 der Satzung nur diejenigen Aktionäre berechtigt, die am Tag der Hauptversammlung im Aktienregister eingetragen sind und sich rechtzeitig bei der Gesellschaft angemeldet haben.

Die Anmeldung bedarf der Textform, muss in deutscher oder englischer Sprache erfolgen und muss der Gesellschaft mindestens sechs Tage vor der Hauptversammlung, d.h. spätestens bis zum 21. September 2017, 24:00 Uhr, unter der oben genannten Adresse zugehen.

Im Verhältnis zur Gesellschaft gilt gemäß § 67 Abs. 2 AktG Satz 1 des Aktiengesetzes (AktG) nur als Aktionär, wer als solcher im Aktienregister eingetragen ist. Das Teilnahme- und Stimmrecht in der Hauptversammlung setzt damit auch voraus, dass eine Eintragung als Aktionär im Aktienregister noch am Tag der Hauptversammlung besteht. Hinsichtlich der Anzahl der einem Aktionär zustehenden Stimmrechte ist der am Tag der Hauptversammlung im Aktienregister eingetragene Aktienbestand maßgeblich.

Verfahren für die Stimmabgabe durch Bevollmächtigte

Die Aktionäre, die nicht selbst an der Hauptversammlung teilnehmen, können ihr Stimmrecht durch einen Bevollmächtigten, auch durch ein Kreditinstitut oder eine Vereinigung von Aktionären ausüben lassen.

Leipzig, im August 2017

Consus Commercial Property AG

Der Vorstand

Anlage

zur Einladung zur ordentlichen Hauptversammlung der

Consus Commercial Property AG

Leipzig

ISIN: DE000A2DA414

(„Gesellschaft“)

am Donnerstag, 28. September 2017, um 11:00 Uhr (MESZ)

Bericht des Vorstands an die Hauptversammlung gemäß § 186 Abs. 4 Satz 2 AktG über den Grund für den Bezugsrechtsausschluss und zur Begründung des vorgeschlagenen Ausgabebetrags zu Tagesordnungspunkt 11

I.

Tagesordnungspunkt 11 der ordentlichen Hauptversammlung der Consus Commercial Property AG mit Sitz in Leipzig („Consus“ oder „Gesellschaft“) lautet wie folgt:

Beschlussfassung über die Erhöhung des Grundkapitals der Gesellschaft im Wege einer Sachkapitalerhöhung mit gemischter Sacheinlage unter Ausschluss des gesetzlichen Bezugsrechts der Aktionäre sowie damit verbundene Satzungsänderung

II.

Vorstand und Aufsichtsrat der Gesellschaft schlagen vor, wie folgt zu beschließen:

| a) |

Das derzeit im Handelsregister eingetragene Grundkapital der Gesellschaft in Höhe von EUR 24.200.000,00, eingeteilt in 24.200.000 auf den Namen lautende Stückaktien mit einem anteiligen Betrag des Grundkapitals von EUR 1,00, wird im Wege einer Sachkapitalerhöhung um EUR 55.650.383,00 auf EUR 79.850.383,00 durch Ausgabe von 55.650.383 auf den Namen lautende Stückaktien mit einem anteiligen Betrag des Grundkapitals von je EUR 1,00 („Neue Aktien“) gegen Sacheinlagen erhöht. Der Ausgabebetrag der Neuen Aktien beträgt EUR 1,00 je Stückaktie. |

||||||||||||||||

| b) |

Die Neuen Aktien sind ab dem 1. Januar 2017 gewinnberechtigt. |

||||||||||||||||

| c) |

Das gesetzliche Bezugsrecht der Aktionäre der Gesellschaft ist ausgeschlossen. Die Neuen Aktien werden zum Zweck des Erwerbs von 25.000 Geschäftsanteilen im Nennbetrag von insgesamt EUR 25.000,00 an der Pebble Investment GmbH mit Sitz in Berlin, eingetragen im Handelsregister des Amtsgerichts Berlin (Charlottenburg) unter HRB 168312, Geschäftsanschrift: Kurfürstendamm 21, 10719 Berlin, mit einem Nennwert von je EUR 1,00, was einer Beteiligung in Höhe von 100 % am Stammkapital der Pebble Investment GmbH in Höhe von insgesamt EUR 25.000,00 entspricht, ausgegeben. |

||||||||||||||||

| d) |

Die Zeichnung der Neuen Aktien erfolgt ausschließlich durch die derzeitige Alleingesellschafterin der Pebble Investment GmbH, die Aggregate Deutschland S.A., mit Sitz in Luxemburg, eingetragen im Registre de Commerce et des Sociétés, Luxembourg, unter Register-Nr. B 201907, Geschäftsanschrift: Rue Antoine Jans 10, 1820 Luxembourg. Dementsprechend wird die Aggregate Deutschland S.A. hiermit zur Zeichnung der Neuen Aktien zugelassen gegen Einbringung ihrer 25.000 Geschäftsanteile im Nennwert von je EUR 1,00 an der Pebble Investment GmbH. |

||||||||||||||||

| e) |

Zusätzlich zu den Neuen Aktien gewährt die Gesellschaft der Aggregate Deutschland S.A. entgeltlos Teilschuldverschreibungen einer von der Gesellschaft auszugebenden Unternehmensanleihe im Nennbetrag von insgesamt EUR 150.000.000,00 mit folgenden Konditionen:

|

||||||||||||||||

| f) |

Die Differenz zwischen dem Ausgabebetrag der Neuen Aktien und dem Einbringungswert der Sacheinlagengegenstände abzüglich der als Verbindlichkeit zu erfassenden Teilschuldverschreibungen der Unternehmensanleihe soll der Kapitalrücklage (schuldrechtliches Agio) zugewiesen werden. |

||||||||||||||||

| g) |

Der Vorstand ist berechtigt, die weiteren Einzelheiten der Durchführung der Sachkapitalerhöhung sowie der auszugebenden Unternehmensanleihe festzulegen. |

||||||||||||||||

| h) |

§ 3 Abs. 1 der Satzung (Grundkapital) wird in Anpassung an die Kapitalerhöhung wie folgt neu gefasst: „Das Grundkapital beträgt EUR 79.850.383,00 (in Worten: neunundsiebzig Millionen achthundertfünfzigtausenddreihundertdreiundachtzig Euro) und ist eingeteilt in 79.850.383,00 (in Worten: neunundsiebzig Millionen achthundertfünfzigtausenddreihundertdreiundachtzig Euro) auf den Namen lautende Stückaktien (Aktien ohne Nennbetrag).“ |

||||||||||||||||

| i) |

Der Beschluss über die Erhöhung des Grundkapitals im Wege der Sachkapitalerhöhung wird ungültig, wenn die Durchführung dieser Kapitalerhöhung nicht innerhalb von drei Monaten nach der Eintragung dieses Beschlusses in das Handelsregister der Gesellschaft, spätestens jedoch am 31. Juli 2018 im Handelsregister der Gesellschaft eingetragen worden ist, wobei der Vorstand und der Vorsitzende des Aufsichtsrats angewiesen werden, die Eintragung des Beschlusses über die Erhöhung des Grundkapitals unverzüglich nach Vorliegen der Voraussetzungen für dessen Eintragung zum Handelsregister anzumelden. |

III.

Der Vorstand der Gesellschaft beabsichtigt den Erwerb sämtlicher Geschäftsanteile an der Pebble Investment GmbH mit Sitz in Berlin („Pebble“) im Nennbetrag von insgesamt EUR 25.000,00 („Pebble-Geschäftsanteile“) von deren alleiniger Gesellschafterin, der Aggregate Deutschland S.A. mit Sitz in Luxemburg, eingetragen im Registre de Commerce et des Sociétés unter Register-Nr. B 201907, Geschäftsanschrift: Rue Antoine Jans 10, 1820 Luxembourg, („Aggregate“). Die Pebble wiederum hält eine 50 %ige Beteiligung an der CG Gruppe AG mit Sitz Berlin, eingetragen im Handelsregister des Amtsgerichts Charlottenburg unter HRB 175510 B, („CG Gruppe AG“) einem bundesweit agierenden Projektentwicklungsunternehmen, das im Bereich der Entwicklung, baulichen Umsetzung und Vermarktung von Wohn- und Gewerbeimmobilien tätig ist.

Die unter Tagesordnungspunk 11 zur Beschlussfassung vorgeschlagene Erhöhung des Grundkapitals der Gesellschaft um EUR 55.650.383,00 auf EUR 79.850.383,00 („Sachkapitalerhöhung“ oder „Transaktion“) dient der Finanzierung und Umsetzung dieses Erwerbs, indem die Aggregate die von ihr gehaltenen Pebble-Geschäftsanteile in die Gesellschaft einbringt, gegen Ausgabe von 55.650.383 neuen, auf den Namen lautende Stückaktien an der Gesellschaft („Neue Aktien“) und entgeltlose Zeichnung von Teilschuldverschreibungen einer von der Gesellschaft auszugebenden Unternehmensanleihe im Nennbetrag von insgesamt EUR 150.000.000,00 („Unternehmensanleihe“) (vgl. unten 2a).

Der Vorstand der Gesellschaft hat am Tage der Veröffentlichung der Einladung zur ordentlichen Hauptversammlung im Wege einer Ad-Hoc-Mitteilung gemäß Art. 17 Abs. 1 der Marktmissbrauchsverordnung den Abschluss einer Grundlagenvereinbarung mit der Aggregate („Grundlagenvereinbarung“) veröffentlicht, die die Grundlagen der Transaktion beschreibt und den Erwerb sämtlicher Pebble-Geschäftsanteile durch die Gesellschaft im Rahmen der Sachkapitalerhöhung regelt (vgl. unten 2b)).

Im Folgenden erstattet der Vorstand gemäß § 186 Abs. 4 Satz 2 AktG Bericht über die Gründe für den Ausschluss des gesetzlichen Bezugsrechts sowie die Begründung des Ausgabebetrags im Rahmen der vorgeschlagenen Sachkapitalerhöhung. Für den Bericht werden zunächst in diesem Abschnitt III. der Hintergrund der geplanten Transaktion sowie die geplante Transaktion selbst dargestellt. Dies betrifft insbesondere (i) die Beschreibung der Gesellschaft und der Pebble, (ii) das Marktumfeld und die wirtschaftlichen Rahmenbedingungen der Transaktion, (iii) die Erläuterung der Bewertung der an der Transaktion beteiligten Unternehmen sowie (iv) die Angemessenheit des Austauschverhältnisses.

In dem dann folgenden Abschnitt IV. wird die sachliche Rechtfertigung des Bezugsrechtsausschlusses im Rahmen der Sachkapitalerhöhung bezogen auf den Zweck der Kapitalmaßnahme sowie der vorgeschlagene Ausgabebetrag bzw. das vorgeschlagene Austauschverhältnis begründet.

| 1. |

Hintergrund der geplanten Transaktion

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2. |

Darstellung der geplanten Transaktion Der Erwerb sämtlicher 25.000 Pebble-Geschäftsanteile durch die Gesellschaft erfolgt, indem diese von der Aggregate im Zuge der von der Hauptversammlung zu beschließenden Sachkapitalerhöhung in die Gesellschaft eingebracht werden. Zu diesem Zweck haben Vorstand und Aufsichtsrat der für den 28. September 2017 einberufenen ordentlichen Hauptversammlung den Vorschlag unterbreitet, der Durchführung der Sachkapitalerhöhung zuzustimmen. Als Zeichner der im Rahmen der Sachkapitalerhöhung auszugebenden Neuen Aktien wird die Aggregate zugelassen, mit der die Gesellschaft die Grundlagenvereinbarung abgeschlossen hat. Die Grundlagenvereinbarung sieht vor, dass die Transaktion u.a. unter der aufschiebenden Bedingung steht, dass die Erhöhung des Grundkapitals der Gesellschaft wie in Tagesordnungspunkt 11 der für den 28. September 2017 einberufenen Hauptversammlung beschlossen in das Handelsregister eingetragen wird. Vollzug kann mithin nur eintreten, wenn die ordentliche Hauptversammlung der Gesellschaft am 28. September 2017 dem Tagesordnungspunkt 11 der Einladung zur ordentlichen Hauptversammlung, der dieser Bericht als Anlage beigefügt ist, zustimmt. Die Anmeldung zur Eintragung der Sachkapitalerhöhung in das Handelsregister der Gesellschaft erfolgt nach Vorliegen der Voraussetzungen für dessen Eintragung (insbesondere für den Fall anhängiger Anfechtungsklagen, dem Abschluss eines Freigabeverfahrens, in dem die Gesellschaft obsiegt, gemäß § 246a AktG).

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 3. |

Erläuterung und Begründung des Austauschverhältnisses Die Neuen Aktien und die Teilschuldverschreibungen der Unternehmensanleihe werden zum Erwerb sämtlicher Pebble-Geschäftsanteile ausgegeben bzw. gewährt. Grundlage für die Ermittlung der Angemessenheit des Wertes der Pebble-Geschäftsanteile und des Austauschverhältnisses (Neue Aktien zzgl. Teilschuldverschreibungen der Unternehmensanleihe gegen Pebble-Geschäftsanteile – „Austauschverhältnis“) bildet eine Unternehmensbewertung der Pebble (inklusive ihrer Beteiligung an der CG Gruppe AG) nach der DCF-Methode in analoger Anwendung der Methoden des IDW Standards S1 „Grundsätze zur Durchführung von Unternehmensbewertungen i.d. Fassung 2008“ zum Stichtag 30. Juni 2017 (kein vollständiges IDW S1 Gutachten), die dem Vorstand von der Aggregate vorgelegt worden ist („Unternehmensbewertung“). Die Unternehmensbewertung sowie die ihr zugrunde liegende Unternehmensplanung hat der Vorstand einem Plausibilitätscheck unterzogen. Der Vorstand hat dabei nicht nur geprüft, ob die Sacheinlagen dem geringsten Ausgabebetrag der Neuen Aktien zzgl. des Wertes der zu gewährenden Teilschuldverschreibungen der Unternehmensanleihe erreichen, sondern auch, ob die im Rahmen der Sachkapitalerhöhung einzubringenden Pebble-Geschäftsanteile gemäß dem Austauschverhältnis dem vollen, inneren Wert der Neuen Aktien zuzüglich des Wertes der zusätzlich zu gewährenden Teilschuldverschreibungen der Unternehmensanteile entsprechen. Die Bewertung erfolgte dabei auf den 30. Juni 2017. Nach eingehender Überprüfung der Unternehmensbewertung macht sich der Vorstand, nach Anpassung bestimmter Parameter (insbesondere in Bezug auf die Kapitalisierungszinsen), die enthaltenen Aussagen zur Planungsrechnung, zur Bewertungsmethodik und insoweit zu den Ergebnissen zu eigen. Der Vorstand kommt daher zu dem Ergebnis, dass das Austauschverhältnis und damit der Ausgabebetrag in Form des Wertes der Pebble-Geschäftsanteile für die Neuen Aktien unter Berücksichtigung der zusätzlich zu gewährenden Teilschuldverschreibungen der Unternehmensanleihe angemessen ist. Nachfolgend wird zunächst auf die gewählte Bewertungsmethodik eingegangen, bevor die Ergebnisse der Bewertung von der Gesellschaft und Pebble, jeweils auf stand-alone-Basis, dargestellt werden. Anschließend werden die Feststellungen des Vorstandes zur Angemessenheit des Austauschverhältnisses sowie des Bezugsrechtsausschlusses auf Grundlage der ermittelten Werte zusammengefasst.

|

IV.

Der Vorstand der Gesellschaft erstattet hiermit der Hauptversammlung gemäß § 186 Abs. 4 Satz 2 AktG folgenden Bericht zur Begründung des beabsichtigten Bezugsrechtsausschlusses im Rahmen des vorgenannten Beschlussvorschlags zur Sachkapitalerhöhung mit gemischter Sacheinlage. Dabei gelten die in Ziffer III. enthaltenen, für die Gesamttransaktion getroffenen Aussagen auch für diesen Bericht und werden dessen Bestandteil:

|

Der Hauptversammlung wird vorgeschlagen, die Erhöhung des Grundkapitals im Wege einer Sachkapitalerhöhung mit gemischter Sacheinlage von EUR 24.200.000,00 um EUR 55.650.383,00 auf EUR 79.850.383,00 durch Ausgabe von 55.650.383 auf den Namen lautende Stückaktien mit einem anteiligen Betrag des Grundkapitals von je EUR 1,00 sowie entgeltlose Gewährung von Teilschuldverschreibungen der Unternehmensanleihe im Nennbetrag von insgesamt EUR 150.000.000,00 zu beschließen. |

Grundsätzlich steht den Aktionären bei einer Kapitalerhöhung ein gesetzliches Bezugsrecht zu (§ 186 Abs. 1 Satz 1 AktG). Aufsichtsrat und Vorstand schlagen der Hauptversammlung jedoch vor, in dem Beschluss über die Erhöhung des Grundkapitals das Bezugsrecht der Aktionäre gemäß § 186 Abs. 3 AktG auszuschließen.

Der Zweck der vorgeschlagenen Kapitalerhöhung mit Bezugsrechtsausschluss besteht darin, der Gesellschaft den Erwerb einer Beteiligung an der Pebble (inklusive deren 50 %iger Beteiligung an der CG Gruppe AG) zu ermöglichen, indem das Grundkapital der Gesellschaft durch Ausgabe der Neuen Aktien und Gewährung der Teilschuldverschreibungen der Unternehmensanleihe gegen Einbringung der Pebble-Geschäftsanteile als Sacheinlage erhöht wird.

Der Zweck des vorgesehenen Bezugsrechtsausschlusses liegt im Interesse der Gesellschaft, der Bezugsrechtsausschluss ist zur Verwirklichung des Gesellschaftsinteresses geeignet und erforderlich und steht in einem angemessenen Verhältnis zu den Nachteilen der Aktionäre der Gesellschaft.

Das Austauschverhältnis und damit der Ausgabebetrag in Form des Wertes der Pebble-Geschäftsanteile für die Neuen Aktien unter Berücksichtigung der zusätzlich zu gewährenden Teilschuldverschreibungen der Unternehmensanleihe ist nicht zu Lasten der Aktionäre der Gesellschaft unangemessen.

| 1. |

Interesse der Gesellschaft an dem Bezugsrechtsausschluss Der Zweck des vorgesehenen Bezugsrechtsausschlusses – Erwerb der Pebble-Geschäftsanteile – liegt im Interesse der Gesellschaft. Dafür genügt es, wenn die an der Beschlussfassung beteiligten Organe aufgrund ihrer Abwägung davon ausgehen dürfen, dass die Sachkapitalerhöhung mit gemischter Sacheinlage zum Besten der Gesellschaft und damit letztlich aller Aktionäre ist. Der Vorstand ist der Überzeugung, dass dies hier aufgrund folgender Erwägungen der Fall ist. Für die Gesellschaft und die Aktionäre der Gesellschaft ergibt sich durch den Erwerb der Pebble und damit zugleich einer Beteiligung von 50 % an der CG Gruppe AG die Chance, ein deutlich schnelleres Wachstums des Unternehmens zu erreichen und damit attraktive und nachhaltige Dividenden zu erwirtschaften. Insbesondere können nachfolgende bereits unter Ziffer III. 1c)(4) dieses Berichts aufgeführten Vorteile ausgenutzt werden:

|

||||||||||

| 2. |

Geeignetheit und Erforderlichkeit des Bezugsrechtsausschlusses Der Vorstand hält den Bezugsrechtsausschluss für geeignet und erforderlich, um den im Gesellschaftsinteresse liegenden Zweck zu erreichen. Geeignet ist der Bezugsrechtsausschluss deshalb, weil der Erwerb der Pebble-Geschäftsanteile gegen Schaffung der Neuen Aktien und Gewährung der Teilschuldverschreibungen der Unternehmensanleihe einen Bezugsrechtsausschluss der Aktionäre der Gesellschaft voraussetzt. Der Bezugsrechtsausschluss ist auch erforderlich, um diesen Zweck zu erreichen. Der Vorstand hat mögliche Alternativen für die Strukturierung der geplanten Transaktion in seinen Überlegungen berücksichtigt, jedoch als nicht praktikabel oder weniger geeignet angesehen und verworfen:

|

||||||||||

| 3. |

Auswirkungen der Sachkapitalerhöhung mit gemischter Sacheinlage auf die Aktionärsstruktur der Gesellschaft Die Durchführung der Sachkapitalerhöhung mit gemischter Sacheinlage mittels der von der ordentlichen Hauptversammlung zu beschließenden Erhöhung des Grundkapitals und die Ausgabe der Neuen Aktien führen zu einer Änderung der Aktionärsstruktur. Die Aggregate erwirbt hierdurch eine Beteiligung im Umfang von 69,69 % am Grundkapital. Die Sachkapitalerhöhung führt damit zwangsläufig zu einer Verwässerung der Beteiligungsquoten (sog. quotale Verwässerung) der übrigen Aktionäre der Gesellschaft auf insgesamt nur noch 30,31 %. Aufgrund der Angemessenheit des Austauschverhältnisses und des Ausgabebetrages in Form des Wertes der Pebble-Geschäftsanteile für die Neuen Aktien unter Berücksichtigung der zusätzlich zu gewährenden Teilschuldverschreibungen der Unternehmensanleihe erfolgt aber keine wirtschaftliche Verwässerung zu Lasten der Aktionäre der Gesellschaft. |

| 4. |

Angemessenheit des Austauschverhältnisses und Begründung des Ausgabebetrags Der Vorstand hat die Bewertung der zu erwerbenden Pebble-Geschäftsanteile auf der Grundlage der von ihm plausibilisierten Unternehmensbewertung in analoger Anwendung der Vorschriften des IDW S1 und unter Verwendung angepasster Bewertungsparameter, insbesondere in Bezug auf die verwendeten Kapitalisierungszinsen, vorgenommen und dabei einen Wert der Pebble-Geschäftsanteile von EUR 743.355.518,00 ermittelt. Die als Gegenleistung zu schaffenden Stück 55.650.383 Neuen Aktien, bewertet auf Basis des oben beschriebenen gewogenen durchschnittlichen Drei-Monats-Kurses der Consus-Aktien von EUR 10,6622 je Aktie und damit im Gesamtwert von EUR 593.355.513,62, zuzüglich des Wertes der entgeltlos an die Aggregate zu gewährenden Teilschuldverschreibungen der Unternehmensanleihe im Nennbetrag von insgesamt EUR 150.000.000,00 ergeben insgesamt einen Gegenwert in Höhe von EUR 743.355.513,62, der den Wert der Pebble-Geschäftsanteile nicht überschreitet, sondern um insgesamt lediglich EUR 4,38 unterschreitet. Insgesamt hält der Vorstand den ermittelten Wert der Pebble-Geschäftsanteile sowie den Wert der Gegenleistung und damit das Austauschverhältnis für angemessen. |

Leipzig, im August 2017