Aareal Bank AG

Wiesbaden

ISIN: DE0005408116 / WKN: 540811

Einladung zur ordentlichen Hauptversammlung

der Aareal Bank AG, Wiesbaden, am 10. August 2023

Sehr geehrte Aktionärinnen und Aktionäre1) ,

wir laden Sie herzlich ein zu unserer ordentlichen Hauptversammlung

am Donnerstag, dem 10. August 2023, 12:00 Uhr MESZ,

die als virtuelle Hauptversammlung ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten (mit Ausnahme der Stimmrechtsvertreter der Gesellschaft) am Ort der Hauptversammlung gemäß § 118a Absatz 1 Satz 1 des Aktiengesetzes (AktG) in Verbindung mit § 26n Absatz 1 des Einführungsgesetzes zum Aktiengesetz (EGAktG) am Ort der Hauptversammlung stattfindet.

Die virtuelle Hauptversammlung wird für ordnungsgemäß angemeldete Aktionäre oder ihre Bevollmächtigten im Wege der elektronischen Kommunikation im Aktionärsportal der Gesellschaft übertragen. Das Aktionärsportal ist über die Internetseite der Gesellschaft unter

www.aareal-bank.com/investorenportal/aktieninvestoren/hauptversammlung-2023/

zu erreichen, worunter sich die Aktionäre oder ihre Bevollmächtigten zu der virtuellen Hauptversammlung zuschalten und auf diese Weise an der Versammlung teilnehmen und ihre Rechte ausüben können. Unabhängig von der Anmeldung und Ausübung von Teilnahmerechten im Wege der elektronischen Zuschaltung erfolgt die Übertragung der gesamten Hauptversammlung für Aktionäre und ihre Bevollmächtigten live in Bild und Ton über das vorbenannte Aktionärsportal.

Ort der Hauptversammlung im Sinne des Aktiengesetzes ist die Unternehmenszentrale der Aareal Bank AG, Paulinenstraße 15, 65189 Wiesbaden. Für Aktionäre und deren Bevollmächtigte besteht kein Recht und keine Möglichkeit der physischen Anwesenheit am Ort der Hauptversammlung, ausgenommen sind Stimmrechtsvertreter der Gesellschaft.

1 Ausschließlich zum Zwecke der besseren Lesbarkeit wird in dieser Einladung auf eine geschlechterspezifische Schreibweise verzichtet. Alle personenbezogenen Bezeichnungen und Begriffe sind im Sinne der Gleichbehandlung als geschlechtsneutral zu verstehen.

Tagesordnung

TOP 1: Vorlage des festgestellten Jahresabschlusses und des gebilligten Konzernabschlusses, des Lageberichts und des Konzernlageberichts mit den erläuternden Berichten des Vorstands zu den Angaben nach § 289a HGB bzw. § 315a HGB sowie des Berichts des Aufsichtsrats für das Geschäftsjahr 2022

Der Aufsichtsrat hat den vom Vorstand aufgestellten Jahresabschluss und Konzernabschluss gemäß § 172 Satz 1 AktG am 27. März 2023 gebilligt; der Jahresabschluss ist damit festgestellt. Mit dem Jahresabschluss wird auch der dort im Anhang enthaltene Vorschlag für die Gewinnverwendung vorgelegt. Die Hauptversammlung hat zu diesem Tagesordnungspunkt 1 entsprechend der gesetzlichen Bestimmungen keinen Beschluss zu fassen.

TOP 2: Beschlussfassung über die Verwendung des Bilanzgewinns des Geschäftsjahres 2022

Vorstand und Aufsichtsrat schlagen vor, den Bilanzgewinn der Aareal Bank AG des abgelaufenen Geschäftsjahres 2022 in Höhe von € 61.054.365,42 wie folgt zu verwenden:

| Vortrag auf neue Rechnung | € 61.054.365,42 |

Vorstand und Aufsichtsrat sind sich einig, dass die Kapitalressourcen für das künftige Wachstum der Gesellschaft zu investieren sind und daher ein konservativer Ansatz bei der etwaigen Ausschüttung von Kapital verfolgt werden soll.

TOP 3: Beschlussfassung über die Entlastung der Mitglieder des Vorstands für das Geschäftsjahr 2022

Vorstand und Aufsichtsrat schlagen vor, den nachfolgend unter 3.1 bis. 3.5 genannten Mitgliedern des Vorstands im Geschäftsjahr 2022 für diesen Zeitraum Entlastung zu erteilen:

| 3.1. |

Jochen Klösges (Vorsitzender) |

| 3.2. |

Marc Heß |

| 3.3. |

Nina Babic (seit dem 1. Juli 2022) |

| 3.4. |

Christiane Kunisch-Wolff (bis 30. Juni 2022) |

| 3.5. |

Christof Winkelmann |

Es ist beabsichtigt, die Hauptversammlung im Wege der Einzelabstimmung über die Entlastung der Mitglieder des Vorstands entscheiden zu lassen.

TOP 4: Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats für das Geschäftsjahr 2022

Vorstand und Aufsichtsrat schlagen vor, den nachfolgend unter 4.1 bis 4.18 genannten Mitgliedern des Aufsichtsrats im Geschäftsjahr 2022 für diesen Zeitraum Entlastung zu erteilen:

| 4.1. |

José Sevilla Álvarez (seit dem 31. August 2022) |

| 4.2. |

Jana Brendel (bis 31. August 2022) |

| 4.3. |

Thomas Hawel |

| 4.4. |

Petra Heinemann-Specht |

| 4.5. |

Jan Lehmann |

| 4.6. |

Holger Giese (vom 13 Januar 2022 bis 31. August 2022) |

| 4.7. |

Friedrich Munsberg (vom 13. Januar 2022 bis 31. August 2022) |

| 4.8. |

Dr. Ulrich Theileis (vom 13. Januar 2022 bis 31. August 2022) |

| 4.9. |

Klaus Novatius |

| 4.10. |

Richard Peters (bis 31. August 2022) |

| 4.11. |

Sylvia Seignette |

| 4.12. |

Elisabeth Stheeman (bis 31. August 2022) |

| 4.13. |

Henning Giesecke (seit dem 31. August 2022) |

| 4.14. |

Prof. Dr. Hermann Wagner (Vorsitzender) |

| 4.15. |

Denis Hall (seit dem 31. August 2022) |

| 4.16. |

Barbara Antonia Knoflach (seit dem 31. August 2022) |

| 4.17. |

Hans-Hermann Anton Lotter (seit dem 31. August 2022) |

| 4.18. |

Marika Lulay (seit dem 31. August 2022) |

Es ist beabsichtigt, die Hauptversammlung im Wege der Einzelabstimmung über die Entlastung der Mitglieder des Aufsichtsrats entscheiden zu lassen.

TOP 5: Beschlussfassung zur Wahl des Abschlussprüfers und des Konzernabschlussprüfers sowie des Prüfers für eine etwaige prüferische Durchsicht zusätzlicher unterjähriger Finanzinformationen

| a) |

Gestützt auf die Empfehlung des Prüfungsausschusses schlägt der Aufsichtsrat vor, die KPMG AG Wirtschaftsprüfungsgesellschaft, Berlin, zum Jahresabschlussprüfer und Konzernabschlussprüfer für das Geschäftsjahr 2023 sowie zum Prüfer für eine etwaige prüferische Durchsicht zusätzlicher unterjähriger Finanzinformationen im Sinne von §§ 115 Abs. 7, 117 Wertpapierhandelsgesetz (WpHG) zu bestellen, die für Perioden nach dieser ordentlichen Hauptversammlung und vor dem 31. Dezember 2023 aufgestellt werden. |

| b) |

Gestützt auf die Empfehlung des Prüfungsausschusses schlägt der Aufsichtsrat ferner vor, die KPMG AG Wirtschaftsprüfungsgesellschaft, Berlin, zum Prüfer für eine etwaige prüferische Durchsicht des verkürzten Abschlusses und des Zwischenlageberichts gemäß §§ 115, 117 WpHG sowie zusätzlicher unterjähriger Finanzinformationen im Sinne von §§ 115 Abs. 7, 117 WpHG zu wählen, die für Perioden nach dem 31. Dezember 2023 und vor der ordentlichen Hauptversammlung des Jahres 2024 aufgestellt werden. |

Der Prüfungsausschuss hat erklärt, dass seine Empfehlung frei von ungebührlicher Einflussnahme durch Dritte im Sinne von Art. 16 Abs. 2 Unterabs. 3 der EU-Abschlussprüferverordnung (Verordnung (EU) Nr. 537/2014 des Europäischen Parlaments und des Rates vom 16. April 2014) ist und ihm keine die Auswahlmöglichkeiten beschränkende Klausel im Sinne von Art. 16 Abs. 6 der EU-Abschlussprüferverordnung auferlegt wurde.

TOP 6: Beschlussfassung über die Billigung des gemäß § 162 AktG erstellten und geprüften Vergütungsberichts für das Geschäftsjahr 2022

Gemäß § 120a Abs. 4 AktG hat die Hauptversammlung der börsennotierten Gesellschaft über die Billigung des nach § 162 AktG erstellten und geprüften Vergütungsberichts für das vorausgegangene Geschäftsjahr zu beschließen.

Der gemäß § 162 AktG für das Geschäftsjahr 2022 erstellte und von dem Abschlussprüfer KPMG AG Wirtschaftsprüfungsgesellschaft, Berlin, gemäß § 162 Abs. 3 AktG geprüfte sowie mit dem Prüfungsvermerk versehene Vergütungsbericht der Gesellschaft für das Geschäftsjahr 2022 ist in den untenstehenden Angaben zu Tagesordnungspunkt 6 wiedergegeben. Der Vergütungsbericht ist auch unter

www.aareal-bank.com/investorenportal/aktieninvestoren/hauptversammlung-2023/

zugänglich und wird dort auch während der Hauptversammlung zugänglich sein.

Vorstand und Aufsichtsrat schlagen vor, den nach § 162 AktG erstellten und geprüften Vergütungsbericht für das Geschäftsjahr 2022 zu billigen.

TOP 7: Beschlussfassung über die Wahl eines Aufsichtsratsmitglieds

Mit Ablauf der Hauptversammlung vom 10. August 2023 endet die reguläre Amtszeit der Anteilseignervertreterin im Aufsichtsrat, Frau Sylvia Seignette. Daher sind in der diesjährigen Hauptversammlung Neuwahlen zum Aufsichtsrat in entsprechendem Umfang durchzuführen.

Der Aufsichtsrat setzt sich nach § 2 Abs. 1 der Mitbestimmungsvereinbarung in Verbindung mit § 9 der Satzung und §§ 96 Abs. 1, 101 Abs. 1 AktG aus acht von der Hauptversammlung und vier von den Arbeitnehmern zu wählenden Mitgliedern zusammen. Bei der Wahl der Anteilseignervertreter ist die Hauptversammlung an Wahlvorschläge nicht gebunden.

Der nachfolgende Wahlvorschlag des Aufsichtsrats berücksichtigt die vom Aufsichtsrat beschlossenen Leitlinien für die Auswahl von Vorstands- und Aufsichtsratsmitgliedern. Diese enthalten Anforderungen an die Eignung der Kandidaten und können der aktuellen Erklärung zur Unternehmensführung gemäß §§ 289f, 315d HGB auf der Internetseite der Gesellschaft unter

www.aareal-bank.com/investorenportal/aktieninvestoren/hauptversammlung-2023/

entnommen werden. Der Kandidat verfügt nach Auffassung des Aufsichtsrats über die persönliche Zuverlässigkeit und fachliche Qualifikation, um Aufgaben im Aufsichtsrat der Aareal Bank zu erfüllen. Die Ziele zur Zusammensetzung und Vielfalt im Aufsichtsrat würden durch seine Wahl weiterhin erreicht.

Gestützt auf die Empfehlung des Präsidial- und Nominierungsausschusses schlägt der Aufsichtsrat vor, folgenden Kandidaten als Vertreter der Anteilseigner in den Aufsichtsrat zu wählen:

|

Herrn Jean Pierre Mustier, Mitglied des Board of Directors (Conseil d’administration) der Atos SE, Frankreich, ehemaliger Präsident der European Banking Federation, wohnhaft in Mailand (Italien) |

Die Wahl von Herrn Mustier erfolgt mit Wirkung ab Beendigung dieser Hauptversammlung und gemäß § 9 Abs. 2 der Satzung der Gesellschaft bis zur Beendigung der Hauptversammlung, die über die Entlastung des Aufsichtsrats für das Geschäftsjahr 2025 beschließt.

Angaben nach Empfehlung C.13 des Deutschen Corporate Governance Kodex

Nach Einschätzung des Aufsichtsrats unterhält der vorgeschlagene Aufsichtsratskandidat keine persönlichen oder geschäftlichen Beziehungen zu der Gesellschaft oder zu deren Konzernunternehmen, den Organen der Gesellschaft oder einem wesentlich an der Gesellschaft beteiligten Aktionär im Sinne der Ziffer C.13 des Deutschen Corporate Governance Kodex.

Angaben nach Empfehlung C.14 des Deutschen Corporate Governance Kodex

Am Ende dieser Tagesordnung ist diesem Wahlvorschlag unter Informationen zu dem unter Tagesordnungspunkt 7 zur Wahl vorgeschlagenen Aufsichtsratsmitglied der Lebenslauf des Kandidaten beigefügt, der über relevante Kenntnisse, Fähigkeiten, fachliche Erfahrungen und wesentliche Tätigkeiten des Kandidaten Auskunft gibt. Der Lebenslauf des Kandidaten ist zudem auf der Internetseite der Gesellschaft unter

www.aareal-bank.com/investorenportal/aktieninvestoren/hauptversammlung-2023/

verfügbar.

TOP 8: Beschlussfassung über die Aufhebung des bestehenden genehmigten Kapitals, die Schaffung eines neuen genehmigten Kapitals sowie die Ermächtigung des Vorstands zum Ausschluss des Bezugsrechts der Aktionäre und Änderung von § 5 Abs. 4 der Satzung

Die von der Hauptversammlung am 31. August 2022 erteilte Ermächtigung zur Ausnutzung des in einer in Höhe von € 35.914.329 geschaffenen genehmigten Kapitals 2022 (§ 5 Abs. 4 der Satzung) soll heraufgesetzt werden. Um dem Vorstand weitere Flexibilität für etwaige Kapitalmaßnahmen zu gewähren, soll ein neues genehmigtes Kapital in Höhe von € 89.785.830, das entspricht 50 % des Grundkapitals, mit einer Laufzeit bis zum 9. August 2028 zu im Wesentlichen gleichbleibenden Bedingungen beschlossen werden. Das neue genehmigte Kapital soll, wie das bisherige auch, für Bar- und Sachkapitalerhöhungen zur Verfügung stehen. Gemäß § 5 Abs. 5 der Satzung besteht noch ein bedingtes Kapital in Höhe von € 35.914.329, das entspricht 20 % des Grundkapitals, das bis zum 21. Mai 2024 ausgenutzt werden kann, aber durch den nachfolgenden Beschluss unter Tagesordnungspunkt 9 auf € 89.785.830 heraufgesetzt werden soll.

Vorstand und Aufsichtsrat schlagen vor, zu beschließen:

| 1. |

Die in § 5 Abs. 4 der Satzung enthaltene, noch bestehende Ermächtigung des Vorstands, das Grundkapital in der Zeit bis zum 30. August 2027 mit Zustimmung des Aufsichtsrats durch Ausgabe neuer auf den Inhaber lautender Aktien gegen Bar- oder Sacheinlage, einmalig oder mehrmals, jedoch insgesamt um einen Nennbetrag von bis zu höchstens € 35.914.329 zu erhöhen (Genehmigtes Kapital 2022), wird mit Wirksamwerden der nachfolgend unter Ziff. 2 und 3 zur Beschlussfassung vorgeschlagenen Ermächtigung für das Genehmigte Kapital 2023 durch Eintragung in das Handelsregister aufgehoben. |

||||||||||

| 2. |

Der Vorstand wird ermächtigt, in der Zeit bis zum 9. August 2028 mit Zustimmung des Aufsichtsrats das Grundkapital der Gesellschaft durch Ausgabe neuer, auf den Inhaber lautender Stückaktien gegen Bar- oder Sacheinlage, einmalig oder mehrmals, jedoch insgesamt um einen Nennbetrag von bis zu höchstens € 89.785.830 zu erhöhen (Genehmigtes Kapital 2023). Den Aktionären ist dabei grundsätzlich ein Bezugsrecht einzuräumen. Das gesetzliche Bezugsrecht kann auch in der Weise eingeräumt werden, dass die neuen Aktien von einem oder mehreren Kreditinstituten mit der Verpflichtung übernommen werden, sie den Aktionären zum Bezug anzubieten (sogenanntes „mittelbares Bezugsrecht“). Der Vorstand wird jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre in folgenden Fällen auszuschließen:

|

||||||||||

| 3. |

Der Vorstand wird ermächtigt, die weiteren Einzelheiten der Kapitalerhöhung und ihrer Durchführung mit Zustimmung des Aufsichtsrats festzulegen. |

||||||||||

| 4. |

§ 5 Abs. 4 der Satzung wird unter vorheriger Aufhebung seiner bisherigen Fassung wie folgt neu gefasst: „Der Vorstand ist ermächtigt, in der Zeit bis zum 9. August 2028 mit Zustimmung des Aufsichtsrats das Grundkapital der Gesellschaft durch Ausgabe neuer auf den Inhaber lautender Aktien gegen Bar- oder Sacheinlage, einmalig oder mehrmals, jedoch insgesamt um einen Nennbetrag von bis zu höchstens € 89.785.830 zu erhöhen (Genehmigtes Kapital 2023). Den Aktionären ist dabei grundsätzlich ein Bezugsrecht einzuräumen. Das gesetzliche Bezugsrecht kann auch in der Weise eingeräumt werden, dass die neuen Aktien von einem oder mehreren Kreditinstituten mit der Verpflichtung übernommen werden, sie den Aktionären zum Bezug anzubieten (sogenanntes „mittelbares Bezugsrecht“). Der Vorstand ist jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre in folgenden Fällen auszuschließen:

|

Der Bericht des Vorstands zu diesem Tagesordnungspunkt und über die Gründe für die dort vorgesehenen Ermächtigungen zum Ausschluss des Bezugsrechts der Aktionäre ist vom Tage der Einberufung der Hauptversammlung an über die Internetseite der Gesellschaft unter

www.aareal-bank.com/investorenportal/aktieninvestoren/hauptversammlung-2023/

zugänglich. Auf Verlangen wird der Bericht jedem Aktionär unverzüglich kostenlos übersandt.

TOP 9: Beschlussfassung über die Schaffung einer neuen Ermächtigung des Vorstands zur Ausgabe von Genussscheinen und anderen hybriden Schuldverschreibungen mit Wandlungsrecht und mit der Möglichkeit zum Ausschluss des Bezugsrechts der Aktionäre, Aufhebung des Bedingten Kapitals 2019 und Schaffung eines neuen Bedingten Kapitals 2023, Satzungsänderung

Um der Gesellschaft die Deckung ihres etwaigen zukünftigen Bedarfs an bankaufsichtsrechtlich anerkennungsfähigen Eigenmitteln zu ermöglichen, soll eine Ermächtigung zur Ausgabe von Genussscheinen und anderen hybriden Schuldverschreibungen im Gesamtnennbetrag von bis zu € 89.785.830 geschaffen werden. Die unter dieser Ermächtigung auszugebenden Genussscheine und anderen hybriden Schuldverschreibungen können mit Wandlungsrechten für den Inhaber verbunden werden, die nach näherer Maßgabe ihrer jeweiligen Bedingungen dazu berechtigen bzw. verpflichten, Aktien der Gesellschaft zu beziehen.

Die Hauptversammlung vom 22. Mai 2019 hat ein bedingtes Kapital in Höhe von € 71.828.664 geschaffen, das bis zum 21. Mai 2024 zur Bedienung von Wandelschuldverschreibungen ausgenutzt werden kann, die der Vorstand auf der Grundlage der Ermächtigung derselben Hauptversammlung ausgegeben hat. Gleichzeitig wurde § 5 Abs. 5 der Satzung entsprechend angepasst. In der Hauptversammlung vom 31. August 2022 wurde die Höhe des bedingten Kapitals auf € 35.914.329 herabgesetzt und die Satzung entsprechend geändert.

Es soll nun die vorliegende neue Ermächtigung beschlossen werden, die die Ausgabe von Genussscheinen und anderen hybriden Schuldverschreibungen mit Wandlungsrecht betrifft. Das bestehende Bedingte Kapital 2019 gemäß § 5 Abs. 5 der Satzung soll aufgehoben und durch ein neues Bedingtes Kapital 2023 in Höhe von 50% des Grundkapitals ersetzt werden.

Vorstand und Aufsichtsrat schlagen vor, zu beschließen:

| 1. |

Ermächtigung |

| a) |

Der Vorstand wird ermächtigt, bis zum 9. August 2028 einmalig oder mehrmals Genussscheine mit oder ohne Laufzeitbegrenzung gegen Bar- oder Sachleistung auszugeben. Die Genussscheine müssen so ausgestaltet sein, dass die auf sie bei Ausgabe eingezahlten Mittel nach Maßgabe der zum Zeitpunkt ihrer Ausgabe geltenden Rechtsvorschriften als bankaufsichtsrechtliche Eigenmittel anerkannt werden können. Der Vorstand wird weiter ermächtigt, bis zum 9. August 2028 anstelle von Genussscheinen einmalig oder mehrmals andere hybride Finanzierungsinstrumente mit oder ohne Laufzeitbegrenzung zu begeben, die die vorstehend beschriebenen Anforderungen an Genussscheine erfüllen, aber rechtlich möglicherweise nicht als Genussscheine einzuordnen sind, soweit ihre Begebung etwa wegen einer gewinnabhängigen Verzinsung oder aus sonstigen Gründen der Zustimmung der Hauptversammlung nach § 221 AktG bedarf; diese Finanzierungsinstrumente werden nachfolgend als „hybride Schuldverschreibungen“ bezeichnet. Der Gesamtnennbetrag der im Rahmen dieser Ermächtigung auszugebenden Genussscheine und hybriden Schuldverschreibungen darf insgesamt € 1.000.000.000 nicht übersteigen. Auf die Höchstgrenze von € 1.000.000.000 sind die Nennbeträge von Wandelschuldverschreibungen, Genussscheinen und anderen hybriden Schuldverschreibungen anzurechnen, die aus anderen Ermächtigungen gemäß § 221 AktG während der Laufzeit dieser Ermächtigung ausgegeben werden. Genussscheine und hybride Schuldverschreibungen können in Euro oder – unter Begrenzung auf den entsprechenden Euro-Gegenwert – in einer anderen gesetzlichen Währung, beispielsweise eines OECD-Landes, begeben werden. Die Gegenleistung für die Ausgabe der Genussscheine beziehungsweise hybriden Schuldverschreibungen kann außer in Geld auch in von der Gesellschaft bestimmten werthaltigen Sachleistungen, insbesondere auch in Form bestehender Schuldverschreibungen oder Genussscheine, die durch die neuen Instrumente ersetzt werden sollen, erbracht werden. |

| b) |

Die Ausgabe der Genussscheine und hybriden Schuldverschreibungen kann zudem durch in- oder ausländische Gesellschaften, die im unmittelbaren oder mittelbaren Mehrheitsbesitz der Gesellschaft stehen, (nachfolgend die „Tochterunternehmen“) erfolgen (nachfolgend die „indirekte Ausgabe“). Für den Fall der indirekten Ausgabe ist der Vorstand mit Zustimmung des Aufsichtsrats ermächtigt, unter Beachtung etwaiger bankaufsichtsrechtlicher Vorgaben die Gesellschaft eine Garantie, eine Patronatserklärung und/oder ein vergleichbares Instrument zur Besicherung der von dem jeweiligen Tochterunternehmen ausgegebenen Genussscheine oder hybriden Schuldverschreibungen übernehmen zu lassen. Im Fall der indirekten Ausgabe von Genussscheinen bzw. hybriden Schuldverschreibungen unter dieser Ermächtigung ist der Vorstand mit Zustimmung des Aufsichtsrats ermächtigt, unter Beachtung etwaiger bankaufsichtsrechtlicher Vorgaben die Gewährung von Wandlungsrechten sicherzustellen bzw. selbst Wandlungsrechte auf neue auf den Inhaber lautende Stückaktien der Gesellschaft zu gewähren oder entsprechende Wandlungspflichten zu begründen. Bei einer indirekten Ausgabe gilt für die jeweilige Ausnutzung des Gesamtnennbetrags der Genussscheine bzw. hybriden Schuldverschreibungen Folgendes: In diesem Fall werden allein die Nennbeträge der von dem jeweiligen Tochterunternehmen ausgegebenen Genussscheine bzw. hybriden Schuldverschreibungen auf den Gesamtnennbetrag angerechnet. Die in diesem Zusammenhang von der Gesellschaft übernommene Garantie, Patronatserklärung oder ein vergleichbares Instrument der Gesellschaft werden im Hinblick auf den Gesamtnennbetrag nicht zusätzlich in Ansatz gebracht. Die direkt oder indirekt auszugebenden Genussscheine bzw. hybriden Schuldverschreibungen können im Einklang mit den übrigen Festlegungen dieser Ermächtigung bei einzelnen oder mehreren Investoren oder breit am Kapitalmarkt platziert werden. |

| c) |

Die Genussscheine bzw. hybriden Schuldverschreibungen können mit einer festen oder einer variablen Verzinsung ausgestattet werden. Die ausgegebenen Genussscheine bzw. hybriden Schuldverschreibungen können am Verlust der Gesellschaft durch dauerhafte oder vorübergehende Herabschreibung des Nennbetrags bei Unterschreiten bestimmter in ihren Bedingungen zu definierender Kapitalquoten oder sonstiger Finanzkennzahlen teilnehmen. Es kann aber eine Wiederaufholung bzw. Heraufschreibung des herabgeschriebenen Betrags bis zur Höhe des Nennbetrags für Folgejahre, in denen Gewinn erwirtschaftet wird, vorgesehen werden. Ein Recht der Gesellschaft zur ordentlichen Kündigung der Genussscheine bzw. hybriden Schuldverschreibungen kann so beschränkt werden, dass sie nicht vor Ablauf von fünf oder mehr Jahren zulässig ist; eine ordentliche Kündigung durch den oder die Inhaber kann ausgeschlossen werden. |

| d) |

Die Genussscheine bzw. hybriden Schuldverschreibungen unter dieser Ermächtigung dürfen nur gegen Barleistung ausgegeben werden. Die unter dieser Ermächtigung ausgegebenen Genussscheine bzw. hybriden Schuldverschreibungen können auch ein Wandlungsrecht der Inhaber und/oder ein Recht der Gesellschaft zum Umtausch in Aktien vorsehen. Die Wandlungsrechte, mit denen die Genussscheine bzw. hybriden Schuldverschreibungen unter dieser Ermächtigung ausgestattet sind, berechtigen bzw. verpflichten ihre jeweiligen Inhaber nach näherer Maßgabe der jeweiligen Bedingungen, Aktien der Gesellschaft zu beziehen. Wandlungsrechte bzw. -pflichten dürfen nur auf Stückaktien der Gesellschaft, die auf den Inhaber lauten, mit einem anteiligen Betrag am Grundkapital der Gesellschaft von bis zu € 89.785.830 ausgegeben bzw. begründet werden. Die Summe der Aktien, die auszugeben sind, um Wandlungs- oder Optionsrechte bzw. Wandlungspflichten aus Genussscheinen bzw. hybriden Schuldverschreibungen zu bedienen, welche nach dieser Ermächtigung ausgegeben werden, darf unter Anrechnung der Aktien, die während der Laufzeit dieser Ermächtigung aus einer anderen Ermächtigung ausgegeben werden (insb. aus einem genehmigten Kapital), einen Betrag des Grundkapitals von € 89.785.830 (entspricht ca. 50 % des derzeitigen Grundkapitals) nicht überschreiten. Genussscheine bzw. hybride Schuldverschreibungen mit Wandlungsrecht bzw. dem Recht der Gesellschaft zum Umtausch in Aktien unter dieser Ermächtigung werden nachfolgend als „Wandelschuldverschreibungen“ bezeichnet. Bei der Ausgabe von Wandelschuldverschreibungen erhalten deren Inhaber das Recht bzw. unterliegen der Pflicht, ihre Wandelschuldverschreibungen nach näherer Maßgabe der vom Vorstand festzulegenden Bedingungen in auf den Inhaber lautende Stückaktien der Gesellschaft umzutauschen. Das Umtauschverhältnis ergibt sich aus der Division des Nennbetrags einer Wandelschuldverschreibung durch den festgesetzten Wandlungspreis für eine auf den Inhaber lautende Stückaktie der Gesellschaft. Das Umtauschverhältnis kann auf ein Wandlungsverhältnis mit voller Zahl gerundet werden; ferner kann gegebenenfalls eine in bar zu leistende Zuzahlung festgesetzt werden. Der anteilige Betrag am Grundkapital der bei Wandlung auszugebenden Aktien darf den Nennbetrag der Wandelschuldverschreibungen bzw. einen unter dem Nennbetrag liegenden Ausgabebetrag der Wandelschuldverschreibungen nicht übersteigen. Die Bedingungen der Wandelschuldverschreibungen können auch eine unbedingte oder bedingte Wandlungspflicht der Inhaber zum Ende der Laufzeit oder zu einem früheren Zeitpunkt (jeweils „Endfälligkeit“) vorsehen. Insbesondere kann eine teilweise oder vollständige Wandlungspflicht der Inhaber für den Zeitpunkt vorgesehen werden, zu dem bestimmte in den Bedingungen der Wandelschuldverschreibungen zu definierende Kapitalquoten oder sonstige Finanzkennzahlen unterschritten werden, zu dem die Wandlung nach Auffassung des Vorstands und des Aufsichtsrats der Gesellschaft zur Sicherung des Fortbestands der Gesellschaft erforderlich ist oder wenn eine Aufsichtsbehörde im Rahmen ihrer Zuständigkeiten eine Wandlung anordnet („anlassbezogene Wandlungspflicht“). Die Bedingungen der Wandelschuldverschreibungen können auch das Recht der Gesellschaft vorsehen, den Inhabern der Wandelschuldverschreibungen ganz oder teilweise anstelle der Zahlung eines fälligen Geldbetrags neue Aktien oder eigene Aktien der Gesellschaft zu gewähren („Ersetzungsbefugnis“). Die Aktien werden jeweils mit einem Wert angerechnet, der nach näherer Maßgabe der Bedingungen der Wandelschuldverschreibungen dem auf volle Cents aufgerundeten Mittelwert der Kurse der Aktie der Gesellschaft in der Schlussauktion im XETRA-Handel (oder einem entsprechenden Nachfolgesystem) an den zehn Börsenhandelstagen der Frankfurter Wertpapierbörse vor der Erklärung der Wandlung bzw. der Endfälligkeit entspricht. Weiter können die Bedingungen der Wandelschuldverschreibungen festlegen, dass die Gesellschaft den Wandlungsberechtigten nicht Aktien der Gesellschaft gewährt, sondern den Gegenwert ganz oder teilweise in Geld zahlt. Im Übrigen kann vorgesehen werden, dass Spitzen zusammengelegt und/oder in Geld ausgeglichen werden und ein bestimmter Zeitpunkt festgelegt wird, bis zu dem die Wandlungsrechte ausgeübt werden können. In den Bedingungen der Wandelschuldverschreibungen kann außerdem vorgesehen werden, dass die Zahl der bei Ausübung der Wandlungsrechte oder nach Erfüllung der Wandlungspflichten zu beziehenden Aktien bzw. ein diesbezügliches Umtauschrecht variabel sind und/oder der Wandlungspreis oder das Wandlungsverhältnis innerhalb einer vom Vorstand festzulegenden Bandbreite in Abhängigkeit von der Entwicklung des Aktienkurses oder als Folge von Verwässerungsschutzbestimmungen während der Laufzeit verändert werden kann. Der jeweils festzusetzende Wandlungspreis für auf den Inhaber lautende Stückaktien der Gesellschaft wird in Euro festgelegt und muss – auch bei einem variablen Umtauschverhältnis bzw. einem variablen Wandlungspreis – entweder mindestens achtzig vom Hundert des Mittelwerts der Kurse der Aktie der Gesellschaft in der Schlussauktion im XETRA-Handel (oder einem entsprechenden Nachfolgesystem) an den zehn Börsenhandelstagen der Frankfurter Wertpapierbörse vor dem Tag der Beschlussfassung durch den Vorstand über die Begebung der Wandelschuldverschreibungen betragen oder mindestens achtzig vom Hundert des Mittelwerts der Kurse der Aktie der Gesellschaft in der Schlussauktion im XETRA-Handel (oder einem entsprechenden Nachfolgesystem) während der Tage, an denen die Bezugsrechte auf die Wandelschuldverschreibungen an der Frankfurter Wertpapierbörse gehandelt werden (mit Ausnahme der beiden letzten Börsenhandelstage des Bezugsrechtshandels), entsprechen. Abweichend kann der Wandlungspreis im Fall einer anlassbezogenen Wandlungspflicht dem Mittelwert der Kurse der Aktie der Gesellschaft in der Schlussauktion im XETRA-Handel (oder einem entsprechenden Nachfolgesystem) an den zehn Börsenhandelstagen der Frankfurter Wertpapierbörse vor dem Tag des Eintritts der anlassbezogenen Wandlungspflicht entsprechen, muss aber mindestens fünfzig vom Hundert des Mittelwerts der Kurse der Aktie der Gesellschaft in der Schlussauktion im XETRA-Handel (oder einem entsprechenden Nachfolgesystem) an den zehn Börsenhandelstagen der Frankfurter Wertpapierbörse vor dem Tag der Beschlussfassung durch den Vorstand über die Begebung der Wandelschuldverschreibungen mit anlassbezogener Wandlungspflicht betragen. §§ 9 Abs. 1 und 199 Abs. 2 AktG bleiben unberührt. Der Wandlungspreis oder das Wandlungsverhältnis kann, unbeschadet der §§ 9 Abs. 1 und 199 Abs. 2 AktG, aufgrund einer Verwässerungsschutzklausel nach näherer Bestimmung der Bedingungen der Wandelschuldverschreibungen, durch Zahlung eines entsprechenden Betrags in Geld bei Ausübung des Wandlungsrechts oder Erfüllung einer Wandlungspflicht bzw. durch Herabsetzung der Zuzahlung ermäßigt bzw. angepasst werden, wenn die Gesellschaft während der Wandlungsfrist unter Einräumung eines Bezugsrechts für ihre Aktionäre das Grundkapital erhöht oder weitere Wandelschuldverschreibungen begibt bzw. sonstige Optionsrechte gewährt und den Inhabern von Wandlungsrechten kein Bezugsrecht in dem Umfang eingeräumt wird, wie es ihnen nach Ausübung ihrer Wandlungsrechte zustehen würde. Statt einer Zahlung in bar bzw. einer Herabsetzung der Zuzahlung kann auch – soweit möglich – das Umtauschverhältnis durch Division mit dem ermäßigten Wandlungspreis angepasst werden. Die Bedingungen der Wandelschuldverschreibungen können auch für Kapitalherabsetzungen, Aktiensplits oder Dividenden bzw. sonstige Maßnahmen, die zu einer Verwässerung des Werts der Wandlungsrechte führen können, wertwahrende Anpassungen des Wandlungspreises oder des Wandlungsverhältnisses vorsehen. In jedem Fall darf der anteilige Betrag des Grundkapitals der je Wandelschuldverschreibung zu beziehenden Aktien den Nennbetrag pro Wandelschuldverschreibung nicht überschreiten. |

| 2. |

Bezugsrecht, Bezugsrechtsausschluss Den Aktionären steht grundsätzlich ein Bezugsrecht auf die Genussscheine und hybriden Schuldverschreibungen zu. Die Genussscheine und hybriden Schuldverschreibungen können auch von einem oder mehreren Kreditinstituten oder anderen Unternehmen im Sinne des § 186 Abs. 5 Satz 1 AktG mit der Verpflichtung übernommen werden, sie den Aktionären zum Bezug anzubieten (sogenanntes „mittelbares Bezugsrecht“). Bei einer indirekten Ausgabe hat die Gesellschaft sicherzustellen, dass die von den Tochterunternehmen ausgegebenen Genussscheine und hybriden Schuldverschreibungen den Aktionären der Gesellschaft zum Bezug angeboten werden (nachfolgend das „indirekte Bezugsrecht“) oder dass ein gesetzliches Bezugsrecht der Aktionäre nach Maßgabe der nachfolgenden Voraussetzungen ausgeschlossen wird. Soweit die Gesellschaft ein solches indirektes Bezugsrecht oder dessen Ausschluss nach Maßgabe der nachfolgenden Voraussetzungen sicherstellt, kann der Vorstand mit Zustimmung des Aufsichtsrats ein direktes Bezugsrecht der Aktionäre auf die von der Gesellschaft an die Tochterunternehmen ausgegebenen Genussscheine bzw. hybriden Schuldverschreibungen ausschließen. Darüber hinaus wird der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auf Genussscheine bzw. hybride Schuldverschreibungen in folgenden Fällen auszuschließen:

|

||||||||

| 3. |

Ermächtigung zur Festlegung weiterer Einzelheiten einer Emission von Genussscheinen und hybriden Schuldverschreibungen |

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats und unter Beachtung der in dieser Ermächtigung geregelten Grundsätze die weiteren Einzelheiten der Ausgabe und Ausstattung der Emissionen von Genussscheinen und hybriden Schuldverschreibungen festzulegen, insbesondere das Volumen, den Zeitpunkt der Ausgabe, den Zinssatz, die Art der Verzinsung, den Ausgabekurs, die Laufzeit und die Stückelung, die Einzelheiten einer Wandlung wie den Wandlungspreis und den Wandlungszeitraum, die Festlegung einer baren Zuzahlung, den Ausgleich oder die Zusammenlegung von Spitzen, die Barzahlung statt Lieferung von auf den Inhaber lautenden Stückaktien und die Lieferung existierender statt der Ausgabe neuer, auf den Inhaber lautender Stückaktien festzusetzen bzw. bei der indirekten Ausgabe durch Tochterunternehmen im Einvernehmen mit den Organen der die Genussscheine bzw. hybriden Schuldverschreibungen ausgebenden Tochterunternehmen festzulegen.

| 4. |

Aufhebung des Bedingten Kapitals 2019 |

Das Bedingte Kapital 2019 gemäß § 5 Abs. 5 der Satzung wird aufgehoben.

| 5. |

Schaffung eines neuen Bedingten Kapitals 2023 in § 5 Abs. 5 der Satzung |

Das Grundkapital der Gesellschaft wird um bis zu € 89.785.830 durch Ausgabe von bis zu 29.928.610 neuen, auf den Inhaber lautenden Stückaktien bedingt erhöht (Bedingtes Kapital 2023). Die bedingte Kapitalerhöhung dient der Gewährung von Aktien an die Inhaber bzw. Gläubiger von Wandelschuldverschreibungen, die gemäß vorstehender Ermächtigung begeben werden. Die Ausgabe der neuen, auf den Inhaber lautenden Stückaktien darf nur zu einem Wandlungspreis erfolgen, der den Vorgaben unter Ziffer 1 entspricht. Die bedingte Kapitalerhöhung ist nur insoweit durchzuführen, wie von Wandlungsrechten Gebrauch gemacht wird oder Wandlungspflichten aus solchen Wandelschuldverschreibungen erfüllt werden oder die Gesellschaft von einer Ersetzungsbefugnis Gebrauch macht und soweit nicht ein Barausgleich gewährt oder eigene Aktien zur Bedienung eingesetzt werden. Die neuen Aktien nehmen vom Beginn des Geschäftsjahres an, in dem sie durch Ausübung von Wandlungsrechten oder durch Erfüllung von Wandlungspflichten entstehen, am Gewinn teil.

Der Vorstand ist ermächtigt, die weiteren Einzelheiten der Durchführung der bedingten Kapitalerhöhung festzusetzen.

| 6. |

Satzungsänderung |

§ 5 Abs. 5 der Satzung wird gestrichen und wie folgt vollständig neu gefasst:

„(5) Das Grundkapital ist um bis zu € 89.785.830 durch Ausgabe von bis zu 29.928.610 neuen, auf den Inhaber lautenden Stückaktien bedingt erhöht (Bedingtes Kapital 2023). Die bedingte Kapitalerhöhung wird nur insoweit durchgeführt, wie (i) die Inhaber von Wandelschuldverschreibungen, die die Gesellschaft oder eine unmittelbar oder mittelbar im Mehrheitsbesitz der Gesellschaft stehende Gesellschaft aufgrund des Ermächtigungsbeschlusses der Hauptversammlung vom 10. August 2023 bis zum 9. August 2028 ausgegeben hat, von Wandlungsrechten aus diesen Wandelschuldverschreibungen Gebrauch machen oder (ii) die zur Wandlung verpflichteten Inhaber von durch die Gesellschaft oder einer unmittelbar oder mittelbar im Mehrheitsbesitz der Gesellschaft stehenden Gesellschaft aufgrund des Ermächtigungsbeschlusses der Hauptversammlung vom 10. August 2023 bis zum 9. August 2028 ausgegebenen Wandelschuldverschreibungen ihre Pflicht zur Wandlung erfüllen oder (iii) die Gesellschaft von einer Ersetzungsbefugnis Gebrauch macht; soweit nicht eigene Aktien zur Bedienung eingesetzt werden oder, in den vorgenannten Fällen (i) und (ii), nicht ein Barausgleich gewährt wird. Die neuen Aktien nehmen vom Beginn des Geschäftsjahres an, in dem sie durch die Ausübung von Wandlungsrechten oder durch die Erfüllung von Wandlungspflichten entstehen, am Gewinn teil. Der Vorstand ist ermächtigt, die weiteren Einzelheiten der Durchführung der bedingten Kapitalerhöhung festzusetzen.“

Der Bericht des Vorstands zu diesem Tagesordnungspunkt und über die Gründe für die dort vorgesehenen Ermächtigungen zum Ausschluss des Bezugsrechts der Aktionäre ist vom Tage der Einberufung der Hauptversammlung an über die Internetseite der Gesellschaft unter

www.aareal-bank.com/investorenportal/aktieninvestoren/hauptversammlung-2023/

zugänglich. Auf Verlangen wird der Bericht jedem Aktionär unverzüglich kostenlos übersandt.

TOP 10: Beschlussfassung über die Schaffung einer neuen Ermächtigung des Vorstands zur Ausgabe von Genussscheinen und anderen hybriden Schuldverschreibungen ohne Wandlungsrecht mit der Möglichkeit zum Ausschluss des Bezugsrechts der Aktionäre

Um der Gesellschaft die Deckung ihres etwaigen zukünftigen Bedarfs an bankaufsichtsrechtlich anerkennungsfähigen Eigenmitteln zu ermöglichen, soll eine Ermächtigung zur Ausgabe von Genussscheinen und anderen hybriden Schuldverschreibungen ohne Wandlungsrechte bzw. -pflichten auf Aktien der Gesellschaft im Gesamtnennbetrag von bis zu € 1.000.000.000 geschaffen werden.

Die von der Hauptversammlung am 22. Mai 2019 unter Tagesordnungspunkt 7 erteilte und noch nicht ausgenutzte Ermächtigung zur Ausgabe von Genussscheinen und anderen hybriden Schuldverschreibungen ohne Wandlungsrecht soll vorzeitig verlängert werden. Es soll daher nun die vorliegende neue Ermächtigung beschlossen werden, die die Ausgabe von Genussscheinen und anderen hybriden Schuldverschreibungen ohne Wandlungsrecht betrifft und die unter Tagesordnungspunkt 9 vorgeschlagene Ermächtigung zur Ausgabe solcher Instrumente mit Wandlungsrechten bzw. -pflichten ergänzt.

Vorstand und Aufsichtsrat schlagen vor, zu beschließen:

| 1. |

Ermächtigung |

| a) |

Der Vorstand wird ermächtigt, bis zum 9. August 2028 einmalig oder mehrmals Genussscheine mit oder ohne Laufzeitbegrenzung ohne Wandlungsrechte bzw. -pflichten auf Aktien der Gesellschaft gegen Bar- oder Sachleistung auszugeben. Die Genussscheine müssen so ausgestaltet sein, dass die auf sie bei Ausgabe eingezahlten Mittel nach Maßgabe der zum Zeitpunkt ihrer Ausgabe geltenden Rechtsvorschriften als bankaufsichtsrechtliche Eigenmittel anerkannt werden können. Der Vorstand wird weiter ermächtigt, bis zum 9. August 2028 anstelle von Genussscheinen einmalig oder mehrmals andere hybride Finanzierungsinstrumente mit oder ohne Laufzeitbegrenzung zu begeben, die die vorstehend beschriebenen Anforderungen an Genussscheine erfüllen, aber rechtlich möglicherweise nicht als Genussscheine einzuordnen sind, soweit ihre Begebung etwa wegen einer gewinnabhängigen Verzinsung oder aus sonstigen Gründen der Zustimmung der Hauptversammlung nach § 221 AktG bedarf; diese Finanzierungsinstrumente werden nachfolgend als „hybride Schuldverschreibungen“ bezeichnet. Der Gesamtnennbetrag der im Rahmen dieser Ermächtigung auszugebenden Genussscheine und hybriden Schuldverschreibungen darf insgesamt € 1.000.000.000,00 nicht übersteigen. Auf die Höchstgrenze von € 1.000.000.000,00 sind die Nennbeträge von Wandelschuldverschreibungen, Genussscheinen und anderen hybriden Schuldverschreibungen anzurechnen, die aus anderen Ermächtigungen gemäß § 221 AktG während der Laufzeit dieser Ermächtigung ausgegeben werden. Genussscheine und hybride Schuldverschreibungen können in Euro oder – unter Begrenzung auf den entsprechenden Euro-Gegenwert – in einer anderen gesetzlichen Währung, beispielsweise eines OECD-Landes, begeben werden. Die Gegenleistung für die Ausgabe der Genussscheine beziehungsweise hybriden Schuldverschreibungen kann außer in Geld auch in von der Gesellschaft bestimmten werthaltigen Sachleistungen, insbesondere auch in Form bestehender Schuldverschreibungen oder Genussscheine, die durch die neuen Instrumente ersetzt werden sollen, erbracht werden. |

| b) |

Die Ausgabe der Genussscheine und hybriden Schuldverschreibungen kann zudem durch in- oder ausländische Gesellschaften, die im unmittelbaren oder mittelbaren Mehrheitsbesitz der Gesellschaft stehen, (nachfolgend die „Tochterunternehmen“) erfolgen (nachfolgend die „indirekte Ausgabe“). Für den Fall der indirekten Ausgabe ist der Vorstand mit Zustimmung des Aufsichtsrats ermächtigt, unter Beachtung etwaiger bankaufsichtsrechtlicher Vorgaben die Gesellschaft eine Garantie, eine Patronatserklärung und/oder ein vergleichbares Instrument zur Besicherung der von dem jeweiligen Tochterunternehmen ausgegebenen Genussscheine oder hybriden Schuldverschreibungen übernehmen zu lassen. Bei einer indirekten Ausgabe gilt für die jeweilige Ausnutzung des Gesamtnennbetrags der Genussscheine bzw. hybriden Schuldverschreibungen Folgendes: In diesem Fall werden allein die Nennbeträge der von dem jeweiligen Tochterunternehmen ausgegebenen Genussscheine bzw. hybriden Schuldverschreibungen auf den Gesamtnennbetrag angerechnet. Die in diesem Zusammenhang von der Gesellschaft übernommene Garantie, Patronatserklärung oder ein vergleichbares Instrument der Gesellschaft werden im Hinblick auf den Gesamtnennbetrag nicht zusätzlich in Ansatz gebracht. Die direkt oder indirekt auszugebenden Genussscheine bzw. hybriden Schuldverschreibungen können im Einklang mit den übrigen Festlegungen dieser Ermächtigung bei einzelnen oder mehreren Investoren oder breit am Kapitalmarkt platziert werden. |

| c) |

Die Genussscheine bzw. hybriden Schuldverschreibungen können mit einer festen oder einer variablen Verzinsung ausgestattet werden. Die ausgegebenen Genussscheine bzw. hybriden Schuldverschreibungen können am Verlust der Gesellschaft durch dauerhafte oder vorübergehende Herabschreibung des Nennbetrags bei Unterschreiten bestimmter in ihren Bedingungen zu definierender Kapitalquoten oder sonstiger Finanzkennzahlen teilnehmen. Es kann aber eine Wiederaufholung bzw. Heraufschreibung des herabgeschriebenen Betrags bis zur Höhe des Nennbetrages für Folgejahre, in denen Gewinn erwirtschaftet wird, vorgesehen werden. Ein Recht der Gesellschaft zur ordentlichen Kündigung der Genussscheine bzw. hybriden Schuldverschreibungen kann so beschränkt werden, dass sie nicht vor Ablauf von fünf oder mehr Jahren zulässig ist; eine ordentliche Kündigung durch den oder die Inhaber kann ausgeschlossen werden. |

| 2. |

Bezugsrecht, Bezugsrechtsausschluss |

Den Aktionären steht grundsätzlich ein Bezugsrecht auf die Genussscheine und hybriden Schuldverschreibungen zu. Die Genussscheine und hybriden Schuldverschreibungen können auch von einem oder mehreren Kreditinstituten oder anderen Unternehmen im Sinne des § 186 Abs. 5 Satz 1 AktG mit der Verpflichtung übernommen werden, sie den Aktionären zum Bezug anzubieten (sogenanntes „mittelbares Bezugsrecht“).

Bei einer indirekten Ausgabe hat die Gesellschaft sicherzustellen, dass die von den Tochterunternehmen ausgegebenen Genussscheine und hybriden Schuldverschreibungen den Aktionären der Gesellschaft zum Bezug angeboten werden (nachfolgend das „indirekte Bezugsrecht“) oder dass ein gesetzliches Bezugsrecht der Aktionäre nach Maßgabe der nachfolgenden Voraussetzungen ausgeschlossen wird.

Soweit die Gesellschaft ein solches indirektes Bezugsrecht oder dessen Ausschluss nach Maßgabe der nachfolgenden Voraussetzungen sicherstellt, kann der Vorstand mit Zustimmung des Aufsichtsrats ein direktes Bezugsrecht der Aktionäre auf die von der Gesellschaft an die Tochterunternehmen ausgegebenen Genussscheine bzw. hybriden Schuldverschreibungen ausschließen.

Darüber hinaus wird der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auf Genussscheine bzw. hybride Schuldverschreibungen in folgenden Fällen auszuschließen:

| (i) |

für Spitzenbeträge; oder |

| (ii) |

wenn die Genussrechte bzw. hybriden Schuldverschreibungen obligationsähnlich ausgestaltet sind und ihr Ausgabebetrag den zum Zeitpunkt der Emission vorherrschenden Marktbedingungen für vergleichbare Emissionen im Wesentlichen entspricht. Genussrechte bzw. hybride Schuldverschreibungen sind obligationsähnlich ausgestaltet, wenn sie (i) keine Bezugs- oder Wandlungsrechte auf Aktien begründen, (ii) keine Beteiligung am Liquidationserlös gewähren, und (iii) sich die Höhe ihrer Verzinsung nicht nach der Höhe des Jahresüberschusses, des Bilanzgewinns oder der Dividende der Gesellschaft richtet; oder |

| (iii) |

wenn die Genussscheine bzw. hybriden Schuldverschreibungen obligationsähnlich ausgestaltet sind (wie unter Punkt (ii) definiert) und gegen Sachleistung zum Zwecke des (auch mittelbaren) Erwerbs von Unternehmen, Unternehmensteilen oder Beteiligungen an Unternehmen sowie sonstigen Wirtschaftsgütern ausgegeben werden. Ein Bezugsrechtsauschluss ist hierbei nur zulässig, wenn der Wert der Sachleistung in einem angemessenen Verhältnis zum Wert der Genussscheine bzw. hybriden Schuldverschreibungen zum Zeitpunkt des Beschlusses über ihre Ausgabe steht. |

| 3. |

Ermächtigung zur Festlegung weiterer Einzelheiten einer Emission von Genussscheinen und hybriden Schuldverschreibungen |

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats und unter Beachtung der in dieser Ermächtigung geregelten Grundsätze die weiteren Einzelheiten der Ausgabe und Ausstattung der Emissionen von Genussscheinen und hybriden Schuldverschreibungen festzulegen, insbesondere das Volumen, den Zeitpunkt der Ausgabe, den Zinssatz, die Art der Verzinsung, den Ausgabekurs, die Laufzeit und die Stückelung bzw. bei der indirekten Ausgabe durch Tochterunternehmen im Einvernehmen mit den Organen der die Genussscheine bzw. hybriden Schuldverschreibungen ausgebenden Tochterunternehmen festzulegen.

TOP 11: Beschlussfassung über Satzungsänderungen zur künftigen Ermöglichung virtueller Hauptversammlungen (Änderung von § 15 Abs. 4 und § 16 Abs. 4 der Satzung)

Mit dem Gesetz zur Einführung virtueller Hauptversammlungen von Aktiengesellschaften und Änderung genossenschafts- sowie insolvenz- und restrukturierungsrechtlicher Vorschriften vom 20. Juli 2022 (BGBl. I Nr. 27, S. 1166 ff.) wurde § 118a in das Aktiengesetz eingefügt. Gemäß § 118a Abs. 1 Satz 1 AktG kann die Satzung vorsehen oder den Vorstand dazu ermächtigen, vorzusehen, dass die Hauptversammlung als virtuelle Hauptversammlung, das heißt ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung, abgehalten wird.

Eine solche Ermächtigung des Vorstands der Aareal Bank AG soll in die Satzung der Gesellschaft aufgenommen werden.

Die Ermächtigung des Vorstands wird als zweckmäßig erachtet, um zukünftig nach Abwägung und unter Berücksichtigung der Umstände des jeweiligen Einzelfalls flexibel und sachgerecht entscheiden zu können, in welchem Format die Hauptversammlung stattfinden soll. In seine Abwägung wird der Vorstand der Aareal Bank AG z.B. die Interessen der Gesellschaft, die zu erwartenden Aufwände und Kosten und die Belange der an der Hauptversammlung Beteiligten ebenso einbeziehen wie die zu wahrenden Aktionärsrechte und Nachhaltigkeitsaspekte oder sonstige äußere Rahmenbedingungen wie Herausforderungen des Gesundheitsschutzes der Beteiligten oder Energieengpässe.

Die Satzungsregelung soll zunächst nicht die nach § 118a Abs. 4 Satz 2 AktG gesetzlich mögliche Höchstdauer von fünf Jahren ausschöpfen, sondern eine Ermächtigung für die Abhaltung virtueller Hauptversammlungen auf lediglich zwei Jahre nach Eintragung der Satzungsänderung vorsehen.

Vorstand und Aufsichtsrat schlagen daher vor, zu beschließen:

| a) |

Der bisherige § 15 Abs. 4 der Satzung, dessen Fassung sich angesichts des Vorschlags unter Tagesordnungspunkt 15 überholen würde (siehe dazu Tagesordnungspunkt 15), wird wie folgt neu gefasst: „(4) Der Vorstand ist für Hauptversammlungen, die innerhalb von zwei Jahren nach Eintragung dieser Satzungsbestimmung im Handelsregister der Gesellschaft abgehalten werden, ermächtigt, vorzusehen, dass die Hauptversammlung ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung abgehalten wird (virtuelle Hauptversammlung).“ |

| b) |

Ergänzung von § 16 Abs. 4 der Satzung um nachfolgenden Satz 4: „Für virtuelle Hauptversammlungen gilt § 15 Abs. 4 der Satzung.“ |

TOP 12: Beschlussfassung über Satzungsänderung zur Einräumung der Möglichkeit für Aufsichtsratsmitglieder, an virtuellen Hauptversammlungen im Wege der Bild- und Tonübertragung teilzunehmen (Änderung von § 19 Abs. 1 der Satzung)

Die Mitglieder des Vorstands und des Aufsichtsrats sollen gemäß § 118 Abs. 3 Satz 1 AktG an der Hauptversammlung teilnehmen. Die Satzung kann jedoch gemäß § 118 Abs. 3 Satz 2 AktG bestimmte Fälle vorsehen, in denen die Teilnahme von Mitgliedern des Aufsichtsrats im Wege der Bild- und Tonübertragung erfolgen darf. Die Gesellschaft hat von dieser Regelung erstmals in der Hauptversammlung im Jahr 2020 mit der Einführung von § 19 der Satzung Gebrauch gemacht. Nunmehr soll diese Regelung abgeändert und um den Fall der virtuellen Hauptversammlung ergänzt werden.

Die Einräumung der Möglichkeit zur Teilnahme an virtuellen Hauptversammlungen im Wege der Bild- und Tonübertragung für Aufsichtsratsmitglieder ist zweckmäßig, da den Aufsichtsratsmitgliedern in der Hauptversammlung – mit Ausnahme des Versammlungsleiters – keine aktive Rolle zukommt und Aktionärsrechte nicht beeinträchtigt werden. Ein physisches Aufeinandertreffen von Aktionären oder ihren Bevollmächtigten mit Mitgliedern des Aufsichtsrats scheidet im Fall virtueller Hauptversammlungen bereits deshalb aus, weil Aktionäre und ihre Bevollmächtigten keine Möglichkeit und kein Recht zur physischen Teilnahme an der virtuellen Hauptversammlung haben. Zudem ist die Teilnahme der Mitglieder des Aufsichtsrats im Wege der Bild- und Tonübertragung kosten- und aufwandsärmer sowie nachhaltiger.

Vorstand und Aufsichtsrat schlagen daher vor, §19 Abs. 1 der Satzung wie folgt neu zu fassen:

„(1) Die Mitglieder des Vorstands und des Aufsichtsrats sollen an der Hauptversammlung persönlich teilnehmen. Mitglieder des Aufsichtsrats können – mit Ausnahme des jeweiligen Versammlungsleiters – an der Hauptversammlung im Wege der Bild- und Tonübertragung teilnehmen, wenn sie an der physischen Teilnahme am Ort der Hauptversammlung aufgrund anderweitiger Verpflichtungen verhindert sind, wenn ihnen die Anwesenheit am Ort der Hauptversammlung nicht möglich ist, weil sie sich im Ausland oder an einem anderen entfernten Ort aufhalten, oder wenn die Hauptversammlung als virtuelle Hauptversammlung abgehalten wird.“

TOP 13: Beschlussfassung über Satzungsänderung zur Streichung der Regelungen zur Aufsichtsratsvergütung und zur Streichung des Selbstbehalts für Mitglieder des Aufsichtsrats in der von der Gesellschaft unterhaltenen Vermögensschaden-Haftpflichtversicherung (Streichung von § 9 Abs. 4 bis 7 der Satzung; Änderung von § 9 Abs. 8 der Satzung, redaktionelle Anpassung)

Die Satzung regelt in § 9 Abs. 4 bis 7 die Vergütung der Mitglieder des Aufsichtsrats und seiner Ausschüsse. Die Vergütung des Aufsichtsrats soll künftig direkt von der Hauptversammlung beschlossen werden (hierzu nachfolgend Tagesordnungspunkt 14). Daher sind § 9 Absätze 4 bis 7 zu streichen.

Außerdem ist in der bisherigen Fassung des § 9 Abs. 8 Satz 1 der Satzung ein Selbstbehalt für die Mitglieder des Aufsichtsrats entsprechend der damaligen Empfehlung des Deutschen Corporate Governance Kodex vorgesehen. Bereits am 20. März 2020 trat eine Änderung des Kodex in Kraft, mit der die Empfehlung, Selbstbehalte für Aufsichtsräte analog dem Vorstand zu vereinbaren, gestrichen wurde.

Nach Ansicht von Vorstand und Aufsichtsrat ist ein Selbstbehalt grundsätzlich nicht dazu geeignet, die Qualität der Aufsichtsratstätigkeit oder das Verantwortungsbewusstsein der Mitglieder des Aufsichtsrats zu steigern. Gleichwohl verringert der bestehende Selbstbehalt die Attraktivität des Aufsichtsratsmandats und erschwert hierdurch den Wettbewerb um entsprechend qualifizierte Kandidaten. Daher erscheint es nicht sachgerecht, die Mitglieder des Aufsichtsrats auch weiterhin an etwaigen Organhaftungsrisiken in diesem Maße zu beteiligen, jedenfalls solange der Selbstbehalt für sie gesetzlich nicht zwingend ist.

Vorstand und Aufsichtsrat schlagen daher vor, die Satzung wie folgt zu ändern:

a) § 9 Abs. 4 bis 7 der Satzung werden gestrichen.

b) Der nachfolgende § 9 Abs. 8 der Satzung wird zu § 9 Abs. 4 der Satzung und erhält folgende Fassung:

„(4) Die Mitglieder des Aufsichtsrats werden in eine von der Gesellschaft in angemessener Höhe unterhaltene Vermögensschaden-Haftpflichtversicherung – nur falls gesetzlich erforderlich mit Selbstbehalt – einbezogen, soweit eine solche besteht. Die Prämien hierfür entrichtet jeweils die Gesellschaft.“

TOP 14: Beschlussfassung über die Vergütung der Aufsichtsratsmitglieder

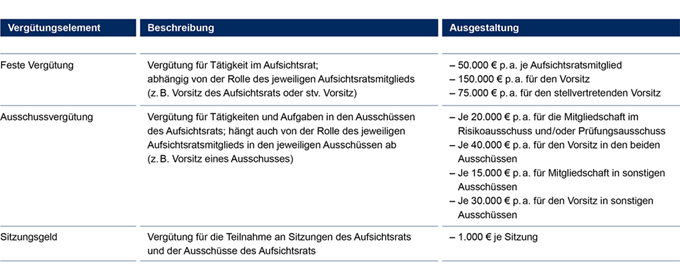

Gemäß § 113 Abs. 3 Satz 1 AktG hat die Hauptversammlung einer börsennotierten Gesellschaft mindestens alle vier Jahre über die Vergütung und das Vergütungssystem für die Mitglieder des Aufsichtsrats zu beschließen. Vorstand und Aufsichtsrat hatten der Hauptversammlung 2021 die Vergütung des Aufsichtsrats und das Vergütungssystem für den Aufsichtsrat gemäß den gesetzlichen Vorgaben zur erstmaligen Entscheidung der Hauptversammlung vorgelegt.

Vorstand und Aufsichtsrat haben das System der Aufsichtsratsvergütung inzwischen einer Überprüfung unterzogen und ein leicht überarbeitetes Vergütungssystem entwickelt, das weiterhin dem Risikoprofil der Gesellschaft sowie den Aufgaben des Aufsichtsrats entspricht. Die Vergütung der Mitglieder des Aufsichtsrats soll künftig nicht mehr in der Satzung festgesetzt sein (siehe zuvor Tagesordnungspunkt 13), sondern direkt von der Hauptversammlung beschlossen werden. Die Vergütung der Mitglieder des Aufsichtsrats soll hierfür mit Wirkung ab dem Tag der Hauptversammlung angepasst werden. In dem Zusammenhang soll die Aufsichtsratsvergütung der Höhe nach angepasst werden. Ferner ist eine Anpassung zum bisherigen Selbstbehalt für Mitglieder des Aufsichtsrats in der von der Gesellschaft unterhaltenen Vermögensschaden-Haftpflichtversicherung vorgesehen und unter vorstehendem Tagesordnungspunkt 13 genannt.

Die nun vorgeschlagene, geänderte Vergütung und das geänderte Vergütungssystem für die Aufsichtsratsmitglieder sind mit den Angaben gemäß §§ 113 Abs. 3 Satz 3, 87a Abs. 1 Satz 2 AktG in der Anlage zu diesem Tagesordnungspunkt 14 im Anschluss an die Tagesordnung unter Punkt C dargestellt und näher erläutert.

Vorstand und Aufsichtsrat schlagen vor zu beschließen:

Der Aufsichtsrat wird wie folgt vergütet: Die feste Vergütung beträgt € 50.000 p.a. je Aufsichtsratsmitglied. Der Vorsitzende des Aufsichtsrats erhält € 250.000 p.a., der stellvertretende Vorsitzende € 100.000 p.a. Die feste Vergütung erhöht sich für jede Mitgliedschaft in einem Ausschuss. Die zusätzliche feste Vergütung beträgt für die Mitglieder eines Ausschusses € 25.000 p.a., für den Vorsitz in einem Ausschuss beträgt die zusätzliche feste Vergütung € 100.000 p.a. Des Weiteren erhalten die Mitglieder des Aufsichtsrats den Ersatz ihrer Auslagen. Die Vergütung für ein Geschäftsjahr wird einen Monat nach Ablauf des jeweiligen Geschäftsjahres fällig. Soweit ein Mitglied dem Aufsichtsrat bzw. einem Ausschuss nicht das gesamte Geschäftsjahr angehört bzw. nicht das gesamte Geschäftsjahr als Vorsitzender angehört, wird die Vergütung zeitanteilig (pro rata temporis) gezahlt.

Das als Anlage zu diesem Tagesordnungspunkt 14 im Anschluss an die Tagesordnung unter C. abgedruckte Vergütungssystem für die Mitglieder des Aufsichtsrats wird beschlossen.

TOP 15: Beschlussfassung über die Umstellung von Inhaber- auf Namensaktien, Änderung entsprechender Satzungsbestimmungen und etwaiger Hauptversammlungsbeschlüsse vom 10. August 2023

Das Grundkapital der Gesellschaft ist eingeteilt in 59.857.221 auf den Inhaber lautende Stückaktien. Bei Inhaberaktien verspricht die ausstellende Gesellschaft die mit der Aktie verbundene Leistung dem jeweiligen Inhaber, nicht einer namentlich genannten Person. Hierdurch wird die Möglichkeit der Gesellschaft erschwert, ihre Aktionäre zu identifizieren und direkt mit ihnen zu kommunizieren. Gesetzesänderungen wie insbesondere durch das Gesetz zur Umsetzung der zweiten Aktionärsrechterichtlinie (ARUG II) vom 12. Dezember 2019 (BGBl. I Nr. 50, S. 2637 ff) haben zwar dazu geführt, die Kommunikation der Gesellschaft mit Inhaberaktionären zu erleichtern, Namensaktien ermöglichen jedoch nach Auffassung von Vorstand und Aufsichtsrat eine bessere Form der Investor Relation. Auch ist seit mehreren Jahren ein Trend zur Namensaktie zu beobachten, der verschiedene Gründe hat (siehe sogleich). Das Gesetz sieht die Form der Namensaktie in § 10 Abs. 1 AktG zudem als Standardverbriefungsart vor, eine Umstellung auf Namensaktien stellt diesen gesetzlichen Regelfall also her.

Vorstand und Aufsichtsrat sind insbesondere der Auffassung, dass Namensaktien im Vergleich zu Inhaberaktien eine direktere, transparentere und erleichterte Kommunikation der Gesellschaft mit ihren Aktionären ermöglichen. Den direkten Kontakt kann die Gesellschaft hierbei durch das Aktienregister erhalten und damit eine intensivere Beziehungspflege durch unmittelbare Kommunikation erreichen. Namensaktien sind zudem international sehr stark verbreitet.

Vorstand und Aufsichtsrat beabsichtigten daher, die bestehenden Inhaberaktien in Namensaktien umzuwandeln. Die Identifikation der Aktionäre erfolgt sodann durch Eintragung ihrer jeweiligen Namen und Adressdaten im Aktienregister der Gesellschaft (§ 67 AktG), sodass die mittelbare Kontaktaufnahme der Aktionäre über ihre Depotbanken zukünftig entfallen kann. Durch die Eintragung im Aktienregister kann die Gesellschaft neben der direkten Kommunikation zu den Aktionären auch die Zusammensetzung ihrer Aktionäre transparent nachvollziehen und so Änderungen in der Aktionärsstruktur besser nachverfolgen (siehe zuvor). Die Rechte der Aktionäre, insbesondere an ihrem Aktienbestand und der Handelbarkeit, werden hiervon nicht beeinträchtigt. Auch die Einteilung des Grundkapitals in 59.857.221 Stückaktien bleibt von der Änderung unberührt.

Für die Umstellung der Inhaberaktien auf Namensaktien müssen Satzung und etwaige Beschlussfassungen dieser Hauptversammlung angepasst werden. Vorstand und Aufsichtsrat schlagen daher vor, wie folgt zu beschließen:

| a) |

Die bei Wirksamwerden der Satzungsänderungen gemäß nachfolgenden lit. b) bis f) bisher bestehenden, auf den Inhaber lautenden Stückaktien der Gesellschaft werden unter Beibehaltung der bisherigen Stückelung in Namensaktien umgewandelt. Der Vorstand wird ermächtigt und beauftragt, alles Erforderliche und Notwendige für die Umwandlung der Inhaberaktien in Namensaktien zu veranlassen. |

| b) |

§ 5 Abs. 3 der Satzung wird wie folgt neu gefasst: „(3) Die Aktien lauten auf den Namen. Werden im Fall einer Kapitalerhöhung im Erhöhungsbeschluss keine Bestimmungen über die Aktiengattung getroffen, so lauten die Aktien auf den Namen.“ |

| c) |

Der bisherige § 6 der Satzung wird um einen vierten Absatz (§ 6 Abs. 4 der Satzung) ergänzt, der folgende Fassung erhält: „(4) Die Gesellschaft führt ein Aktienregister. Aktionäre haben der Gesellschaft zur Eintragung in das Aktienregister die gesetzlich vorgeschriebenen Angaben zu machen. Aktionäre haben der Gesellschaft zur Eintragung in das Aktienregister dabei, soweit es sich um natürliche Personen handelt, insbesondere ihren Namen, ihre Anschrift und ihr Geburtsdatum, soweit es sich um juristische Personen handelt, ihre Firma, ihre Geschäftsanschrift und ihren Sitz sowie in jedem Fall die Zahl der von ihnen gehaltenen Aktien anzugeben. Elektronische Postadressen und ihre etwaigen Änderungen sollen zur Erleichterung der Kommunikation mit angegeben werden.“ |

| d) |

§ 15 Abs. 2 der Satzung wird wie folgt neu gefasst: „(2) Zur Teilnahme an der Hauptversammlung und zur Ausübung des Stimmrechts sind diejenigen Aktionäre berechtigt, die am Tag der Hauptversammlung im Aktienregister der Gesellschaft eingetragen sind und sich rechtzeitig vor der Hauptversammlung bei der Gesellschaft oder bei einer in der Einladung bezeichneten Stelle unter der in der Einladung hierfür mitgeteilten Adresse in Textform oder auf elektronischem Weg anmelden. Die Anmeldung muss der Gesellschaft spätestens sechs Tage – im Fall von § 15 Abs. 1 Satz 2 dieser Satzung mindestens drei Tage – vor der Hauptversammlung unter der in der Einberufung hierfür mitgeteilten Adresse zugehen. In der Einberufung kann eine kürzere, in Tagen zu bemessende Frist für die Anmeldung vorgesehen werden. Der Tag des Zugangs ist nicht mitzurechnen.“ |

| e) |

Im Beschluss dieser Hauptversammlung zu Tagesordnungspunkt 8 über die Aufhebung des genehmigten Kapitals, die Schaffung eines neuen genehmigten Kapitals sowie die Ermächtigung des Vorstands zum Ausschluss des Bezugsrechts der Aktionäre und Änderung von § 5 Abs. 4 der Satzung werden jeweils die Worte „auf den Inhaber lautender Stückaktien“ in „auf den Namen lautender Stückaktien“ geändert und die Satzung dementsprechend angepasst. Nur für den Fall, dass diese Hauptversammlung Tagesordnungspunkt 8 nicht beschließt, wird § 5 Abs. 4 Satz 1 der Satzung wie folgt neu gefasst: „(4) Der Vorstand ist ermächtigt, in der Zeit bis zum 30. August 2027 mit Zustimmung des Aufsichtsrats das Grundkapital der Gesellschaft durch Ausgabe neuer auf den Namen lautender Aktien gegen Bar- oder Sacheinlage, einmalig oder mehrmals, jedoch insgesamt um einen Nennbetrag von bis zu höchstens € 35.914.329 zu erhöhen (Genehmigtes Kapital 2022).“ |

| f) |

Im Beschluss dieser Hauptversammlung zu Tagesordnungspunkt 9 über die Schaffung einer neuen Ermächtigung des Vorstands zur Ausgabe von Genussscheinen und anderen hybriden Schuldverschreibungen mit Wandlungsrecht und mit der Möglichkeit zum Ausschluss des Bezugsrechts der Aktionäre, Aufhebung des Bedingten Kapitals 2019 und Schaffung eines neuen bedingten Kapitals 2023 werden die Worte „auf den Inhaber lautender Stückaktien“ jeweils in „auf den Namen lautender Stückaktien“ und „auf den Inhaber lautende Stückaktie“ jeweils in „auf den Namen lautende Stückaktie“ geändert und die Satzung dementsprechend angepasst. Nur für den Fall, dass diese Hauptversammlung Tagesordnungspunkt 9 nicht beschließt, wird § 5 Abs. 5 Satz 1 der Satzung wie folgt neu gefasst: „(5) Das Grundkapital ist um bis zu € 35.914.329 durch Ausgabe von bis zu 11.971.443 neuen, auf den Namen lautenden Stückaktien bedingt erhöht (Bedingtes Kapital 2019).“ |

A. Informationen zu dem unter TOP 7 zur Wahl vorgeschlagenen Aufsichtsratsmitglied

Der Lebenslauf des Kandidaten ist zusätzlich auch auf der Internetseite der Gesellschaft unter

www.aareal-bank.com/investorenportal/aktieninvestoren/hauptversammlung-2023/

verfügbar.

Jean Pierre Mustier

Mitglied des Board of Directors (Conseil d’administration) der Atos SE, Frankreich, ehemaliger Präsident der European Banking Federation

1. Persönliche Angaben

|

Geburtsdatum: 18. Januar 1961 Wohnort: Mailand, Italien Nationalität: Französisch |

2. Ausbildung

Absolvent der französischen École Polytechnique und École des Mines de Paris

3. Beruflicher Werdegang und fachliche Erfahrungen

Expertise: Bank- und Finanzdienstleistungen, strategische Planung, M&A, Regulatorik, Risikomanagement, Digitalisierung, ESG und Rechnungslegung

| 2021 – 2023 | Co-CEO, Gründer-Investor und Sponsor von drei Special Purpose Acquisition Companies: Pegasus Europe Acquisition Company B.V., Pegasus Entrepreneurial Acquisition Company Europe und Pegasus Asia |

| 2019 – 2021 | Präsident der European Banking Federation |

| 2016 – 2019 | CEO der Unicredit S.p.A. |

| 2015 – 2016 | Partner der Tikehau Capital |

| 2011 – 2015 | Stv. General Manger, Bereichsleiter Corporate & Investment Banking der UniCredit |

| 2009 – 2011 | pro bono Tätigkeit für Colony Capital, Société Générale, Tikehau investment management |

| 2008 – 2009 | Bereichsleiter Asset Management, Private Banking and Securities Services der Société Générale |

| 2003 – 2008 | Bereichsleiter des Bereichs Corporate & Investment Banking der Société Générale |

| 1987 – 2009 | Verschiedene Funktionen bei der Société Générale |

4. Mitgliedschaften in anderen gesetzlich zu bildenden inländischen Aufsichtsräten

Keine

5. Mitgliedschaften in vergleichbaren in- oder ausländischen Kontrollgremien von Wirtschaftsunternehmen

| ― |

Mitglied des Board of Directors (Conseil d’administration) der Atos SE, Frankreich |

B. Vergütungsbericht (Unterlage zu Tagesordnungspunkt 6)

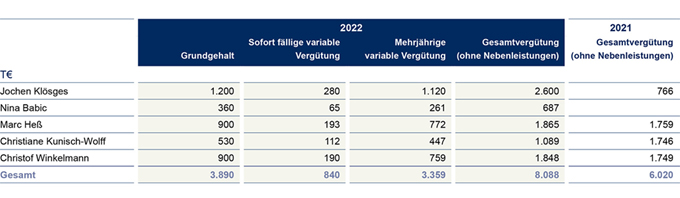

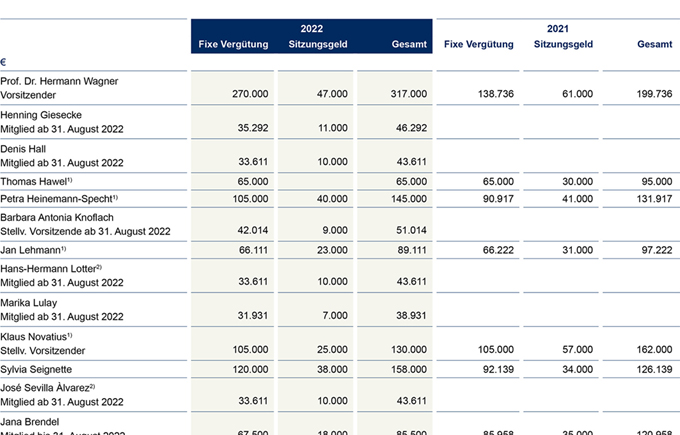

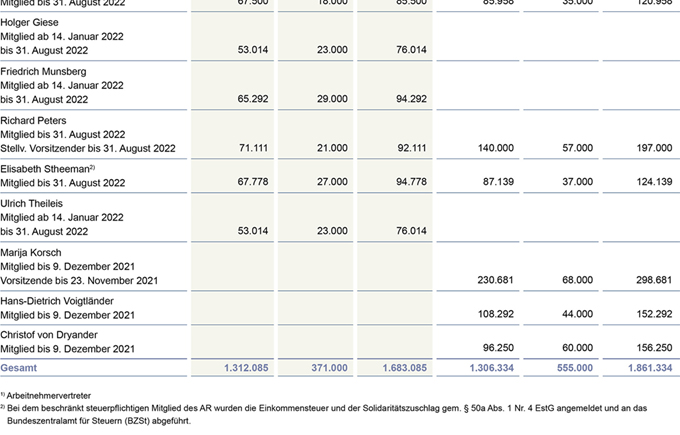

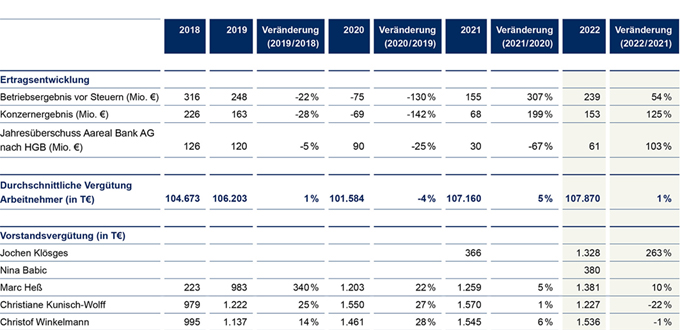

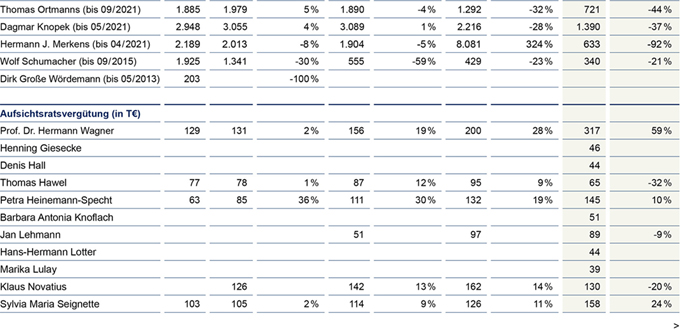

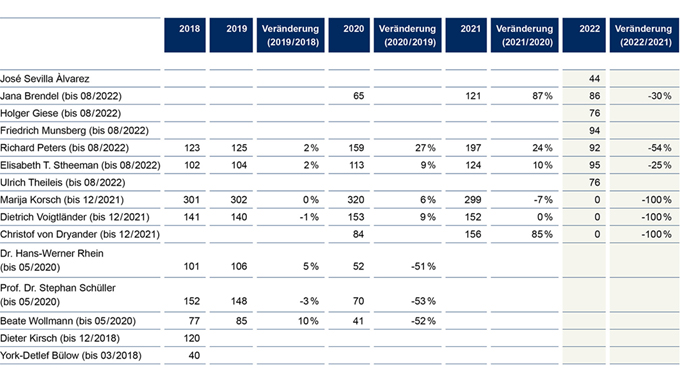

Der vorliegende Vergütungsbericht beschreibt die Vergütung für gegenwärtige und frühere Vorstands- und Aufsichtsratsmitglieder der Aareal Bank AG im Einklang mit § 162 Aktiengesetz (AktG). Der Vergütungsbericht wurde vom Abschlussprüfer der Aareal Bank AG, KPMG, überprüft. Über die Anforderungen des § 162 Abs. 3 S. 1 und 2 AktG hinaus hat KPMG diesen Bericht auch materiell geprüft. Der Vermerk über das Ergebnis dieser Prüfung ist im Anschluss an den Vergütungsbericht vollständig abgebildet. Der im Vorjahr ebenfalls gemäß den Bestimmungen des § 162 AktG erstellte und der Hauptversammlung vorgelegte Vergütungsbericht wurde von den Aktionären mit 99,43 % gebilligt.

| 1. |

Rückblick auf das Geschäftsjahr 2022 |

| 1.1. |

Veränderungen im Vorstand |

Im Vorstand der Aareal Bank AG kam es im Berichtsjahr zu einer Veränderung.

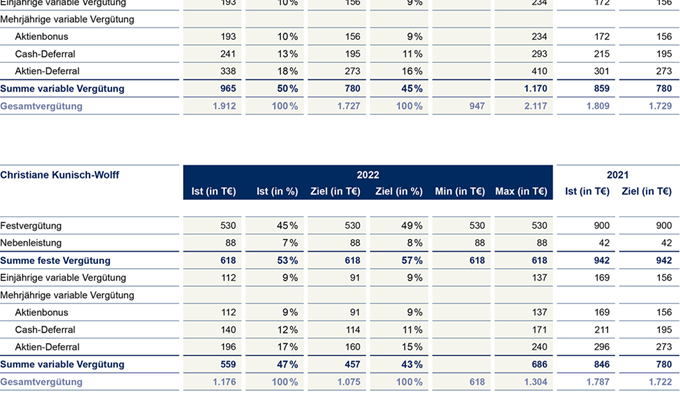

Frau Christiane Kunisch-Wolff ist auf eigenen Wunsch mit Wirkung zum 30. Juni 2022 aus dem Vorstand ausgeschieden. Der Aufsichtsrat hat der Bitte um vorzeitige Auflösung des Vertrags zugestimmt.

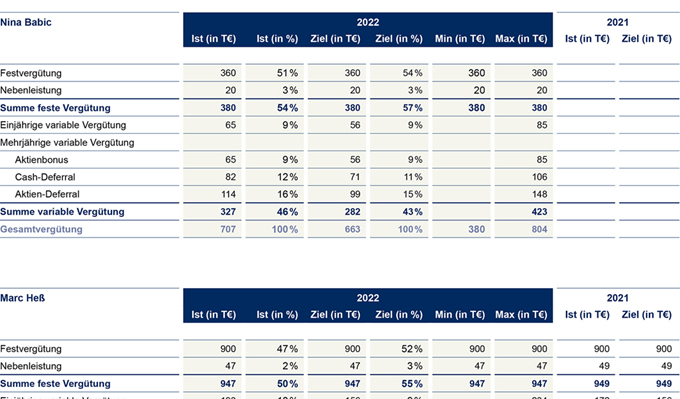

Frau Nina Babic wurde vom Aufsichtsrat zum 1. Juli 2022 als Nachfolgerin zum Chief Risk Officer bestellt.

| 1.2. |

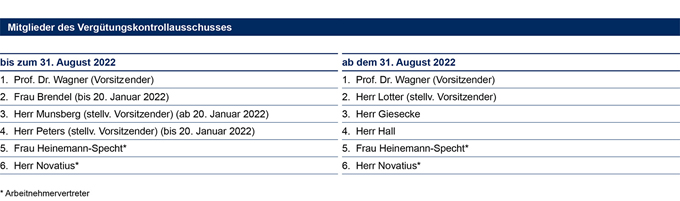

Veränderungen im Vergütungskontrollausschuss |

Die ordentliche Hauptversammlung der Aareal Bank am 31. August 2022 hat sechs Mitglieder des Aufsichtsrats neu gewählt. Diese Neuwahl führte zu einer entsprechenden Veränderung in der Besetzung aller Ausschüsse des Aufsichtsrats.

Im Vergütungskontrollausschuss sind mit Herrn Hall, Herrn Giesecke und Herrn Lotter drei der neu gewählten Mitglieder vertreten. Zur Wahrung der Kontinuität in der Ausschussarbeit sind Herr Prof. Dr. Wagner als Vorsitzender sowie die beiden Arbeitnehmervertreter Frau Heinemann-Specht und Herr Novatius weiter im Vergütungskontrollausschuss vertreten.

Die Veränderungen im Einzelnen:

| 1.3. |

Neues Vorstandsvergütungssystem ab 2023 |

Das überarbeitete Vergütungssystem der Aareal Bank wurde von der ordentlichen Hauptversammlung 2022 mit 99,26 % der abgegebenen Stimmen befürwortet und damit gebilligt. Die erstmalige Umsetzung erfolgt ab dem Geschäftsjahr 2023.

Einzelne Komponenten wurden bei der Bestellung von Herr Klösges zum neuen Vorstandsvorsitzenden der Bank bereits umgesetzt, bevor das neue Vergütungssystem von der Hauptversammlung beschlossen wurde. Gleiches gilt für den Dienstvertrag, der mit Frau Babic abgeschlossen wurde.

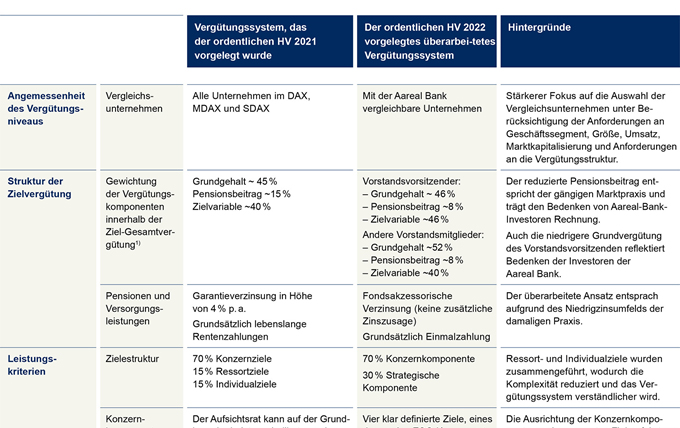

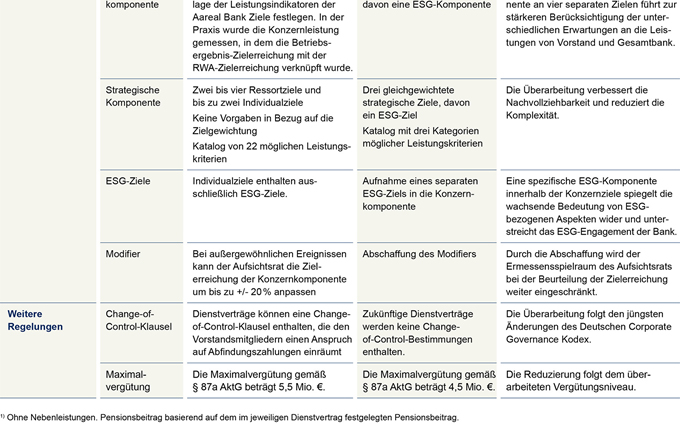

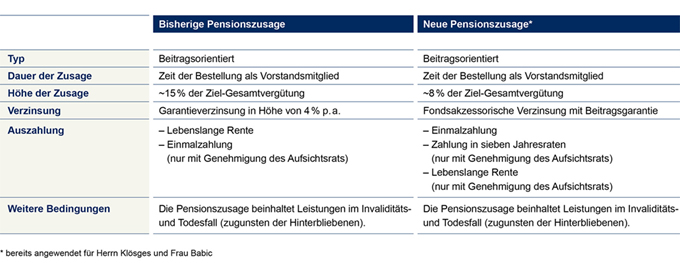

Das neue Vorstandsvergütungssystem, das wesentliche Kritikpunkte der Aktionäre aufgenommen hat, ist in der nachfolgenden Tabelle dem alten Vergütungssystem gegenübergestellt, um die Veränderungen zu verdeutlichen.

| 1.4. |

Leistung im Jahr 2022 |

Die Bank kann auf ein erfolgreiches Geschäftsjahr 2022 zurückblicken, in dem die zuvor gesetzten Ziele übertroffen werden konnten. Diese Leistung ist der Bank trotz der negativen Auswirkungen des russischen Angriffskriegs gegen die Ukraine und der Nachwirkungen der Corona-Pandemie gelungen.

Nicht nur der Zinsüberschuss und damit die Ertragskraft sind deutlich gestiegen. Zugleich konnte die Bank sogar ihre harte Kernkapitalquote weiter verbessern. Insgesamt lag die Bank damit im oberen Bereich der Prognosespanne und über den ehrgeizigen Planungen. Für alle Segmente konnte die Ausgangsposition für nachhaltiges und profitables Wachstum noch einmal verbessert werden.

Diese positive Entwicklung basiert auch auf einer starken Management-Leistung des Vorstands und ist entsprechend auch in der variablen Vergütung für 2022 reflektiert. Die positiven Ergebnisse verdeutlichen insbesondere auch, dass das Management und die Mitarbeiter der Bank einen fortwährenden Fokus auf das Geschäft und die Ertragskraft der Bank beibehalten konnten. Diese Erfolge konnten erzielt werden, während die Aareal Bank ein von der Bank nicht gesuchtes Übernahmeangebot erhielt, das zunächst nicht erfolgreich und im zweiten Anlauf erfolgreich war.

| 2. |

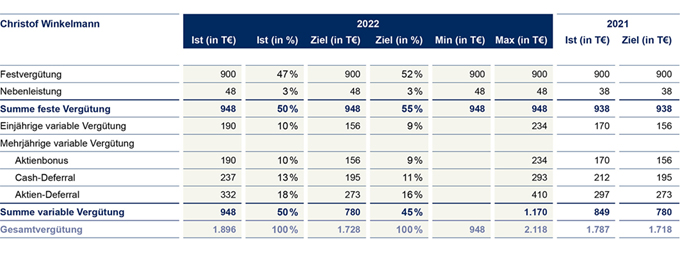

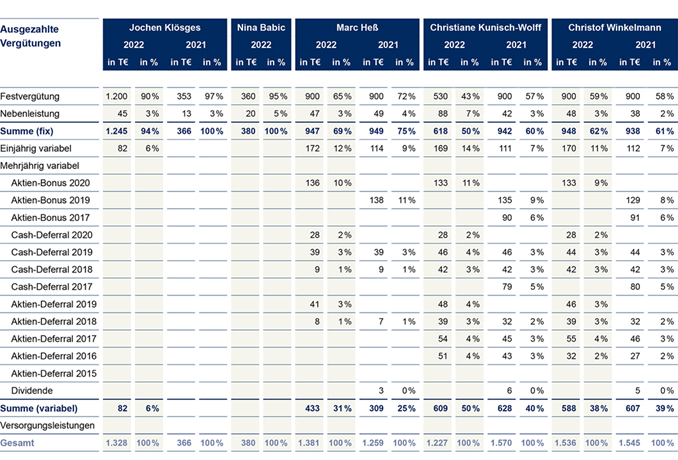

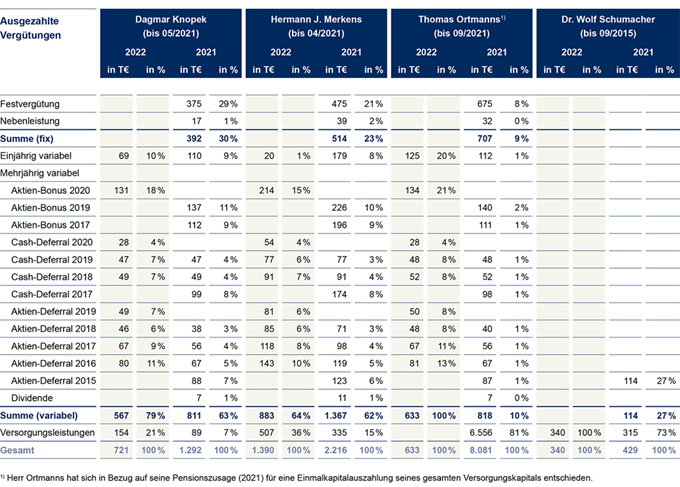

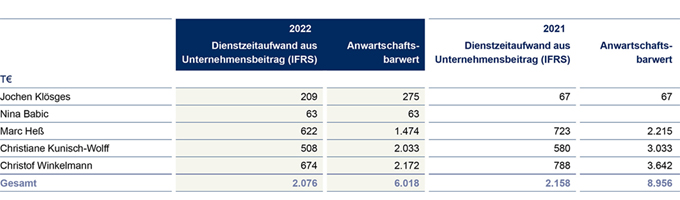

Im Jahr 2022 anzuwendendes Vorstandsvergütungssystem |

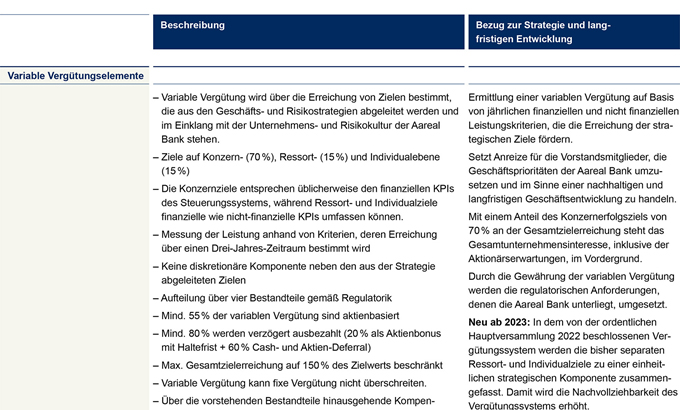

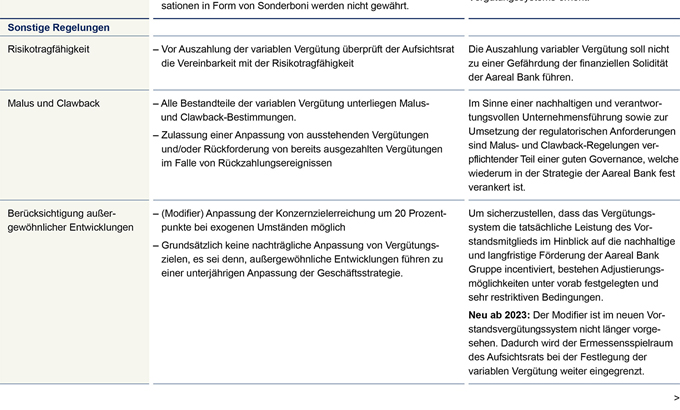

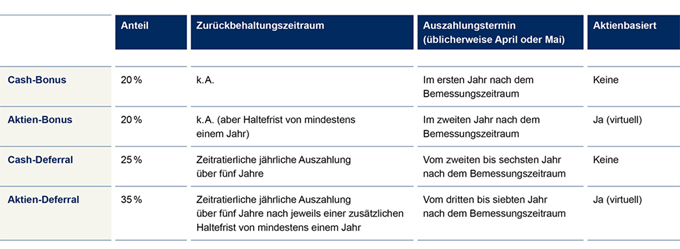

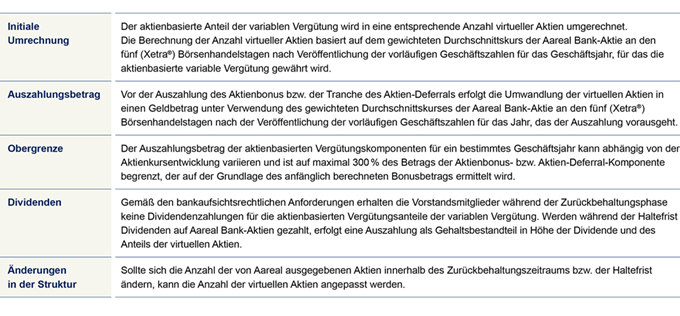

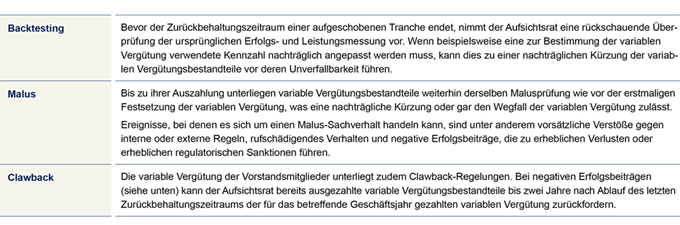

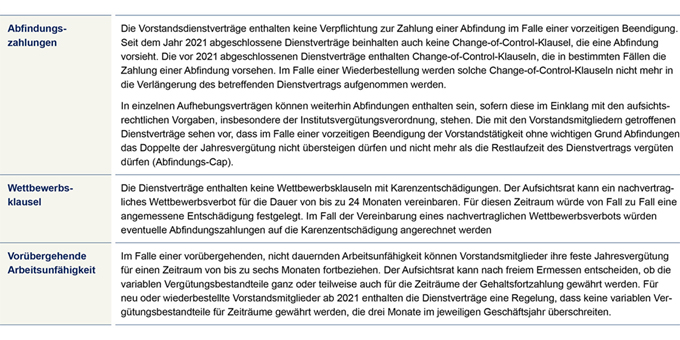

Die folgende Übersicht veranschaulicht die Grundzüge des im Berichtsjahr 2022 angewandten Vorstandsvergütungssystems. Das von der Hauptversammlung 2022 beschlossene Vorstandsvergütungssystem findet ab dem Geschäftsjahr 2023 Anwendung.

| 2.1. |

Angemessenheit der Vergütung |

Um eine Vergütung der Vorstandsmitglieder sicherzustellen, die in einem angemessenen Verhältnis zu deren Aufgaben und Leistungen sowie zur Lage der Gesellschaft steht, erfolgt eine horizontale und vertikale Vergleichsbetrachtung.

Der Aufsichtsrat hat sich intensiv mit der Frage befasst, anhand welcher Vergleichsgruppe die Angemessenheit der Vorstandsvergütung im sogenannten horizontalen Vergleich überprüft werden soll.

Das bisherige und für 2022 noch anzuwendende Vorstandsvergütungssystem sah vor, dass zum Vergleich alle im SDAX, MDAX und DAX notierten Unternehmen in die Vergleichsgruppe heranzuziehen wären. Diese Vergleichsgruppe wurde seitens vieler Aktionäre als zu breit und unspezifisch erachtet. Weshalb das neue Vergütungssystem, das von der Hauptversammlung 2022 beschlossen wurde, eine andere Peer Group beinhaltet. Diese neue Peer Group wurde bereits für die Festlegung der Vergütung von Herrn Klösges im Jahr 2021 und Frau Babic im Jahr 2022 herangezogen.

In der neuen Peer Group sind zunächst EZB-regulierte Banken in Deutschland enthalten, da diese aufgrund der spezifischen Anforderungen und Erwartungen der Europäischen Zentralbank an Vorstandsmitglieder dieser Institute eine grundsätzliche Vergleichbarkeit aufweisen. Der Fokus auf Deutschland beruht darauf, dass die Aareal Bank in Bezug auf mögliche Kandidaten für Vorstandspositionen vorwiegend im Wettbewerb mit anderen in Deutschland ansässigen Banken steht. Diese Gruppe wurde weiter eingegrenzt, indem alle Unternehmen in einen Kriterienkatalog eingeordnet wurden, der aus sechs, aus Sicht der Aareal Bank und ihrem Geschäftsmodell sehr relevanten Kriterien besteht. Insgesamt setzt sich die verwendete Peer Group aus 13 Unternehmen zusammen.

Innerhalb dieser Peer Group wurde die Aareal Bank durch einen externen und unabhängigen Vergütungsberater (Willis Towers Watson) anhand ihrer Größe eingeordnet und darauf basierend eine Einschätzung für eine marktübliche Vergütung abgegeben.

Neben dem horizontalen Vergleich wird im vertikalen Vergleich darüber hinaus beobachtet, wie sich die Vergütung der Vorstandsmit- glieder zur Vergütung des Senior Managements (d. h. üblicherweise der obersten Leitungsebene unterhalb des Vorstands) sowie zur Vergütung der Belegschaft im Allgemeinen verhält, auch in Bezug auf die zeitliche Entwicklung. Als Belegschaft gelten in diesem Zusammenhang alle festangestellten Mitarbeiterinnen und Mitarbeiter der Aareal Bank AG in Deutschland.

| 2.2. |

Vergütungsstruktur |

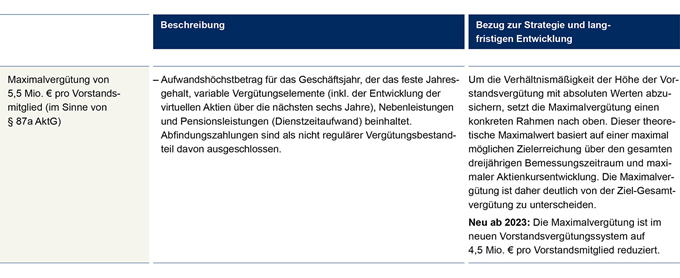

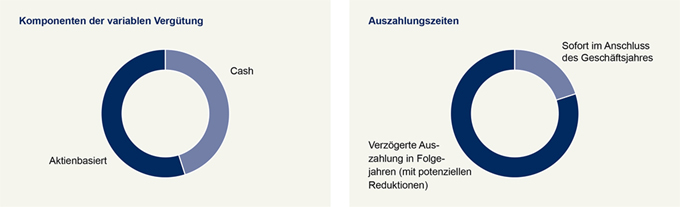

Die Ziel-Gesamtvergütung besteht aus einem fixen Vergütungsanteil (inkl. Nebenleistungen und Altersvorsorgebeiträgen) und einem variablen Vergütungsanteil, dessen Ausgestaltung durch die Vorgaben des Kreditwesengesetzes, der Institutsvergütungsverordnung sowie Vorgaben auf europäischer Ebene umfangreichen Regelungen unterliegt.

Das bisherige Vorstandsvergütungssystem, das auch noch für 2022 zur Anwendung kommt, sah vor, dass 15 % der Ziel-Gesamtvergütung aus Versorgungsbeiträgen in Bezug auf die Pensionszusage besteht. Dieser Anteil wurde aufgrund der Kritik der Aktionäre der Bank im neuen Vergütungssystem reduziert.

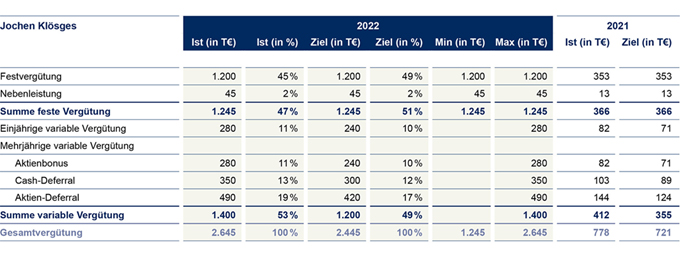

Der Aufsichtsrat hat bereits nach der ordentlichen Hauptversammlung 2021 auf diesen Kritikpunkt reagiert und bei der Bestellung von Herrn Klösges zum Vorstandsvorsitzenden der Bank die zielvariable Vergütung im Verhältnis zu den sonstigen Vergütungskomponenten deutlich angehoben (von ca. 40 % auf ca. 46 %) sowie die Versorgungsbeiträge im Verhältnis deutlich gesenkt (von ca. 15 % auf ca. 8 %).

Die folgende Grafik zeigt das Verhältnis zwischen fixen und variablen Bestandteilen in der Vergütung aller Vorstandsmitglieder.

| 2.3. |

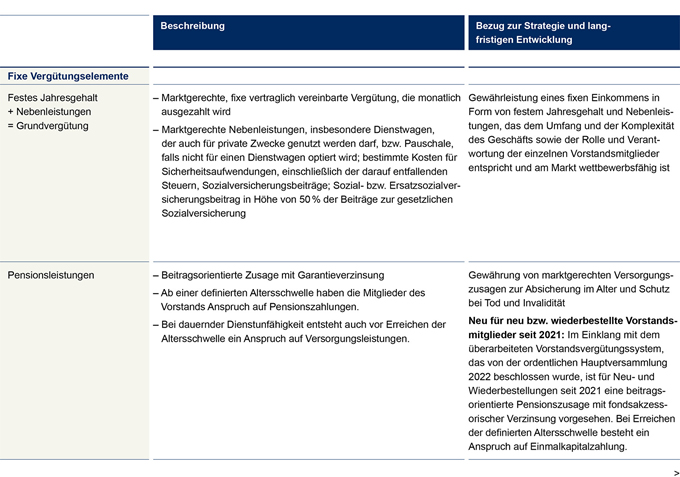

Fixer Vergütungsanteil |

Der fixe Vergütungsanteil eines Vorstandsmitglieds besteht aus drei Komponenten – dem festen Jahresgehalt, den Nebenleistungen und den Altersvorsorgebeiträgen.

| 2.3.1. |

Festes Jahresgehalt |

Das Grundgehalt des Vorstandsvorsitzenden beträgt mit der Bestellung von Herrn Klösges zum neuen Vorstandsvorsitzenden 1.200.000 € p. a. Das Grundgehalt von Herrn Heß und Herrn Winkelmann betrug im Berichtsjahr 900.000 € p. a. Das Grundgehalt von Frau Babic als neu und erstmals bestelltem Vorstandsmitglied beträgt 720.000 € p. a.

| 2.3.2. |

Nebenleistungen |

Neben dem festen Jahresgehalt gewährt die Bank den Vorstandsmitgliedern marktgerechte Nebenleistungen. So stellt die Aareal Bank den Vorstandsmitgliedern einen Dienstwagen zur Verfügung, der auch für private Zwecke genutzt werden darf. Sofern sich Vorstandsmitglieder gegen einen Dienstwagen entscheiden, erhalten sie stattdessen eine pauschale Ausgleichszahlung. Darüber hinaus erhalten die Vorstandsmitglieder einen Betrag, der 50 % der Beiträge zur gesetzlichen Sozialversicherung entspricht.

Ferner werden den Vorstandsmitgliedern marktübliche Versicherungen, wie z. B. D&O-Versicherung (unter Wahrung des gesetzlichen Selbstbehalts), Gruppenunfallversicherung oder Auslandreisekrankenversicherung gewährt. Die Bank kann daneben andere Nebenleistungen, wie z. B. Sicherheitsaufwendungen und Kosten für Familienheimfahrten gewähren.

Die Nebenleistungen können von Jahr zu Jahr deutlichen Schwankungen unterlegen sein.

| 2.3.3. |

Pensionen & Versorgungsleistungen |

Für die Mitglieder des Vorstands gelten die in den Dienstverträgen vereinbarten Versorgungsregelungen. Allen Vorständen wird eine Beitragszusage gewährt.

Mit der Bestellung von Herrn Klösges zum neuen Vorstandsvorsitzenden hat der Aufsichtsrat erhebliche Änderungen an den Versorgungsregelungen vorgenommen. So wurde der Beitrag gegenüber dem bisherigen, im Jahr 2021 ausgeschiedenen Vorstandsvor- sitzenden von 464.000 € p. a. auf 200.000 € p. a. gesenkt und beträgt damit lediglich noch ca. 8 % der Ziel-Vergütungsstruktur. Zudem wurde die Garantieverzinsung in Höhe von 4 % auf eine fondsakzessorische Verzinsung mit 0-%-Garantie abgeändert. Des Weiteren sieht die Pensionszusage von Herrn Klösges nicht länger eine monatliche, lebenslange Rente als grundsätzliche Versorgungsleistung vor. Vielmehr ist nunmehr standardmäßig eine Einmalkapitalzahlung vorgesehen. Diese Maßnahmen führen insgesamt zu einer erheblichen Reduktion bilanzieller Risiken. Die Regelungen für Herrn Klösges finden analog auch für Frau Babic Anwendung. Sie erhält einen Beitrag in Höhe von 120.000 € p. a.

Für die vor 2021 bestellten Mitglieder des Vorstands liegt der Beitrag i. d. R. bei 293.000 € p. a. und macht somit 15 % der Ziel-Vergütungsstruktur der Vorstände aus. Diese Beiträge sind mit einer Garantieverzinsung von 4 % ausgestattet. Für die ab 2021 bestellten Vorstandsmitglieder gelten bereits die Regelungen wie oben angegeben, die dem von der Hauptversammlung 2022 beschlossenen Vergütungssystem folgen.

Die Mitglieder des Vorstands mit einer Ernennung vor dem 1. Januar 2013 haben Anspruch auf Pensionszahlungen ab der Vollendung des 60. Lebensjahres. Mitglieder des Vorstands, die nach dem 1. Januar 2013 ernannt wurden, haben Anspruch auf Pensionszahlungen ab der Vollendung des 62. Lebensjahres. Bei dauernder Dienstunfähigkeit entsteht der Anspruch auch vor Vollendung des 60. bzw. 62. Lebensjahres. In diesem Fall wird das bis dahin erdiente Versorgungskapital des Vorstandsmitglieds um einen bestimmten, im jeweiligen Dienstvertrag näher definierten Pauschalbetrag aufgestockt.

Es findet eine Garantieanpassung von 1 % p. a. statt. Die Witwenpension beträgt jeweils 60 % der Pension des Mitglieds des Vorstands, die Halbwaisenpension 10 % und die Vollwaisenpension max. 25 %.

Die wesentlichen Aspekte des bisherigen und des neuen Pensionssystems können der folgenden Tabelle entnommen werden:

Überblick Pensionszusage

| 2.4. |

Erfolgsabhängige, variable Vergütung |

| 2.4.1. |

Langfristige und nachhaltige Orientierung der Verzielung |

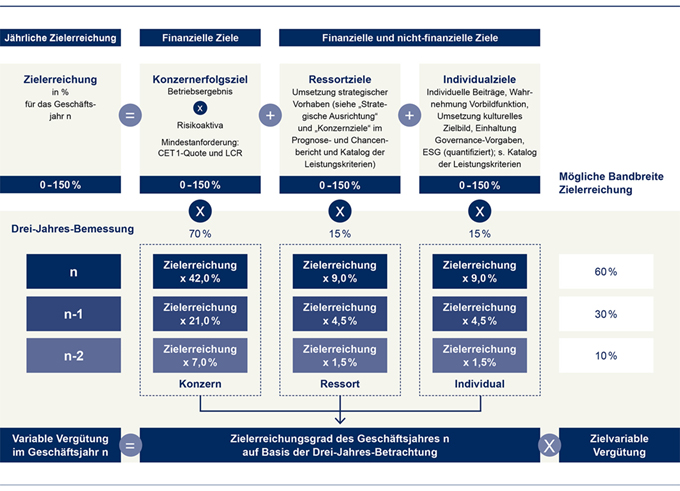

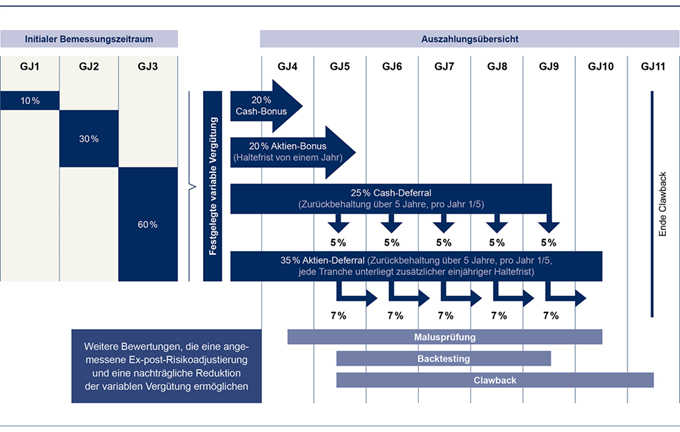

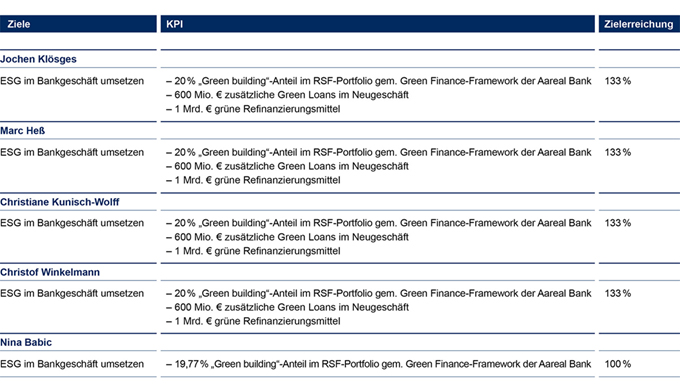

Die Ausgestaltung der variablen Vergütung wird durch die bankregulatorischen Bestimmungen (z. B. Kreditwesengesetz, Institutsvergütungsverordnung) detailliert vorgegeben. Die Berechnung der variablen Vergütung teilt sich grundsätzlich in zwei Phasen auf. In der ersten Phase wird die Erreichung aus der Strategie abgeleiteter Ziele über drei Jahre auf den drei Ebenen, Konzern, Ressort und Individual ermittelt. Der Zielerreichungsgrad wird mit dem Referenzwert multipliziert und ergibt den ermittelten Betrag (z. B.: 780.000 x 90 % = 702.000 €). Der ermittelte Betrag wird dann in der zweiten Phase in vier unterschiedlichen Bestandteilen ausbezahlt, u.a. zu 80 % verzögert und zu mindestens 55 % in virtuellen Aktien über mehrere Jahre. Unter anderem über die Orientierung der Ziele an der Strategie und der späteren Adjustierung anhand der Aktienkursentwicklung über die nächsten sechs Jahre wird die nachhaltige und langfristige Unternehmensentwicklung gefördert und zugleich den Aktionärsinteressen Rechnung getragen. Ferner wird dies durch die Malus- und Clawback-Regelungen sowie die Gewährleistung einer ausreichenden Risikotragfähigkeit erreicht.

| 2.4.2. |

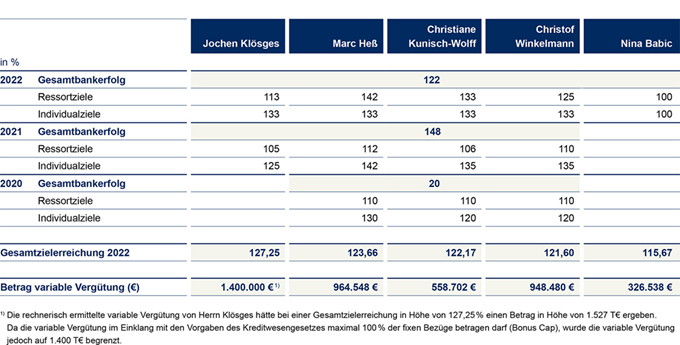

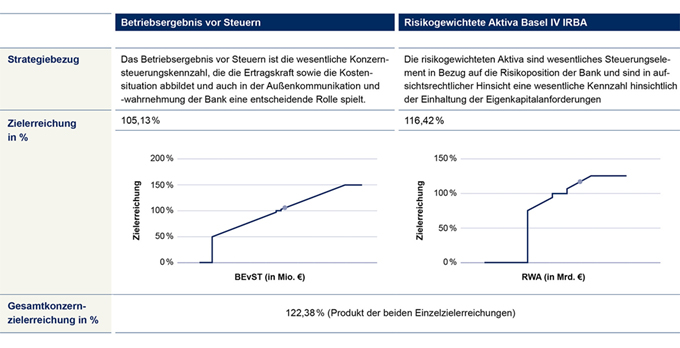

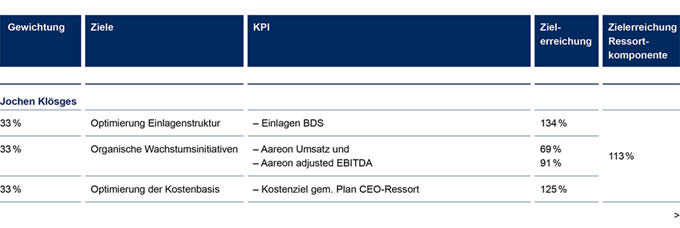

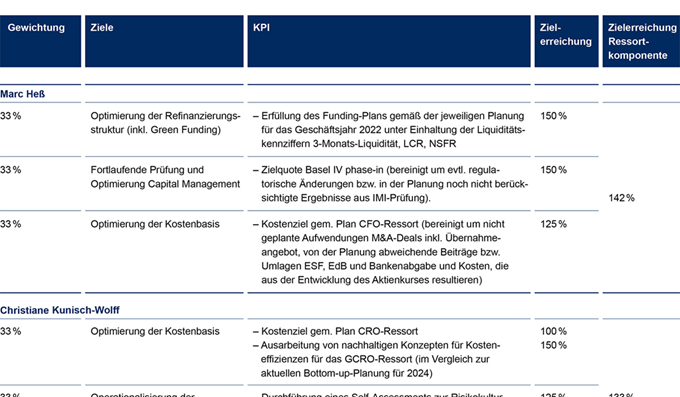

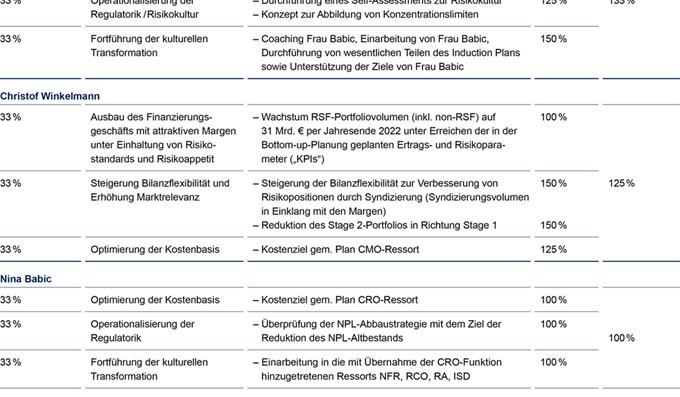

Mehrjährige Leistungsmessung über verschiedene Zielebenen (Phase 1) |

Die Ausgestaltung der variablen Vergütung der Aareal Bank ist zu einem erheblichen Teil gesetzlich vorgegeben. Im Einklang mit den regulatorischen Vorgaben gemäß §§ 19 und 20 Institutsvergütungsverordnung wurde die variable Vergütung für die Mitglieder des Vorstands im Berichtsjahr auf Basis von drei Zielebenen und über einen Mindestbemessungszeitraum von drei Jahren (2020, 2021 und 2022) ermittelt. Entsprechend sieht das bisherige, der ordentlichen Hauptversammlung 2021 vorgelegte Vorstandsvergütungssystem der Aareal Bank drei Zielebenen vor:

| • |

Konzernerfolgs-, |

| • |

Ressort- und |

| • |

Individualziele. |

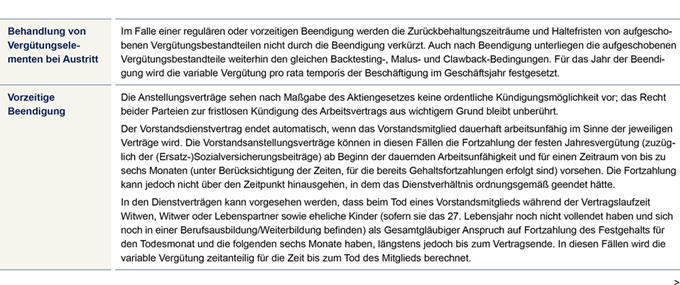

Die Verzielung in allen drei Ebenen ist auf nachhaltiges und langfristiges Wachstum ausgerichtet. Um die Zielerreichung messen und überwachen zu können, werden für die Ziele jährlich verschiedene KPIs festgelegt und deren Erreichungsgrad am Ende des Geschäftsjahres bewertet. Der Zielerreichungsgrad pro Zielebene ergibt sich dann aus der jeweiligen KPI-Erreichung für das abgelaufene Geschäftsjahr sowie aus den KPI-Erreichungsgraden der beiden vorhergegangenen Geschäftsjahre (dreijährige Bemessungsgrundlage).