The Naga Group AG

Hamburg

ISIN DE000A161NR7 – WKN A161NR

ISIN DE000A3EX2R9 – WKN A3EX2R

Einladung zur außerordentlichen Hauptversammlung

Wir laden die Aktionäre unserer Gesellschaft zu der am 12. April 2024 um 11:00 Uhr Handwerkskammer Hamburg, Holstenwall 12, 20355 Hamburg, stattfindenden außerordentlichen Hauptversammlung ein.

TAGESORDNUNG

| 1. |

Beschlussfassung über eine Kapitalerhöhung gegen Sacheinlagen unter Ausschluss des gesetzlichen Bezugsrechts sowie entsprechende Satzungsänderung Vorstand und Aufsichtsrat schlagen vor, folgenden Beschluss zu fassen: |

| a) |

Das Grundkapital der Gesellschaft wird gegen Einlagen um einen Betrag von EUR 170.597.590,00 erhöht durch Ausgabe von 170.597.590 neuen, auf den Namen lautenden Stückaktien mit einem anteiligen Betrag am Grundkapital der Gesellschaft in Höhe von EUR 1,00 je Aktie („Neue Aktien“). Der Ausgabebetrag der Neuen Aktien beträgt EUR 1,00 je Aktie, der Gesamtausgabebetrag mithin EUR 170.597.590,00. Die Neuen Aktien sind ab Beginn des Geschäftsjahres, in dem sie ausgegeben werden, gewinnberechtigt. |

||||||

| b) |

Das gesetzliche Bezugsrecht der Aktionäre wird ausgeschlossen. |

||||||

| c) |

Zur Zeichnung und Übernahme von sämtlichen 170.597.590 Neuen Aktien wird die Netcore Investments Limited, eine Gesellschaft mit beschränkter Haftung nach Recht des britischen Überseegebiets Gibraltar, Registernummer 121057, mit der Geschäftsdresse Suite 7, Hadfield House, Library Street, GX11 1AA, Gibraltar, zugelassen, mit der Maßgabe, ihre Einlage als Sacheinlage im Wege der Einbringung sämtlicher 125.000 (in Worten: Einhundertfünfundzwanzigtausend) Gesellschaftsanteile mit einem Nominalwert von je 1,00 Euro an der Key Way Group Limited (nachfolgend „KWG“ oder „CAPEX“), einer Gesellschaft mit beschränkter Haftung nach Recht des britischen Überseegebiets Gibraltar, Registernummer 116088, mit der Geschäftsdresse Suite 7, Hadfield House, Library Street, GX11 1AA, Gibraltar, bestehend aus:

(sämtliche Aktien der Aktienklasse A, B und C gemeinsam „KWG-Gesellschaftsanteile“), zu erbringen. |

||||||

| d) |

Die Einbringung der KWG-Gesellschaftsanteile soll mit wirtschaftlicher Wirkung zum 1. Januar 2024 erfolgen. Ein etwaiger über den Ausgabebetrag der Neuen Aktien hinausgehender handelsrechtlicher Einbringungswert der KWG-Gesellschaftsanteile soll in die sogenannte freie Kapitalrücklage gemäß § 272 Abs. 2 Nr. 4 HGB gebucht werden. |

||||||

| e) |

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Kapitalerhöhung und ihrer Durchführung, insbesondere die weiteren Bedingungen für die Ausgabe der Neuen Aktien, festzusetzen. |

||||||

| f) |

§ 7 Abs. 1 und Abs. 2 Satz 1 der Satzung der Gesellschaft werden mit Wirkung auf den Zeitpunkt der Eintragung der Durchführung der Kapitalerhöhung wie folgt neu gefasst:

Für den Fall, dass sich der Betrag des Grundkapitals der Gesellschaft vor Eintragung der Durchführung der Kapitalerhöhung ändern sollte, wird der Aufsichtsrat ermächtigt, die Fassung der Satzung in Bezug auf die Kapitalverhältnisse und die Zahl der Aktien entsprechend anzupassen. |

||||||

| g) |

Der Beschluss über die Erhöhung des Grundkapitals wird unwirksam, wenn nicht bis zum Ablauf der nachfolgend beschriebenen beiden Daten die Kapitalerhöhung durchgeführt wurde. Das erste Datum ist drei Monate nach dem Tag, an dem alle für die Durchführung der Kapitalerhöhung erforderlichen behördlichen Erlaubnisse bzw. Genehmigungen, einschließlich der erforderlichen behördlichen Zustimmungen auf Ebene der Tochtergesellschaften der NAGA- und der KWG- Firmengruppe, vorliegen; das zweite Datum ist drei Monate nachdem Anfechtungsklagen gegen den Hauptversammlungsbeschluss über die Sachkapitalerhöhung (sofern diese erhoben werden) alle rechtskräftig beendet wurden bzw., sofern ein Freigabebeschluss nach § 246a AktG ergeht, der feststellt, dass sämtliche noch rechtshängige Anfechtungsklagen der Eintragung der Sachkapitalerhöhung nicht entgegenstehen, drei Monate nach diesem Beschluss. Eine Durchführung der Kapitalerhöhung nach dem in dem vorangehenden Satz bezeichneten Zeitraum ist nicht zulässig. Der Vorstand soll alle notwendigen Maßnahmen ergreifen, damit diese Fristen eingehalten werden können. |

||||||

| h) |

Sofern und soweit ein Gericht nach den Vorschriften des Spruchverfahrensgesetzes gemäß § 255 Abs. 7 AktG i.V.m. § 10a SpruchG bestimmt, dass der auf eine Aktie entfallende Wert der Einlage unangemessen niedrig ist, werden den anspruchsberechtigten Aktionären, soweit das gesetzlich zulässig ist, zusätzliche Aktien der Gesellschaft nach Maßgabe des § 255a Aktiengesetz anstelle der baren Ausgleichszahlung i.S.d. § 255 Abs. 4 Aktiengesetzes gewährt. |

Zu Punkt 1 der Tagesordnung:

Bericht des Vorstands über die Gründe für die Kapitalerhöhung gegen Sacheinlagen unter Ausschluss des gesetzlichen Bezugsrechts

Der Vorstand der Gesellschaft erstattet hiermit der Hauptversammlung gemäß § 186 Abs. 4 Satz 2 AktG folgenden Bericht zur Begründung des beabsichtigten Bezugsrechtsausschlusses im Rahmen des vorgenannten Beschlussvorschlags zur Kapitalerhöhung gegen Sacheinlagen.

1. Hintergründe

Vorstand und Aufsichtsrat schlagen den Aktionären der Gesellschaft eine Kapitalmaßnahme zum Zwecke des Unternehmenszusammenschlusses zwischen der The NAGA Group AG (“NAGA“) und Key Way Group Limited (die ihre Geschäfte unter der Handelsmarke „CAPEX.com“ betreibt) vor.

Durch den Zusammenschluss erwarten beide Firmengruppen erhebliche Größenvorteile ausschöpfen zu können. So wird die neue Unternehmensgruppe weltweit acht Lizenzen haben. Die kombinierten Plattformen werden 1,5 Mio. Nutzer aus mehr als 100 Ländern zählen. Mit ihren gemeinsamen Lizenzen können NAGA und Capex in mehr als 50 Ländern tätig sein, darunter auch in der schnell wachsenden MENA (Middle East/North Africa)-Region, wo NAGA sein Social Trading (d.h. Wertpapierhandel über eine Handelsplattform mit Social Media-Funktionen) einführen will.

Die firmeneigene Technologie von NAGA soll das Produktangebot für den bestehenden Kundenstamm von Capex durch das Angebot von Social Trading, Neo-Banking und Spot-Krypto erweitern, wodurch der sog. Lifetime Value (die Verweildauer der Kunden auf der Plattform) erhöht und somit zusätzliche Gewinne erzielt werden können. Insgesamt wird erwartet, dass durch den Zusammenschluss bis zu 10 Mio. USD an jährlichen Betriebskosten eingespart werden können, wie z. B. regulatorische Gemeinkosten, Personalbestand, Technologie- und Handelskosten. Gemeinsame Marketinganstrengungen sollen zu einer höheren Nachfragekraft bei den gegen Entgelt akquirierten Kunden und einer höheren Domain- und Plattformerkennung führen, was die Kundenakquisitionskosten und den Ruf der Marke erheblich verbessern dürfte.

Der künftige mittelbare Mehrheitsaktionär, Herr Octavian Patrascu beabsichtigt den Markennamen NAGA beizubehalten.

Bevor eine Einbringung sämtlicher KWG-Gesellschaftsanteile in die NAGA erfolgen kann, müssen diverse behördliche Zustimmungen eingeholt werden bzw. Verfahren durchlaufen werden. NAGA geht nach derzeitigem Erkenntnisstand davon aus, dass dies die Zustimmung folgender Aufsichtsbehörden, deren Aufsicht Gesellschaften beider Firmengruppen unterliegen, zur Einbringung sämtlicher KWG-Gesellschaftsanteile in die NAGA und den dadurch eintretenden Inhaberwechsel im aufsichtsrechtlichen Sinne umfasst:

| • |

Cyprus Securities and Exchange Commission (CySeC), Finanzdienstleistungsaufsicht von Zypern |

| • |

Financial Services Authority (FSA), Finanzdienstleistungsaufsicht der Seychellen |

| • |

South African Financial Sector Conduct Authority (FSCA), Finanzdienstleistungsaufsicht von Südafrika |

| • |

Abu Dhabi Global Market (ADGM) Financial Services Regulatory Authority (FSRA), Finanzdienstleistungsaufsicht von Abu Dhabi, Vereinigte Arabische Emirate |

| • |

Financial Services Commission (FSC), Finanzdienstleistungsaufsicht von Mauritius |

a) Geschäftsmodell der NAGA-Gruppe

Die NAGA- Gruppe verfügt über zwei Wertpapierhandelslizenzen:

| (1) |

Eine nach dem Recht der EU und zypriotischem Recht von der zypriotischen Finanzdienstleistungsaufsicht (Cyprus Securities and Exchange Commission – CySec) erteilte Lizenz für den Wertpapierhandel für Kunden mit Wohnsitz in der EU. |

| (2) |

Eine nach dem Recht der Seychellen von der Finanzdienstleistungsaufsicht der Seychellen (Financial Services Authority – FSA) erteilte Lizenz für den Wertpapierhandel für Kunden mit Wohnsitz außerhalb der EU. |

Das Kerngeschäft des NAGA-Konzerns ist der Handel in Finanzinstrumenten im Kundenauftrag (sog. „Brokerage“). The Naga Group AG bietet ihren Kunden neben dem klassischen Handel mit Finanzinstrumenten die Verwaltung ihrer persönlichen Finanzen über eine selbst entwickelte Social Trading Plattform an, die neben einer App für Wertpapierhandel (NAGA Trader) eine Neo-Banking-App (NAGA Pay) sowie eine Plattform für Kryptowährungen (NAGA X) beinhaltet (vgl. die nachstehenden Erläuterungen dieser Plattformen). Die Abwicklung der Kundenaufträge im Bereich Brokerage erfolgt durch die Tochtergesellschaften NAGA Markets Europe Ltd. (Zypern) und NAGA Capital Ltd. (Seychellen), die – soweit erforderlich – über die hierfür erforderlichen behördlichen Erlaubnisse verfügen.

Als reiner Online-Broker stellt der NAGA-Konzern im Internet eine Handelsplattform für CFDs (engl. „Contracts for Difference“, das sind Derivate, die nicht auf dem Preis des Basiswerts beruhen, sondern auf der Differenz zwischen Geld- und Briefkursen aufbauen; sie bieten dem Anleger die Möglichkeit, mit einem verhältnismäßig kleinen Kapitaleinsatz auf die Kursentwicklung von Aktien, Indizes, Rohstoffen und Anleihen oder anderen Basiswerten zu spekulieren, ohne in den jeweiligen Basiswert direkt investieren zu müssen), Forex (engl. „Foreign-Exchange-Trading“, Devisenhandel), ETFs, Aktienindizes und Aktien zur Verfügung. Der Konzern bietet sowohl einen klassischen Service für den Wertpapierhandel, als auch einen „Social Trading“ Service an, bei dem Kunden sich über eine Handelsplattform mit Social Media-Funktionen über ihre Wertpapiergeschäfte austauschen und Anlageentscheidungen treffen.

Neben dem Brokerage-Bereich soll die Entwicklung von Blockchain-basierter Technologie zukünftig eine bedeutsamere Rolle einnehmen. Ferner richtet der NAGA-Konzern, abhängig von der weiteren Entwicklung der Kryptomärkte, seinen Fokus neben dem Brokerage-Bereich auch auf die Kryptosparte.

Zur Kundenakquise legt NAGA den Fokus auf Online-Marketing, Affiliate-Marketing, ein Netzwerk von Vertriebspartnern sowie auf vollautomatisierte Prozesse zur Annahme von Kunden.

Mit den Plattformen NAGA Trader, NAGA X und NAGA Pay betreibt der NAGA-Konzern drei vollständig ausgebaute Produktbereiche:

Wertpapier- Handelsplattform einschließlich Social Trading:

Die Plattform „NAGA Trader“ umfasst eine Handelsplattform für über 1.200 Vermögenswerte mit Social Media-Funktionen. Sie ermöglicht Nutzern, anderen Nutzern zu folgen, von Ihnen zu lernen, sich mit ihnen auszutauschen und ihre Handelsaktivitäten zu kopieren. Über diese Plattform können Derivate, Aktien, Rohstoffe, Devisen und Kryptowährungen vom Computer aus oder mobil per iOS und Android gehandelt werden. Der Kunde hat dabei die Möglichkeit, eigene Portfolios zusammenzustellen, die eigenen Handelsaktivitäten mit anderen Nutzern zu teilen (die das kopieren können) oder seinerseits Handelsaktivitäten und Strategien anderer Nutzer zu kopieren (sog. Copy- Trading).

Neo- Banking App:

Mit der Neo-Banking Plattform „NAGA Pay“, die in 2020 entwickelt und gestartet wurde, erhalten deren Nutzer ein IBAN-Konto für den Zahlungsverkehr (vollständig digitaler Kontoeröffnungsprozess) ein Aktiendepot und eine VISA-Debit-Karte, die sowohl per Einzahlung als auch mit Guthaben und Vermögenswerten aus den anderen beiden Plattformen, z.B. mit Wertpapieren und Kryptowährungen, aufgeladen werden kann. Nutzer können Banküberweisungen tätigen und kostenlos Gelder an Freunde in der NAGA Pay App senden. Die NAGA Pay App hat Anfang September 2022 die Funktion „Bezahlen mit Krypto“ für alle Kunden freigeschaltet. Nutzer können jederzeit einstellen, mit welcher Währung – ob Euro oder Kryptowährungen – sie an der Kasse oder online bezahlen wollen. Es werden über 50 Kryptowährungen unterstützt und können direkt in der NAGA Pay App über die Blockchain ein- und ausgezahlt werden. Im Q1 2023 wurde zudem ein Bonusprogramm mit Bitcoin- Rückvergütungen von bis zu 3% des Transaktionsvolumens („Bitcoin- Cash Back“) sowie im Q3 2023 Apple Pay und im Q4 2023 Google Pay eingeführt. Das Naga Pay Konto und die Visa- Debitkarte werden in Zusammenarbeit mit der Contis Financial Services Ltd., Großbritannien, einem in Europa und dem Vereinigten Königreich lizensierten E- Geldinstitut, angeboten.

Handelsplattform für Kryptowährungen

Die über die Tochtergesellschaft NAGAX Ltd., Zypern (dort bei der CySEC als CASP (= Crypto Asset Service Provider) registriert) betriebene Krypto-Plattform „NAGA X“ beinhaltet eine physische Krypto-Wallet, sowie eine eingebaute Kryptobörse, über welche ca. 50 verschiedene Kryptowährungen, darunter auch die meistgehandelten (Bitcoin, Ethereum, USDT) getauscht werden können. Nutzern wird die Möglichkeit geboten, Krypto-Handelsaktivitäten von Influencern, die selbst NAGA-Kunden sind, für mehr als 700 Krypto- Vermögenswerte über das Soziale Netzwerk der NAGA X-Plattform zu kopieren. Ergänzt wird das Angebot durch weitere Produkte im Bereich virtueller Währungen und Güter. „NAGA X“ führt zudem in Echtzeit im Hintergrund automatisch die gesamte Transaktion über die bei „NAGA Pay“ eingeführte Funktion “Mit Krypto Bezahlen” aus.

b) Geschäftsmodell der CAPEX-Gruppe

Die der CAPEX- Gruppe erteilten Lizenzen sind in der nachfolgenden Tabelle dargestellt:

| Gesellschaft | Land | Lizenz | Aufsichtsbehörde |

|

Key Way Markets Ltd. |

Abu Dhabi, VAE |

1. Eigenhandel mit Wertpapieren (CFDs) 2. Wertpapierhandel als Finanzkommissionär (Aktien) |

Abu Dhabi Global Market (ADGM) Financial Services Regulatory Authority (FSRA) |

|

KW Investments Ltd. |

Seychellen |

Eigenhandel mit Wertpapieren |

Financial Services Authority (FSA-SEY) |

|

JME Financial Services Ltd. |

Südafrika |

Wertpapierhandel Kategorie I – Derivative Finanzinstrumente |

South African Financial Sector Conduct Authority (FSCA) |

|

Key Way Investments Ltd. |

Zypern |

Wertpapierhandel: 2. Eigenhandel (Market Maker) |

Cyprus Securities and Exchange Commission (CySEC) |

|

NEOTRADES CAPITAL Ltd. |

Mauritius |

Wertpapierhändler gem. SEC-2.1B |

Financial Services Commission (FSC) |

KWG betreibt Online-Plattformen zur Erbringung von Anlagedienstleistungen mit primärem Fokus auf den CFD-Handel. CFDs (Contracts for Difference, Differenzgeschäfte) sind wie vorstehend dargestellt Derivate, die nicht auf dem Preis des Basiswerts beruhen, sondern auf der Differenz zwischen Geld- und Briefkursen aufbauen. Sie bieten dem Anleger die Möglichkeit, mit einem verhältnismäßig kleinen Kapitaleinsatz auf die Kursentwicklung von Aktien, Indizes, Rohstoffen und Anleihen oder anderen Basiswerten zu spekulieren, ohne in den jeweiligen Basiswert direkt investieren zu müssen. Ein tatsächlicher Erwerb oder Handel des jeweiligen Basiswertes durch den Anleger findet bei einem CFD-Geschäft nicht statt.

Auf Gruppenebene bietet KWG seine Handelsplattform derzeit im Rahmen von 5 verschiedenen Lizenzen an (s. hierzu Tabelle oben). Diese Lizenzen sind auf aufstrebende Märkte wie Lateinamerika, Südostasien und ausgewählte Länder des Nahen Ostens zugeschnitten, in denen eine große Zahl von Menschen Produkte mit hohem Hebel (geringer Eigenkapitaleinsatz im Verhältnis zum Wert der Handelsposition) wünscht.

Im Gegensatz dazu ist das regulatorische Umfeld in der EU in den letzten Jahren immer strenger geworden, insbesondere beim Einsatz von Hebeln (Verhältnis von Eigenkapitaleinsatz zum Wert der Handelsposition), die Privatkunden angeboten werden dürfen, sowie dem Umfang und der Art von Marketingaktivitäten, die von Brokern durchgeführt werden dürfen. Diese Beschränkungen haben die Einnahmen verringert und die Kundenakquise erschwert.

Die CAPEX-Geschäftsstrategie im Überblick

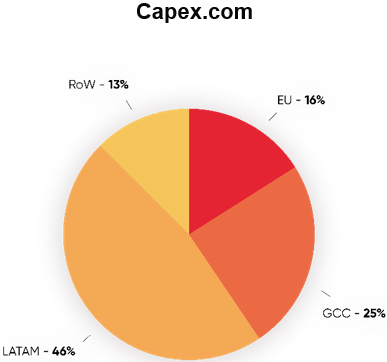

Die Geschäftsstrategie von CAPEX basiert auf der Nutzung eines ausgedehnten Netzes von 10 Niederlassungen in sieben Ländern, wie nachfolgend dargestellt, um Nutzer aus mehreren Ländern in vier Regionen (s. hierzu Tortendiagramm unten) zu bedienen.

| Niederlassung | Land |

| Nikosia (3) | Zypern |

| Gibraltar | Gibraltar |

| Bukarest (2) | Rumänien |

| Mahe | Seychellen |

| Abu Dhabi | Vereinigte Arabische Emirate |

| Durban | Südafrika |

| Port Louis | Mauritius |

Diese strategische Positionierung ermöglicht es CAPEX, durch die Nutzung einer geografisch verteilten Nutzerbasis potenziell höhere Handelsvolumina und folglich höhere Erträge zu erzielen.

.

Die CAPEX-Vertriebsstrategie basiert auf folgenden Grundsätzen:

| • |

Online-Marketing: Nutzung kosteneffizienter Akquisitionskanäle mit hoher Kundenverweildauer (Customer Lifetime Value – CLV), die auf ausgewählte Regionen abzielen, die nach den historischen Daten von CAPEX einen überdurchschnittlichen Kundenwert und eine starke Korrelation mit der Produktpalette von CAPEX haben in Bezug auf Instrumente und Handelsbedingungen. |

| • |

Partner: CAPEX hat ein breites Netz von Geschäftspartnern aufgebaut, um in neuen Ländern tätig zu werden und einen Teil der Kosten und Einnahmen zu teilen, wodurch die Risiken der Geschäftsausweitung minimiert und gleichzeitig eine schnellere Skalierbarkeit ermöglicht wird. |

| • |

Affiliates: Zusätzlich zum Online-Marketing und den Geschäftspartnern hat CAPEX ein umfangreiches Netz von Marketingpartnern (sog. „Affiliates“) aufgebaut, die auf Leistungsbasis vergütet werden, so dass CAPEX nur für tatsächliche Kundenregistrierungen zahlt. Dies führt zu Kosteneffizienz und Planbarkeit. |

Unterschiede zwischen CAPEX und NAGA:

| • |

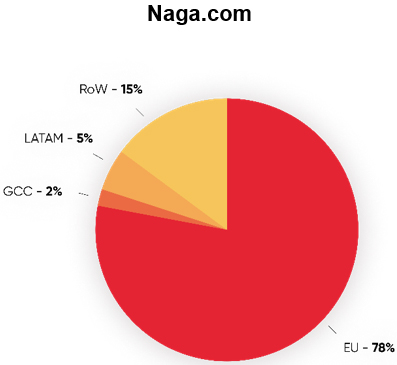

Das Geschäftsmodell von NAGA basiert auf einer begrenzten Anzahl von Partnern und einer Konzentration der Online-Vermarktung auf eine einzige Region, nämlich die EU. |

| • |

Im Gegensatz dazu verfügt CAPEX über ein viel größeres Netz von Partnern und Kanälen zur Nutzerakquise sowie eine geografische Verteilung über vier Regionen (s. hierzu Tortengrafik unten) und mehrere Länder (s. Tabelle oben). |

| • |

Dadurch wird sichergestellt, dass die CAPEX-Kundenakquise über verschiedene Standorte hinweg diversifiziert wird, wodurch das mit der Abhängigkeit von einer einzigen Region/einem einzigen Land verbundene Risiko gemindert wird und somit eine ideale Ergänzung zu NAGAs derzeitigen Vertriebskanälen darstellt. |

Die nachstehenden Tortendiagramme veranschaulichen die Verteilung der Nutzerakquise für 2023 für die beiden Unternehmensgruppen.

RoW – Rest der Welt

GCC – Naher Osten und Nordafrika

EU – Europäische Union

LATAM – Lateinamerikanische Länder

Es ist offensichtlich, dass die Nutzerbasis von CAPEX im Vergleich zu NAGA weltweit gleichmäßiger verteilt ist, mit Schwerpunkt auf aufstrebende Märkte wie Lateinamerika und die MENA-Region (GCC), im Gegensatz zur Nutzerbasis von NAGA, die überwiegend in der EU ansässig ist.

Wettbewerbsvorteile von CAPEX gegenüber anderen CFD-Plattformen

| • |

Multi-Produkt-Angebot mit einer großen Auswahl an Finanzinstrumenten: Im Gegensatz zu Plattformen, die nur CFDs anbieten, bietet CAPEX auch den Handel und die Investition in echte Aktien und ETFs an. Dabei bietet die CAPEX-Plattform ein sehr umfangreiches Angebot an Instrumenten sowohl für CFDs als auch für echte Aktien und ETFs, insgesamt über 10.000 Finanzinstrumente aus mehr als 20 globalen Märkten an. Im Vergleich dazu bieten die meisten Konkurrenten typischerweise nur rund 2.000 Finanzinstrumente aus den gängigsten Märkten an, was CAPEX einen Wettbewerbsvorteil verschafft. |

| • |

Datengesteuerte Skalierung: Mit Berichtssystemen, die eine datengestützte Entscheidungsfindung ermöglichen, erreicht CAPEX ein skalierbares Wachstum, indem es die Erkenntnisse der Datenanalyse nutzt. Im Kern beruht die datengesteuerte Skalierung auf der Implementierung hochentwickelter Berichtssysteme, die Daten aus verschiedenen Quellen sammeln, organisieren und analysieren. Diese Systeme sind so konzipiert, dass sie dem Management wertvolle Einblicke in wichtige Leistungsindikatoren, das Kundenverhalten und andere wichtige Faktoren, die den Geschäftsbetrieb beeinflussen, liefern. |

| • |

Modernes Onboarding-Modell für Kunden: Die CAPEX-Plattform verfügt über ein ausgeklügeltes Onboarding-Modell, das eine intuitive Benutzererfahrung gewährleistet. Durch die intelligente Analyse der Kundendaten werden die Kunden effizient zur passenden Lizenz geführt und erhalten maßgeschneiderte Produktangebote von Finanzinstrumenten, die auf ihrer Erfahrung und Risikobereitschaft basieren. Darüber hinaus ist die Erfassung der Kundendaten und -dokumente nahtlos mit führenden Anbietern von elektronischen KYC- (Kundenverifizierungs-) Prüfungen integriert und ermöglicht die automatische und sofortige Freischaltung für Kunden als Teil des Annahmeprozesses. |

| • |

Lokale Niederlassungen mit regionalem Know-how: Die Wachstumsstrategie von CAPEX konzentriert sich auf die Diversifizierung des Nutzerkreises und die Expansion in neue Märkte. Dies geschieht zunächst durch den Aufbau eines Netzwerks lokaler Partner, um den Markt zu testen und so das Geschäftsrisiko zu minimieren. Sobald sich in einer Region ein positives Ergebnis abzeichnet, gründet CAPEX eigene Büros und lokale Infrastruktur und nutzt das lokale Know-how und die Verbindungen seiner Partner. CAPEX ist mittlerweile in vier Schlüsselregionen (s. hierzu Tortengrafik oben) mit einem Netzwerk von zehn lokalen Büros in sieben Ländern (s. hierzu Tabelle oben) vertreten und testet bereits mit einer Reihe von strategischen Partnern und unter Nutzung des lokalen Know-hows neue Märkte in Südostasien. |

2. Gründe für die Kapitalerhöhung gegen Sacheinlage unter Ausschluss des gesetzlichen Bezugsrechts

a) Eckdaten der Sachkapitalerhöhung

Vorstand und Aufsichtsrat schlagen der Hauptversammlung unter Tagesordnungspunkt 1 eine Kapitalerhöhung gegen Sacheinlagen unter Ausschluss des gesetzlichen Bezugsrechts durch Ausgabe von 170.597.590 neuen Aktien vor. Dabei sollen die neuen Aktien ab Beginn des Geschäftsjahres, in dem sie ausgegeben werden, gewinnberechtigt sein. Sie sollen zum Ausgabebetrag von je EUR 1,00 pro neue Aktie, mithin zu einem Gesamtausgabebetrag von EUR 170.597.590,00 ausgegeben werden.

Die im Rahmen der Durchführung dieser Kapitalerhöhung geschaffenen 170.597.590 Neuen Aktien sollen ausschließlich der Netcore Investments Limited, eine Gesellschaft mit beschränkter Haftung nach Recht des britischen Überseegebiets Gibraltar, Registernummer 121057, mit der Geschäftsdresse Suite 7, Hadfield House, Library Street, GX11 1AA, Gibraltar (nachfolgend „Einbringender KWG-Gesellschafter“), zur Zeichnung und Übernahme angeboten werden, mit der Maßgabe, seine Einlage als Sacheinlage im Wege der Einbringung sämtlicher 125.000 (in Worten: Einhundertfünfundzwanzigtausend) Gesellschaftsanteile mit einem Nominalwert von je 1,00 Euro und damit das gesamte Stammkapital der Key Way Group Limited („KWG“), einer Gesellschaft mit beschränkter Haftung nach Recht des britischen Überseegebiets Gibraltar, Registernummer 11608, mit der Geschäftsdresse Suite 7, Hadfield House, Library Street, GX11 1AA, Gibraltar, bestehend aus:

| • |

31.496 Aktien der Aktienklasse A mit einem Nominalwert von EUR 1,00 je Aktie; |

| • |

68.504 Aktien der Aktienklasse B mit einem Nominalwert von EUR 1,00 je Aktie; |

| • |

25.000 Aktien der Aktienklasse C mit einem Nominalwert von EUR 1,00 je Aktie |

(sämtliche Aktien der Aktienklasse A, B und C gemeinsam „KWG-Gesellschaftsanteile“),

zu erbringen.

Ein Teil der KWG-Gesellschaftsanteile wird von dem Einbringenden KWG-Gesellschafter treuhänderisch für die anderen Gesellschafter der KWG gehalten und von ihm im Rahmen der Durchführung dieser Kapitalerhöhung treuhänderisch für diese eingebracht. Nach der Durchführung dieser Kapitalerhöhung und der dann geplanten Auflösung der Treuhandverhältnisse, werden Gesellschaftern der KWG, die KWG-Aktien der jeweiligen Aktienklasse halten, folgende Neue Aktien der The Naga Group AG zustehen:

|

Nach Durchführung der unter diesem Tagesordnungspunkt 1 geplanten Kapitalmaßnahme, sowie sämtlicher damit in Zusammenhang stehender Verträge, wird Herr Octavian Patrascu über ihm zuzurechnende Gesellschaften indirekt zu 48,30% an der Gesellschaft beteiligt sein.

Die Einbringung der KWG-Gesellschaftsanteile soll mit wirtschaftlicher Wirkung zum 1. Januar 2024 erfolgen.

b) Bezugsrechtsausschluss

Grundsätzlich haben die Aktionäre der Gesellschaft ein Bezugsrecht auf neu auszugebende Aktien, das heißt, jeder Aktionär hat ein Recht auf den Bezug von neuen Aktien in einer Anzahl, die seiner bisherigen Beteiligung am Grundkapital der Gesellschaft entspricht. Der im Rahmen des Tagesordnungspunkts 1 zu fassende Hauptversammlungsbeschluss sieht jedoch einen Ausschluss dieses gesetzlichen Bezugsrechts der Aktionäre vor. Dieser Beschluss bedarf gemäß § 186 Abs. 3 Satz 2 AktG einer Mehrheit von mindestens drei Viertel des bei der Beschlussfassung vertretenen Grundkapitals.

c) Sachliche Rechtfertigung

Nach Ansicht des Vorstands ist der vorgeschlagene Ausschluss des Bezugsrechts der Aktionäre unter Gewichtung und Abwägung sämtlicher Umstände aus den nachfolgend erläuterten Gründen sachlich gerechtfertigt und gegenüber den Aktionären angemessen.

Eine sachliche Rechtfertigung ist gegeben, wenn der Bezugsrechtsausschluss einen Zweck hat, der im Interesse der Gesellschaft liegt (nachfolgend Ziffer (1)), und zur Erreichung des im Gesellschaftsinteresse liegenden Zwecks geeignet und erforderlich ist (nachfolgend Ziffer (2)), also nicht durch mildere, gleich geeignete Mittel ebenfalls zu verwirklichen ist. Die für die Gesellschaft erzielbaren Vorteile müssen schließlich in einem angemessenen Verhältnis zu den mit der Verwässerung einhergehenden Nachteilen der betroffenen Aktionäre stehen (nachfolgend Ziffer (3)). Der Vorstand der Gesellschaft ist der Auffassung, dass dies der Fall ist.

(1) Gesellschaftsinteresse

Die Zulassung des Einbringenden KWG-Gesellschafters zur Zeichnung gegen Sacheinlagen liegt im Interesse der Gesellschaft, weil durch die geplante Einbringung der KWG die Entwicklungsmöglichkeiten und damit die Zukunftsaussichten der Gesellschaft und ihre Ertragskraft nach Einschätzung des Vorstands wesentlich und nachhaltig verbessert werden und nach Einschätzung des Vorstands der Wert der Gesellschaft in Folge der Erweiterung und Ausbaus des operativen Geschäfts und mithin der Wert jeder einzelnen ihrer Aktien sich hierdurch erhöhen wird. Es ist zu erwarten, dass die Gesamttransaktion für die Gesellschaft und ihre Aktionäre zu erheblichen Potenzialen führt.

Wesentliche Vorteile des Zusammenschlusses sind die Ergänzung beider Gruppen durch komplementäre Stärken zur jeweils anderen Gruppe und die oben dargestellten erheblichen finanziellen Synergien, die durch den Wegfall redundanter Kostenpositionen im Zuge des organisatorischen Zusammenschlusses beider Gruppen entstehen.

Während NAGA seine Stärke in seiner Technologie sieht, beruht die Stärke von CAPEX auf einer nachweislichen Erfolgsbilanz bei der Erzielung von Umsätzen in Verbindung mit einem hohen Maß an Erfahrung im operativen Geschäft, sodass sich beide Gruppen durch ihre Kernkompetenzen ideal ergänzen.

Durch die Zusammenlegung von Abteilungen beider Gruppen und dem daraus folgenden geringeren Personalbedarf, sowie besserer Einkaufspreise bei Dienstleistern aufgrund der steigenden Nachfragemacht, können erhebliche Kosteneinsparungen erzielt und hierdurch der Gewinn der Gruppe im Vergleich zur getrennten Fortführung beider Unternehmensgruppen gesteigert werden.

Aus Sicht der Aktionäre ergeben sich hierdurch größere Chancen auf eine Steigerung des Unternehmenswertes der fusionierten Firmengruppe als für die NAGA-Gruppe vor dem Zusammenschluss und damit für eine positive Entwicklung des Kurses der NAGA-Aktie.

Schließlich stärkt die Transaktion das Kapitalmarktprofil der Gesellschaft. Die infolge der Transaktion wesentlich höhere Marktkapitalisierung der The Naga Group AG als im Freiverkehr (Basic Board) der Frankfurter Börse notierten Muttergesellschaft der neuen Unternehmensgruppe wird nach Einschätzung des Vorstands zu einem gesteigerten Marktinteresse und einer höheren Visibilität führen und einen positiven Einfluss auf die Liquidität der Naga-Aktie haben. Dies stärkt die Attraktivität der Aktie der Gesellschaft auch für internationale Investoren. Es ist zu erwarten, dass ein derart gestärktes Kapitalmarktprofil auch die Unternehmensfinanzierung mit Eigen- und/oder Fremdkapital zu verbesserten Konditionen ermöglicht.

(2) Geeignetheit und Erforderlichkeit des Bezugsrechtsausschlusses

Der Bezugsrechtsausschluss muss geeignet sein, den zur Förderung des Gesellschaftsinteresses angestrebten Zweck zu erreichen. Die Einbringung der KWG in die Gesellschaft kann nur unter Bezugsrechtsausschluss erfolgen, weil nur der Einbringende KWG-Gesellschafter die sämtlichen KWG-Gesellschaftsanteile als Sacheinlage einbringen kann. Somit ist der Bezugsrechtsausschluss hier zur Zweckerreichung geeignet.

Der Bezugsrechtsausschluss ist auch erforderlich, da eine alternative Transaktionsstruktur, die zur Erreichung des wirtschaftlichen Ziels geeignet wäre, nicht ersichtlich ist.

Weder stehen der Gesellschaft die für einen sonstigen Erwerb der KWG-Gesellschaftsanteile erforderlichen Barmittel zur Verfügung noch könnten Darlehensmittel im entsprechenden Umfang aufgenommen werden. Auch Aktien der Gesellschaft können in der erforderlichen Anzahl nicht anderweitig beschafft werden.

Eine Fremdfinanzierung der geplanten Transaktion scheidet angesichts des Umfangs der für den Erwerb der KWG erforderlichen Finanzierung aus. Unter Berücksichtigung von eigenen, für die Umsetzung der Transaktion frei verfügbaren Barmitteln der The Naga Group AG von ca. TEUR 2.300 (Stand: 31. Januar 2024) und angesichts des Unternehmenswerts der KWG von insgesamt rund EUR 190,4 Mio. (siehe unten lit. d)) müsste zur Durchführung eines Kaufs der KWG-Gesellschaftsanteile bereits eine erhebliche Fremdfinanzierung im dreistelligen Millionenbereich aufgenommen werden. Eine derart große Fremdfinanzierung wäre für die The Naga Group AG angesichts der vorhandenen operativen Ertragskraft weder darstellbar noch vertretbar.

Die Kapitalerhöhung gegen Sacheinlage kann nur unter Ausschluss des gesetzlichen Bezugsrechts der Aktionäre umgesetzt werden. Eine als Alternative denkbare sogenannte gemischte Kapitalerhöhung gegen Bar- und/oder Sacheinlagen unter Einräumung des gesetzlichen Bezugsrechts gegen Bareinlagen kommt vorliegend nicht in Betracht. In diesem Fall wäre die Durchführung eines prospektpflichtigen Bezugsangebots erforderlich. Die hiermit verbundenen zusätzlichen Kosten und der hierfür erforderliche Zeitrahmen hätten für den Fall, dass die Transaktion später scheitert, erhebliche nachteilige Auswirkungen für die Gesellschaft, sowohl unter Liquiditätsgesichtspunkten als auch im Hinblick auf einen effizienten Einsatz personeller Ressourcen. Zudem hätte gleichwohl eine hohe Aktienkomponente zur Finanzierung der Transaktion gewährt werden müssen, so dass aus Sicht des Vorstands eine gemischte Bar- und Sachleistung gegenüber der vorgeschlagenen Kapitalerhöhung nur gegen Sachleistung keine wesentlichen Vorteile geboten hätte. Des Weiteren ist auch unrealistisch, dass die Gesellschaft durch eine reine Barkapitalerhöhung und/oder andere Finanzierungsmaßnahme die erforderlichen Mittel im unteren dreistelligen Millionenbereich aufnehmen könnte. Auch geht es dem Einbringenden KWG-Gesellschafter gerade darum, Aktien als Gegenleistung für die Einbringung der KWG-Gesellschaftsanteile zu erhalten, um an künftigen Wertsteigerungen zu partizipieren.

Auch eine gemischte Bar- und Sachkapitalerhöhung unter Ausnutzung des bestehenden genehmigten Kapitals kommt nicht in Betracht, da die Gesellschaft derzeit nur über ein verhältnismäßig geringes genehmigtes Kapital im Umfang von EUR 27.023.962,00 verfügt. Dieser Betrag wäre zur Finanzierung der KWG-Gesellschaftsanteile nicht ausreichend. Zudem hätte auch in diesem Fall eine hohe Aktienkomponente zur Finanzierung gewährt werden müssen, so dass aus Sicht des Vorstandes auch eine gemischte Bar- und Sachleistung unter Verwendung des bestehenden genehmigten Kapitals gegenüber der vorgeschlagenen Kapitalerhöhung nur gegen Sacheinlage keine wesentlichen Vorteile bietet. Zudem kommt es dem Einbringenden KWG-Gesellschafter – wie zuvor geschildert – darauf an, als Gegenleistung Aktien zu erhalten.

Nach alledem sind keine milderen gleich wirksamen Mittel zur Umsetzung des Gesellschaftsinteresses ersichtlich. Der Bezugsrechtsausschluss ist daher erforderlich und geeignet.

(3) Angemessenheit – Insbesondere: Angemessener Ausgabebetrag

Die zwangsläufige Verwässerung der Aktionäre der Gesellschaft durch Bezugsrechtsausschluss im Rahmen der Sachkapitalerhöhung steht in einem angemessenen Verhältnis zu dem im Gesellschaftsinteresse verfolgten Zweck und ist deshalb gerechtfertigt.

Die Einbringung der KWG-Gesellschaftsanteile im Wege der Sacheinlage erfolgt vorliegend zu angemessenen Bedingungen, d. h. der Ausgabebetrag der neuen Aktien ist nicht unangemessen niedrig bzw. das Wertverhältnis zwischen den KWG-Gesellschaftsanteilen und den neuen Aktien ist angemessen.

Für die Ermittlung bzw. Bestätigung des angemessenen Wertes kommt es auf den Wert der als Sacheinlage zu leistenden KWG-Gesellschaftsanteile sowie den Wert der als Gegenleistung im Rahmen der Sachkapitalerhöhung auszugebenen neuen Aktien der Gesellschaft an. Die insoweit maßgeblichen Werte leiten sich aus dem Unternehmenswert der KWG und dem geringsten Ausgabebetrag der neuen Aktien ab.

Der Vorstand der Gesellschaft hat die PricewaterhouseCoopers GmbH Wirtschaftsprüfungsgesellschaft, Frankfurt am Main („PWC“), beauftragt, eine gutachterliche Stellungnahme zu den Unternehmenswerten der KWG und der The Naga Group AG zu erstellen („Bewertungsgutachten“), um zu beurteilen, ob der Wert der KWG-Gesellschaftsanteile den Wert der gegen die Sacheinlage auszugebenden neuen Aktien der Gesellschaft erreicht.

Der Vorstand der Gesellschaft hat das Bewertungsgutachten eingehend geprüft. Für Zwecke des Bewertungsgutachtens hat die PWC mit der Geschäftsführung der KWG sowie dem Vorstand der Gesellschaft Gespräche geführt, Planrechnungen und weitere diverse Unterlagen beider Gesellschaften gesichtet und auf ihre Plausibilität hin gewürdigt und die Angaben aufgrund der eigenen Markt- und Sachverhaltskenntnisse kritisch analysiert. Die Bewertungstätigkeit bezog sich dabei nicht auf die Beurteilung der Buchführung, der Jahresabschlüsse oder der Geschäftsführung der KWG.

Bei der Auftragsdurchführung hat die PWC den Standard IDW S1 in der Fassung vom 2. April 2008 zugrunde gelegt und war im Sinne des IDW S1 in der Rolle des neutralen Gutachters tätig. Die Unternehmenswerte der KWG und der The Naga Group AG wurden nach dem in der Rechtsprechung und in der Betriebswirtschaftslehre anerkannten Ertragswertverfahren ermittelt. Eine Plausibilisierung der Unternehmenswerte erfolgte anhand des Multiplikatorverfahrens. Die Unternehmenswerte der KWG und der The Naga Group AG basieren auf den jeweiligen Stand-alone-Planungsrechnungen der KWG und der The Naga Group AG, die keine Effekte aus der geplanten Transaktion berücksichtigen. Die der Bewertung zugrunde liegenden Planungsrechnungen umfassen die Jahre bis 2028.

Gemäß dem Bewertungsgutachten der PWC vom 26. Februar 2024 wurde ein Unternehmenswert der KWG zum Bewertungsstichtag 31. März 2024 in Höhe von rund EUR 190,4 Mio. nach dem Ertragswertverfahren ermittelt, welcher den Gesamtausgabebetrag der Neuen Aktien von EUR 170.597.590,00 übersteigt. Für die Gesellschaft wurde ein Unternehmenswert in Höhe von rund EUR 47,1 Mio. ermittelt. Auf Basis der Anzahl der derzeit ausgegebenen 54.047.924 Aktien der The Naga Group AG ergibt sich daraus ein Wert je Aktie von EUR 0,87. Hieraus ergibt sich ein Wertverhältnis der KWG im Verhältnis zur Gesellschaft von gerundet 4,05:1. Demgegenüber beträgt das Verhältnis der an den Einbringenden KWG-Gesellschafter auszugebenden 170.597.590 Neuen Aktien zu den derzeit ausgegebenen 54.047.924 Aktien der The Naga Group AG gerundet 3,16:1.

Gestützt auf die in dem Bewertungsgutachten enthaltenen Aussagen und Ergebnisse, insbesondere zu den objektiven Unternehmenswerten der KWG und der Gesellschaft, jeweils vor der Einbringung, kommt der Vorstand zu dem Ergebnis, dass das angenommene Verhältnis der auszugebenden 170.597.590 Neuen Aktien zu den als Sacheinlage zu leistenden KWG-Gesellschaftsanteilen angemessen ist.

Vorsorglich wurde zusätzlich auch der volumengewichtete Dreimonatsdurchschnittskurs der Aktie für den Zeitraum vor dem Datum des Bewertungsgutachtens betrachtet (d.h. EUR 0,91 je Aktie). Der ermittelte durchschnittliche Aktienkurs der Gesellschaft liegt folglich unterhalb des geringsten Ausgabebetrages von EUR 1,00, so dass dieser nicht relevant ist.

Auf Basis der Ergebnisse des Bewertungsgutachtens sind die KWG-Gesellschaftsanteile mit mindestens EUR 170.597.590,00 zu bewerten, welcher dem Wert der neuen Aktien gegenübersteht. Gestützt auf die in dem Bewertungsgutachten enthaltenen Aussagen und Ergebnisse, jeweils vor der Einbringung, ist die Gegenleistung für die Erbringung der Sacheinlage nach Ansicht des Vorstands angemessen.

Zusammenfassend ist festzuhalten, dass der Bezugsrechtsausschluss geeignet und erforderlich ist, um den verfolgten Zweck zu erreichen. Aufgrund der Vorteile für die Gesellschaft und der Angemessenheit des Ausgabebetrags ist er auch verhältnismäßig, zumal die Aktionäre weitere Aktien über die Börse hinzuerwerben können. Das Interesse der Gesellschaft am Erwerb der KWG-Gesellschaftsanteile rechtfertigt vor diesem Hintergrund, die sich durch den Bezugsrechtsausschluss zwingend ergebende quotale Verwässerung der Aktionäre der Gesellschaft.

In der Hauptversammlung wird der Vorstand weitere Einzelheiten zur Begründung des vorgeschlagenen Beschlusses über die Sachkapitalerhöhung vortragen.

Von einer gesonderten externen Prüfung der Sacheinlage soll auf Basis des Bewertungsgutachtens der PWC gemäß § 183a Abs. 1 Satz 1 AktG in Verbindung mit § 33a Abs. 1 Nr. 2 AktG abgesehen werden.

Aus dem Bewertungsgutachten der PWC ergeben sich die wesentlichen Erwägungen für die vorbeschriebene Bewertung, die sich der Vorstand zu eigen macht. Der Vorstand nimmt für Zwecke dieses Berichts vollumfänglich auf den Inhalt des Bewertungsgutachtens der PWC Bezug.

Das Bewertungsgutachten der PWC ist auf der Homepage der Gesellschaft unter

https://files.naga.com/2024-02-26_PwC_Gutachtliche%20Stellungnahme_NAGA_Capex_Final.pdf

vollständig abgedruckt. Hieraus ergeben sich die wesentlichen Erwägungen für die vorbeschriebene Bewertung, die sich der Vorstand zu eigen macht.

| 2. |

Wahl von Aufsichtsratsmitgliedern |

Der Aufsichtsrat setzt sich nach §§ 96 Abs. 1, 101 Abs. 1 AktG und § 13 Abs. 1 der Satzung der Gesellschaft aus vier Mitgliedern zusammen. Der Aktionär Fosun Fintech Holdings (HK) Limited („FOSUN“) hat das Recht ein Aufsichtsratsmitglied zu entsenden, vorausgesetzt, dass dieser Aktionär mindestens eine Aktie hält.

Gemäß § 13 Abs. 3 der Satzung können gleichzeitig mit den ordentlichen Aufsichtsratsmitgliedern für ein oder mehrere bestimmte Aufsichtsratsmitglieder Ersatzmitglieder gewählt werden. Die Ersatzmitglieder werden nach einer bei der Wahl festzulegenden Reihenfolge Mitglieder des Aufsichtsrats, wenn Aufsichtsratsmitglieder, als deren Ersatzmitglieder sie gewählt wurden, vor Ablauf der Amtszeit aus dem Aufsichtsrat ausscheiden. Tritt ein Ersatzmitglied an die Stelle des Ausgeschiedenen, so erlischt sein Amt, falls in der nächsten oder übernächsten Hauptversammlung nach Eintritt des Ersatzfalls eine Neuwahl für den Ausgeschiedenen stattfindet, mit der Beendigung dieser Hauptversammlung, andernfalls mit Ablauf der restlichen Amtszeit des ausgeschiedenen Aufsichtsratsmitglieds. Eine Person kann für mehrere Aufsichtsratsmitglieder zum Ersatzmitglied bestellt werden.

Die von der Hauptversammlung gewählten Aufsichtsratsmitglieder Herr Harald Patt und Herr Richard Byworth haben ihr Amt jeweils mit Wirkung zum Ablauf der außerordentlichen Hauptversammlung am 12. April 2024 niedergelegt, Herr Qiang Liu, der vom Aktionär Fosun Fintech Holdings (HK) Limited in den Aufsichtsrat entsandt wurde, wurde zum Ablauf der außerordentlichen Hauptversammlung am 12. April 2024 abberufen, um die Wahl von Ersatzmitgliedern für diese drei Mitglieder zu ermöglichen.

Der Aktionär FOSUN macht nach Abberufung von Herr Qiang Liu von seinem Recht, ein Aufsichtsratsmitglied zu entsenden, keinen Gebrauch. Vor diesem Hintergrund sollen Herr Qiang Liu sowie die beiden anderen vorgenannten Aufsichtsratsmitglieder von der Hauptversammlung neu gewählt werden.

Aufsichtsratsmitglieder werden – soweit die Hauptversammlung nicht eine kürzere Amtszeit beschließt – für die Zeit bis zur Beendigung der Hauptversammlung gewählt, die über die Entlastung für das vierte Geschäftsjahr nach Beginn der Amtszeit beschließt. Hierbei wird das Geschäftsjahr, in dem die Amtszeit beginnt, nicht mitgerechnet. Wird für ein Aufsichtsratsmitglied, das während seiner Amtsdauer aus dem Aufsichtsrat der Gesellschaft ausscheidet, eine Neuwahl vollzogen, so dauert das Amt des neugewählten Mitglieds nicht länger als die Amtsdauer des ausgeschiedenen Mitglieds.

| 2.1 | Der Aufsichtsrat schlägt vor, | |

| a) | Herrn Harald Patt, wohnhaft in Friedrichsdorf, Unternehmensberater, | |

| b) | Herrn Qiang Liu, wohnhaft in Shanghai, China, Geschäftsführer in der FOSUN-Firmengruppe, und | |

| c) | Herrn Richard Byworth, wohnhaft in Zug, Schweiz, Geschäftsführender Gesellschafter der Syz Capital AG, Schweiz, | |

| jeweils bis zur Beendigung der Hauptversammlung, die über die Entlastung des Aufsichtsrats für das Geschäftsjahr 2028 beschließt, zum Mitglied des Aufsichtsrats zu wählen. | ||

| 2.2 | Der Aufsichtsrat schlägt weiter vor, gleichzeitig mit den von dieser Hauptversammlung zu wählenden Aufsichtsratsmitgliedern | |

| a) | Herrn Barry D. Rudolph, wohnhaft in North Carolina, USA, Präsident der Interface Financial Group, Bethesda, USA, | |

| b) | Herrn Eyal Wagner, wohnhaft in Gibraltar, Geschäftsführer der Castle Rock Limited Ltd., Gibraltar, und | |

| c) | Herrn Dr. Christian Remaklus, wohnhaft in Friedberg, Co-Head Corporate Banking der China Construction Bank Corp., Frankfurt am Main, und Geschäftsführer der Alternative Invest Consult GmbH, Friedberg, | |

| zu deren Ersatzmitgliedern zu wählen. Im Falle des Ausscheidens eines Aufsichtsratsmitglieds vor Ablauf seiner Amtszeit werden die Ersatzmitglieder in der vorgenannten Reihenfolge für den Rest der Amtszeit des ausgeschiedenen Mitglieds zu Mitgliedern des Aufsichtsrats. | ||

TEILNAHMEVORAUSSETZUNGEN

Nicht-börsennotierte Gesellschaften im Sinne des § 121 Abs. 3 AktG i.V.m. § 3 Abs. 2 AktG sind in der Einberufung lediglich zur Angabe von Firma und Sitz der Gesellschaft, Zeit und Ort der Hauptversammlung und der Tagesordnung sowie der untenstehenden Adressen verpflichtet. Im Übrigen erfolgen daher nachfolgende Hinweise freiwillig, um unseren Aktionären die Teilnahme an der Hauptversammlung zu erleichtern.

Zur Teilnahme an der Hauptversammlung und zur Ausübung des Stimmrechts sind nur Aktionäre berechtigt, die im Aktienregister der Gesellschaft eingetragen sind und sich bei der Gesellschaft spätestens am 5. April 2024, 24:00 Uhr (maßgeblich ist der Eingang der Anmeldung), unter folgender Adresse angemeldet haben:

The Naga Group AG

c/o UBJ GmbH

Haus der Wirtschaft

Kapstadtring 10

22297 Hamburg

E-Mail: hv@ubj.de

Es ist durch eindeutige Angaben für eine zweifelsfreie Identifizierung des sich anmeldenden Aktionärs zu sorgen, etwa durch Nennung seines vollständigen Namens oder seiner vollständigen Firma, wie im Aktienregister eingetragen.

Im Verhältnis zur Gesellschaft gilt gemäß § 67 Abs. 2 Satz 1 AktG als Aktionär nur, wer als solcher im Aktienregister eingetragen ist. Für das Teilnahmerecht sowie für die Anzahl der einem Teilnahmeberechtigten in der Hauptversammlung zustehenden Stimmrechte ist demgemäß der Eintragungsstand des Aktienregisters am Tag der Hauptversammlung maßgeblich. Aus arbeitstechnischen Gründen werden allerdings im Zeitraum vom Ablauf des 5. April 2024 (technisch maßgeblicher Bestandsstichtag, sogenannter „Technical Record Date“) bis zum Schluss der Hauptversammlung keine Umschreibungen im Aktienregister vorgenommen (sogenannter „Umschreibestopp“). Deshalb entspricht der Eintragungsstand des Aktienregisters am Tag der Hauptversammlung dem Stand nach der letzten Umschreibung am 5. April 2024. Aktien werden durch eine Anmeldung zur Hauptversammlung nicht blockiert. Aktionäre können daher über ihre Aktien auch nach erfolgter Anmeldung zur Hauptversammlung weiter frei verfügen.

Es wird jedoch darauf hingewiesen, dass gemäß § 405 Abs. 3 Nr. 1 AktG ordnungswidrig handelt, wer Aktien eines anderen, zu dessen Vertretung er nicht befugt ist, ohne dessen Einwilligung zur Ausübung von Rechten in der Hauptversammlung benutzt. Da im Verhältnis zur Gesellschaft betreffend die Hauptversammlung am 12. April 2024 als Aktionär nur gilt, wer als solcher zu diesem Zeitpunkt im Aktienregister eingetragen ist, hat derjenige, der zuvor Aktien erwirbt, aber zum Zeitpunkt der Hauptversammlung noch nicht im Aktienregister eingetragen ist, kein Teilnahme- und Stimmrecht, wenn ihn der Veräußerer nicht zur Teilnahme an der Hauptversammlung und zur Ausübung des Stimmrechts bevollmächtigt oder ermächtigt. Sämtliche Erwerber von Aktien der Gesellschaft, die noch nicht im Aktienregister eingetragen sind, werden daher gebeten, Umschreibungsanträge rechtzeitig zu stellen.

STIMMRECHTSVERTRETUNG

Aktionäre, die nicht persönlich an der Hauptversammlung teilnehmen möchten, können ihr Stimmrecht und/oder ihre sonstigen Rechte auch durch Bevollmächtigte, z. B. einen Intermediär, eine Aktionärsvereinigung, einen Stimmrechtsberater oder eine andere Person, vertreten lassen. Voraussetzung für die Ausübung des Stimmrechts durch Bevollmächtigte ist die form- und fristgerechte Anmeldung zur Hauptversammlung.

Die Erteilung von Vollmachten, ihr Widerruf und der Nachweis der Bevollmächtigung gegenüber der Gesellschaft bedürfen der Textform.

Intermediäre, Aktionärsvereinigungen, Stimmrechtsberater und diesen durch das Aktiengesetz gleichgestellte Personen können im Rahmen der für sie bestehenden aktiengesetzlichen Sonderregelung (§ 135 AktG) abweichende Anforderungen an die ihnen zu erteilenden Vollmachten vorsehen. Diese Anforderungen können bei dem jeweils zu Bevollmächtigenden erfragt werden.

Der Nachweis der Bevollmächtigung kann entweder am Tag der Hauptversammlung durch den Bevollmächtigten vorgewiesen oder der Gesellschaft vorab an folgende Adresse übermittelt werden:

The Naga Group AG

c/o UBJ GmbH

Haus der Wirtschaft

Kapstadtring 10

22297 Hamburg

E-Mail: hv@ubj.de

Aus organisatorischen Gründen sind Vollmachten an die vorstehende Adresse bis spätestens 11. April 2024, 24:00 Uhr (Eingang), zu übersenden. Auf diesem Weg erteilte Vollmachten können auf demselben Weg innerhalb derselben Frist widerrufen werden.

Auch am Tag der Hauptversammlung können bis zu dem vom Versammlungsleiter festgelegten Zeitpunkt Vollmachten erteilt oder widerrufen werden und der Nachweis hierüber gegenüber der Gesellschaft an der Ein- und Ausgangskontrolle zur Hauptversammlung erbracht werden.

Die Gesellschaft bietet darüber hinaus ihren Aktionären an, sich bei der Ausübung des Stimmrechts durch von der Gesellschaft benannte weisungsgebundene Stimmrechtsvertreter vertreten zu lassen. Die Aktionäre, die von der Gesellschaft benannten Stimmrechtsvertretern eine Vollmacht erteilen möchten, müssen sich ebenfalls unter den oben genannten Bedingungen („TEILNAHMEVORAUSSETZUNGEN“) zur Hauptversammlung anmelden.

Soweit Aktionärinnen und Aktionäre die von der Gesellschaft benannten Stimmrechtsvertreter bevollmächtigen, müssen sie diesen in jedem Fall Weisungen für die Ausübung des Stimmrechts erteilen. Ohne diese Weisungen ist die Vollmacht ungültig. Die Stimmrechtsvertreter der Gesellschaft sind verpflichtet, weisungsgemäß abzustimmen. Wenn zu einzelnen Tagesordnungspunkten keine oder unklare bzw. missverständliche Weisungen an die Stimmrechtsvertreter erteilt werden, enthalten diese sich insoweit der Stimme. Stimmrechtsvertreter der Gesellschaft unterliegen bei Ausübung der Stimmrechte keinerlei Weisungen der Gesellschaft.

Vollmachten und Weisungen an die von der Gesellschaft benannten Stimmrechtsvertreter, die vor der Hauptversammlung erteilt werden, müssen der The Naga Group AG aus organisatorischen Gründen bis spätestens 11. April 2024, 24:00 Uhr, unter der folgenden Anschrift zugehen:

The Naga Group AG

c/o UBJ GmbH

Haus der Wirtschaft

Kapstadtring 10

22297 Hamburg

E-Mail: hv@ubj.de

Aktionäre können die Vollmacht und Weisungen an die von der Gesellschaft benannten Stimmrechtsvertreter auch auf dem ihnen mit der Einladung übersandten Anmeldebogen durch dessen Zusendung an die auf diesem angegebene Anschrift erteilen.

Ferner steht ein Formular für die Erteilung einer Vollmacht und Weisungen für Stimmrechtsvertreter der Gesellschaft auch auf der Internetseite der Gesellschaft unter

https://group.naga.com/de

unter dem Link „Investor-Relations“ und dort unter der Rubrik „Hauptversammlungen“ zum Download zur Verfügung.

Auch am Tag der Hauptversammlung können die Vollmachts- und Weisungserteilung an die Stimmrechtsvertreter der Gesellschaft sowie deren Änderung und Widerruf in Textform bis zum Beginn der Abstimmung an der Ein- und Ausgangskontrolle erfolgen.

ANTRÄGE UND WAHLVORSCHLÄGE VON AKTIONÄREN

Anträge von Aktionären gemäß § 126 AktG gegen einen Vorschlag zu einem bestimmten Tagesordnungspunkt und Wahlvorschläge von Aktionären gemäß § 127 AktG sind ausschließlich an folgende Adresse zu übersenden:

The Naga Group AG

Hohe Bleichen 12

20354 Hamburg

E-Mail: hv@naga.com

Gegenanträge von Aktionären, die unter vorstehender Adresse mindestens 14 Tage vor dem Tag der Hauptversammlung eingegangen sind, d. h. bis spätestens 28. März 2024, 24:00 Uhr, werden unter den weiteren Voraussetzungen der §§ 126, 127 AktG (einschließlich des Namens des Aktionärs und – im Falle von Anträgen – der Begründung) unter der Internetadresse

https://group.naga.com/de

unter dem Link „Investor-Relations“ und dort unter der Rubrik „Hauptversammlungen“ zugänglich gemacht. Dort finden Sie auch etwaige Stellungnahmen der Verwaltung.

WEITERGEHENDE ERLÄUTERUNGEN/VERÖFFENTLICHUNGEN AUF DER INTERNETSEITE DER GESELLSCHAFT

Diese Einladung sowie weitere Informationen sind auf der Internetseite der Gesellschaft unter

https://naga.com/de/group/investor-relations

unter der Rubrik „Hauptversammlungen“ abrufbar.

INFORMATIONEN ZUM DATENSCHUTZ

Die Gesellschaft verarbeitet im Rahmen der Durchführung der Hauptversammlung folgende Kategorien personenbezogener Daten: Kontaktdaten (z.B. Name oder die E-Mail-Adresse), Informationen über Ihre Aktien (z.B. Anzahl der Aktien) und Verwaltungsdaten (z.B. die Anmeldebestätigungsnummer). Die Verarbeitung von personenbezogenen Daten im Rahmen der Hauptversammlung basiert auf Art. 6 Abs. 1 lit. c Datenschutzgrundverordnung (DSGVO). Danach ist eine Verarbeitung personenbezogener Daten rechtmäßig, wenn die Verarbeitung zur Erfüllung einer rechtlichen Verpflichtung erforderlich ist. Die Gesellschaft ist rechtlich verpflichtet, die Hauptversammlung der Aktionäre durchzuführen. Um dieser Pflicht nachzugehen, ist die Verarbeitung der oben genannten Kategorien personenbezogener Daten unerlässlich. Ohne Angabe Ihrer personenbezogenen Daten können Sie sich nicht zur Hauptversammlung anmelden.

Für die Datenverarbeitung ist die Gesellschaft verantwortlich. Die Kontaktdaten des Verantwortlichen lauten:

The Naga Group AG

– Datenschutzbeauftragter –

Hohe Bleichen 12

20354 Hamburg

Telefon: +49 40 5247 791 53

E-Mail: datenschutzbeauftragter@thenagagroup.com

Personenbezogene Daten, die Sie betreffen, werden grundsätzlich nicht an Dritte weitergegeben. Ausnahmsweise erhalten auch Dritte Zugang zu diesen Daten, sofern diese von der Gesellschaft zur Erbringung von Dienstleistungen im Rahmen der Durchführung der Hauptversammlung beauftragt wurden. Hierbei handelt es sich um typische Hauptversammlungsdienstleister, wie etwa HV-Agenturen, Rechtsanwälte oder Wirtschaftsprüfer. Die Dienstleister erhalten personenbezogene Daten nur in dem Umfang, der für die Erbringung der Dienstleistung notwendig ist.

Im Rahmen des gesetzlich vorgeschriebenen Einsichtsrechts in das Teilnehmerverzeichnis der Hauptversammlung können andere Teilnehmer und Aktionäre Einblick in die in dem Teilnehmerverzeichnis über Sie erfassten Daten erlangen. Auch im Rahmen von bekanntmachungspflichtigen Tagesordnungsergänzungsverlangen, Gegenanträgen bzw. -wahlvorschlägen werden, wenn diese Anträge von Ihnen gestellt werden, Ihre personenbezogenen Daten veröffentlicht.

Die oben genannten Daten werden je nach Einzelfall bis zu 3 Jahre (aber nicht weniger als 2 Jahre) nach Beendigung der Hauptversammlung aufbewahrt und dann gelöscht, es sei denn, die weitere Verarbeitung der Daten ist im Einzelfall noch zur Bearbeitung von Anträgen, Entscheidungen oder rechtlichen Verfahren in Bezug auf die Hauptversammlung erforderlich.

Sie haben das Recht, über die personenbezogenen Daten, die über Sie gespeichert wurden, auf Antrag unentgeltlich Auskunft zu erhalten. Zusätzlich haben Sie das Recht auf Berichtigung unrichtiger Daten, das Recht, die Einschränkung der Verarbeitung von zu umfangreich verarbeiteten Daten zu verlangen und das Recht auf Löschung von unrechtmäßig verarbeiteten bzw. zu lange gespeicherten personenbezogenen Daten (soweit dem keine gesetzliche Aufbewahrungspflicht und keine sonstigen Gründe nach Art. 17 Abs. 3 DSGVO entgegenstehen). Darüber hinaus haben Sie das Recht auf Übertragung sämtlicher von Ihnen an uns übergebene Daten in einem gängigen Dateiformat (Recht auf „Datenportabilität“).

Zur Ausübung Ihrer Rechte genügt eine entsprechende E-Mail an

datenschutzbeauftragter@thenagagroup.com

Darüber hinaus haben Sie auch das Recht zur Beschwerde bei einer Datenschutzaufsichtsbehörde.

Hamburg, im Februar 2024

The Naga Group AG

Der Vorstand