DEUTSCHE BANK AKTIENGESELLSCHAFT

Frankfurt am Main

– ISIN DE 0005140008 –

– WKN 514000 –

Wir laden unsere Aktionäre zu der am

Donnerstag, dem 27. Mai 2021, 9.00 Uhr

Mitteleuropäische Sommerzeit – MESZ

(= 7.00 Uhr koordinierte Weltzeit – UTC)

als virtuelle Hauptversammlung ohne physische Präsenz

der Aktionäre oder ihrer Bevollmächtigten

stattfindenden

ordentlichen Hauptversammlung

ein.

Tagesordnung

| 1. |

Vorlage des festgestellten Jahresabschlusses und des Lageberichts für das Geschäftsjahr 2020, des gebilligten Konzernabschlusses und des Konzernlageberichts für das Geschäftsjahr 2020 und des Berichts des Aufsichtsrats Der Aufsichtsrat hat den vom Vorstand aufgestellten Jahresabschluss und Konzernabschluss bereits gebilligt; der Jahresabschluss ist damit festgestellt. Entsprechend den gesetzlichen Bestimmungen ist daher zu diesem Punkt der Tagesordnung keine Beschlussfassung vorgesehen. |

||||||||||

| 2. |

Entlastung der Mitglieder des Vorstands für das Geschäftsjahr 2020 Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2020 amtierenden Mitgliedern des Vorstands für diesen Zeitraum Entlastung zu erteilen. Über die Entlastung soll im Wege der Einzelentlastung, also für jedes Vorstandsmitglied gesondert, abgestimmt werden. Zur Entlastung stehen die folgenden im Geschäftsjahr 2020 amtierenden Mitglieder des Vorstands an: Christian Sewing (Vorsitzender des Vorstands), Karl von Rohr (stellvertretender Vorsitzender des Vorstands), Fabrizio Campelli, Frank Kuhnke, Bernd Leukert, Stuart Lewis, James von Moltke, Alexander von zur Mühlen (Mitglied des Vorstands seit 1. August 2020), Christiana Riley, Prof. Dr. Stefan Simon (Mitglied des Vorstands seit 1. August 2020), Werner Steinmüller (Mitglied des Vorstands bis einschließlich 31. Juli 2020). |

||||||||||

| 3. |

Entlastung der Mitglieder des Aufsichtsrats für das Geschäftsjahr 2020 Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2020 amtierenden Mitgliedern des Aufsichtsrats für diesen Zeitraum Entlastung zu erteilen. Über die Entlastung soll im Wege der Einzelentlastung, also für jedes Aufsichtsratsmitglied gesondert, abgestimmt werden. Zur Entlastung stehen die folgenden im Geschäftsjahr 2020 amtierenden Mitglieder des Aufsichtsrats an: Dr. Paul Achleitner (Vorsitzender des Aufsichtsrats), Detlef Polaschek (stellvertretender Vorsitzender des Aufsichtsrats), Ludwig Blomeyer-Bartenstein, Frank Bsirske, Mayree Carroll Clark, Jan Duscheck, Dr. Gerhard Eschelbeck, Sigmar Gabriel (Mitglied des Aufsichtsrats seit 11. März 2020), Katherine Garrett-Cox (Mitglied des Aufsichtsrats bis zum Ablauf der Hauptversammlung der Gesellschaft am 20. Mai 2020), Timo Heider, Martina Klee, Henriette Mark, Gabriele Platscher, Bernd Rose, Gerd Alexander Schütz, Stephan Szukalski, John Alexander Thain, Michele Trogni, Dr. Dagmar Valcárcel, Dr. Theodor Weimer (Mitglied des Aufsichtsrats seit Ablauf der Hauptversammlung der Gesellschaft am 20. Mai 2020), Prof. Dr. Norbert Winkeljohann. |

||||||||||

| 4. |

Wahl des Abschlussprüfers für das Geschäftsjahr 2021, Zwischenabschlüsse Der Aufsichtsrat schlägt, gestützt auf die Empfehlung des Prüfungsausschusses, vor zu beschließen:

Der Prüfungsausschuss hat erklärt, dass seine Empfehlung frei von ungebührlicher Einflussnahme Dritter ist und ihm insbesondere keine Klausel im Sinne von Art. 16 Absatz 6 der EU-Abschlussprüferverordnung auferlegt wurde, die seine Auswahl auf bestimmte Abschlussprüfer begrenzt hat. |

||||||||||

| 5. |

Ermächtigung zum Erwerb eigener Aktien gemäß § 71 Absatz 1 Nr. 8 AktG und zu deren Verwendung mit möglichem Ausschluss des Bezugsrechts Vorstand und Aufsichtsrat schlagen vor zu beschließen:

|

||||||||||

| 6. |

Ermächtigung zum Einsatz von Derivaten im Rahmen des Erwerbs eigener Aktien gemäß § 71 Absatz 1 Nr. 8 AktG In Ergänzung zu der unter Punkt 5 dieser Tagesordnung zu beschließenden Ermächtigung zum Erwerb eigener Aktien nach § 71 Absatz 1 Nr. 8 AktG soll die Gesellschaft ermächtigt werden, eigene Aktien auch unter Einsatz von Derivaten zu erwerben. Vorstand und Aufsichtsrat schlagen vor zu beschließen: Unter der in Punkt 5 dieser Tagesordnung zu beschließenden Ermächtigung zum Erwerb eigener Aktien darf der Aktienerwerb außer auf den dort beschriebenen Wegen auch unter Einsatz von Put- oder Call-Optionen oder Terminkaufverträgen durchgeführt werden. Die Gesellschaft kann auf physische Belieferung gerichtete Put-Optionen an Dritte verkaufen und Call-Optionen von Dritten kaufen, wenn durch die Optionsbedingungen sichergestellt ist, dass diese Optionen nur mit Aktien beliefert werden, die ihrerseits unter Wahrung des Gleichbehandlungsgrundsatzes erworben wurden. Alle Aktienerwerbe unter Einsatz von Put- oder Call-Optionen sind dabei auf Aktien im Umfang von höchstens 5 % des zum Zeitpunkt der Beschlussfassung der Hauptversammlung über diese Ermächtigung vorhandenen Grundkapitals beschränkt. Die Laufzeit der Optionen muss so gewählt werden, dass der Aktienerwerb in Ausübung der Optionen spätestens am 30. April 2026 erfolgt. Der bei Ausübung der Put-Optionen beziehungsweise bei Fälligkeit des Terminkaufs zu zahlende Kaufpreis je Aktie darf den Mittelwert der Aktienkurse (Schlussauktionspreise der Deutsche Bank-Aktie im Xetra-Handel beziehungsweise in einem vergleichbaren Nachfolgesystem an der Frankfurter Wertpapierbörse) an den letzten drei Handelstagen vor Abschluss des betreffenden Geschäfts nicht um mehr als 10 % überschreiten und 10 % dieses Mittelwerts nicht unterschreiten, jeweils ohne Erwerbsnebenkosten, aber unter Berücksichtigung der erhaltenen Optionsprämie. Eine Ausübung der Call-Optionen darf nur erfolgen, wenn der zu zahlende Kaufpreis den Mittelwert der Aktienkurse (Schlussauktionspreise der Deutsche Bank-Aktie im Xetra-Handel beziehungsweise in einem vergleichbaren Nachfolgesystem an der Frankfurter Wertpapierbörse) an den letzten drei Handelstagen vor Erwerb der Aktien nicht um mehr als 10 % überschreitet und 10 % dieses Mittelwerts nicht unterschreitet. Für die Veräußerung und Einziehung von Aktien, die unter Einsatz von Derivaten erworben werden, gelten die zu Punkt 5 dieser Tagesordnung festgesetzten Regeln. Auch aus bestehenden Derivaten, die während des Bestehens vorangehender Ermächtigungen und auf deren Grundlage vereinbart wurden, dürfen weiterhin eigene Aktien erworben werden. |

||||||||||

| 7. |

Ermächtigung zum Erwerb eigener Aktien für Handelszwecke gemäß § 71 Absatz 1 Nr. 7 AktG Vorstand und Aufsichtsrat schlagen vor zu beschließen: Die Gesellschaft wird ermächtigt, bis zum 30. April 2026 zum Zwecke des Wertpapierhandels eigene Aktien zu Preisen, die den Mittelwert der Aktienkurse (Schlussauktionspreise der Deutsche Bank-Aktie im Xetra-Handel beziehungsweise in einem vergleichbaren Nachfolgesystem an der Frankfurter Wertpapierbörse) an den jeweils drei vorangehenden Börsentagen nicht um mehr als 10 % über- beziehungsweise unterschreiten, zu kaufen und zu verkaufen. Dabei darf der Bestand der zu diesem Zweck erworbenen Aktien am Ende keines Tages 5 % des Grundkapitals der Gesellschaft übersteigen. Die derzeit bestehende, durch die Hauptversammlung am 18. Mai 2017 erteilte und bis zum 30. April 2022 befristete Ermächtigung zum Erwerb eigener Aktien für Handelszwecke wird für die Zeit ab Wirksamwerden der neuen Ermächtigung aufgehoben. |

||||||||||

| 8. |

Beschlussfassung über die Billigung des Vergütungssystems für die Vorstandsmitglieder Gemäß § 120a Absatz 1 AktG in der seit dem 1. Januar 2020 geltenden Fassung ist bei börsennotierten Gesellschaften mindestens alle vier Jahre über das Vergütungssystem für die Vorstandsmitglieder Beschluss zu fassen. Die Neuregelung ist zwar bereits am 1. Januar 2020 in Kraft getreten, die erstmalige Beschlussfassung muss aber nach der Übergangsvorschrift in § 26j Absatz 1 des Einführungsgesetzes zum Aktiengesetz erst bis zum Ablauf der ersten ordentlichen Hauptversammlung erfolgen, die auf den 31. Dezember 2020 folgt. Daher wird das Vorstandsvergütungssystem der diesjährigen Hauptversammlung zur Beschlussfassung vorgelegt. Zuletzt hat die Hauptversammlung der Deutsche Bank Aktiengesellschaft am 18. Mai 2017 das System zur Vergütung der Vorstandsmitglieder gebilligt. Die anstehende Abstimmung über das Vergütungssystem hat der Aufsichtsrat zum Anlass genommen, die derzeitige Ausgestaltung umfassend zu überprüfen und weiterzuentwickeln. Im Februar 2021 hat der Aufsichtsrat Änderungen der Vergütungsstrukturen beschlossen. Im Ergebnis wurden Anpassungen vorgenommen, die die Vergütungskomponenten so strukturieren, dass sie im Hinblick auf die Vergütungsstrukturen und Gewichtung der Komponenten zu einer noch höheren Einheitlichkeit und Transparenz führen. Im Rahmen der Förderung einer guten Unternehmensführung und nachhaltigen Unternehmensentwicklung werden zudem zukünftig insbesondere ESG-Ziele in den Leistungskriterien noch stärker berücksichtigt. Zudem kann der Aufsichtsrat die ermittelte variable Vergütung einzelnen Vorstandsmitgliedern bis zu 100% aktienbasiert gewähren, um deren Aktienbesitz zur Erfüllung der ambitionierten Deutsche Bank Shareholding Guidelines zusätzlich zu fördern. Die Ausrichtung der Interessen des Vorstands an denen der Aktionäre wird dadurch deutlich gestärkt. Da sich die bisherige Ausgestaltung und Anwendung des Systems bewährt hat und bereits stets im Einklang mit den regulatorischen Anforderungen stand, bleibt die Grundstruktur der Vorstandsvergütung jenseits der genannten Anpassungen im Wesentlichen unverändert. Soweit erforderlich, wurden weitere Bestandteile des Vorstandsvergütungssystems an die geänderten regulatorischen Rahmenbedingungen angeglichen. Insbesondere werden die Vorgaben des § 87a AktG, der Institutsvergütungsverordnung sowie die Empfehlungen des neugefassten Deutschen Corporate Governance Kodex (DCGK 2020) berücksichtigt. Das neue, seit dem 1. Januar 2021 zur Anwendung kommende Vergütungssystem ist im Abschnitt „Berichte und Hinweise“ unter dem Punkt „Zu TOP 8 Vergütungssystem für die Mitglieder des Vorstands“ mit allen wesentlichen Details zu den Vergütungsstrukturen ausführlich dargestellt und erläutert. Dazu zählen insbesondere die Festlegung einer Maximalvergütung, der Beitrag der Vergütung zur Förderung der Geschäftsstrategie und zur langfristigen Entwicklung der Gesellschaft, die finanziellen und nichtfinanziellen Leistungskriterien für die Gewährung variabler Vergütungsbestandteile sowie Zurückbehaltungsfristen und Möglichkeiten der Rückforderung von variablen Vergütungsbestandteilen. Die Beschreibung ist auch im Internet unter

zugänglich. Der Aufsichtsrat schlägt vor, das System zur Vergütung der Vorstandsmitglieder wie in der Einberufung zur ordentlichen Hauptversammlung vom 27. Mai 2021 im Abschnitt „Berichte und Hinweise“ unter dem Punkt „Zu TOP 8 Vergütungssystem für die Mitglieder des Vorstands“ beschrieben zu billigen. |

||||||||||

| 9. |

Beschlussfassung über die Vergütung der Aufsichtsratsmitglieder; Satzungsänderung Gemäß § 113 Absatz 3 AktG in der seit dem 1. Januar 2020 geltenden Fassung ist bei börsennotierten Gesellschaften mindestens alle vier Jahre über die Vergütung der Aufsichtsratsmitglieder Beschluss zu fassen. Die Neuregelung ist zwar bereits am 1. Januar 2020 in Kraft getreten, die erstmalige Beschlussfassung muss aber nach der Übergangsvorschrift in § 26j Absatz 1 des Einführungsgesetzes zum Aktiengesetz erst bis zum Ablauf der ersten ordentlichen Hauptversammlung erfolgen, die auf den 31. Dezember 2020 folgt. Daher werden die Aufsichtsratsvergütung und das ihr zugrunde liegende Vergütungssystem der diesjährigen Hauptversammlung zur Beschlussfassung vorgelegt, wobei vorgeschlagen wird, die Vergütung für den Technologie-, Daten- und Innovationsausschuss der Vergütung für den Prüfungsausschuss, den Risikoausschuss und den Integritätsausschuss anzupassen und die so angepasste Aufsichtsratsvergütung und das ihr zugrunde liegende Vergütungssystem zu billigen. Die Vergütung der Aufsichtsratsmitglieder ist in § 14 der Satzung der Deutsche Bank Aktiengesellschaft geregelt. Danach erhalten die Aufsichtsratsmitglieder eine feste jährliche Vergütung, deren Höhe im Einzelfall von den im Aufsichtsrat übernommenen Aufgaben wie Vorsitz, stellvertretender Vorsitz oder einfache Mitgliedschaft im Aufsichtsrat sowie einfache Mitgliedschaft oder Vorsitz in Aufsichtsratsausschüssen abhängt. Bei unterjährigen Wechseln im Aufsichtsrat erfolgt die Vergütung zeitanteilig. 75% der jährlichen Gesamt-Fixvergütung, die auf ein Aufsichtsratsmitglied entfällt, werden dem Aufsichtsratsmitglied im Folgejahr ausgezahlt. Die übrigen 25% der jährlichen Gesamt-Fixvergütung werden anhand des jeweils aktuellen Durchschnittsbörsenkurses in fiktive Aktien der Gesellschaft umgerechnet, deren Gegenwert nach Ausscheiden aus dem Aufsichtsrat ausgezahlt wird. Eine variable Vergütung, die von der Erreichung bestimmter Ziele oder Parameter abhängt, wäre für die Aufsichtsratsmitglieder der Gesellschaft gemäß § 25d Absatz 5 Satz 4 des Kreditwesengesetzes (KWG) nicht zulässig und ist dementsprechend nicht vorgesehen. Die Überprüfung der Aufsichtsratsvergütung im Rahmen der jährlich gemäß § 25d Absatz 11 Satz 1 Nr. 3 und 4 des KWG durchzuführenden Selbstbeurteilung des Aufsichtsrats hat ergeben, dass die Aufgaben des Technologie-, Daten- und Innovationsausschusses seinen Mitgliedern angesichts der zentralen Rolle von Technologien und Innovationen im Rahmen der Umsetzung der Strategie der Deutsche Bank Aktiengesellschaft derzeit und perspektivisch während der Umbauphase einen Einsatz abverlangen, der dem des Prüfungsausschusses, Risikoausschusses und Integritätsausschusses nicht nachsteht, so dass die Vergütung für die Mitgliedschaft und den Vorsitz im Technologie-, Daten- und Innovationsausschuss der Vergütung in den vorgenannten Ausschüssen entsprechen sollte. Nach der derzeitigen Regelung in § 14 Absatz 2 der Satzung, der die zusätzliche jährliche Festvergütung für die Mitglieder und Vorsitzenden der Ausschüsse regelt, erhalten die Mitglieder von Prüfungsausschuss, Risikoausschuss und Integritätsausschuss eine zusätzliche jährliche Festvergütung von je EUR 100.000, die Vorsitzenden dieser Ausschüsse erhalten eine zusätzliche jährliche Festvergütung von je EUR 200.000 (§ 14 Absatz 2 lit. a.) der Satzung). Die Mitglieder des Technologie-, Daten- und Innovationsausschusses erhalten hingegen nach der derzeitigen Satzungsregelung eine zusätzliche jährliche Festvergütung von je EUR 50.000, der oder die Vorsitzendes dieses Ausschusses erhält eine zusätzliche jährliche Festvergütung von EUR 100.000 (§ 14 Absatz 2 lit. c.) der Satzung, der die Vergütung für alle sonstigen Ausschüsse, die in lit. a.) und b.) nicht genannt sind, regelt). Um die Vergütung für die Mitgliedschaft und den Vorsitz im Technologie-, Daten- und Innovationsausschuss den Vergütungen im Prüfungsausschuss, Risikoausschuss und Integritätsausschuss anzupassen, ist daher § 14 Absatz 2 lit. a.) der Satzung dahingehend zu ändern, dass der Technologie-, Daten- und Innovationsausschuss in lit. a.) mit aufgeführt wird. Die Satzungsregelung des § 14 Absatz 2 lit. a.) würde nach der Änderung also vorsehen, dass die Mitglieder des Prüfungsausschusses, Risikoausschusses, Integritätsausschusses und des Technologie-, Daten- und Innovationsausschusses eine zusätzliche jährliche Festvergütung von je EUR 100.000 und die Vorsitzenden dieser Ausschüsse eine zusätzliche jährliche Festvergütung von je EUR 200.000 erhalten. Die neue Vergütungsregelung soll ab Eintragung der Satzungsänderung in das Handelsregister Anwendung finden, was in der Neufassung des § 14 Absatz 7 der Satzung geregelt werden soll. Die bisherige in § 14 Absatz 7 der Satzung vorgesehene Übergangsregelung bezieht sich auf eine vergangene Änderung der Aufsichtsratsvergütung und ist mittlerweile gegenstandslos, so dass sie wegfallen kann. Der Wortlaut von § 14 der Satzung (in seiner derzeitigen Fassung), die Einzelheiten der Vergütung sowie weitere Komponenten wie Auslagenersatz und Einbeziehung in eine Vermögensschaden-Haftpflichtversicherung sind im Abschnitt „Berichte und Hinweise“ unter dem Punkt „Zu TOP 9 Vergütung der Mitglieder des Aufsichtsrats“ enthalten. Dieser Abschnitt enthält auch eine nähere Beschreibung des hinter der Satzungsregelung stehenden Vergütungssystems in entsprechender Anwendung von § 87a Absatz 1 Satz 2 AktG in der am 1. Januar 2020 in Kraft getretenen Fassung. Vorstand und Aufsichtsrat schlagen demgemäß vor, wie folgt zu beschließen: a) § 14 Absatz 2 der Satzung wird unter „a)“ wie folgt neu gefasst: [Für Mitgliedschaft und Vorsitz in den Ausschüssen des Aufsichtsrats werden zusätzliche feste jährliche Vergütungen wie folgt gezahlt:] „a.) Für die Tätigkeit im Prüfungsausschuss, im Risikoausschuss, im Integritätsausschuss und im Technologie-, Daten- und Innovationsausschuss: Vorsitz: 200.000 €, Mitgliedschaft: 100.000 €“; im Übrigen bleibt er unverändert. § 14 Absatz 7 wird wie folgt neu gefasst: „Die neue Vergütungsregelung für den Technologie-, Daten- und Innovationsausschuss gemäß dem neu gefassten Absatz 2 Buchstabe a.) ist ab Eintragung der Satzungsänderung in das Handelsregister der Deutsche Bank Aktiengesellschaft anwendbar.“ b) Der Vergütung der Aufsichtsratsmitglieder gemäß § 14 der Satzung der Deutsche Bank Aktiengesellschaft – ab Wirksamwerden der unter a) vorgeschlagenen Satzungsänderung in der entsprechend geänderten Fassung – einschließlich des ihr zugrundeliegenden, in der Einberufung zur ordentlichen Hauptversammlung vom 27. Mai 2021 im Abschnitt „Berichte und Hinweise“ unter dem Punkt „Zu TOP 9 Vergütung der Mitglieder des Aufsichtsrats“ näher beschriebenen Vergütungssystems, wird zugestimmt. |

||||||||||

| 10. |

Aufhebung des genehmigten Kapitals gemäß § 4 Absatz 4 der Satzung, Schaffung eines neuen genehmigten Kapitals zur Barkapitalerhöhung (mit der Möglichkeit zum Bezugsrechtsausschluss unter anderem gemäß § 186 Absatz 3 Satz 4 AktG) und entsprechende Satzungsänderungen Gemäß § 4 Absatz 4 der Satzung ist der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats bis zum 30. April 2022 das Grundkapital durch Ausgabe neuer, auf den Namen lautender Stückaktien gegen Geldeinlagen um bis zu 512.000.000 Euro mit der Möglichkeit zum Bezugsrechtsausschluss zu erhöhen. Von dieser Ermächtigung, die die Hauptversammlung vom 18. Mai 2017 unter Tagesordnungspunkt 12 beschlossen hatte, wurde bislang kein Gebrauch gemacht. Um auch künftig etwaigen Kapitalbedarf kurzfristig decken zu können, soll ein neues genehmigtes Kapital geschaffen werden, das die Möglichkeiten, die mit dem bisherigen genehmigten Kapital gemäß § 4 Absatz 4 der Satzung verbunden waren, im Wesentlichen unverändert, aber mit längerer Laufzeit fortschreibt. Gleichzeitig soll das ungenutzte bisherige genehmigte Kapital gemäß § 4 Absatz 4 der Satzung aufgehoben werden. Vorstand und Aufsichtsrat schlagen vor zu beschließen:

|

||||||||||

| 11. |

Aufhebung des genehmigten Kapitals gemäß § 4 Absatz 5 der Satzung, Schaffung eines neuen genehmigten Kapitals zur Barkapitalerhöhung (mit der Möglichkeit des Bezugsrechtsausschlusses für Spitzenbeträge sowie zugunsten von Options- und Wandlungsberechtigten) und entsprechende Satzungsänderungen Gemäß § 4 Absatz 5 der Satzung ist der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats das Grundkapital bis zum 30. April 2022 durch Ausgabe neuer Aktien gegen Geldeinlagen einmalig oder mehrmals um bis zu insgesamt 2.048.000.000 Euro zu erhöhen. Von dieser Ermächtigung, die die Hauptversammlung vom 18. Mai 2017 unter Tagesordnungspunkt 13 beschlossen hatte, wurde bislang kein Gebrauch gemacht. Neben der unter vorstehendem Tagesordnungspunkt 10 vorgeschlagenen Erneuerung des ungenutzten genehmigten Kapitals gemäß § 4 Absatz 4 der Satzung soll auch das genehmigte Kapital gemäß § 4 Absatz 5 der Satzung im Wesentlichen unverändert, aber mit längerer Laufzeit fortgeschrieben werden, um der Verwaltung ein hinreichend breites Spektrum an Kapitalmaßnahmen zur kurzfristigen Deckung etwaigen Kapitalbedarfs zur Verfügung zu stellen. Gleichzeitig soll das ungenutzte bisherige genehmigte Kapital gemäß § 4 Absatz 5 der Satzung aufgehoben werden. Vorstand und Aufsichtsrat schlagen vor zu beschließen:

|

||||||||||

| 12. |

Beschlussfassung über die Zustimmung zum Abschluss eines Beherrschungs- und Gewinnabführungsvertrags zwischen der Deutsche Bank Aktiengesellschaft und ihrer Tochtergesellschaft VÖB-ZVD Processing GmbH Die Deutsche Bank Aktiengesellschaft und ihre Tochtergesellschaft VÖB-ZVD Processing GmbH, Frankfurt am Main, (nachfolgend auch „Tochtergesellschaft“ genannt) haben am 1. März 2021 einen Beherrschungs- und Gewinnabführungsvertrag („Unternehmensvertrag“) geschlossen. Ziel des Unternehmensvertrages ist die Einbeziehung der Tochtergesellschaft in den ertragsteuerlichen Organkreis der Deutsche Bank Aktiengesellschaft. Die Geschäftsanteile an der Tochtergesellschaft werden zu 75% von der Deutsche Bank Aktiengesellschaft und zu 25% vom Bundesverband Öffentlicher Banken Deutschlands, VÖB, e.V., Berlin, (nachfolgend auch „VÖB“) gehalten. Der Unternehmensvertrag erfordert zu seiner Wirksamkeit die Zustimmung der Hauptversammlung der Deutsche Bank Aktiengesellschaft. Auf Basis des zwischen den Gesellschaftern geltenden Treuhandvertrags vom 13. Januar 2016 hält der VÖB seinen Geschäftsanteil als Treuhänder („Treuhand-Beteiligung“) im eigenen Namen, aber im Auftrag und für Rechnung der Deutsche Bank Aktiengesellschaft als Treugeberin. Auf dieser Grundlage ist der treuhänderisch vom VÖB gehaltene zu 100% der Deutsche Bank Aktiengesellschaft als Treugeberin zuzurechnen. Der Unternehmensvertrag hat folgenden wesentlichen Inhalt: Der Unternehmensvertrag sieht vor, dass die Tochtergesellschaft die Leitung ihrer Gesellschaft der Deutsche Bank Aktiengesellschaft unterstellt. Dementsprechend ist die Deutsche Bank Aktiengesellschaft berechtigt, den Geschäftsführern der Tochtergesellschaft, denen weiterhin die Geschäftsführung und Vertretung der Tochtergesellschaft obliegt, Weisungen zu erteilen. Die Deutsche Bank Aktiengesellschaft verpflichtet sich, keine Weisungen zu erteilen, deren Ausführung zur Folge hätte, dass die Tochtergesellschaft oder deren Organe gegen die ihnen durch das Zahlungsdiensteaufsichtsgesetz (ZAG) auferlegten Pflichten verstoßen würden. Die Tochtergesellschaft ist verpflichtet, ihren Gewinn gemäß § 301 AktG in seiner jeweils gültigen Fassung an die Deutsche Bank Aktiengesellschaft abzuführen. Sie kann jedoch während der Laufzeit des Unternehmensvertrages mit Zustimmung der Deutsche Bank Aktiengesellschaft andere Gewinnrücklagen bilden, soweit dies handelsrechtlich zulässig und bei vernünftiger kaufmännischer Beurteilung wirtschaftlich begründet ist. Im Gegenzug ist die Deutsche Bank Aktiengesellschaft zur Übernahme der Verluste der Tochtergesellschaft entsprechend den Regelungen des § 302 AktG in seiner jeweils geltenden Fassung verpflichtet. Der Unternehmensvertrag ist bis zum 31. Dezember 2025 fest abgeschlossen und verlängert sich danach jeweils um ein Jahr, es sei denn, dass er mit einer Frist von 6 Monaten vor Vertragsablauf von einer der Vertragsparteien schriftlich gekündigt wird. Daneben besteht auch die Möglichkeit der Vertragspartner zur Kündigung des Unternehmensvertrages aus wichtigem Grund. Die Deutsche Bank Aktiengesellschaft kann Weisungen nach dem Unternehmensvertrag erst ab dessen Wirksamkeit, also nach Zustimmung der Gesellschafterversammlung der Tochtergesellschaft und der Hauptversammlung der Deutsche Bank Aktiengesellschaft sowie Eintragung des Unternehmensvertrags in das Handelsregister am Sitz der Tochtergesellschaft erteilen. Die Verpflichtung zur Abführung des Gewinns bzw. zum Ausgleich des Jahresfehlbetrages findet erstmals Anwendung auf das Geschäftsjahr 2021 der Tochtergesellschaft. Da der VÖB die Beteiligung nur treuhänderisch für die Deutsche Bank Aktiengesellschaft hält, sieht der Unternehmensvertrag keine Abfindungs- und Ausgleichsansprüche vor. Der VÖB wird dem Abschluss des Unternehmensvertrags in der Gesellschafterversammlung der Tochtergesellschaft zustimmen. Von der Einberufung der Hauptversammlung an sind über die Internetseite Deutsche Bank Aktiengesellschaft unter

die nachfolgenden Unterlagen zugänglich. Diese Unterlagen liegen ab diesem Zeitpunkt auch in den Geschäftsräumen der Deutsche Bank Aktiengesellschaft, Taunusanlage 12, 60325 Frankfurt am Main, zur Einsicht der Aktionäre aus:

Auf Verlangen erhält jeder Aktionär unverzüglich und kostenlos eine Abschrift dieser Unterlagen. Die vorgenannten Unterlagen werden auch während der Hauptversammlung über die Internetseite der Gesellschaft

zugänglich sein. Vorstand und Aufsichtsrat der Deutsche Bank Aktiengesellschaft schlagen vor, zu beschließen: Dem Abschluss des Beherrschungs- und Gewinnabführungsvertrags zwischen der Deutsche Bank Aktiengesellschaft und der VÖB-ZVD Processing GmbH vom 1. März 2021 wird zugestimmt. |

||||||||||

| 13. |

Wahl zum Aufsichtsrat Herr Gerd Alexander Schütz hat erklärt, sein Aufsichtsratsmandat mit Wirkung zum Ablauf dieser ordentlichen Hauptversammlung niederzulegen. Daher ist ein Anteilseignervertreter von der Hauptversammlung neu zu wählen. Der Aufsichtsrat setzt sich nach §§ 96 Absatz 1 und Absatz 2, 101 Absatz 1 AktG und § 7 Absatz 1 Satz 1 Nr. 3 des Gesetzes über die Mitbestimmung der Arbeitnehmer vom 4. Mai 1976 aus je zehn Mitgliedern der Anteilseigner und der Arbeitnehmer zusammen. Die Geschäftsordnung des Aufsichtsrats beinhaltet zur Erfüllung der gesetzlichen Vorgaben zur Geschlechterquote durch gemeinsame oder getrennte Erfüllung keine Vorgabe. Bislang hat weder die Seite der Anteilseignervertreter noch die der Arbeitnehmervertreter gemäß § 96 Absatz 2 Satz 3 AktG der Gesamterfüllung widersprochen. Der Aufsichtsrat ist daher insgesamt mit mindestens sechs Frauen und mindestens sechs Männern zu besetzen, um das Mindestanteilsgebot nach § 96 Absatz 2 Satz 1 AktG zu erfüllen. Dem Aufsichtsrat gehören seit vielen Jahren zu mehr als 30% Frauen an, aktuell gehören ihm sechs Frauen an, er besteht also zu 30% aus Frauen; nach der Wahl des vorgeschlagenen Kandidaten würden ihm weiterhin sechs Frauen angehören, so dass er weiterhin zu 30% aus Frauen bestehen würde. Seit 2013 besteht auch die Seite der Anteilseignervertreter zu mindestens 30% aus Frauen, was auch nach Wahl des vorgeschlagenen Kandidaten der Fall wäre. Das Mindestanteilsgebot ist daher erfüllt und es wäre auch nach der Wahl des vorgeschlagenen Kandidaten erfüllt. Nach § 4 Absatz 2 der Geschäftsordnung des Aufsichtsrats werden Anteilseignervertreter der Hauptversammlung nur noch für eine Amtszeit bis zur Beendigung der Hauptversammlung vorgeschlagen, die über die Entlastung für das dritte Geschäftsjahr nach dem Beginn der Amtszeit beschließt, wobei das Geschäftsjahr, in dem die Amtszeit beginnt, nicht mitgerechnet wird. Der Aufsichtsrat schlägt nun gestützt auf die Empfehlungen der Anteilseignervertreter in seinem Nominierungsausschuss vor, gemäß § 9 Absatz 1 Satz 2 und 3 der Satzung jeweils für die Zeit bis zur Beendigung der Hauptversammlung, die über die Entlastung für das Geschäftsjahr 2024 beschließt, als Anteilseignervertreter in den Aufsichtsrat zu wählen:

Herr Witter ist Mitglied in folgenden gesetzlich zu bildenden Aufsichtsräten: Traton SE, München und in folgenden vergleichbaren in- und ausländischen Kontrollgremien: VfL Wolfsburg-Fußball GmbH, Wolfsburg (Vorsitzender des Aufsichtsrats); Northvolt AB, Stockholm, Schweden (Mitglied des Board of Directors bis zum Ablauf des 31. Mai 2021). Zwischen der Traton SE, deren Aufsichtsrat Herr Witter angehört, und Gesellschaften des Deutsche Bank-Konzerns bestehen zwar ständige Geschäftsbeziehungen. Diese werden aber zu marktüblichen Konditionen und ohne Einbindung von Herrn Witter als Aufsichtsratsmitglied der Traton SE abgewickelt. Persönliche oder sonstige geschäftliche Beziehungen zwischen Herrn Witter und der Deutsche Bank Aktiengesellschaft, ihren Konzerngesellschaften, Organmitgliedern oder einem wesentlich beteiligten Aktionär bestehen nicht. Der Wahlvorschlag berücksichtigt die vom Aufsichtsrat für seine Zusammensetzung beschlossenen Ziele und soll dazu beitragen, das vom Aufsichtsrat beschlossene Kompetenzprofil möglichst umfassend auszufüllen. Der Kandidat ist weit von der vom Aufsichtsrat definierten Regelaltersgrenze entfernt. Der Aufsichtsrat geht – auch nach Rücksprache mit dem Kandidaten – davon aus, dass der Kandidat den zu erwartenden Zeitaufwand für die Aufsichtsratstätigkeit aufbringen kann. Der Lebenslauf des Kandidaten ist im Abschnitt „Berichte und Hinweise“ im Anschluss an diese Tagesordnung enthalten. |

Berichte und Hinweise

Zu TOP 5 und 6

Bericht des Vorstands an die Hauptversammlung gemäß § 71 Absatz 1 Nr. 8 in Verbindung mit § 186 Absatz 4 AktG

In Punkt 5 der Tagesordnung wird die Gesellschaft ermächtigt, eigene Aktien zu erwerben, durch Punkt 6 der Tagesordnung wird die Möglichkeit des Erwerbs unter Einsatz von Derivaten geregelt. Der Einsatz von Put- oder Call-Optionen beim Erwerb eigener Aktien gibt der Gesellschaft die Möglichkeit, einen Rückkauf zu optimieren. Er soll, wie schon die gesonderte Begrenzung auf 5 % des Grundkapitals verdeutlicht, das Instrumentarium des Aktienrückkaufs ergänzen, aber zugleich auch seine Einsatzmöglichkeiten erweitern. Sowohl die Vorgaben für die Ausgestaltung der Optionen als auch die Vorgaben für die zur Belieferung geeigneten Aktien stellen sicher, dass auch bei dieser Erwerbsform dem Grundsatz der Gleichbehandlung der Aktionäre Rechnung getragen wird. Die Laufzeit der Optionen wird grundsätzlich 18 Monate nicht übersteigen. Im Zusammenhang mit aktienbasierten Vergütungsbestandteilen, die nach den für Banken geltenden Regeln jedenfalls für Vorstand und Mitarbeiter, deren Tätigkeiten einen wesentlichen Einfluss auf das Gesamtrisikoprofil der Bank haben, über einen mehrjährigen Zeitraum gestreckt gewährt werden und verfallbar ausgestattet sein müssen, soll aber der Einsatz von Call-Optionen mit längeren Laufzeiten möglich sein, um Gegenpositionen aufzubauen. Solche länger laufenden Optionen wird die Deutsche Bank Aktiengesellschaft unter dieser Ermächtigung lediglich auf Aktien im Volumen von nicht mehr als 2 % des Grundkapitals erwerben.

In Punkt 5 der Tagesordnung wird die Gesellschaft darüber hinaus ermächtigt, erworbene Aktien wieder zu veräußern. Durch die Möglichkeit des Wiederverkaufs eigener Aktien können diese zur erneuten Beschaffung von Eigenmitteln verwendet werden. Neben der – die Gleichbehandlung der Aktionäre bereits nach der gesetzlichen Definition sicherstellenden – Veräußerung über die Börse oder durch Angebot an alle Aktionäre sieht der Beschlussvorschlag vor, dass die eigenen Aktien der Gesellschaft auch zur Verfügung stehen, um sie beim Erwerb von Unternehmen, Beteiligungen an Unternehmen oder anderen dem Geschäftsbetrieb der Gesellschaft dienlichen Vermögenswerten unter Ausschluss des Bezugsrechts der Aktionäre als Gegenleistung anbieten zu können. Hierdurch soll die Gesellschaft die Möglichkeit erhalten, auf nationalen und internationalen Märkten rasch und erfolgreich auf vorteilhafte Angebote oder sich sonst bietende Gelegenheiten zum Erwerb von Unternehmen, Beteiligungen an Unternehmen oder anderen Vermögenswerten zu reagieren. Nicht selten ergibt sich aus den Verhandlungen die Notwendigkeit, als Gegenleistung nicht Geld, sondern Aktien bereitzustellen. Diesem Umstand trägt die Ermächtigung Rechnung.

Darüber hinaus schafft die Ermächtigung die Möglichkeit, das Bezugsrecht der Aktionäre bei einer Veräußerung der Aktien durch Angebot an alle Aktionäre zugunsten der Inhaber der von der Gesellschaft und ihren verbundenen Unternehmen ausgegebenen Optionsrechte, Wandelschuldverschreibungen und Wandelgenussrechte teilweise auszuschließen. Hintergrund dafür ist, dass Wandel- und Optionsanleihebedingungen nach der Marktpraxis Regelungen enthalten, wonach für den Fall eines Bezugsangebots an die Aktionäre der Gesellschaft auf neue Aktien der Wandlungs- oder Optionspreis nach Maßgabe einer Verwässerungsschutzformel zu ermäßigen ist, wenn den Inhabern der Wandlungs- oder Optionsrechte nicht ein Bezugsrecht auf Aktien in dem Umfang eingeräumt wird, wie es ihnen nach Ausübung ihrer Wandlungs- oder Optionsrechte beziehungsweise Erfüllung einer etwaigen Wandlungspflicht zustehen würde. Die hier vorgeschlagene Möglichkeit zum Bezugsrechtsausschluss gibt dem Vorstand in solchen Situationen die Wahl zwischen diesen beiden Gestaltungsvarianten.

Weiter wird durch die Ermächtigung die Möglichkeit geschaffen, die Aktien als Belegschaftsaktien für Mitarbeiter und Pensionäre der Gesellschaft und mit ihr verbundener Unternehmen oder zur Bedienung von Optionsrechten beziehungsweise Erwerbsrechten oder Erwerbspflichten auf Aktien der Gesellschaft zu verwenden, die für Mitarbeiter oder Organmitglieder der Gesellschaft und mit ihr verbundener Unternehmen begründet wurden. Zum Teil wird auch bei Einräumung der Optionsrechte die Möglichkeit eines Barausgleichs vorgesehen. Die Nutzung vorhandener eigener Aktien statt einer Kapitalerhöhung oder einer Barleistung kann wirtschaftlich sinnvoll sein. Die Ermächtigung soll den insoweit verfügbaren Freiraum vergrößern. Ähnlich liegt es in den Fällen, in denen Mitarbeitern oder Organmitgliedern der Gesellschaft beziehungsweise verbundener Unternehmen als Vergütungsbestandteil Erwerbsrechte oder -pflichten auf Aktien der Gesellschaft eingeräumt werden. Dort kann außerdem durch die Verwendung erworbener eigener Aktien das sonst unter Umständen bestehende Kursrisiko wirksam kontrolliert werden. Auch für diese Verwendung erworbener Aktien bedarf es eines entsprechenden Ausschlusses des Bezugsrechts der Aktionäre.

Schließlich ist vorgesehen, der Verwaltung auch im Hinblick auf die Wiederveräußerung der Aktien, die aufgrund dieser Ermächtigung erworben werden, gegen Barzahlung die Möglichkeit zum Ausschluss des Bezugsrechts gemäß § 186 Absatz 3 Satz 4 AktG zu geben. Diese gesetzlich vorgesehene Möglichkeit des Bezugsrechtsausschlusses versetzt die Verwaltung in die Lage, kurzfristig günstige Börsensituationen auszunutzen und dabei durch die marktnahe Preisfestsetzung einen möglichst hohen Ausgabebetrag und damit die größtmögliche Stärkung der Eigenmittel zu erreichen. Gerade diese Möglichkeit ist angesichts der besonderen Eigenkapitalanforderungen für Banken von hoher Wichtigkeit. Die Nutzung dieser Möglichkeit auch für eigene Aktien erweitert die Wege für eine Kapitalstärkung auch bei wenig aufnahmebereiten Märkten. Die Ermächtigung stellt sicher, dass nach ihr, gestützt auf § 186 Absatz 3 Satz 4 AktG, Aktien nur in dem Umfang und nur bis zu der dort festgelegten Höchstgrenze von 10 % des Grundkapitals unter Ausschluss des Bezugsrechts der Aktionäre verkauft werden können. Auf die Höchstgrenze von 10 % sind Aktien anzurechnen, die während der Laufzeit der Ermächtigung unter Ausschluss des Bezugsrechts in direkter oder entsprechender Anwendung des § 186 Absatz 3 Satz 4 AktG ausgegeben oder veräußert wurden. Ebenfalls auf die Höchstgrenze anzurechnen sind Aktien, die zur Bedienung von Options- und/oder Wandlungsrechten aus Wandel- oder Optionsschuldverschreibungen oder -genussrechten auszugeben sind, sofern diese Schuldverschreibungen oder Genussrechte unter Ausschluss des Bezugsrechts in entsprechender Anwendung des § 186 Absatz 3 Satz 4 AktG während der Laufzeit der Ermächtigung ausgegeben wurden. Die Verwaltung wird den etwaigen Abschlag vom Börsenpreis möglichst niedrig halten. Er wird sich voraussichtlich auf höchstens 3 %, jedenfalls aber auf nicht mehr als 5 % beschränken.

Zu TOP 8

Vergütungssystem für die Mitglieder des Vorstands

1. Vergütungssystem für den Vorstand ab 2021

Das seit der Hauptversammlung 2017 geltende und zuletzt im Januar 2021 angepasste System zur Vergütung der Vorstandsmitglieder der Deutsche Bank Aktiengesellschaft (im Folgenden auch „Deutsche Bank“ oder „Bank“) soll der Hauptversammlung gemäß § 120a Absatz 1 Aktiengesetz (AktG) zur Billigung vorgelegt werden. Das Vergütungssystem berücksichtigt die regulatorischen Vorgaben des Aktiengesetzes und der Institutsvergütungsverordnung vom 16. Dezember 2013 (BGBl. I S. 4270), die zuletzt durch Artikel 1 der Verordnung vom 15. April 2019 (BGBl. I S. 486) zur Änderung der Institutsvergütungsverordnung (InstVV) vom 25. Juli 2017 (BGBl. I S. 3042) geändert worden ist, sowie die Grundsätze und Empfehlungen des Deutschen Corporate Governance Kodex in seiner Fassung vom 16. Dezember 2019 (DCGK). Wie vom Vorsitzenden des Aufsichtsrats im Geschäftsbericht 2020 angekündigt, wurde das Vergütungssystem im vergangenen Geschäftsjahr umfassend überprüft und weiterentwickelt. Der Vergütungskontrollausschuss hat eine Empfehlung für die Anpassung des Vergütungssystems entwickelt, die dem Aufsichtsrat vorgelegt und von diesem am 3. Februar 2021 verabschiedet wurde. Das angepasste Vergütungssystem gilt für alle amtierenden Vorstandsmitglieder mit Wirkung seit dem 1. Januar 2021 sowie im Fall von Neu- und Wiederbestellungen.

Der Aufsichtsrat schlägt vor, das in der Einberufung zu dieser Hauptversammlung dargestellte System zur Vergütung der Vorstandsmitglieder zu billigen.

1.1 Vergütungsgrundsätze

Das Vergütungssystem – und damit die Bemessung der individuellen Vergütung – beruht auf den nachfolgend dargestellten Vergütungsgrundsätzen. Sie werden vom Aufsichtsrat bei seinen Beschlussfassungen über das Vergütungssystem und über die Bemessung der individuellen Vergütung berücksichtigt.

| Unternehmensstrategie | Das Ziel der Deutschen Bank ist es, einen positiven Beitrag für ihre Kunden, Mitarbeiter, Investoren sowie die Allgemeinheit zu leisten, indem wirtschaftliches Wachstum und gesellschaftlicher Fortschritt gefördert werden. Die Deutsche Bank möchte den Kunden Lösungen anbieten und einen aktiven Beitrag zu deren Wertschöpfung leisten. Dadurch soll sichergestellt werden, dass die Bank wettbewerbsfähig und profitabel ist und sich zugleich auf eine starke Kapital- und Liquiditätsbasis stützen kann. Die Deutsche Bank fühlt sich dabei einer Kultur verpflichtet, die Risiken und Erträge angemessen aufeinander abgestimmt.

Die Mitglieder des Vorstands werden durch die Ausgestaltung des Vergütungssystems motiviert, die mit der Strategie der Bank verknüpften Ziele zu erreichen und eine langfristige positive Unternehmensentwicklung voranzutreiben ohne gleichzeitig unverhältnismäßige Risiken einzugehen. Das Vergütungssystem für die Vorstandsmitglieder leistet einen wichtigen Beitrag zur Förderung und Umsetzung der Unternehmensstrategie insbesondere dadurch, dass die Auszahlung an relevante und anspruchsvolle Leistungskriterien für die kurzfristige und langfristige variable Vergütung geknüpft wird. Die erfolgsbezogene leistungsabhängige Vergütung macht folglich den überwiegenden Anteil an der Gesamtvergütung aus. Damit stellt der Aufsichtsrat jederzeit die enge Kopplung von Leistung und Vergütung sicher (Pay for Performance). |

| Interessen der Aktionäre | Bei der konkreten Ausgestaltung des Vergütungssystems, der Festlegung der individuellen Vergütungen sowie der Gestaltung der Zuteilungs- und Auszahlungsmodalitäten besteht eine enge Verknüpfung mit den Interessen der Aktionäre.

Diese Verknüpfung erfolgt zum einen im Rahmen der Bemessung des Long-Term Award, indem die Aktienrendite der Deutschen Bank im Vergleich zu einer ausgewählten Peergroup gemessen wird. Darüber hinaus sind sämtliche Vorstandsmitglieder verpflichtet, Deutsche Bank-Aktien in signifikanter Höhe zu halten (Shareholding Guidelines). Zudem wird der Long-Term Award (60 % der variablen Zielvergütung) ausschließlich in Form von aktienbasierten Vergütungselementen gewährt. Der Aufsichtsrat hat die Möglichkeit, einzelnen Vorstandsmitgliedern den Short-Term Award (40 % der variablen Zielvergütung) vollständig aktienbasiert zu gewähren, bis diese die Vorgaben der Aktienhalteverpflichtung erfüllen. |

| Individuelle und gemeinschaftliche Ziele | Die Vergütungsstrukturen fördern die nachhaltige und langfristige Entwicklung der jeweils von den Vorstandsmitgliedern verantworteten Geschäfts- oder Infrastrukturbereiche bzw. Regionen und die Leistung des Vorstands als Gesamtgremium.

Die variable, leistungsabhängige Vergütung wird anhand von vorab vereinbarten Zielen bemessen, wobei ein ausgewogenes Verhältnis zwischen finanziellen und nicht-finanziellen Zielsetzungen sichergestellt wird. Besondere Leistungen werden angemessen honoriert, Zielverfehlungen führen zu einer spürbaren Verringerung der variablen Vergütung, bis hin zu einem vollständigen Entfallen. Die individuelle und bereichsbezogene Leistung wird dabei anhand einjähriger Ziele bemessen (Short-Term Award). Die gemeinschaftliche Leistung des Gesamtvorstands stellt der Aufsichtsrat anhand von langfristig angelegten und über einen Zeitraum von drei Jahren zu bemessenden Zielen fest, die für alle Vorstandsmitglieder gleichermaßen gelten (Long-Term Award). |

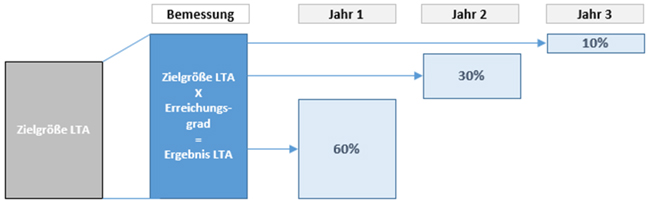

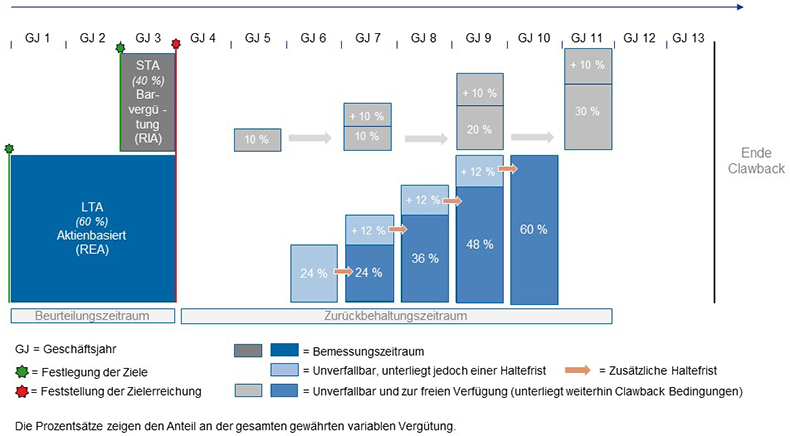

| Langfristigkeit | Die variable Vergütung wird ausschließlich in aufgeschobener Form gewährt.

Der Long-Term Award, der einheitlich 60 % der variablen Zielvergütung ausmacht und eine dreijährige Bemessung aufweist, wird ausschließlich in Form von aktienbasierten Vergütungselementen gewährt, die über einen Zurückbehaltungszeitraum von bis zu fünf Jahren fällig werden. Im Anschluss an die Fälligkeit unterliegen die einzelnen Tranchen noch einer zusätzlichen Haltefrist von je einem Jahr. Der Long-Term Award gelangt innerhalb eines Zeitraums von drei Jahre bis zu sechs Jahren nach seiner Bemessung vollständig zur Auslieferung. Der Short-Term Award, der einheitlich 40 % der variablen Zielvergütung ausmacht, wird grundsätzlich in bar gewährt und alle zwei Jahre zu jeweils 25 % fällig (jeweils anteilig in Jahr 1, 3, 5 und 7 nach seiner Bemessung). Damit gelangt der Short-Term Award erst sieben Jahre nach seiner Bemessung vollständig zur Auszahlung. Während der Zurückbehaltungs- und Haltefrist unterliegt die aufgeschoben gewährte Vergütung bestimmten Leistungs- und Verfallbedingungen, die bei Eintreten bestimmter Ereignisse zu einem teilweisen oder vollständigen Verfall der gewährten variablen Vergütung führen können. Die gesamte variable Vergütung kann bei bestimmten negativen Erfolgsbeiträgen des Vorstandsmitglieds auch nach deren Auszahlung bis zu zwei Jahre nach Ablauf der letzten Zurückbehaltungsfrist zurückgefordert werden (Clawback). |

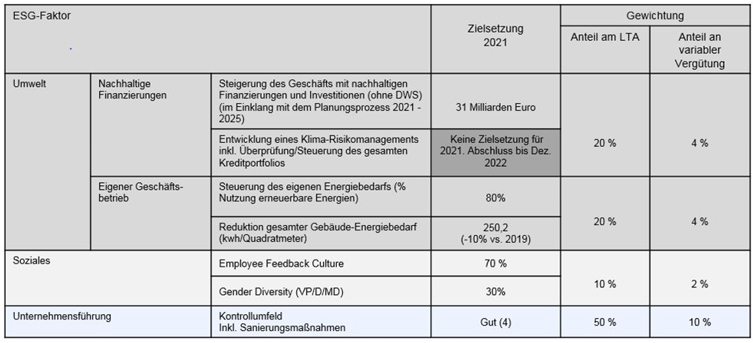

| Nachhaltigkeit | Wirtschaftliche, soziale und ökologische Themen sind eng vernetzt. Die Deutsche Bank will ein Vorbild für Nachhaltigkeit in der Finanzbranche sein und so zu einer umweltverträglicheren, sozialeren und besser geführten Wirtschaft beitragen. Das verantwortliche und nachhaltige Handeln der Bank stellt auch einen wichtigen Beitrag für den Unternehmenserfolg dar.

Das Vergütungssystem ist daher eng mit der ESG-Nachhaltigkeitsstrategie der Deutschen Bank verknüpft. Der korrespondierende ESG-Faktor als Teil des Long-Term Awards, welcher 20 % der variablen Zielvergütung ausmacht, umfasst neben Governance-Zielsetzungen auch die Aspekte Umwelt und Soziales. Zudem sind ESG-Ziele in den individuellen Balanced Scorecards implementiert, welche 10 % der variablen Zielvergütung ausmachen. |

| Vergütungsobergrenzen | Gemäß den Kreditinstitute verpflichtenden CRD4 Regelungsansätzen ist das Verhältnis von fixer zu variabler Vergütung grundsätzlich auf 1:1 (Cap-Regelung) begrenzt. Das heißt, die Höhe der variablen Vergütung darf die der fixen Vergütung nicht überschreiten. Der Gesetzgeber sieht jedoch vor, dass die Aktionäre beschließen können, das Verhältnis der festen zur variablen Vergütung auf 1:2 festzusetzen. Die Hauptversammlung hat im Mai 2014 der Festsetzung auf 1:2 mit einer Mehrheit von 91 % zugestimmt.

Das vom Aufsichtsrat beschlossene Vergütungssystem sieht zudem einheitliche Maximalbeträge (Obergrenze) von 150 % der Zielbeträge für die beiden Komponenten der variablen Vergütung vor. Zudem hat der Aufsichtsrat eine Maximalvergütung gemäß den Vorgaben des § 87a Absatz 1 Nr. 1 AktG festgelegt. Diese umfasst alle Vergütungsbestandteile (Grundgehalt, Short-Term Award, Long-Term Award, betriebliche Altersversorgung und sonstige Leistungen) und beträgt für alle Vorstandsmitglieder einheitlich 12 Mio. €. Die Höhe der Maximalvergütung erlaubt es auch in Zukunft, die besten nationalen und internationalen Spitzenkräfte für die Führung gewinnen und adäquat vergüten zu können und trägt dem breiten und internationalen Geschäftsmodell der Bank Rechnung. |

| Transparenz | Mit der einheitlichen Struktur erhöht der Aufsichtsrat die Transparenz und Verständlichkeit des Vergütungssystems im Einklang mit den Erwartungen von Investoren und Öffentlichkeit sowie mit den regulatorischen Anforderungen deutlich.

Die konkrete Anwendung des Vergütungssystems wird im jährlichen Vergütungsbericht klar und verständlich beschrieben. Aktionäre und weitere Stakeholder können anhand der dem System zugrundeliegenden Leistungskriterien gut nachvollziehen, wie das Vergütungssystem der Vorstandsmitglieder zur Umsetzung der Strategie sowie zur nachhaltigen und langfristigen Entwicklung des Unternehmens beiträgt und wie sich die konkrete Vergütung für das Geschäftsjahr ergibt. |

| Angemessenheit | Grundgehalt und variable Vergütung sind sowohl im horizontalen als auch im vertikalen Vergleich der Höhe nach angemessen. Der horizontale Vergleich erfolgt anhand von relevanten Vergleichsgruppen (Peer Groups), deren Zusammensetzung offengelegt wird. Der vertikale Vergleich bezieht sich auf das Verhältnis der Vorstandsvergütung zur Vergütung der Belegschaft insgesamt sowie insbesondere im Zeitablauf.

Darüber hinaus wird im Rahmen einer Überprüfung gem. § 7 InstVV die Tragfähigkeit des Gesamtbetrags der jährlichen variablen Vergütung anhand von Rentabilitäts-, Solvenz- und Liquiditätskennzahlen festgestellt. |

| Governance | Die Ausgestaltung des Vergütungssystems und die daraus resultierende Bemessung der individuellen Vergütung erfolgen im Rahmen der gesetzlichen und regulatorischen Vorgaben.

Ziel des Aufsichtsrats ist es dabei insbesondere, den Vorstandsmitgliedern innerhalb der regulatorischen Rahmenbedingungen ein dem Umfang der Ressortverantwortlichkeit entsprechendes, marktübliches sowie wettbewerbsfähiges Vergütungspaket anbieten zu können. So kann sichergestellt werden, dass die besten Manager gewonnen und gehalten werden können. |

Diese Vergütungsgrundsätze waren für den Aufsichtsrat bei der Überprüfung des bisherigen Vergütungssystems, der Identifikation von Anpassungsbedarf und Vornahme der Adjustierungen maßgeblich. Der Aufsichtsrat hat zudem berücksichtigt, wie sich die einzelnen Elemente in der Vergütungspraxis bewährt haben.

Die Umsetzung des Vergütungssystems erfolgt grundsätzlich im Rahmen der Vorstandsanstellungsverträge.

1.2 Verfahren zur Festsetzung der Höhe der Vorstandsvergütung und Angemessenheitsprüfung

Der Aufsichtsrat ist als Gesamtgremium für die Entscheidungen zur Ausgestaltung des Vergütungssystems sowie zur Struktur und Höhe der Vergütung zuständig. Der Vergütungskontrollausschuss unterstützt den Aufsichtsrat bei seiner Aufgabe der Ausgestaltung und Überwachung der Umsetzung des Systems und bereitet die Beschlüsse für den Aufsichtsrat vor. Bei Bedarf empfiehlt der Vergütungskontrollausschuss dem Aufsichtsrat, Anpassungen am System vorzunehmen. Im Falle wesentlicher Änderungen, mindestens jedoch alle vier Jahre, wird das Vergütungssystem der Hauptversammlung zur Billigung vorgelegt.

1.2.1 Prüfung der Angemessenheit

Im Rahmen dieser Aufgabe überprüft der Aufsichtsrat regelmäßig die Angemessenheit der einzelnen Vergütungskomponenten sowie die Höhe der Gesamtvergütung.

Im Horizontalvergleich stellt der Aufsichtsrat sicher, dass die Ziel-Gesamtvergütung in einem angemessenen Verhältnis zu den Aufgaben und Leistungen des Vorstands sowie zur Lage der Gesellschaft steht. Insbesondere werden dabei die Vergütungshöhen und -strukturen vergleichbarer Unternehmen (Peer Groups) untersucht. Für diesen Vergleich werden im Hinblick auf die Marktstellung der Deutschen Bank (insbesondere Branche, Größe, Land) geeignete Unternehmen herangezogen. Die jeweils in den Peer Groups herangezogenen Unternehmen werden im Vergütungsbericht offengelegt.

Neben dem horizontalen Vergleich berücksichtigt der Aufsichtsrat in einem vertikalen Vergleich das Verhältnis der Vorstandsvergütung zur Vergütung der Belegschaft. Bei dem vertikalen Vergleich berücksichtigt der Aufsichtsrat gemäß den Empfehlungen des DCGK dabei insbesondere die zeitliche Entwicklung. Dies erfolgt über einen Vergleich der Relation der Vorstandsvergütung zu den Vergütungen der Mitarbeiter. Dazu berücksichtigt er zum einen die Vergütung des Senior Managements, welches die erste Führungsebene unterhalb des Vorstands, stimmberechtigte Mitglieder der Top-Executive Committees des Geschäftsbereichs, Vorstandsmitglieder von signifikanten Instituten innerhalb der Deutsche Bank Gruppe und entsprechende Vorstand-1 Positionen mit Führungsverantwortung umfasst. Zum anderen wird die Vergütung aller Mitarbeiter (außertarifliche und tarifliche Mitarbeiter) herangezogen.

Der Aufsichtsrat zieht für die Durchführung der Angemessenheitsprüfungen regelmäßig externe Vergütungsberater hinzu, auf deren Unabhängigkeit von Vorstand und Gesellschaft er achtet. Die Ergebnisse der Überprüfung berücksichtigt der Aufsichtsrat bei der Festlegung der Ziel-Gesamtvergütung der Vorstandsmitglieder.

1.2.2 Berücksichtigung der Vergütungsstruktur- und der Beschäftigungsbedingungen der Arbeitnehmer

Bei der Festlegung der Vergütungsstrukturen für den Vorstand betrachtet der Aufsichtsrat auch die Vergütungsstrukturen der Mitarbeiter. Gegenstand der Betrachtung sind das Grundgehalt, die variable Zielvergütung, das Verhältnis von Grundgehalt zu variabler Zielvergütung sowie die weiteren Arbeitsbedingungen. Diese Betrachtung führt auch dazu, dass Arbeitsbedingungen und Vergütungselemente aus dem Mitarbeiterbereich in die Vorstandsvergütung übernommen werden, wenn die besondere Stellung des Vorstands keine eigenen Instrumente erfordert. Dies gilt insbesondere für die Gruppenkomponente, die identisch für Vorstand und Mitarbeiter definiert ist, sowie für die betriebliche Altersversorgung in Form eines beitragsorientierten Kapitalkontenplans. Neben der aktuellen Relation betrachtet der Aufsichtsrat auch die Entwicklung der Relation im Zeitvergleich.

1.2.3 Maßnahmen zur Vermeidung und zur Behandlung von Interessenkonflikten

Die Mitglieder des Aufsichtsrats sind ausschließlich dem Unternehmensinteresse verpflichtet und dürfen im Rahmen ihrer Aufsichtsratstätigkeit keine persönlichen Interessen verfolgen und Geschäftschancen der Deutsche Bank Aktiengesellschaft oder des Deutsche Bank Konzerns nicht für sich nutzen. Tätigkeiten, die zu potentiellen Interessenkonflikten führen können, sollten sie nach Möglichkeit vermeiden. Umstände, die zu einem potentiellen Interessenkonflikt führen können, soll jedes Aufsichtsratsmitglied unverzüglich gegenüber dem Aufsichtsratsvorsitzenden offenlegen. Der Aufsichtsratsvorsitzende informiert dann die übrigen Mitglieder des Aufsichtsrats entsprechend. Unterliegt der Aufsichtsratsvorsitzende einem potentiellen Interessenkonflikt, erfolgt die Offenlegung gegenüber dem stellvertretenden Aufsichtsratsvorsitzenden, der die übrigen Aufsichtsratsmitglieder informiert. Von einem Interessenkonflikt betroffene Aufsichtsratsmitglieder müssen im Einzelfall unter Beachtung der gesetzlichen Vorgaben ggf. von der Teilnahme an der entsprechenden Entscheidung des Aufsichtsrats absehen. Wesentliche und nicht nur vorübergehende Interessenkonflikte sollen zur Beendigung des Aufsichtsratsmandats führen.

2. Weiterentwicklung des Vergütungssystems ab 2021

Der Aufsichtsrat hat mit Wirkung ab dem Geschäftsjahr 2021 Anpassungen an dem seit 2017 geltenden Vergütungssystem beschlossen. Gleichzeitig wurden mit den Anpassungen neue regulatorische Anforderungen umgesetzt. Dabei sind unter anderem die veränderten Voraussetzungen der InstVV und des DCGK zu erfüllen.

Im Rahmen der Überprüfung des Systems vor dem Hintergrund der aktuellen Marktpraxis wurden drei Handlungsfelder identifiziert, die in der Folge zu entsprechenden Adjustierungen geführt haben:

2.1 Erhöhung des Anteils aktienbasierter variabler Vergütung bis zur 100 %-Erfüllung der Aktienhalteverpflichtung (Shareholding Guidelines)

Der Anteil der aktienbasierten variablen Vergütung kann bis zur Erfüllung der strengen, mit den Vorstandsmitgliedern vertraglich vereinbarten Aktienhalteverpflichtung auf bis zu 100 % erhöht werden. Diese Möglichkeit führt nicht zu einer Erhöhung der variablen Vergütung insgesamt, sondern nur zu einer Erhöhung des prozentualen Anteils an der gesamten variablen Vergütung, der aktienbasiert gewährt wird. Die regulatorischen Anforderungen der InstVV, wonach ein Minimum von 50 % der variablen Vergütung in aktienbasierter Form zu gewähren ist, wird bereits ebenso erfüllt wie die Vorgabe des DCGK, dass der überwiegende Anteil der variablen Vergütung in aktienbasierten Instrumenten zugeteilt wird. Die Share-holding Guidelines gehen über diese Vorgaben hinaus und erfordern, dass die Vorstandsmitglieder 100 % bzw. der Vorstandsvorsitzende 200 % des jährlichen Brutto-Grundgehalts in Aktien halten müssen. Bis die Aktienhalteverpflichtung bei den einzelnen Vorstandsmitgliedern erfüllt ist, hat der Aufsichtsrat die Möglichkeit, temporär und individuell den Anteil aktienbasierter variabler Vergütung bis auf 100 % zu erhöhen. Dies ist ein maßvoller Weg, um den gewünschten Level der Aktienhalteverpflichtung in den nächsten Jahren zu erreichen, ohne gleichzeitig die Komplexität des Vergütungssystems zu erhöhen.

2.2 Erhöhung der Transparenz und Konsistenz der variablen Vergütungsbestandteile

Die variable Vergütung wurde durch die konsistente Gewichtung der Vergütungskomponenten transparenter gestaltet. So beträgt der Short-Term Award (STA) nunmehr einheitlich 40 % und der Long-Term Award (LTA) 60 % der variablen Zielvergütung. Dabei wurden die Bemessungsperioden mit einem Jahr für den STA und drei Jahren für den LTA beibehalten. Der STA reflektiert nach neuem Modell ausschließlich die individuelle Zielerreichung auf Basis von

(1) für das jeweilige Vorstandsmitglied definierten einjährigen individuellen und bereichsbezogenen Zielen,

(2) für jedes Vorstandsmitglied für ein Geschäftsjahr ausgestalteten Balanced Scorecards, sowie

(3) vorab vom Aufsichtsrat für alle Vorstandsmitglieder festgelegten und über die individuellen Ziele hinausgehenden jährlichen Schwerpunktzielen (Jahresbezogene Prioritäten).

Im Long-Term Award werden nunmehr sämtliche Gruppenziele bewertet. Zur Stärkung des Nachhaltigkeitsaspektes von Gruppenzielen wurde die Gruppenkomponente – bestehend aus CET-1-Ratio, Leverage Ratio, Adjusted Costs und RoTE – vom STA in den LTA überführt, verbunden mit einer Erhöhung des Bemessungszeitraumes auf drei Jahre. Für den ESG-Faktor, in dem der bisherige Culture & Client-Faktor aufgeht, werden gemeinschaftliche Nachhaltigkeitsziele definiert (nähere Details hierzu finden sich unter Ziffer 2.3 und 3.5.2).

Die variable Vergütung wird weiterhin vollständig aufgeschoben gewährt. Die Zurückbehaltungsperioden im STA und LTA bleiben vom Grundsatz her mit sieben Jahren im STA und fünf Jahren im LTA konstant. Veränderungen ergeben sich in der Fälligkeit der jeweiligen Tranchen. Während die Anzahl der Tranchen im STA von sieben auf vier reduziert wurde (Auszahlung alle zwei Jahre mit je 25 %), verändert sich auch die Fälligkeit im LTA dahingehend, dass dieser nicht mehr in einer einzigen Tranche nach fünf Jahren fällig (cliff-vesting) wird, sondern nunmehr beginnend ab dem zweiten Jahr nach der Gewährung in vier jährlichen Tranchen (tranche vesting). Durch die sich anschließende Haltefrist von jeweils einem Jahr im LTA gelangt der LTA frühestens nach drei Jahren und vollständig erst nach sechs Jahren zur Auszahlung. Die Verfallbedingungen sowie die Clawback-Regelungen sind unverändert.

Die maximale Zielerreichung für den Short-Term Award und den Long-Term Award wurde ebenfalls vereinheitlicht und mit 150 % für beide Komponenten (anstatt bislang 200 % im Short-Term Award) festgelegt. Dies führt zu einer weiteren Erhöhung der Transparenz und Reduzierung von Komplexität, gleichzeitig wird dadurch der Gesamtbetrag der erzielbaren variablen Vergütung reduziert.

2.3 Verknüpfung der Nachhaltigkeitsstrategie mit der variablen Vergütung durch weitere Implementierung von ESG-Zielen

Die Deutsche Bank hat sich seit dem Jahr 2000 zahlreichen Nachhaltigkeitsprogrammen angeschlossen und eine Reihe freiwilliger Selbstverpflichtungen unterzeichnet. So bekennt sich die Deutsche Bank seit Jahren zu den zehn Prinzipien des United Nations Global Compact, den Zielen des Pariser Klimaabkommens, der Klima-Selbstverpflichtung der deutschen Kreditwirtschaft, den UN-Grundsätzen für verantwortungsvolles Bankgeschäft sowie zu den sog. Äquator-Prinzipien. Nachhaltigkeitsthemen werden mit den Mitgliedschaften in der Banking Environment Initiative (BEI), im Sustainability-Finance Beirat der Bundesregierung, der Finanzinitiative des Umweltprogramms der UN (UNEP FI) sowie der Teilnahme am Pilotprojekt der EZB zur Klimaintensivität aktiv vorangetrieben und unterstützt. Mit dem 2018 gegründeten konzernweiten Nachhaltigkeitsrat hat die Deutsche Bank die Steuerung und Überwachung von Nachhaltigkeitsaspekten gebündelt und dies mit dem im Jahr 2020 gegründeten Sustainability Committee ausgebaut.

Nachhaltigkeit hat nach dem Verständnis der Deutschen Bank vier Dimensionen: Zum einen gilt es, das eigene Geschäft umweltschonender zu betreiben, zum anderen darum, die Kunden – Unternehmer und Anleger gleichermaßen – bei der Transformation zu mehr Nachhaltigkeit zu unterstützen. Durch die Erweiterung von internen Policies und Richtlinien wird sichergestellt, dass Nachhaltigkeitsaspekte divisional und regional stärkere Berücksichtigung finden. Auch extern sollen die Aktivitäten deutlicher sichtbar werden, indem sich die Deutsche Bank aktiv am politischen und gesellschaftlichen Dialog beteiligt.

Das verantwortliche Handeln der Bank für den Schutz des Klimas und der Biodiversität, ressourcenschonendes Wirtschaften sowie die Übernahme von Verantwortung gegenüber der Gesellschaft werden als wichtiger Beitrag für den Unternehmenserfolg betrachtet. Aspekte der Mitarbeitervielfalt und -zufriedenheit sowie guter Unternehmensführung sind bereits seit längerem Bestandteil der Vorstandsvergütung.

Wichtiges Ziel der Weiterentwicklung des Vergütungssystems ist daher die explizite Verknüpfung der ESG-Nachhaltigkeitsstrategie der Deutschen Bank mit der Vorstandsvergütung. Die Balanced Scorecard als Teil des STA und der LTA werden um ESG-Ziele erweitert, wie z. B. ein Zielvolumen für nachhaltige Finanzierungen/ESG-Investitionen und eine Reduzierung des Eigenstromverbrauchs in den Gebäuden der Bank. Diese Ziele können von der Bank ehrgeizig gesetzt und gesteuert werden. Der ESG-Faktor des LTA fließt mit einem erhöhten Anteil von 20 % in die gesamte variable Vergütung ein. Die Fortschritte werden im Nicht-Finanziellen Jahresbericht veröffentlicht werden.

2.4 Änderungen im Überblick

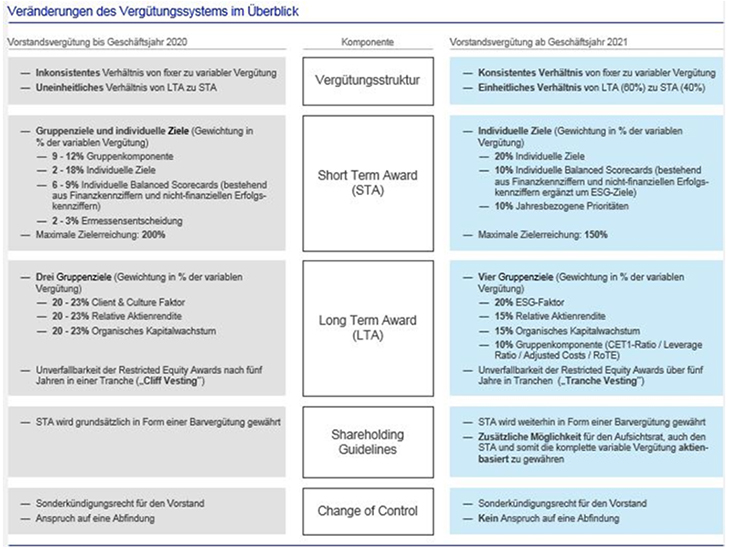

Das folgende Bild zeigt die Änderungen des ab 2021 geltenden Vergütungssystems im Vergleich zum bisherigen Vergütungssystem im Überblick:

3. Gesamtvergütung und Vergütungskomponenten

3.1 Struktur und Vergütungselemente des Vergütungssystems

Das Vergütungssystem besteht aus erfolgsunabhängigen (fixen) und erfolgsabhängigen (variablen) Komponenten. Die fixe Vergütung und die variable Vergütung ergeben zusammen die Gesamtvergütung für ein Vorstandsmitglied. Die fixe Vergütung besteht aus dem Grundgehalt, Beiträgen zur Altersversorgung bzw. Pensionszulagen sowie sonstigen Leistungen. Die variable Vergütung besteht aus einer Kurzfristkomponente, dem Short-Term Award (STA) und einer Langfristkomponente, dem Long-Term Award (LTA).

Der Aufsichtsrat legt für jedes Vorstandsmitglied eine Zielvergütung fest. Der Empfehlung des DCGK folgend bestimmt er auch den Anteil der fixen Vergütung im Verhältnis zur variablen Vergütung sowie das Verhältnis von kurz- zu langfristiger variabler Vergütung.

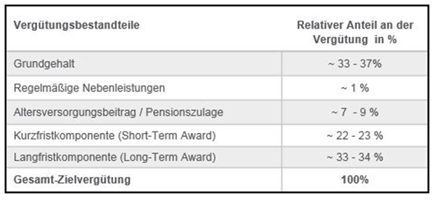

Relative Anteile der Vergütungskomponenten an der jährlichen Ziel-Gesamtvergütung (in %)

Hierdurch stellt der Aufsichtsrat sicher, dass die erfolgsabhängige Vergütung, die sich aus dem Erreichen langfristig orientierter Ziele ergibt, den Anteil aus kurzfristig orientierten Zielen übersteigt.

Für sämtliche Vergütungsbestandteile definiert der Aufsichtsrat Ziel- und Maximalbeträge (Obergrenze). Die Gesamtvergütung ist darüber hinaus mit einer zusätzlichen Obergrenze (Cap) versehen. Die Festlegung der variablen Vergütung erfolgt auf Basis vorabdefinierter Ziele und Bemessungsparameter, aus denen der Erreichungsgrad der einzelnen Ziele klar abgeleitet werden kann.

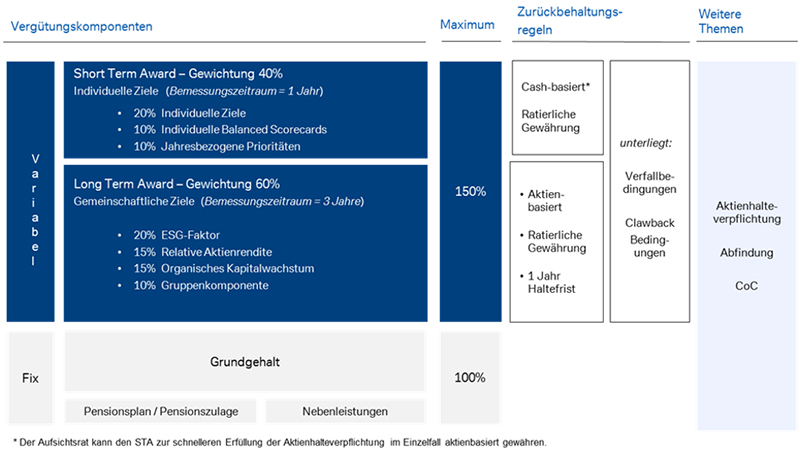

Übersicht über das Vergütungssystem ab Januar 2021

3.2 Ziel-Gesamtvergütung

Bei der Festlegung der Ziel-Gesamtvergütung für jedes Vorstandsmitglied berücksichtigt der Aufsichtsrat den Zuschnitt und die Komplexität des jeweiligen Vorstandsressorts sowie die Dauer der Zugehörigkeit des Vorstandsmitglieds im Gesamtvorstand. Darüber hinaus werden die Vergütungshöhen anhand von Marktdaten geeigneter Vergleichsgruppen, deren Zusammensetzung offengelegt wird, auf ihre Angemessenheit hin überprüft. Ab dem Geschäftsjahr 2021 wird damit bei der Festlegung der Ziel-Gesamtvergütung stärker als bisher zwischen den Vorstandsressorts differenziert. Die Differenzierung ermöglicht es dem Aufsichtsrat, zukünftig flexibler auf Veränderungen des Zuschnitts des zu verantwortenden Ressort oder bei bestimmten Marktbewertungen einer Funktion zu reagieren.

3.3 Begrenzungen der Vergütung

Die Vergütung der Vorstandsmitglieder ist in mehrfacher Hinsicht begrenzt. Dies geschieht durch eine Begrenzung der Gesamtvergütung, der maximal möglichen variablen Vergütung und durch die Festsetzung eines maximalen Verhältnisses von fixer zu variabler Vergütung.

3.3.1 Begrenzung der Gesamtvergütung (Maximalvergütung)

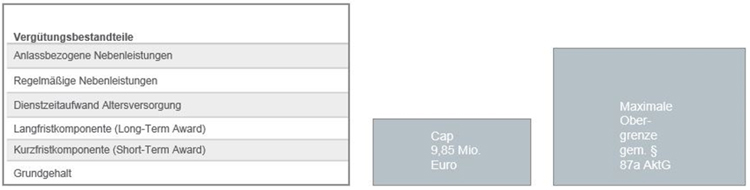

Der Aufsichtsrat hat eine betragsmäßige Obergrenze von 9,85 Mio. € festgelegt, die einem Vorstandsmitglied für ein Geschäftsjahr maximal gewährt werden kann. Die Obergrenze wird bestimmt durch das Grundgehalt und die variable Vergütung (STA und LTA). Dies bedeutet, dass selbst bei Zielerreichungsgraden, die zu einer höheren Vergütungen führen würden, die Vergütung auf maximal 9,85 Mio. € begrenzt ist.

Zudem hat der Aufsichtsrat gemäß § 87a Absatz 1 Satz 2 Nr. 1 AktG für die Gesamtvergütung eine Begrenzung (Maximalvergütung) in Höhe von einheitlich 12 Mio. € für alle Vorstandsmitglieder festgelegt. In diese Obergrenze fließen neben dem Grundgehalt, STA und LTA auch der Dienstzeitaufwand für die betriebliche Altersversorgung bzw. Pensionszulagen und sonstige Leistungen. Der Dienstzeitaufwand und der Aufwand für die sonstigen Leistungen variieren in ihrer jährlichen Höhe. Der Beitrag zur betrieblichen Altersversorgung ist für alle Vorstandsmitglieder einheitlich festgelegt. Der von der Bank im Jahr der Bereitstellung des Beitrags zu bildende Dienstzeitaufwand schwankt hingegen auf Grund versicherungsmathematischer Rechengrößen. Bei der vorgenannten Maximalvergütung ist berücksichtigt, dass die Summe aus Grundgehalt, STA und LTA bereits auf 9,85 Mio. € begrenzt ist. Die Höhe der Maximalvergütung erlaubt es auch in Zukunft, die besten nationalen und internationalen Spitzenkräfte für die Führung gewinnen und adäquat vergüten zu können und trägt ihrem breiten und Internationalen Geschäftsmodell Bank Rechnung.

3.3.2 Begrenzung der variablen Vergütung

Der Aufsichtsrat hat den maximal möglichen Erreichungsgrad bei den langfristigen wie bei den kurzfristigen Zielen einheitlich auf 150 % begrenzt. Somit ist auch die gesamte variable Vergütung auf maximal 150 % der variablen Zielvergütung am Jahresende begrenzt.

Gemäß den CRD4 Regelungsansätzen ist das Verhältnis von fixer zu variabler Vergütung grundsätzlich auf 1:1 (Cap-Regelung) begrenzt, das heißt, die Höhe der variablen Vergütung darf die der fixen Vergütung nicht überschreiten. Die Hauptversammlung hat im Mai 2014 von der durch das Gesetz eingeräumten Möglichkeit Gebrauch gemacht und das Verhältnis auf 1:2 erhöht.

3.3.3 Reduzierung der Vergütung

Sollte sich nach der Ermittlung der Zielerreichung rechnerisch eine variable Vergütung oder eine Gesamtvergütung ergeben, die eine der genannten Begrenzungen überschreitet, wird die variable Vergütung gekürzt. Dies geschieht durch eine prozentual gleichmäßige Kürzung des STA und des LTA.

3.4 Erfolgsunabhängige Komponenten (fixe Vergütung)

Die fixe Vergütung wird erfolgsunabhängig gewährt und besteht aus dem Grundgehalt, Beiträgen zur Altersversorgung bzw. Pensionszulagen sowie sonstigen Leistungen.

3.4.1 Grundgehalt

Bei der Bemessung einer angemessenen Höhe des Grundgehalts werden verschiedene Faktoren berücksichtigt. Zunächst entlohnt das Grundgehalt die grundsätzliche Übernahme des Mandats als Vorstand und die damit verbundene Gesamtverantwortung der einzelnen Vorstandsmitglieder. Darüber hinaus orientiert sich die Höhe an den im vergleichbaren Markt üblichen Vergütungen. Bei der Festlegung des Grundgehalts ist zudem zu berücksichtigen, dass die regulatorischen Vorgaben das Verhältnis von fixer zu variabler Vergütung begrenzen.

Entsprechend ist die fixe Vergütung so zu bemessen, dass auch unter Berücksichtigung dieser Vorgaben eine wettbewerbsfähige und marktgerechte Gesamtvergütung sichergestellt werden kann.

3.4.2 Betriebliche Altersversorgung

Der Aufsichtsrat kann den Mitgliedern des Vorstands eine Zusage auf Altersversorgungsleistungen erteilen. Bei den Zusagen handelt es sich um einen beitragsorientierten Pensionsplan. Im Rahmen dieses Pensionsplans wird für jedes teilnehmende Vorstandsmitglied ab Beginn der Amtszeit als Vorstandsmitglied ein persönliches Versorgungskonto eingerichtet.

Die Mitglieder des Vorstands, einschließlich des Vorstandsvorsitzenden, erhalten einen einheitlichen, vertraglich fixierten festen jährlichen Beitrag. Der Beitrag wird durch einen altersabhängigen Faktor mit durchschnittlich 2 % pro Jahr bis zum Alter von 60 Jahren vorab verzinst. Ab dem Alter von 61 Jahren wird dem Versorgungskonto ein Zuschlag in Höhe von 2 % p.a. des am jeweils vorangegangenen 31. Dezember erreichten Betrages gutgeschrieben. Die jährlichen Versorgungsbausteine bilden zusammen das Versorgungskapital, das im Versorgungsfall (Alter, Invalidität oder Tod) zur Verfügung steht. Die Versorgungsanwartschaft ist von Beginn an unverfallbar.

Versteuert ein Vorstandsmitglied sein Einkommen im Ausland, kann es alternativ zu der beitragsorientierten Altersversorgungszusage die Gewährung einer jährlichen Pensionszulage wählen. Voraussetzung ist, dass die Gewährung der üblichen Altersversorgungsbeiträge gegenüber der Gewährung einer Pensionszulage für das Vorstandsmitglied mit nicht unerheblichen steuerlichen Nachteilen verbunden ist. Diese Option kann einmalig ausgeübt werden und gilt von da an für die gesamte Amtszeit als Vorstandsmitglied. Die Höhe der Pensionszulage entspricht der Höhe der üblicherweise für das Vorstandsmitglied vorgesehenen jährlichen Altersversorgungsbeiträge.

3.4.3 Sonstige Leistungen

Daneben zählen die folgenden sonstigen Leistungen zu den erfolgsunabhängigen Komponenten. Allen Vorstandsmitgliedern werden jährlich wiederkehrende, sonstige Leistungen gewährt. Sie umfassen den geldwerten Vorteil von Sachbezügen wie Firmenwagen und Fahrergestellung, Versicherungsprämien und geschäftsbezogenen Repräsentationsaufwendungen einschließlich der gegebenenfalls hierauf übernommenen Steuern sowie steuerpflichtigen Aufwandserstattungen. Hat das Vorstandsmitglied seine erste Tätigkeitsstätte nicht am Dienstsitz in Frankfurt, können vom Aufsichtsrat zusätzliche Leistungen, z.B. zur Übernahme von üblichen Mietkosten hinzukommen. Schließlich werden anlassbezogene Leistungen, insbesondere bei der Erstbestellung eines Vorstandsmitglieds wie Sicherheitsmaßnahmen an der Privatwohnung oder Leistungen im Zusammenhang mit der Verlagerung des Wohnsitzes nach Frankfurt gewährt.

Da die Höhe der sonstigen Leistungen nicht zu Beginn des Jahres bestimmbar ist, hat der Aufsichtsrat stattdessen jährliche Maximalbeträge für die wiederkehrenden, dienstsitzbezogenen sowie anlassbezogenen Leistungen festgelegt.

3.5 Erfolgsabhängige Komponenten (variable Vergütung)

Das Ziel der Deutschen Bank ist es, wirtschaftliches Wachstum und gesellschaftlichen Fortschritt zu fördern und dadurch einen positiven Beitrag für Kunden, Mitarbeiter, Investoren und die Allgemeinheit zu leisten. Den Kunden sollen Lösungen angeboten werden und ein aktiver Beitrag zu deren Wertschöpfung geleistet werden. Gleichzeitig soll sichergestellt werden, dass die Bank wettbewerbsfähig und profitabel ist und sich zugleich auf eine starke Kapital- und Liquiditätsbasis stützen kann. Die Deutsche Bank fühlt sich dabei einer Kultur verpflichtet, die Risiken und Erträge angemessen aufeinander abstimmt.

Das Vergütungssystem leistet einen wichtigen Beitrag zur Förderung und Umsetzung der Unternehmensstrategie insbesondere dadurch, dass die Auszahlung an relevante und anspruchsvolle Leistungskriterien für die kurzfristige und langfristige variable Vergütung geknüpft wird. Die erfolgsbezogene leistungsabhängige Vergütung macht dabei den überwiegenden Anteil an der Gesamtvergütung aus.

Das Vergütungssystem sieht vor, dass die variable Vergütung an vorab definierte, klare Leistungskriterien geknüpft ist. Die enge Verknüpfung der Vergütung mit der Geschäfts- und Risikostrategie des Unternehmens erfolgt in einem ersten Schritt durch die Vereinbarung von die Strategie unterstützender und aus dieser abgeleiteter Ziele. In einem zweiten Schritt erfolgt die Feststellung der Erreichungsgrade jedes einzelnen Zieles anhand vorab definierter klarer Kennziffern und Bemessungsparameter, die insgesamt in geeigneter Weise zur Wertentwicklung der Deutschen Bank beitragen und eng mit dieser verknüpft sind.

Das Vergütungssystem sieht des Weiteren vor, dass in einem ausgewogene Maß sowohl individuelle und divisionale Ziele als auch gemeinschaftlich zu erreichende konzerngruppenweite Ziele jeweils finanzieller und nicht-finanzieller Art vereinbart werden.

Die erfolgsabhängige, variable Vergütung besteht aus einer Kurzfristkomponente, dem Short-Term Award (STA), sowie einer Langfristkomponente, dem Long-Term Award (LTA). Der Anteil der Langfristkomponente beträgt einheitlich 60 % an der gesamten variablen Zielvergütung, 40 % entfallen auf die Kurzfristkomponente. Der Aufsichtsrat hat die maximale Zielerreichung für den STA von 200 % auf 150 % deutlich gesenkt und damit für den STA und den LTA eine einheitliche maximale Zielerreichung von 150 % festgelegt.

3.5.1 Short-Term Award (STA)

Der STA ist an die Erreichung von kurz- und mittelfristigen, sowohl individuellen als auch geschäftsbereichsbezogenen Zielen geknüpft. Die konkreten Ziele werden im Rahmen des Zielvereinbarungsprozesses für das jeweilige Geschäftsjahr zu Beginn eines Jahres vom Aufsichtsrat festgelegt.

Die festgelegten Ziele unterstützen die geschäftspolitischen und strategischen Ziele der Bank, stehen im Einklang mit der Geschäfts- und Risikostrategie der Bank und berücksichtigen den Verantwortungs- bzw. Geschäftsbereich des einzelnen Vorstandsmitglieds. Die Ziele können dabei sowohl quantitativer als auch qualitativer Art sein und messen in einer ausgewogenen Balance finanzielle und nicht-finanzielle Erfolge.

Der Anteil des STA an der gesamten variablen Vergütung beträgt 40 %. Dieser Anteil setzt sich aus drei Teilkomponenten mit unterschiedlicher Gewichtung zusammen: aus (1) individuell vereinbarten Zielen mit einer Gewichtung von 20 % an der gesamten variablen Vergütung, aus (2) Zielen der individuellen Balanced Scorecards des jeweiligen Vorstandsmitglieds sowie aus (3) zusätzlichen jährlichen Schwerpunktzielen, den sogenannten Jahresbezogenen Prioritäten. Die beiden letzteren Teilkomponenten haben jeweils einen Anteil von 10 % an der gesamten variablen Vergütung.

| STA-Komponente | Gewichtung (in % der gesamten variablen Zielvergütung) |

| Individuelle Ziele | 20 % |

| Individuelle Balanced Scorecard | 10 % |

| Jahresbezogene Prioritäten | 10 % |

Individuelle Ziele

Die individuellen Ziele leiten sich aus der Unternehmensstrategie ab und umfassen deren Umsetzung. Sie werden für jedes Vorstandsmitglied unter Berücksichtigung des jeweiligen Verantwortungsbereichs und des Beitrags dieses Verantwortungsbereichs zur Förderung der übergreifenden Strategie der Bank bestimmt. Als individuelle Ziele können dabei projekt-, divisions- und regionenbezogene Zielsetzungen definiert werden. Neben operativen Maßnahmen können auch die Umsetzung von strategischen Projekten und Initiativen als Ziele vereinbart werden, wenn sie unmittelbar der Strategieumsetzung dienen, indem sie etwa auf die Struktur, Organisation, Funktion und langfristige Entwicklung des Unternehmens einzahlen.

Für jedes Mitglied des Vorstands legt der Aufsichtsrat zu Jahresbeginn individuell die Ziele, die Gewichtung dieser zueinander sowie alle für die Bemessung relevanten Kennzahlen fest. Dabei werden die Ziele so gewählt, dass sie anspruchsvoll und ambitioniert sowie hinreichend konkret gefasst sind, um eine klare Messbarkeit der Zielerreichung zu ermöglichen. Für jedes Vorstandsmitglied werden für ein Geschäftsjahr zwischen 4 und maximal 7 Ziele festgelegt.

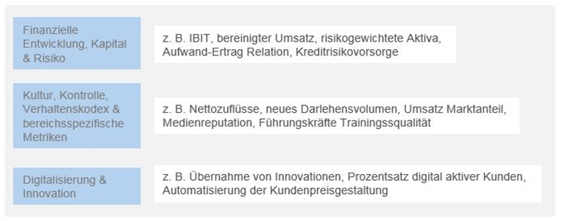

Für die Bemessung der einjährigen individuellen Leistungen für das Geschäftsjahr 2021 sind die Ziele in einem ausgewogenen Verhältnis finanzieller und nicht-finanzieller Art aus folgenden Kategorien gewählt worden:

Zusammen mit jedem einzelnen Ziel werden ebenfalls zu Beginn eines Jahres konkrete Messkriterien und/oder Kennziffern festgelegt. Dies sind quantitative Kriterien wie Finanzkennziffern und vorab definierte Zielwerte, zeitliche Vorgaben für die Erreichung bestimmter Meilensteine oder andere messbare Parameter. Zusätzlich können auch qualitative Aspekte, etwa in Form von Feedback die Bemessung der Zielerreichung unterstützen. Auf Basis dieser Kriterien wird am Ende des Bemessungszeitraumes der Zielerreichungsgrad für jedes Ziel bestimmt.

Der Zielerreichungsgrad der individuellen Ziele ist mit einer Untergrenze von 0 % und einer Obergrenze von 150 % definiert.

Individuelle Balanced Scorecard

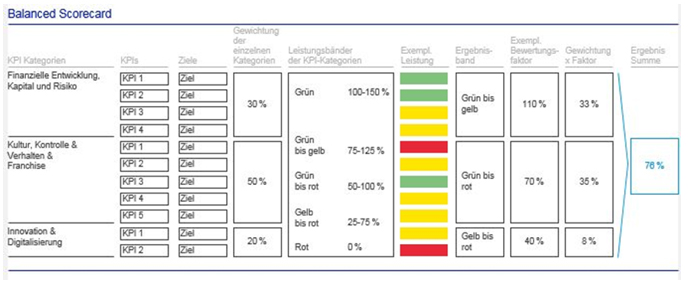

Neben den Individuellen Zielen basiert der Short-Term Award auf den Individuellen Balanced Scorecards. Seit 2018 sind die Ressorts der Vorstandsmitglieder mit vorab definierten qualitativen und quantitativen Kennzahlen verknüpft, die jeweils in einer individuellen Balanced Scorecard für das jeweilige Vorstandsmitglied gebündelt sind. Mit der Balanced Scorecard hat die Bank ein geeignetes Instrument zur Steuerung und Kontrolle von zentralen Leistungsindikatoren eingeführt, mit dem der Erreichungsgrad von finanziellen und nicht-finanziellen Zielen anhand definierter Messparameter jederzeit überprüft und am Jahresende transparent gemessen wird. Bei den finanziellen Zielen handelt es sich z. B. um divisionale Ertragszahlen oder Kostenziele. Ziele der Balanced Scorecard können nicht zugleich Ziele der Teilkomponente „Individuelle Ziele“ sein, um eine mehrfache Berücksichtigung und Bewertung von einzelnen Zielen zu vermeiden.

Die Methodik der Balanced Scorecard wurde seit ihrer Einführung stets weiterentwickelt und an sich ändernde Anforderungen angepasst. Um Aspekte aus den Bereichen Environmental, Social & Governance (ESG) sowie Nachhaltigkeit stärker mit dem Vergütungssystem zu verknüpfen, erhalten diese Themen eine noch stärkere Berücksichtigung und mehr Gewicht. ESG-Ziele, an denen sich die Vorstände und die von ihnen verantworteten Geschäftsbereiche bzw. Regionen messen lassen müssen, sind etwa auch die Fortschritte in den Themen Sustainable Finance (Anteil nachhaltiger Finanzierungen), Own Operations (eigener Energieverbrauch), Mitarbeiter Feedback, Kultur und Geschlechtervielfalt (Culture und Gender Diversity) in Führungsfunktionen. Zur Bewertung des Fortschritts in ESG-Themen werden neben den genannten eigenen Kennzahlen ergänzend ESG-Ratings-Indizes herangezogen.

Die Balanced Scorecards ermöglichen es, strategische Ziele mithilfe konkreter Maßnahmen zu operationalisieren. Gleichzeitig schaffen sie einen Überblick über die Prioritäten der einzelnen Geschäftsbereiche über den gesamten Konzern hinweg. Aus den Balanced Scorecards werden Finanzkennziffern sowie nicht-finanzielle Ziele aus den folgenden Bereichen herangezogen.

Die Ziele der Balanced Scorecard werden zu Beginn des Jahres für jedes Vorstandsmitglied individuell durch den Aufsichtsrat mit einer Gewichtung versehen, Leistungskennziffern bzw. -parameter festgelegt und nach Ende des Jahres gemessen, in eine prozentuale Zielerreichung übersetzt und transparent gemacht. Die Zielerreichung der einzelnen Ziele ist dabei auf 150 % des Zielwerts begrenzt.

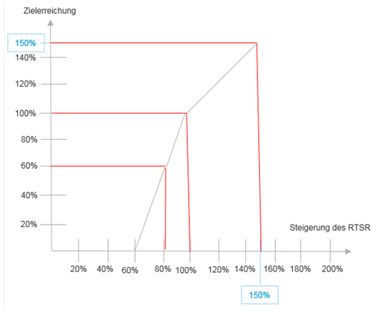

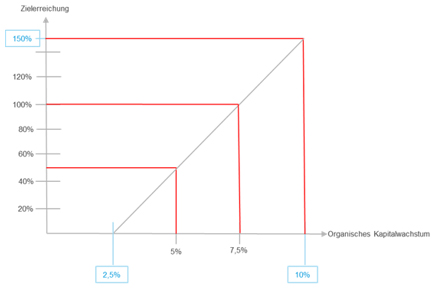

Die folgende Grafik zeigt beispielhaft, wie die Zielerreichung im Rahmen der Balanced Scorecards ermittelt wird.

Jahresbezogene Prioritäten

Bei der dritten Teilkomponente im Short-Term Award handelt es sich um die sogenannten jahresbezogenen Prioritäten.

Mithilfe der jahresbezogenen Prioritäten würdigt der Aufsichtsrat weitere Erfolgs- und Leistungsbeiträge eines jeden Vorstandsmitglieds zu vorab einheitlich festgelegten Jahres-Fokusthemen, die sich aus der Strategie der Bank ableiten, diese fördern und nicht bereits Teil der individuellen Ziele oder der Balanced Scorecards sind, so dass eine Doppel- oder Mehrfach-Berücksichtigung und Bewertung derselben Ziele vermieden wird. Dies eröffnet die Möglichkeit, jährlich operative Schwerpunkte in Abhängigkeit von aktuellen Prioritäten und dem Umsetzungsgrad der Strategie zu setzen. Die für die Bewertung heranzuziehenden Leistungskriterien können sowohl finanzieller als auch nicht finanzieller Art sein.

Die jahresbezogenen Prioritäten werden aus den aus der Unternehmensstrategie abgeleiteten Schwerpunkten ausgewählt. Für das Geschäftsjahr 2021 hat der Aufsichtsrat zwei Schwerpunktthemen gewählt, die aus den folgenden Kategorien stammen:

Kategorien der jahresbezogenen Prioritäten 2021

Unternehmensstrategie / Transformationsaktivitäten

Risikomanagement

Für die Jahresbezogenen Prioritäten werden ebenfalls zu Beginn eines Jahres konkrete Messkriterien und/oder Kennziffern festgelegt. Nach Abschluss des jeweiligen Geschäftsjahres bewertet der Aufsichtsrat den jeweiligen Anteil am themenbezogenen Fortschritt und Erfolg differenziert für jedes Vorstandsmitglied auf Basis eines Vorschlags des Vergütungskontrollausschusses.

Der Zielerreichungsgrad für die jahresbezogenen Prioritäten ist mit einer Untergrenze von 0 % und einer Obergrenze von 150 % definiert.

Vollständige Transparenz im Ausweis des STA