Deutsche Konsum REIT-AGBroderstorfISIN DE000A14KRD3 / WKN A14KRDEinladung zur ordentlichen Hauptversammlung

|

| 1. |

Vorlage des festgestellten Jahresabschlusses sowie des Lageberichtes für das am 30. September 2020 abgelaufene Geschäftsjahr mit dem Bericht des Aufsichtsrats und dem erläuternden Bericht des Vorstands zu den Angaben nach § 289a des Handelsgesetzbuchs (HGB)

|

||||||||||||||||||||||||||||||||||||||||||||

| 2. |

Beschlussfassung über die Verwendung des Bilanzgewinns des Geschäftsjahres 2019/2020

|

||||||||||||||||||||||||||||||||||||||||||||

| 3. |

Beschlussfassung über die Entlastung der Mitglieder des Vorstands für das am 30. September 2020 abgelaufene Geschäftsjahr

|

||||||||||||||||||||||||||||||||||||||||||||

| 4. |

Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats für das am 30. September 2020 abgelaufene Geschäftsjahr

|

||||||||||||||||||||||||||||||||||||||||||||

| 5. |

Beschlussfassung über die Wahl des Abschlussprüfers für das Geschäftsjahr 2020/2021 und für die prüferische Durchsicht von Zwischenfinanzberichten

|

||||||||||||||||||||||||||||||||||||||||||||

| 6. |

Beschlussfassung über die Aufhebung des bestehenden Genehmigten Kapitals 2020/I und die Schaffung eines neuen Genehmigten Kapitals 2021/I sowie die entsprechende Satzungsanpassung

|

Zum Ausschluss des Bezugsrechts erstattet der Vorstand gem. § 203 Abs. 2 AktG i.V.m. § 186 Abs. 4 AktG wie folgt Bericht:

|

| 7. |

Beschlussfassung über die Aufhebung der bestehenden und die Schaffung einer neuen Ermächtigung zur Ausgabe von Options- und/oder Wandelschuldverschreibungen mit der Möglichkeit zum Ausschluss des Bezugsrechts sowie über die Änderung des bestehenden Bedingten Kapitals I und entsprechende Satzungsänderung

|

Zum Ausschluss des Bezugsrechts bei der Ausgabe von Options- und/oder Wandelanleihen gemäß §§ 221 Abs. 4 Satz 2, 186 Abs. 4 Satz 2 AktG erstattet der Vorstand wie folgt Bericht:

|

Mit der vorgeschlagenen neuen Ermächtigung zur Ausgabe von Options- und/oder Wandelanleihen im Gesamtnennbetrag von bis zu EUR 150.000.000,00 sowie zur Schaffung des Bedingten Kapitals I von bis zu EUR 9.577.969,00 sollen die Möglichkeiten der Gesellschaft zur Finanzierung ihrer Aktivitäten erweitert und soll dem Vorstand mit Zustimmung des Aufsichtsrats insbesondere bei Eintritt günstiger Kapitalmarktbedingungen der Weg zu einer im Interesse der Gesellschaft liegenden flexiblen und zeitnahen Finanzierung eröffnet werden. |

|

|

Die Emission von Anleihen mit Wandel- und/oder Optionsrechten auf Aktien der Gesellschaft ermöglicht die Aufnahme von Kapital zu attraktiven Konditionen. Die erzielten Wandel- oder Optionsprämien kommen der Gesellschaft zugute. Die Ermächtigung gibt der Gesellschaft die erforderliche Flexibilität, die Anleihen selbst oder über Mehrheitsbeteiligungsgesellschaften zu platzieren. |

|

|

Den Aktionären steht grundsätzlich das gesetzliche Bezugsrecht auf die Options- bzw. Wandelanleihen zu (§ 221 Abs. 4 i.V.m. § 186 Abs. 1 AktG). Um die Abwicklung zu erleichtern, soll von der Möglichkeit Gebrauch gemacht werden, die Options- und/oder Wandelanleihen an ein Kreditinstitut oder ein Konsortium von Kreditinstituten mit der Verpflichtung auszugeben, den Aktionären die Anleihen entsprechend ihrem Bezugsrecht anzubieten (mittelbares Bezugsrecht im Sinne des § 186 Abs. 5 AktG). Der Ausschluss des Bezugsrechts für Spitzenbeträge ermöglicht die Ausnutzung der erbetenen Ermächtigung durch runde Beträge. Dies erleichtert die Abwicklung des Bezugsrechts der Aktionäre und liegt daher im Interesse der Gesellschaft und ihrer Aktionäre. |

|

|

Weiterhin soll der Vorstand die Möglichkeit erhalten, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auszuschließen, um den Inhabern von Wandlungs- und/oder Optionsrechten oder auch von mit Wandlungspflichten ausgestatteten Wandelschuldverschreibungen ein Bezugsrecht in dem Umfang einzuräumen, wie es ihnen nach Ausübung der Wandlungs- oder Optionsrechte oder nach Erfüllung der Wandlungspflichten zustehen würde. Dies bietet die Möglichkeit zu verhindern, dass im Falle einer Ausnutzung der Ermächtigung der Options- bzw. Wandlungspreis für die Inhaber bereits bestehender Options- bzw. Wandlungsrechte nach den Options- und Wandlungsbedingungen ermäßigt werden muss. |

|

|

Darüber hinaus soll der Vorstand in entsprechender Anwendung von § 186 Abs. 3 Satz 4 AktG ermächtigt sein, das Bezugsrecht mit Zustimmung des Aufsichtsrats auszuschließen, wenn der Ausgabepreis der Options- und/oder Wandelanleihe ihren Marktwert nicht wesentlich unterschreitet. Dies kann zweckmäßig sein, um günstige Börsensituationen rasch wahrnehmen und eine Anleihe schnell und flexibel zu attraktiven Konditionen am Markt platzieren zu können. Die Erzielung eines möglichst vorteilhaften Emissionsergebnisses hängt in verstärktem Maße davon ab, ob auf Marktentwicklungen kurzfristig reagiert werden kann. Günstige, möglichst marktnahe Konditionen können in der Regel festgesetzt werden, wenn die Gesellschaft an diese nicht für einen zu langen Angebotszeitraum gebunden ist. |

|

|

Bei Bezugsrechtsemissionen ist in der Regel ein nicht unerheblicher Sicherheitsabschlag erforderlich, um die Attraktivität der Konditionen und damit die Erfolgschancen der Emission für den ganzen Angebotszeitraum sicherzustellen. Zwar gestattet § 186 Abs. 2 AktG eine Veröffentlichung des Bezugspreises (und damit bei Options- und Wandelanleihen der Konditionen dieser Anleihe) bis zum drittletzten Tag der Bezugsfrist. Angesichts der Volatilität der Aktienmärkte besteht aber auch dann ein Marktrisiko über mehrere Tage, das zu Sicherheitsabschlägen bei der Festlegung der Anleihekonditionen und so zu nicht marktnahen Konditionen führt. Auch ist bei der Gewährung eines Bezugsrechts wegen der Ungewissheit der Ausübung eine alternative Platzierung bei Dritten erschwert bzw. mit zusätzlichem Aufwand verbunden. Bei Einräumung eines Bezugsrechts kann die Gesellschaft wegen der Länge der Bezugsfrist nicht kurzfristig auf eine Veränderung der Marktverhältnisse reagieren, was zu einer für die Gesellschaft ungünstigen Kapitalbeschaffung führen kann. Options- und/oder Wandelanleihen werden hauptsächlich von spezialisierten Investoren gekauft, weshalb sich die besten Ausgabepreise dann erzielen lassen, wenn diese Finanzierungsinstrumente nur solchen Investoren angeboten werden. |

|

|

Die Interessen der Aktionäre werden dadurch gewahrt, dass die Options- und/oder Wandelanleihen nicht wesentlich unter dem Marktwert ausgegeben werden. Der Marktwert ist nach anerkannten finanzmathematischen Grundsätzen zu ermitteln. Der Vorstand wird bei seiner Preisfestsetzung unter Berücksichtigung der jeweiligen Situation am Kapitalmarkt den Abschlag vom Marktwert so gering wie möglich halten. Damit wird der rechnerische Wert eines Bezugsrechts praktisch gegen Null gehen, so dass den Aktionären durch den Bezugsrechtsauschluss kein nennenswerter wirtschaftlicher Nachteil entstehen kann. Die Aktionäre haben zudem die Möglichkeit, ihren Anteil am Grundkapital der Gesellschaft zu annähernd gleichen Bedingungen durch Erwerb über die Börse aufrechtzuerhalten. Dadurch werden ihre Vermögensinteressen angemessen gewahrt. |

|

|

Die Ermächtigung zum Bezugsrechtsauschluss gemäß § 221 Abs. 4 Satz 2 i.V.m. § 186 Abs. 3 Satz 4 AktG gilt nur für die Options- und/oder Wandelanleihen mit Rechten auf Aktien, auf die ein anteiliger Betrag am Grundkapital von insgesamt nicht mehr als 10 % des Grundkapitals anfällt, und zwar weder im Zeitpunkt des Wirksamwerdens noch im Zeitpunkt der Ausübung dieser Ermächtigung. Auf die vorgenannte 10 %-Grenze ist der anteilige Betrag am Grundkapital anzurechnen, der auf Aktien entfällt, die seit Erteilung dieser Ermächtigung bis zur unter Ausnutzung dieser Ermächtigung nach § 186 Abs. 3 Satz 4 AktG bezugsrechtsfreien Ausgabe von Schuldverschreibungen mit Options- und/oder Wandlungsrecht und/oder -pflicht unter Bezugsrechtsausschluss entweder aufgrund einer Ermächtigung des Vorstands zum Bezugsrechtsausschluss in unmittelbarer bzw. sinngemäßer Anwendung von § 186 Abs. 3 Satz 4 AktG ausgegeben oder als erworbene eigene Aktien in entsprechender Anwendung des § 186 Abs. 3 Satz 4 AktG veräußert worden sind. Diese Anrechnung geschieht im Interesse der Aktionäre an einer möglichst geringen Verwässerung ihrer Beteiligung. |

|

|

Für die Errechnung des Wandlungs-/Optionspreises gibt die Ermächtigung die genauen Errechnungsgrundlagen wieder. Anknüpfungspunkt ist hierbei jeweils der Börsenkurs der Gesellschaft im zeitlichen Zusammenhang mit der Platzierung der Schuldverschreibungen bzw. – im Fall der Ausgabe von Schuldverschreibungen mit Verpflichtung zur Ausübung des Wandlungsrechts – der Wandlung. |

|

|

Der Wandlungs-/Optionspreis wird unbeschadet des § 9 Abs. 1 AktG aufgrund einer Verwässerungsschutzklausel nach näherer Bestimmung der der Schuldverschreibung zugrunde liegenden Bedingungen wertwahrend angepasst, wenn die Gesellschaft während der Wandlungs-/Optionsfrist z. B. das Grundkapital erhöht und den Inhabern von Wandlungs-/Optionsrechten kein Bezugsrecht in dem Umfang eingeräumt wird, wie es ihnen nach Ausübung des Wandlungs-/Optionsrechts zustünde. |

|

|

Die Ausgabe von Options- und/oder Wandelanleihen kann auch gegen Sachleistung erfolgen, sofern dies im Interesse der Gesellschaft liegt. In diesem Fall ist der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auszuschließen, sofern der Wert der Sachleistung in einem angemessenen Verhältnis zu dem nach anerkannten finanzmathematischen Grundsätzen zu ermittelnden theoretischen Marktwert der Options- und/oder Wandelanleihen steht. Dies eröffnet die Möglichkeit, die begebene Anleihe gegen die Ausgabe einer Options- oder Wandelanleihe zurückzukaufen, gegebenenfalls mit Pflichtwandeloption. Außerdem können Options- und/oder Wandelanleihen in geeigneten Einzelfällen als Akquisitionswährung eingesetzt werden, beispielsweise im Zusammenhang mit dem Erwerb von Unternehmen, Unternehmensbeteiligungen oder sonstigen Wirtschaftsgütern. So kann sich in Verhandlungen durchaus die Notwendigkeit ergeben, die Gegenleistung nicht in Geld, sondern in anderer Form bereitzustellen. Die Möglichkeit, Options- und/oder Wandelanleihen als Gegenleistung anbieten zu können, schafft damit einen Vorteil im Wettbewerb um interessante Akquisitionsobjekte sowie den notwendigen Spielraum, sich bietende Gelegenheiten zum Erwerb von Unternehmen, Unternehmensbeteiligungen oder sonstigen Wirtschaftsgütern liquiditätsschonend ausnutzen zu können. Dies kann auch unter dem Gesichtspunkt einer optimalen Finanzierungsstruktur sinnvoll sein. Der Vorstand wird mit Zustimmung des Aufsichtsrats in jedem Einzelfall sorgfältig prüfen, ob er von der Ermächtigung zur Begebung von Options- und/oder Wandelanleihen mit Options- oder Wandelrechten gegen Sachleistung mit Bezugsrechtsausschluss Gebrauch machen wird. Er wird dies nur dann tun, wenn es im Interesse der Gesellschaft und damit ihrer Aktionäre liegt. |

|

|

In den Anleihebedingungen kann – zur Erhöhung der Flexibilität – vorgesehen werden, dass die Gesellschaft einem Wandlungsberechtigten bzw. Optionsberechtigten nicht Aktien der Gesellschaft gewährt, sondern einen Geldbetrag zahlt, der für die Anzahl der anderenfalls zu liefernden Aktien dem volumengewichteten durchschnittlichen Schlusskurs der Aktien der Gesellschaft im XETRA-Handel (oder in einem an die Stelle des XETRA-Systems getretenen funktional vergleichbaren Nachfolgesystem) an der Frankfurter Wertpapierbörse während der letzten zehn Börsentage vor Erklärung der Wandlung bzw. Optionsausübung entspricht. Ferner kann ein variables Wandlungsverhältnis und/oder eine Bestimmung des Wandlungspreises innerhalb einer vorgegebenen Bandbreite in Abhängigkeit von der Entwicklung des Kurses der Aktie der Gesellschaft während der Laufzeit der Anleihe vorgesehen werden. Schließlich können die Bedingungen der Schuldverschreibungen auch eine Wandlungspflicht bzw. eine Optionspflicht zum Ende der Laufzeit (oder zu einem anderen Zeitpunkt) oder das Recht der Gesellschaft vorsehen, bei Endfälligkeit der mit einem Wandlungs- oder Optionsrecht verbundenen Schuldverschreibungen (dies umfasst auch eine Fälligkeit wegen Kündigung) den Inhabern der Schuldverschreibung ganz oder teilweise anstelle der Zahlung des fälligen Geldbetrags Aktien der Gesellschaft oder einer börsennotierten anderen Gesellschaft zu gewähren. Dies dient dazu, die Liquiditätsrisiken der Gesellschaft besser kontrollieren zu können. Das vorgesehene bedingte Kapital dient dazu, die mit den Options- und/oder Wandelanleihen verbundenen Wandlungs- oder Optionsrechte zu bedienen. Stattdessen können dazu auch eigene Aktien oder ein bestehendes genehmigtes Kapital eingesetzt werden, sofern ein solches vorhanden und die Verwendung für diesen Zweck erlaubt ist. |

| 8. |

Beschlussfassung über die Ermächtigung zum Erwerb und zur Verwendung eigener Aktien gemäß § 71 Abs. 1 Nr. 8 AktG einschließlich der Ermächtigung zum Ausschluss von Bezugsrechten sowie zur Einziehung erworbener eigener Aktien und Kapitalherabsetzung

|

Zum Erwerb eigener Aktien einschließlich der Verwendung unter Ausschluss des Bezugsrechts erstattet der Vorstand gem. § 71 Abs. 1 Nr. 8 AktG i.V.m. § 186 Abs. 4 AktG wie folgt Bericht:

|

| 9. |

Beschlussfassung über die Ermächtigung zum Einsatz von Derivaten im Rahmen des Erwerbs eigener Aktien nach § 71 Abs. 1 Nr. 8 AktG sowie zum Ausschluss des Bezugs- und des Andienungsrechts

|

Zum Erwerb eigener Aktien unter Einsatz von Derivaten unter Ausschluss des Bezugsrechts erstattet der Vorstand gem. § 71 Abs. 1 Nr. 8 AktG i.V.m. § 186 Abs. 4 AktG wie folgt Bericht:

|

| 10. |

Beschlussfassung über die Änderung von § 20 Abs. 2 der Satzung

|

||||||||||||

| 11. |

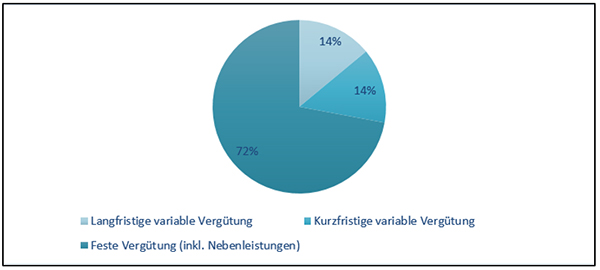

Beschlussfassung über die Billigung des Vergütungssystems für die Vorstandsmitglieder der Gesellschaft

|

Darstellung des vom Aufsichtsrat beschlossenen Vergütungssystems für Vorstandsmitglieder der Gesellschaft:

|

| 12. |

Beschlussfassung über die Billigung des Vergütungssystems für Aufsichtsratsmitglieder

|

Darstellung des Vergütungssystems für Aufsichtsratsmitglieder der Gesellschaft:

|

II. Ergänzende Angaben und Hinweise

1. Gesamtzahl der Aktien und Stimmrechte im Zeitpunkt der Einberufung

Das Grundkapital der Gesellschaft beträgt zum Zeitpunkt der Einberufung der Hauptversammlung EUR 35.155.938,00 und ist in 35.155.938 nennwertlose, auf den Inhaber lautende Stückaktien eingeteilt. Gemäß § 21 Abs. 1 der Satzung der Gesellschaft gewährt jede Aktie in der Hauptversammlung eine Stimme.

Im Zeitpunkt der Einberufung der Hauptversammlung beläuft sich die Gesamtzahl der Aktien der Gesellschaft und der Stimmrechte somit jeweils auf 35.155.938.

2. Hauptversammlung ohne physische Anwesenheit der Aktionäre oder ihrer Bevollmächtigten

Auf der Grundlage von § 1 Abs. 2, Abs. 6 des Gesetzes über Maßnahmen im Gesellschafts-, Genossenschafts-, Vereins-, Stiftungs- und Wohnungseigentumsrecht zur Bekämpfung der Auswirkungen der COVID-19-Pandemie („COVID-19-Gesetz“), veröffentlicht als Art. 2 des Gesetzes zur Abmilderung der Folgen der COVID-19-Pandemie im Zivil-, Insolvenz- und Strafverfahrensrecht vom 27. März 2020, veröffentlicht im Bundesgesetzblatt, Teil I, vom 27. März 2020 hat der Vorstand mit Zustimmung des Aufsichtsrats entschieden, die Hauptversammlung ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten als virtuelle Hauptversammlung abzuhalten. Die Hauptversammlung findet in den Räumlichkeiten der Grünebaum Gesellschaft für Event-Logistik GmbH, Leibnizstraße 38, 10625 Berlin, statt. Eine physische Teilnahme der Aktionäre und ihrer Bevollmächtigten (mit Ausnahme des Stimmrechtsvertreters der Gesellschaft) am Versammlungsort ist ausgeschlossen.

Da die Durchführung der Hauptversammlung als virtuelle Hauptversammlung auf der Grundlage des COVID-19-Gesetzes zu einigen Modifikationen beim Ablauf der Versammlung sowie der Ausübung der Aktionärsrechte führt, bitten wir unsere Aktionäre um besondere Beachtung der nachfolgenden Hinweise zur Möglichkeit der Verfolgung der Hauptversammlung in Bild und Ton, zur Ausübung des Stimmrechts und des Fragerechts sowie weiterer Aktionärsrechte.

3. Bild- und Tonübertragung der Hauptversammlung

Die gesamte Hauptversammlung kann von den ordnungsgemäß angemeldeten Aktionären über die Bild- und Tonübertragung im Internet über das HV-Portal der Deutsche Konsum REIT-AG verfolgt werden. Das HV-Portal ist über die Internetseite der Deutsche Konsum REIT-AG unter der Internetadresse

https://www.deutsche-konsum.de/investor-relations/hauptversammlung

zugänglich.

Ordnungsgemäß angemeldete Aktionäre können sich dort mit ihren Zugangsdaten anmelden und am Tag der Hauptversammlung ab 11:00 Uhr (MEZ) auf die Bild- und Tonübertragung der Hauptversammlung zugreifen. Die Stimmabgabe per elektronischer Briefwahl und die elektronische Erteilung von Vollmachten und Weisungen an die Stimmrechtsvertreter der Gesellschaft über das HV-Portal erfordern ebenfalls die fristgerechte Anmeldung zur Hauptversammlung und eine Anmeldung (Log-in) im HV-Portal mit den entsprechenden Zugangsdaten. Eine elektronische Teilnahme der Aktionäre an der Hauptversammlung im Sinne des § 118 Abs. 1 Satz 2 AktG ist ausgeschlossen.

4. Anmeldung und Ausübung des Stimmrechts

Zur Ausübung des Stimmrechts sind gemäß § 20 der Satzung diejenigen Aktionäre berechtigt, die sich spätestens bis zum Ablauf des 4. März 2021 (24:00 Uhr (MEZ)) unter der nachstehenden Adresse

Deutsche Konsum REIT-AG

c/o Link Market Services GmbH

Landshuter Allee 10

80637 München

E-Mail: inhaberaktien@linkmarketservices.de

bei der Gesellschaft anmelden.

Die Aktionäre müssen außerdem die Berechtigung zur Verfolgung der Hauptversammlung und zur Ausübung des Stimmrechtes nachweisen. Für den Nachweis der Berechtigung ist ein Nachweis des Anteilsbesitzes durch das depotführende Institut notwendig, der sich auf den im Aktiengesetz hierfür vorgesehenen Zeitpunkt beziehen muss. Alternativ hierzu reicht ein vom Letztintermediär ausgestellter Nachweis gemäß § 67c Abs. 3 AktG aus. Gemäß § 123 Abs. 4 Satz 2 AktG hat sich der Nachweis auf den Beginn des 21. Tages vor der Hauptversammlung, d. h. auf den Beginn des 18. Februar 2021 (0:00 Uhr MEZ) („Record Date“) zu beziehen. Wie die Anmeldung muss auch dieser Nachweis des Anteilsbesitzes der Gesellschaft unter der vorgenannten Adresse spätestens bis zum Ablauf des 4. März 2021 (24:00 Uhr (MEZ)) zugehen. Die Anmeldung und der Nachweis des Anteilsbesitzes bedürfen der Textform (§ 126b BGB) und müssen in deutscher oder englischer Sprache erfolgen. Alternativ ist die Übermittlung des Nachweises gemäß § 67c Abs. 3, 1 AktG möglich.

Im Verhältnis zur Gesellschaft gilt als Aktionär nur, wer den Nachweis des Anteilsbesitzes erbracht hat. Der Umfang des Stimmrechts bemisst sich ausschließlich nach dem nachgewiesenen Anteilsbesitz des Aktionärs am Nachweisstichtag. Mit dem Nachweisstichtag ist zwar keine Sperre für die Veräußerung oder den Erwerb von Aktien verbunden, eine Veräußerung oder ein Erwerb von Aktien nach dem Nachweisstichtag haben jedoch keine Auswirkungen mehr auf die Berechtigung zur Verfolgung der Hauptversammlung und den Umfang des Stimmrechts. Für die Dividendenberechtigung hat der Nachweisstichtag keine Bedeutung. Auch bei Veräußerung sämtlicher Aktien nach dem Nachweisstichtag oder eines Teils hiervon ist für die Berechtigung zur Verfolgung der Hauptversammlung und den Umfang des Stimmrechts ausschließlich der Aktienbesitz zum Nachweisstichtag maßgebend. Wer erst nach dem Nachweisstichtag Aktionär wird und vorher keine Aktien besessen hat, ist nicht berechtigt, die Hauptversammlung zu verfolgen und ein Stimmrecht auszuüben, es sei denn, er hat sich insoweit bevollmächtigen oder zur Rechtsausübung ermächtigen lassen.

Nach Eingang der Anmeldung und des Nachweises des Anteilsbesitzes erhalten die ordnungsgemäß angemeldeten Aktionäre Stimmrechtskarten, auf denen die Zahl ihrer Stimmen verzeichnet und die erforderlichen Login-Daten für das HV-Portal abgedruckt sind. Wir bitten die Aktionäre, welche die virtuelle Hauptversammlung im Internet verfolgen oder ihr Stimmrecht ausüben wollen, frühzeitig bei ihrem depotführenden Institut die erforderliche Anmeldung sowie den Nachweis des Anteilsbesitzes zu veranlassen.

5. Ausübung des Stimmrechts durch Vollmachts- und Weisungserteilung an den Stimmrechtsvertreter der Gesellschaft

Wir bieten unseren Aktionären an, sich durch Stimmrechtsvertreter der Gesellschaft vertreten zu lassen. Den Stimmrechtsvertretern müssen dazu Vollmacht sowie ausdrückliche und eindeutige Weisungen für die Ausübung des Stimmrechts zu jedem relevanten Tagesordnungspunkt erteilt werden. Soweit eine ausdrückliche und eindeutige Weisung fehlt, werden sich die Stimmrechtsvertreter für den jeweiligen Abstimmungsgegenstand der Stimme enthalten. Sollte zu einem Gegenstand der Tagesordnung eine Einzelabstimmung stattfinden, gilt eine hierzu erteilte Weisung für jeden einzelnen Unterpunkt. Die Stimmrechtsvertreter sind verpflichtet, weisungsgemäß abzustimmen. Aufträge zu Wortmeldungen, zum Stellen von Fragen, Anträgen oder Wahlvorschlägen, oder zur Erklärung von Widersprüchen gegen Hauptversammlungsbeschlüsse werden sie nicht entgegennehmen. Auch zur Vollmachts- und Weisungserteilung an die von der Gesellschaft benannten Stimmrechtsvertreter ist eine fristgerechte Anmeldung erforderlich.

Die Vollmacht an die von der Gesellschaft benannten Stimmrechtsvertreter bedarf ebenso wie die Erteilung von Weisungen der Textform (§ 126b BGB). Vollmacht und Stimmrechtsweisungen an die von der Gesellschaft benannten Stimmrechtsvertreter können unter Verwendung des hierfür auf dem mit der Stimmrechtskarte übersandten „Vollmachts- und Weisungsformular“ erteilt werden. Wenn Sie das Vollmachts- und Weisungsformular verwenden, ist dieses ausschließlich an die nachfolgende Postanschrift oder E-Mail-Adresse zu übermitteln und muss dort bis spätestens 10. März 2021, 24:00 Uhr (MEZ), (Datum des Eingangs) zugehen:

Deutsche Konsum REIT-AG

c/o Link Market Services GmbH

Landshuter Allee 10

80637 München

E-Mail: inhaberaktien@linkmarketservices.de

Vor und während der Hauptversammlung steht Ihnen für die Ausübung des Stimmrechts im Wege der Vollmachts- und Weisungserteilung an die Stimmrechtsvertreter der Gesellschaft auch das über die Internetseite der Deutsche Konsum REIT-AG unter der Internetadresse

https://www.deutsche-konsum.de/investor-relations/hauptversammlung

erreichbare HV-Portal der Gesellschaft zur Verfügung. Die Bevollmächtigung über das HV-Portal ist bis zum Beginn der Abstimmungen am Tag der Hauptversammlung möglich. Über das HV-Portal können Sie auch während der Hauptversammlung bis zum Beginn der Abstimmung eine etwaige zuvor über das HV-Portal erteilte Vollmacht und Weisung ändern oder widerrufen.

Weitere Hinweise zur Vollmachts- und Weisungserteilung an den von der Gesellschaft benannten Stimmrechtsvertreter sind in der Stimmrechtskarte, welche die ordnungsgemäß angemeldeten Aktionäre zugesandt bekommen, enthalten. Entsprechende Informationen sind auch im Internet über das HV-Portal unter der Internetadresse

https://www.deutsche-konsum.de/investor-relations/hauptversammlung

einsehbar.

6. Bevollmächtigung eines Dritten zur Ausübung des Stimmrechts und sonstiger Rechte

Aktionäre können ihr Stimmrecht und sonstige Rechte in der Hauptversammlung auch durch einen Bevollmächtigten, z. B. ein Kreditinstitut, einen Stimmrechtsberater, eine Aktionärsvereinigung oder eine Person ihrer Wahl ausüben lassen. Auch Bevollmächtigte können nicht physisch an der Hauptversammlung teilnehmen. Bevollmächtigte Dritte können das Stimmrecht ihrerseits durch elektronische Briefwahl (siehe unten) oder Vollmacht und Weisung an den Stimmrechtsvertreter der Gesellschaft ausüben (siehe oben). Bevollmächtigt der Aktionär mehr als eine Person, so kann die Gesellschaft eine oder mehrere von ihnen zurückweisen. Auch im Fall einer Stimmrechtsvertretung ist eine fristgerechte Anmeldung erforderlich.

Die Erteilung der Vollmacht, ihr Widerruf und der Nachweis der Bevollmächtigung gegenüber der Gesellschaft bedürfen der Textform (§ 126b BGB). Wird ein Intermediär, eine Aktionärsvereinigung, ein Stimmrechtsberater oder eine andere Person im Sinne von § 135 Abs. 8 AktG bevollmächtigt, so können abweichende Regelungen bestehen, die jeweils bei diesen zu erfragen sind.

Aktionäre können für die Vollmachtserteilung das ihnen mit der Stimmrechtskarte zur Hauptversammlung übersandte „Vollmachtsformular“ benutzen. Möglich ist aber auch, dass Aktionäre eine gesonderte Vollmacht ausstellen. Ein entsprechendes Vollmachtsformular steht auch auf der Internetseite der Deutsche Konsum REIT-AG unter der Internetadresse

https://www.deutsche-konsum.de/investor-relations/hauptversammlung

zur Verfügung.

Die Erteilung der Vollmacht kann gegenüber dem Bevollmächtigten oder gegenüber der Gesellschaft erfolgen. Unbeschadet eines anderweitigen, nach dem Gesetz zulässigen Wegs zur Übermittlung der Vollmacht bzw. des Nachweises über die Bestellung eines Bevollmächtigten an die Gesellschaft kann die Vollmacht auch elektronisch unter Nutzung des HV-Portals auf der Internetseite der Deutsche Konsum REIT-AG unter der Internetadresse

https://www.deutsche-konsum.de/investor-relations/hauptversammlung

oder per E-Mail an

inhaberaktien@linkmarketservices.de

übermittelt werden. Die individuellen Zugangsdaten zur Nutzung des HV-Portals werden den Aktionären mit der Stimmrechtskarte zur Hauptversammlung übersandt.

Diese Übermittlungswege (HV-Portal, E-Mail) stehen auch zur Verfügung, wenn die Erteilung der Vollmacht durch Erklärung gegenüber der Gesellschaft erfolgen soll; ein gesonderter Nachweis über die Erteilung der Vollmacht erübrigt sich in diesem Fall. Auch der Widerruf einer bereits erteilten Vollmacht kann unbeschadet eines anderweitigen, nach dem Gesetz zulässigen Wegs zur Übermittlung, auf den vorgenannten Übermittlungswegen unmittelbar der Gesellschaft gegenüber erklärt werden.

Am Tag der virtuellen Hauptversammlung können Vollmachten ausschließlich unter Nutzung des HV-Portals bis zum Beginn der Abstimmung abgegeben, geändert oder widerrufen werden. Erfolgt die Erteilung oder der Nachweis einer Vollmacht oder deren Widerruf durch eine Erklärung gegenüber der Gesellschaft auf einem anderen Übermittlungsweg als dem vorgenannten Übermittlungsweg (HV-Portal), so muss diese aus organisatorischen Gründen der Gesellschaft bis 10. März 2021, 24:00 Uhr (MEZ), (Datum des Eingangs) zugehen.

Auch Bevollmächtigte können nicht physisch an der Hauptversammlung teilnehmen. Die Verfolgung der Hauptversammlung durch den Bevollmächtigten durch elektronische Zuschaltung über das HV-Portal setzt voraus, dass der Bevollmächtigte vom Vollmachtgeber die mit der Stimmrechtskarte zur Hauptversammlung versandten Zugangsdaten (Login-Daten) erhält.

Bei der Bevollmächtigung zur Stimmrechtsausübung nach § 135 AktG (Vollmachtserteilung an Kreditinstitute, Stimmrechtsberater, Aktionärsvereinigungen sowie sonstige von § 135 AktG erfasste Intermediäre und gemäß § 135 AktG Gleichgestellte) sind Besonderheiten zu beachten, die bei dem jeweils zu Bevollmächtigenden zu erfragen sind. Nach dem Gesetz muss die Vollmacht in diesen Fällen einem bestimmten Bevollmächtigten erteilt und von dem Bevollmächtigten nachprüfbar festgehalten werden. Die Vollmachtserklärung muss zudem vollständig sein und darf nur mit der Stimmrechtsausübung verbundene Erklärungen enthalten. Bitte stimmen Sie sich daher, wenn Sie eine Vollmacht nach § 135 AktG erteilen wollen, mit dem zu Bevollmächtigenden über die Form der Vollmacht ab. Ein Verstoß gegen die vorgenannten und bestimmte weitere in § 135 AktG genannte Erfordernisse für die Bevollmächtigung der in diesem Absatz Genannten beeinträchtigt allerdings gemäß § 135 Absatz 7 AktG nicht die Wirksamkeit der Stimmabgabe.

Weitere Hinweise zur Vollmachtserteilung an Dritte sind auf den mit den Stimmrechtskarten an die Aktionäre übersandten Unterlagen zur Hauptversammlung enthalten. Entsprechende Informationen und eine nähere Beschreibung der Vollmachtserteilung an Dritte über das HV-Portal sind auch über die Internetseite der Deutsche Konsum REIT-AG unter der Internetadresse

https://www.deutsche-konsum.de/investor-relations/hauptversammlung

einsehbar.

7. Stimmabgabe mittels Briefwahl

Die nach Maßgabe der vorstehenden Erläuterungen ordnungsgemäß angemeldeten Aktionäre oder Aktionärsvertreter können eine Stimmabgabe mittels Briefwahl schriftlich oder im Wege elektronischer Kommunikation vornehmen.

Vor der Hauptversammlung steht Ihnen dafür zum einen das mit der Stimmrechtskarte übersandte Briefwahlformular zur Verfügung. Darüber hinaus kann das Briefwahlformular auch auf der Internetseite der Gesellschaft unter

https://www.deutsche-konsum.de/investor-relations/hauptversammlung

heruntergeladen werden. Bei Verwendung des Briefwahlformulars muss dieses ausschließlich per Post oder auf elektronischem Wege (per E-Mail) bis 10. März 2021, 24.00 Uhr MEZ, an die folgende Postanschrift oder E-Mail-Adresse zugehen:

Deutsche Konsum REIT-AG

c/o Link Market Services GmbH

Landshuter Allee 10

80637 München

E-Mail: inhaberaktien@linkmarketservices.de

Briefwahlstimmen, die einer ordnungsgemäßen Anmeldung nicht zweifelsfrei zugeordnet werden können, werden nicht berücksichtigt.

Vor und auch während der Hauptversammlung steht Ihnen für die Ausübung des Stimmrechts im Wege der (elektronischen) Briefwahl auch das unter der Internetadresse

https://www.deutsche-konsum.de/investor-relations/hauptversammlung

erreichbare HV-Portal der Gesellschaft zur Verfügung. Die elektronische Briefwahl über das HV-Portal ist bis zum Beginn der Abstimmungen am Tag der Hauptversammlung möglich. Über das HV-Portal können Sie auch während der Hauptversammlung bis zum Beginn der Abstimmung etwaige zuvor im Wege der Briefwahl erfolgte Stimmabgaben ändern oder widerrufen. Weitere Hinweise zur Briefwahl sind in der Stimmrechtskarte, welche die ordnungsgemäß angemeldeten Aktionäre zugesandt bekommen, enthalten.

Bei mehrfach eingehenden Erklärungen hat die zuletzt eingegangene Stimmabgabe Vorrang. Gehen auf unterschiedlichen Übermittlungswegen voneinander abweichende Erklärungen ein und ist nicht erkennbar, welche Erklärung zuletzt abgegeben wurde, werden die per E-Mail abgegebenen Erklärungen berücksichtigt, soweit nicht am Tag der Hauptversammlung eine Stimmabgabe im HV-Portal erfolgt.

8. Fragerecht im Wege elektronischer Kommunikation

Abweichend von § 131 AktG haben angemeldete Aktionäre in der virtuellen Hauptversammlung am 11. März 2021 kein Auskunftsrecht. Das Auskunftsrecht der Aktionäre ist im Falle einer virtuellen Hauptversammlung nach § 1 Abs. 2 des COVID-19-Gesetzes eingeschränkt. Stattdessen haben Aktionäre das Recht, im Vorfeld der Hauptversammlung Fragen einzureichen. Auf der Grundlage von § 1 Abs. 2 Nr. 3, Satz 2 Halbsatz 2 des COVID-19-Gesetzes hat der Vorstand mit Zustimmung des Aufsichtsrats entschieden, dass Aktionäre ihre Fragen bis spätestens einen Tag vor der Hauptversammlung im Wege elektronischer Kommunikation bei der Gesellschaft einreichen müssen. Der Vorstand entscheidet gemäß § 1 Abs. 2 Satz 2 COVID-19-Gesetz nach pflichtgemäßem, freiem Ermessen, wie er die Fragen beantwortet.

Nur ordnungsgemäß zur Hauptversammlung angemeldete Aktionäre können ihre Fragen einreichen.

Zur Hauptversammlung angemeldete Aktionäre können ihre Fragen bis zum 10. März 2021 (11:00 Uhr (MEZ)) der Gesellschaft über das internetgestützte HV-Portal übermitteln. Hierfür ist im HV-Portal die Schaltfläche „Frage einreichen“ vorgesehen. Aus technischen Gründen ist der Umfang der einzelnen Fragen auf eine bestimmte Zeichenzahl begrenzt, die Zahl der möglichen Fragen wird dadurch jedoch nicht beschränkt. Nach Ablauf der vorstehend genannten Frist eingereichte Fragen können nicht berücksichtigt werden. Während der virtuellen Hauptversammlung können keine Fragen gestellt werden.

Wir weisen darauf hin, dass im Rahmen der Beantwortung von Fragen gegebenenfalls auch der Name des die Frage übermittelnden Aktionärs genannt wird. Bei der Beantwortung von Fragen während der Hauptversammlung wird der Name des Fragestellers nur offengelegt (soweit Fragen individuell beantwortet werden), wenn mit der Übermittlung der Frage ausdrücklich das Einverständnis zur Offenlegung des Namens erklärt wurde. Gleiches gilt für eine etwaige Vorabveröffentlichung von Fragen und gegebenenfalls Antworten auf der Internetseite der Gesellschaft im Vorfeld der Hauptversammlung: Auch in diesem Fall wird der Name des Fragestellers nur offengelegt, wenn er mit Übersendung der Frage ausdrücklich sein Einverständnis mit der Offenlegung seines Namens erklärt hat.

9. Einlegung von Widerspruch gegen Beschlüsse der Hauptversammlung

Aktionäre, die ihr Stimmrecht im Wege der Briefwahl (elektronisch) oder über die Erteilung von Vollmachten ausgeübt haben, haben die Möglichkeit, im Wege elektronischer Kommunikation Widerspruch gegen die Beschlüsse der Hauptversammlung bei dem mit der Niederschrift der Hauptversammlung beauftragten Notar zu erklären.

Entsprechende Erklärungen können – eine Stimmabgabe vorausgesetzt – ab der Eröffnung der Hauptversammlung über das internetgestützte HV-Portal über die Internetseite der Deutsche Konsum REIT-AG unter der Internetadresse

https://www.deutsche-konsum.de/investor-relations/hauptversammlung

im Bereich „Investor Relations“ zur Niederschrift gemäß § 245 Nr. 1 AktG erklärt werden. Hierfür ist im HV-Portal die Schaltfläche „Widerspruch einlegen“ vorgesehen. Die Erklärung ist über das internetgestützte HV-Portal von Beginn der Hauptversammlung an bis zu deren Ende möglich. Der Notar hat die Gesellschaft zur Entgegennahme von Widersprüchen über das internetgestützte HV-Portal ermächtigt und erhält die Widersprüche über das HV-Portal.

III. Rechte der Aktionäre

| 1. |

Anträge auf Ergänzung der Tagesordnung nach § 122 Absatz 2 AktG |

Aktionäre, deren Anteile den zwanzigsten Teil des Grundkapitals oder den anteiligen Betrag von EUR 500.000,00 erreichen, können verlangen, dass Gegenstände auf die Tagesordnung gesetzt und bekannt gemacht werden.

Das Verlangen ist schriftlich an den Vorstand der Gesellschaft zu richten und muss der Gesellschaft mindestens 30 Tage vor der Hauptversammlung, d. h. spätestens bis zum Ablauf des 8. Februar 2021 bis 24:00 Uhr (MEZ) zugehen. Bitte richten Sie entsprechende Verlangen an folgende Adresse:

Deutsche Konsum REIT-AG

-Vorstand-

z. Hd. Investor Relations (HV)

August-Bebel-Straße 68

14482 Potsdam

Oder in elektronischer Form gemäß § 126a BGB per E-Mail:

info@deutsche-konsum.de

Jedem neuen Gegenstand der Tagesordnung muss eine Begründung oder eine Beschlussvorlage beiliegen. Der oder die Antragsteller haben nachzuweisen, dass er/sie seit mindestens 90 Tagen vor dem Tag des Zugangs des Verlangens bei der Gesellschaft Inhaber der Aktien ist/sind und dass er/sie die Aktien bis zur Entscheidung des Vorstands über den Antrag hält/halten. Bei der Berechnung dieser Frist sind §§ 70 und 121 Absatz 7 AktG zu beachten.

Bekanntzumachende Ergänzungen der Tagesordnung werden – soweit sie nicht bereits mit der Einberufung bekannt gemacht wurden – unverzüglich nach Zugang des Verlangens im Bundesanzeiger bekannt gemacht und solchen Medien zur Veröffentlichung zugeleitet, bei denen davon ausgegangen werden kann, dass sie die Information in der gesamten Europäischen Union verbreiten. Sie werden außerdem über die Internetseite der Deutsche Konsum REIT-AG unter der Internetadresse

https://www.deutsche-konsum.de/investor-relations/hauptversammlung

veröffentlicht.

| 2. |

Gegenanträge und Wahlvorschläge von Aktionären nach §§ 126 Absatz 1, 127 AktG; Ausschluss des Antragsrechts während der Hauptversammlung |

Aufgrund der Ausgestaltung der Hauptversammlung als virtuelle Hauptversammlung ohne Präsenz der Aktionäre oder ihrer Bevollmächtigten und nur mit Ausübung des Stimmrechts über Briefwahl oder Vollmachtserteilung mit Weisung und ohne elektronische Teilnahme der Aktionäre, ist das Antragsrecht der Aktionäre in der Hauptversammlung rechtlich ausgeschlossen. Gegenanträge und Wahlvorschläge im Sinne der §§ 126 Abs. 1, 127 AktG sowie Verfahrensanträge können daher in der Hauptversammlung nicht gestellt werden.

Gegenanträge und Wahlvorschläge, die nach §§ 126 Abs. 1, 127 AktG zugänglich zu machen sind, gelten jedoch gem. § 1 Abs. 2 S. 2 COVID-19-Gesetz als in der Versammlung gestellt, wenn der den Gegenantrag stellende oder den Wahlvorschlag unterbreitende Aktionär ordnungsgemäß legitimiert und zur Hauptversammlung angemeldet ist.

Entsprechende Gegenanträge (nebst Begründung) und Wahlvorschläge sind ausschließlich zu richten an:

Deutsche Konsum REIT-AG

c/o Link Market Services GmbH

Landshuter Allee 10

80637 München

oder per E-Mail: antraege@linkmarketservices.de

Spätestens am 24. Februar 2021 bis 24:00 Uhr (MEZ) der Gesellschaft unter vorstehender Adresse zugegangene ordnungsgemäße Gegenanträge und Wahlvorschläge von Aktionären werden unverzüglich über die Internetseite der Deutsche Konsum REIT-AG unter der Internetadresse

https://www.deutsche-konsum.de/investor-relations/hauptversammlung

einschließlich des Namens des Aktionärs und insbesondere im Fall von Gegenanträgen einer etwaigen Begründung und im Fall von Wahlvorschlägen der durch den Vorstand zu ergänzenden Inhalte gemäß § 127 Satz 4 AktG sowie etwaiger Stellungnahmen der Verwaltung zugänglich gemacht.

Die Gesellschaft braucht einen Gegenantrag und dessen etwaige Begründung beziehungsweise einen Wahlvorschlag nicht zugänglich zu machen, wenn einer der Ausschlusstatbestände nach § 126 Abs. 2 AktG vorliegt, etwa, weil der Wahlvorschlag oder Gegenantrag zu einem gesetz- oder satzungswidrigen Beschluss der Hauptversammlung führen würde oder die Begründung in wesentlichen Punkten offensichtlich falsche oder irreführende Angaben enthält. Ein Wahlvorschlag muss darüber hinaus auch dann nicht zugänglich gemacht werden, wenn der Vorschlag nicht den Namen, den ausgeübten Beruf und den Wohnort der vorgeschlagenen Person sowie deren Mitgliedschaft in anderen gesetzlich zu bildenden Aufsichtsräten enthält. Die Begründung eines Gegenantrags braucht nicht zugänglich gemacht zu werden, wenn sie insgesamt mehr als 5.000 Zeichen beträgt.

Weitergehende Erläuterungen zu den Rechten der Aktionäre finden sich auf der Internetseite der Deutsche Konsum REIT-AG unter der Internetadresse

https://www.deutsche-konsum.de/investor-relations/hauptversammlung

IV. Sonstige Erläuterungen und technische Hinweise

1. Technische Hinweise zur virtuellen Hauptversammlung

Für die Verfolgung der virtuellen Hauptversammlung sowie zur Nutzung des HV-Portals und zur Ausübung von Aktionärsrechten benötigen Sie eine Internetverbindung und ein internetfähiges Endgerät. Um die Bild- und Tonübertragung der Hauptversammlung optimal wiedergeben zu können, wird eine stabile Internetverbindung mit einer ausreichenden Übertragungsgeschwindigkeit empfohlen.

Nutzen Sie zum Empfang der Bild- und Tonübertragung der virtuellen Hauptversammlung einen Computer, benötigen Sie einen Browser und Lautsprecher oder Kopfhörer. Für den Zugang zum HV-Portal der Gesellschaft benötigen Sie Ihre individuellen Zugangsdaten, die Sie mit der Stimmrechtskarte zur Hauptversammlung erhalten. Mit diesen Zugangsdaten können Sie sich im HV-Portal auf der Anmeldeseite anmelden.

Um das Risiko von Einschränkungen bei der Ausübung von Aktionärsrechten durch technische Probleme während der virtuellen Hauptversammlung zu vermeiden, wird empfohlen – soweit möglich – die Aktionärsrechte (insbesondere das Stimmrecht) bereits vor Beginn der Hauptversammlung auszuüben.

Weitere Einzelheiten zum HV-Portal und den Anmelde- und Nutzungsbedingungen erhalten die Aktionäre zusammen mit der Stimmrechtskarte zur Hauptversammlung bzw. auf der Internetseite der Deutsche Konsum REIT-AG unter der Internetadresse

https://www.deutsche-konsum.de/investor-relations/hauptversammlung

2. Hinweis zur Verfügbarkeit der Bild- und Tonübertragung

Die ordnungsgemäß angemeldeten Aktionäre können über das HV-Portal die Hauptversammlung am 11. März 2021 ab 11:00 Uhr (MEZ) in voller Länge live in Bild und Ton verfolgen. Die Bild- und Tonübertragung der virtuellen Hauptversammlung und die Verfügbarkeit des HV-Portals kann nach dem heutigen Stand der Technik aufgrund von Einschränkungen der Verfügbarkeit des Telekommunikationsnetzes und der Einschränkung von Internetdienstleistungen von Drittanbietern Schwankungen unterliegen, auf welche die Gesellschaft keinen Einfluss hat. Die Gesellschaft kann daher keine Gewährleistung und Haftung für die Funktionsfähigkeit und ständige Verfügbarkeit der in Anspruch genommenen Internetdienste, der in Anspruch genommenen Netzelemente Dritter, der Bild- und Tonübertragung sowie den Zugang zum HV-Portal und dessen generelle Verfügbarkeit übernehmen. Die Gesellschaft übernimmt auch keine Verantwortung für Fehler und Mängel der für den Online-Service eingesetzten Hard- und Software einschließlich solcher der eingesetzten Dienstleistungsunternehmen, soweit nicht Vorsatz vorliegt. Die Gesellschaft empfiehlt aus diesem Grund, frühzeitig von den oben genannten Möglichkeiten zur Rechtsausübung, insbesondere zur Ausübung des Stimmrechts, Gebrauch zu machen. Sofern es Datenschutz- oder Sicherheitserwägungen zwingend erfordern, muss sich der Versammlungsleiter der Hauptversammlung vorbehalten, die virtuelle Hauptversammlung zu unterbrechen oder ganz einzustellen.

3. Veröffentlichungen auf der Internetseite

Die Informationen nach § 124a AktG zur diesjährigen ordentlichen Hauptversammlung sind über die Internetseite der Deutsche Konsum REIT-AG unter der Internetadresse

https://www.deutsche-konsum.de/investor-relations/hauptversammlung

zugänglich. Nach der Hauptversammlung werden die Abstimmungsergebnisse unter derselben Internetadresse bekannt gegeben.

4. Aktionärshotline

Bei allgemeinen Fragen zum Ablauf der virtuellen Hauptversammlung der Gesellschaft können sich die Aktionäre und Intermediäre per E-Mail an

deutschekonsum_hv2021@linkmarketservices.de

wenden. Zusätzlich steht Ihnen von Montag bis einschließlich Freitag (außer an Feiertagen) zwischen 9:00 Uhr und 17:00 Uhr (MEZ) die Aktionärshotline unter der Telefonnummer +49 (89) 21027-220 zur Verfügung.

5. Informationen zur Abstimmung und den Optionen für die Stimmabgabe

Zu Tagesordnungspunkt 1 ist keine Abstimmung erforderlich. Die Abstimmung über die Tagesordnungspunkte 2. bis einschließlich 12. hat verbindlichen Charakter. Zu den Tagesordnungspunkten 2. bis einschließlich 12. können die Aktionäre mit „Ja“ oder „Nein“ stimmen oder sich alternativ der Stimme enthalten und nicht an der Abstimmung teilnehmen.

6. Datenschutzinformationen für Aktionäre der Deutsche Konsum REIT-AG

Die Gesellschaft verarbeitet personenbezogenen Daten (insbesondere Name, Anschrift, E-Mail-Adresse, Aktienbestand, Aktiengattung, Besitzart der Aktien, Nummer der Eintrittskarte und Erteilung etwaiger Stimmrechtsvollmachten) auf Grundlage der geltenden Datenschutzgesetze, um den Aktionären und Aktionärsvertretern die Teilnahme an der Hauptversammlung sowie die Ausübung ihrer Rechte vor und während Hauptversammlung zu ermöglichen.

Die Verarbeitung ihrer personenbezogenen Daten ist für die Teilnahme von Aktionären und Aktionärsvertretern an der Hauptversammlung zwingend erforderlich. Für die Verarbeitung ist die Gesellschaft die verantwortliche Stelle. Rechtsgrundlage für die Verarbeitung ist Art. 6 Abs. 1 S. 1 lit. c Datenschutz-Grundverordnung.

Die Dienstleister und Berater der Gesellschaft, welche zum Zwecke der Ausrichtung der Hauptversammlung beauftragt werden, erhalten von der Gesellschaft nur solche personenbezogenen Daten, welche für die Ausführung der beauftragten Dienstleistung erforderlich sind und verarbeiten diese Daten ausschließlich nach Weisung der Gesellschaft. Im Übrigen werden personenbezogene Daten im Rahmen der gesetzlichen Vorschriften den Aktionären und Aktionärsvertretern zu Verfügung gestellt, namentlich über das Teilnehmerverzeichnis.

Die personenbezogenen Daten werden gespeichert, solange dies gesetzlich geboten ist oder die Gesellschaft ein berechtigtes Interesse an der Speicherung hat; letzteres etwa im Falle gerichtlicher oder außergerichtlicher Streitigkeiten aus Anlass der Hauptversammlung. Anschließend werden die personenbezogenen Daten gelöscht.

Sie haben unter bestimmten gesetzlichen Voraussetzungen ein Auskunfts-, Berichtigungs-, Einschränkungs-, Widerspruchs- und Löschungsrecht bezüglich Ihrer personenbezogenen Daten bzw. deren Verarbeitung sowie ein Recht auf Datenübertragung nach Kapitel III der Datenschutz-Grundverordnung.

Diese Rechte können Sie gegenüber der Gesellschaft unentgeltlich über die E-Mail-Adresse

info@deutsche-konsum.de

oder über die folgenden Kontaktdaten geltend machen:

Deutsche Konsum REIT-AG

Geschäftsanschrift:

August-Bebel-Str. 68

14482 Potsdam

Telefon: +49 (0) 331 74 00 76 – 50

Telefax: +49 (0) 331 74 00 76 – 520

Zudem steht Ihnen ein Beschwerderecht bei den Datenschutz-Aufsichtsbehörden nach Art. 77 Datenschutz-Grundverordnung zu.

Sie erreichen unsere Datenschutzbeauftragte unter:

Datenschutzgesellschaft mbH

Schiffbauergasse 15

14467 Potsdam

Ansprechpartnerin: Alexandra Flieger

Weitere Informationen zum Datenschutz sind auf der Internetseite der Gesellschaft

https://www.deutsche-konsum.de/datenschutzerklaerung/

zu finden.

Potsdam, im Januar 2021

Deutsche Konsum REIT-AG

Der Vorstand