Deutsche Post AGBonnWKN 555200

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 1. |

Vorlage des festgestellten Jahresabschlusses und des gebilligten Konzernabschlusses, Zu TOP 1 ist eine Beschlussfassung durch die Hauptversammlung nicht erforderlich, |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2. |

Verwendung des Bilanzgewinns Vorstand und Aufsichtsrat schlagen vor, den Bilanzgewinn des Geschäftsjahres 2021

Bis zur Hauptversammlung kann sich die Anzahl der dividendenberechtigten Stückaktien |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 3. |

Entlastung der Mitglieder des Vorstands Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2021 amtierenden Mitgliedern |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 4. |

Entlastung der Mitglieder des Aufsichtsrats Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2021 amtierenden Mitgliedern |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 5. |

Bestellung des Prüfers für den Jahres- und Konzernabschluss und die prüferische Durchsicht Der Aufsichtsrat schlägt auf Empfehlung des Finanz- und Prüfungsausschusses vor, die |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 6. |

Bestellung des Prüfers für den Jahres- und Konzernabschluss für das Geschäftsjahr Der Aufsichtsrat schlägt auf Empfehlung des Finanz- und Prüfungsausschusses vor, die Die EU-Abschlussprüferverordnung (Verordnung (EU) 537/2014) sieht vor, dass Gesellschaften |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 7. |

Wahlen zum Aufsichtsrat Herr Dr. Günther Bräunig hat sein Mandat im Aufsichtsrat der Deutsche Post AG infolge Unter Berücksichtigung der vom Aufsichtsrat beschlossenen Ziele für seine Zusammensetzung

für die Zeit bis zur Beendigung der Hauptversammlung, die über die Entlastung für Der Aufsichtsrat der Deutsche Post AG setzt sich gemäß §§ 96 Abs. 1 und Abs. 2 Satz |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 8. |

Ermächtigung zur Ausgabe von Bezugsrechten an Mitglieder der Geschäftsführungen der Die derzeit bestehende Ermächtigung des Vorstands vom 27. August 2020, Bezugsrechte Vorstand und Aufsichtsrat schlagen vor zu beschließen:

Bericht des Vorstands an die Hauptversammlung zu TOP 8 Die Deutsche Post AG hat 2014 ein Programm zur langfristigen Incentivierung von Führungskräften Die Führungskräfte sollen mit dieser langfristigen variablen Vergütungskomponente Am Performance Share Plan können Mitglieder der Geschäftsführungen der mit der Gesellschaft Das Bedingte Kapital 2022/1 hat einen Betrag von Euro 20.000.000; das entspricht einem Die Bezugsrechte sollen nach der gegenwärtigen Planung in jährlichen Tranchen ausgegeben Die Ausgabe von Aktien aus dem Bedingten Kapital 2022/1 findet nicht vor Ablauf von Wenn die Voraussetzungen für die Aktienausgabe gegeben sind, werden die Aktien unmittelbar Der Vorstand wird ermächtigt, die weiteren Einzelheiten für die Gewährung und Erfüllung Die Gesellschaft möchte bei der Durchführung des Performance Share Plan über ein hohes Die Gesellschaft verfügt derzeit über ein genehmigtes Kapital in Höhe von Euro 130 * Soweit nicht anders gekennzeichnet, beziehen sich Angaben zum Grundkapital der Gesellschaft |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 9. |

Ermächtigung zur Ausgabe von Options-, Wandel- und/oder Gewinnschuldverschreibungen Die derzeit bestehende Ermächtigung des Vorstands vom 27. August 2020, mit Zustimmung Vorstand und Aufsichtsrat schlagen vor zu beschließen:

Bericht des Vorstands an die Hauptversammlung zu TOP 9 gemäß §§ 221 Abs. 4 Satz 2, Die vorgeschlagene Ermächtigung zur Ausgabe von Options-, Wandel- und/oder Gewinnschuldverschreibungen Den Aktionären steht bei Ausgabe der Schuldverschreibungen grundsätzlich ein gesetzliches Der Vorstand wird von der Ermächtigung zum Ausschluss des Bezugsrechts nur Gebrauch Für den Ausschluss des Bezugsrechts bedarf der Vorstand in jedem Fall der Zustimmung Die erste Fallgruppe betrifft Spitzenbeträge, die sich aufgrund des Bezugsverhältnisses Die zweite Fallgruppe sieht die Möglichkeit vor, die Schuldverschreibungen nicht nur Die dritte Fallgruppe eröffnet die Möglichkeit zum Bezugsrechtsausschluss, wenn die Die vierte Fallgruppe betrifft den Ausschluss des Bezugsrechts der Aktionäre, wenn Die fünfte Fallgruppe soll die Möglichkeit eröffnen, einen fälligen und zahlbaren Wegen des viel geringeren Verwässerungseffekts wird Um die Abwicklung zu erleichtern, können die Schuldverschreibungen entsprechend der Die Gesellschaft verfügt derzeit über ein genehmigtes Kapital in Höhe von Euro 130 * Soweit nicht anders gekennzeichnet, beziehen sich Angaben zum Grundkapital der Gesellschaft |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 10. |

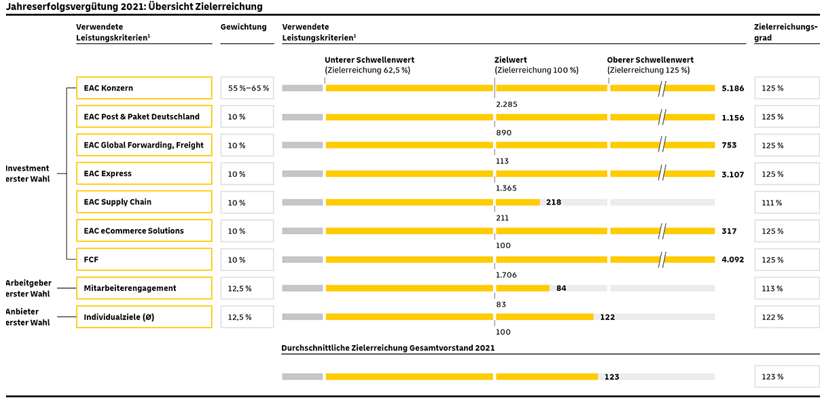

Billigung des Vergütungsberichts Vorstand und Aufsichtsrat schlagen vor, den Vergütungsbericht gemäß § 162 AktG für VERGÜTUNGSBERICHT Der Vergütungsbericht gibt detailliert und individualisiert Auskunft über die den Über die gesetzlichen Anforderungen gemäß § 162 Abs. 3 AktG hinaus wurde der Vergütungsbericht 1. Vergütung für die Mitglieder des Vorstands Die Vergütung der Vorstandsmitglieder beruht auf dem im Dezember 2020 vom Aufsichtsrat DAS GESCHÄFTSJAHR 2021 2021 war erneut ein herausforderndes Jahr, in dem die vielfältigen Logistikdienstleistungen Deutsche Post DHL Group hat daher die Ergebnisprognose in 2021 dreimal erhöht und Dies ist maßgeblich auf die Leistung aller Mitarbeiterinnen und Mitarbeiter und des Aufgrund der positiven Geschäftsentwicklung wurden im Konzern in 2021 weltweit rund Das Unternehmen hat auch einen entscheidenden Beitrag zur Bekämpfung der Pandemie DAS VERGÜTUNGSJAHR 2021 AUF EINEN BLICK Der Aufsichtsrat hat sich bei der Ausgestaltung des Vergütungssystems an Leitlinien Bei der Jahreserfolgsvergütung für das Geschäftsjahr 2021 lag der Zielerreichungsgrad  1 Finanzielle Ziele (MIO €); Mitarbeiterengagement (% Zustimmung); Individualziele  1 EAC (MIO €) 2 2.535 MIO € ohne StreetScooter  AUSBLICK AUF DAS VERGÜTUNGSJAHR 2022 Entsprechend den im Vergütungssystem getroffenen Festlegungen wird die Vergütung für „E-Ziel“: Im Kampf gegen den Klimawandel hat „S-Ziel“: Im Bereich der Sozialen Verantwortung legt Deutsche Post DHL Group einen „G-Ziel“: Deutsche Post DHL Group will ein Vorbild für verantwortungsvolle Unternehmensführung DIE VERGÜTUNGSBESTANDTEILE – ÜBERBLICK Die Vergütung des Vorstands setzt sich aus den folgenden Bestandteilen zusammen: Vergütungsbestandteile

Für alle Vorstandsmitglieder gelten die nachfolgenden sonstigen Vertragsbedingungen:

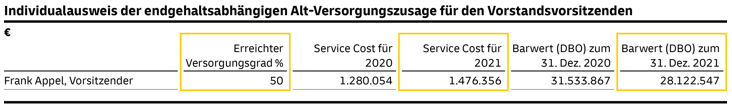

Weitere Details zu den Vergütungsbestandteilen und den sonstigen Vertragsbedingungen DETAILS FESTE VERGÜTUNG Die Grundgehälter der ordentlichen Vorstandsmitglieder lagen im Geschäftsjahr 2021 Die Vorstandsmitglieder verfügen über einzelvertragliche unmittelbare Pensionszusagen.

Dem Vorstandsvorsitzenden wurde bei seiner ersten Bestellung im Jahr 2002 die damals

Die im Geschäftsjahr 2021 angefallenen Service Costs gemäß IAS 19 und die nach IFRS

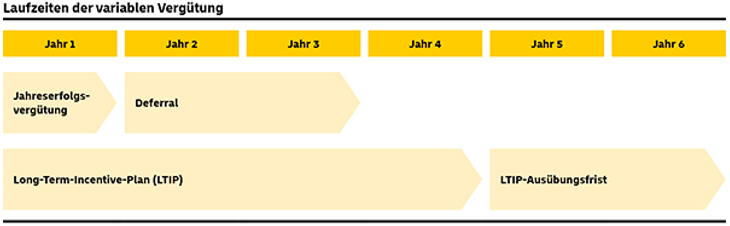

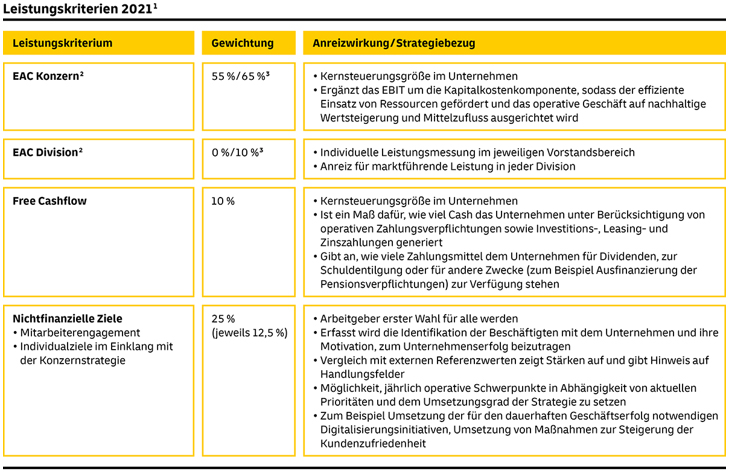

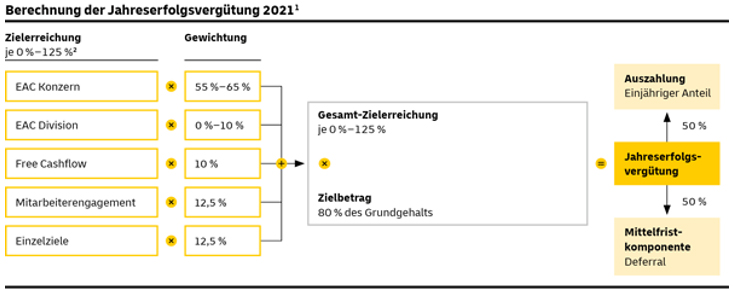

Weitere Details zur festen Vergütung können der Übersicht „Vergütungsbestandteile“ DETAILS VARIABLE VERGÜTUNG Die variable Vergütung der Vorstandsmitglieder stellt einen Großteil der Gesamtvergütung  Jahreserfolgsvergütung Die Jahreserfolgsvergütung 2021 basiert zu 75 % auf finanziellen und zu 25 % auf nichtfinanziellen  1 Ab 2022 sieht das Vergütungssystem 30 % nichtfinanzielle Ziele aus dem Bereich ESG 2 einschließlich Kapitalkosten auf Goodwill und vor Wertminderung auf Goodwill (im 3 Die Gewichtung des EAC Konzern beträgt für den Vorstandsvorsitzenden sowie den Finanz-  1 Ab 2022 sieht das Vergütungssystem 30 % nichtfinanzielle Ziele aus dem Bereich ESG 2 Unterhalb einer Zielerreichung von 62,5 % ist das jeweilige Ziel verfehlt. Der Aufsichtsrat hat im Frühjahr 2022 für die finanziellen Ziele eine Zielerreichung Finanzielle Ziele 2021 – Zielerreichung

Die Zielwerte der finanziellen Ziele hat der Aufsichtsrat vor Beginn des Geschäftsjahres Im Geschäftsjahr 2021 enthielten die individuellen Zielvereinbarungen der Vorstandsmitglieder |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Kennzahl Mitarbeiterengagement – Entwicklung

1 Aufgrund einer Veränderung des Fragebogens angepasster, nicht vergütungsrelevanter Darüber hinaus wurden letztmalig für 2021 weitere Individualziele vereinbart, die Individualziele 2021

Die nachfolgende Tabelle gibt einen Überblick über die im Frühjahr 2022 vom Aufsichtsrat Gesamt-Zielerreichung für die Jahreserfolgsvergütung im Geschäftsjahr 2021 (in %)

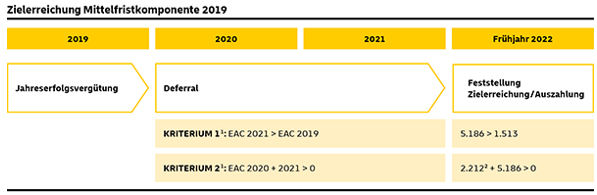

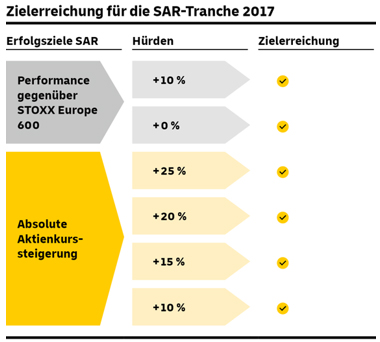

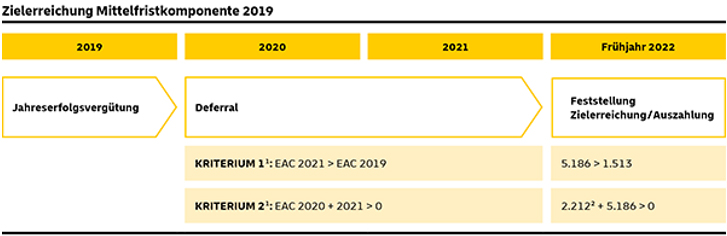

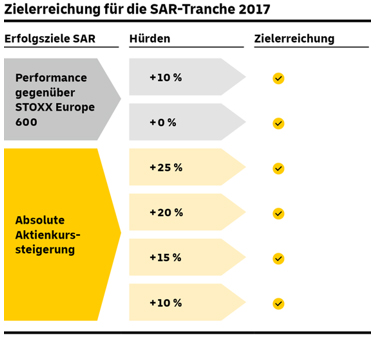

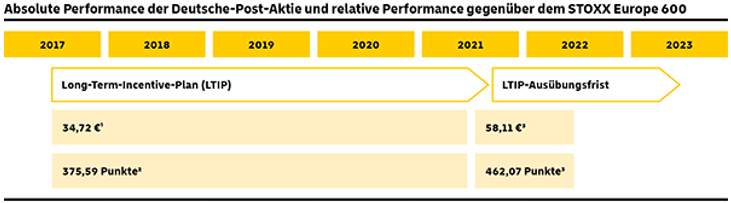

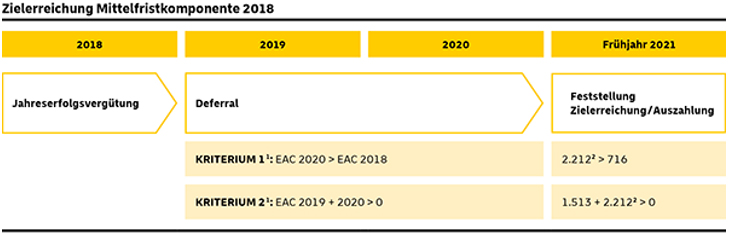

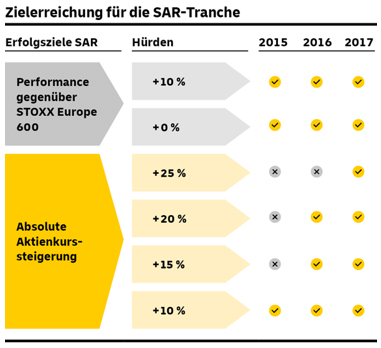

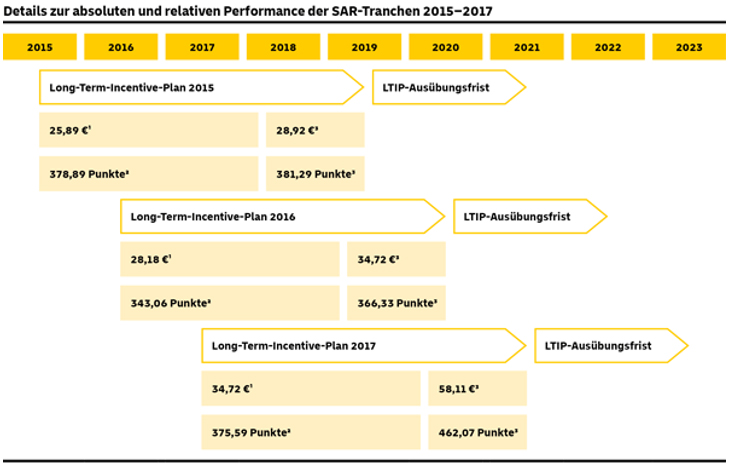

Die eine Hälfte der auf Basis der Zielerreichung festgelegten Jahreserfolgsvergütung Mittelfristkomponente (Deferral 2019) Am 31.12.2021 endete die Nachhaltigkeitsphase des in 2019 aufgeschobenen Anteils der  1 EAC (MIO €) 2 2.535 MIO € ohne StreetScooter Die Beträge werden nach Feststellung des Konzernabschlusses für das Geschäftsjahr Langfristkomponente (Long-Term-Incentive-Plan, LTIP) Die Langfristkomponente, die in Form von Wertsteigerungsrechten (Stock Appreciation Sind am Ende der vierjährigen Sperrfrist ausschließlich die auf den STOXX Europe 600 Die Details zur Ausgestaltung der Langfristkomponente können der Übersicht „Vergütungsbestandteile“ LANGFRISTKOMPONENTE (LTIP), TRANCHE 2017 Am 31. August 2021 endete die Sperrfrist der vor vier Jahren zugeteilten SAR-Tranche

1 Ausgabepreis (Durchschnittskurs der Deutsche-Post-Aktie während der letzten 20 Handelstage 2 Startwert des Index (Durchschnittswert während der letzten 20 Handelstage vor dem 3 Durchschnittskurs und -indexwert der letzten 60 Handelstage vor Ablauf der Sperrfrist Die Vorstandsmitglieder können diese SAR bis zum 31. August 2023 ausüben. Soweit Vorstandsmitglieder LANGFRISTKOMPONENTE (LTIP), TRANCHE 2021 Zum 1. September 2021 wurden den Vorstandsmitgliedern als Tranche 2021 erneut SAR Der Wert des Index lag am Zuteilungsstichtag bei 471,78 Punkten. Der Ausgabepreis GESAMTÜBERBLICK LANGFRISTKOMPONENTE (LTIP) Nachfolgend sind die grundlegenden Rahmenbedingungen aller Tranchen der Langfristkomponente Allgemeine Informationen zu den SAR-Tranchen 2015 – 2021

Gesamtbestand SAR

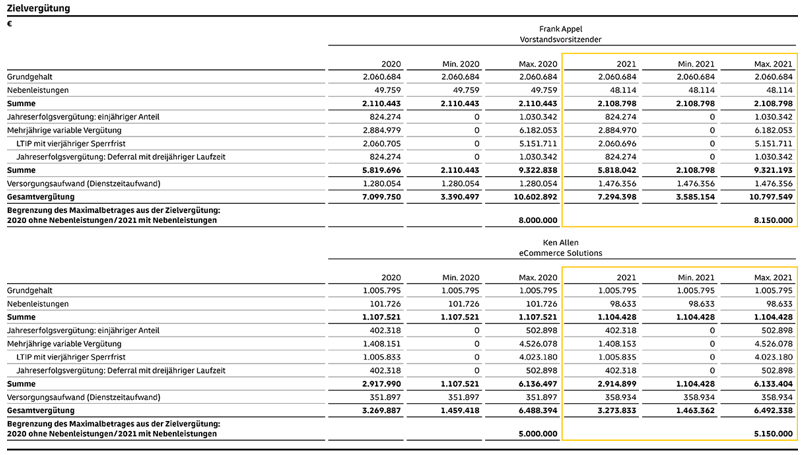

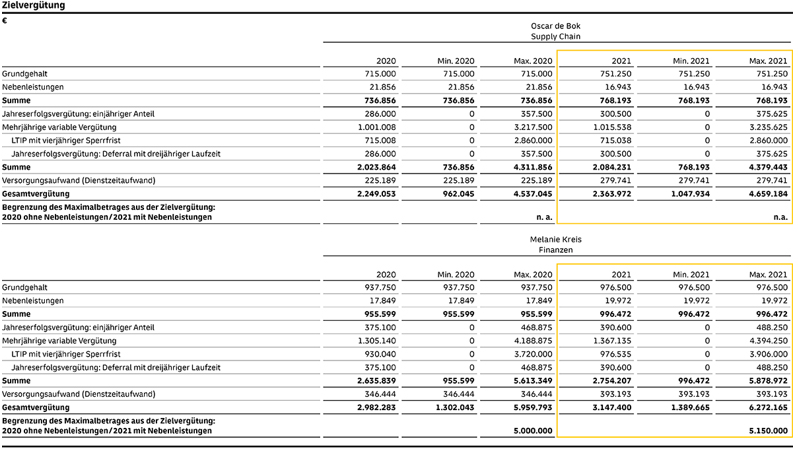

1 Bereits zugeteilte SAR, deren Sperrfrist zum Ende des jeweiligen Geschäftsjahres 2 Rückstellungswert zum 31.12.2021 3 SAR, deren Sperrfrist zum Ende des jeweiligen Geschäftsjahrs bereits abgelaufen ist Über die Auszahlungsbeträge aus der Ausübung von SAR im Geschäftsjahr 2021 wird in ANWENDUNG VON MALUS- UND CLAWBACK-REGELUNGEN Im Geschäftsjahr 2021 gab es für den Aufsichtsrat keine Veranlassung, von der Möglichkeit KREDITE Mitglieder des Vorstands haben vom Unternehmen keine Kredite erhalten. HÖHE DER VORSTANDSVERGÜTUNG IM GESCHÄFTSJAHR 2021 Die nachfolgende Tabelle „Zielvergütung“ weist für das Geschäftsjahr 2021 neben dem

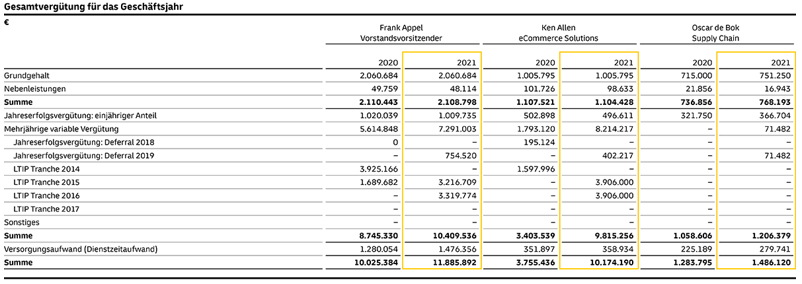

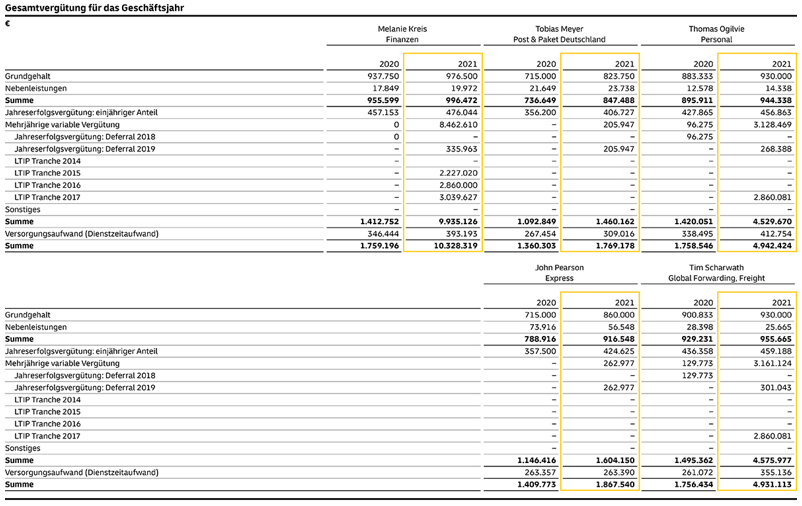

GESAMTVERGÜTUNG FÜR DAS GESCHÄFTSJAHR 2021 Die nachfolgende Tabelle „Gesamtvergütung für das Geschäftsjahr“ orientiert sich an Die Vergütung der einzelnen Vorstandsmitglieder ist im Vergleich zum Vorjahr zum Teil Der gemäß Vergütungssystem geltende Zufluss-Cap wird den einem Geschäftsjahr zuzurechnenden

GEWÄHRTE UND GESCHULDETE VERGÜTUNG GEMÄSS § 162 ABS. 1 SATZ 2 NR. 1 AKTG Die Vergütung des Vorstands entsprach im Geschäftsjahr 2021 sämtlichen im Vergütungssystem Entsprechend den Anforderungen von § 162 AktG ist als gewährte und geschuldete Vergütung Entsprechend den regulatorischen Anforderungen werden nachfolgend die Zielerreichungen, Jahreserfolgsvergütung 2020 – Zielerreichung Die Jahreserfolgsvergütung 2020 beruht auf dem Vergütungssystem in der von der ordentlichen Finanzielle Ziele und Mitarbeiterziel 2020

1 Finanzielle Ziele (MIO €); Mitarbeiterengagement (% Zustimmung) 2 Einschließlich Kapitalkosten auf Goodwill und vor Wertminderung auf Goodwill 3 Ohne StreetScooter Individualziele

Gesamt-Zielerreichung für die Jahreserfolgsvergütung im Geschäftsjahr 2020 (in %)

Die auf Basis der Zielerreichung festgelegte Jahreserfolgsvergütung wurde hälftig Deferral 2018 Am 31. Dezember 2020 endete die Nachhaltigkeitsphase des in 2018 zur Hälfte aufgeschobenen  1 EAC (MIO €) 2 2.535 MIO € ohne StreetScooter Die aufgeschobenen Beträge wurden nach Feststellung des Konzernabschlusses für das Langfristkomponente (LTIP), Tranchen 2015 –2017 Im Geschäftsjahr wurden von den Vorstandsmitgliedern SAR der in 2015 bis 2017 zugeteilten Die Ziele der in den Jahren 2015 bis 2017 zugeteilten SAR-Tranchen sind wie folgt  Damit sind bei der Tranche 2015 insgesamt 3/6, bei der Tranche 2016 insgesamt 5/6  1 Ausgabepreis (Durchschnittskurs der Deutsche-Post-Aktie während der letzten 20 Handelstage 2 Startwert des Index (Durchschnittswert während der letzten 20 Handelstage vor dem 3 Durchschnittskurs und -indexwert der letzten 60 Handelstage vor Ablauf der Sperrfrist Die nachfolgende Tabelle gibt einen Überblick über die gewährte und geschuldete Vergütung Gewährte und geschuldete Vergütung gemäß § 162 Abs. 1 Satz 2 Nr. 1 AktG im Geschäftsjahr

1 Frank Appel hat keine Zahlung erhalten, da er auf die Jahreserfolgsvergütung 2018 Gewährte und geschuldete Vergütung gemäß. § 162 Abs. 1 Satz 2 Nr. 1 AktG im Geschäftsjahr

2 Melanie Kreis hat keine Zahlung erhalten, da sie auf die Jahreserfolgsvergütung 2018 Gewährte und geschuldete Vergütung gemäß § 162 Abs. 1 Satz 2 Nr. 1 AktG im Geschäftsjahr

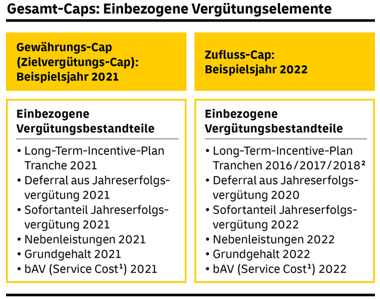

EINHALTUNG VON VERGÜTUNGSOBERGRENZEN Die derzeit geltenden Vergütungsobergrenzen sind eingehalten worden. Das im Geschäftsjahr 2021 geltende und von der ordentlichen Hauptversammlung am 6. Für die Bestimmung der Maximalbeträge werden die Vergütungskomponenten wie nachfolgend  1 Bei Auszahlung eines Versorgungsentgelts: Höhe des Versorgungsentgelts 2 Der Zuflusszeitpunkt der Tranchen ist abhängig vom Zeitpunkt der Ausübung innerhalb Über die genannten Gesamt-Caps hinaus enthält das Vergütungssystem bereits seit vielen Aufgrund der bereits vor Inkrafttreten des § 87 a Abs. 1 Satz 2 Nr. 1 AktG bestehenden VERGÜTUNG EHEMALIGER VORSTANDSMITGLIEDER Die Bezüge der ehemaligen Vorstandsmitglieder, die in den letzten zehn Jahren aus Vergütung 2021 – ehemalige Vorstandsmitglieder

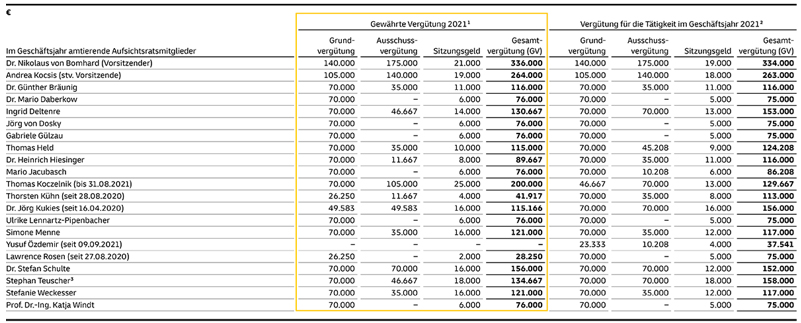

Weitere neun ehemalige Vorstandsmitglieder bzw. deren Hinterbliebene haben im Geschäftsjahr 2. Vergütung des Aufsichtsrats Die Vergütung für die Mitglieder des Aufsichtsrats ist in § 17 der Satzung der Deutsche Für den Aufsichtsratsvorsitzenden sowie den Vorsitzenden eines Ausschusses erhöht Die Mitglieder des Aufsichtsrats erhalten wie im Vorjahr ein Sitzungsgeld von 1.000 Die Vergütung für die Tätigkeit, die im Jahr 2021 erbracht wurde, beträgt insgesamt  1 Vergütung für die Tätigkeit im Geschäftsjahr 2020, gezahlt im Frühjahr 2021 2 Wird im Frühjahr 2022 3 Für sein Mandat im Aufsichtsrat der DHL Hub Leipzig GmbH erhält Stephan Teuscher Gewährte Vergütung 2021 – ausgeschiedene Aufsichtsratsmitglieder

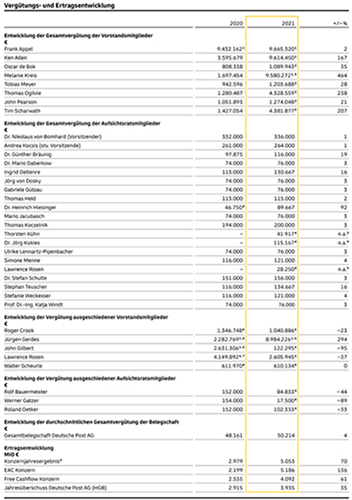

Die aktuelle Vergütungsregelung für den Aufsichtsrat der Gesellschaft wurde von der Der diesjährigen Hauptversammlung schlagen wir eine Erhöhung der zuletzt im Jahr 2014 3. Vergütungsentwicklung der Vorstandsmitglieder, der Aufsichtsratsmitglieder sowie Die folgende Tabelle stellt die Höhe der im jeweiligen Geschäftsjahr gewährten und  1 Enthält Auszahlungen aus mehreren LTIP-Tranchen 2 Anpassungsschritt zur Entwicklung der Vergütung auf ein marktübliches Gehaltsniveau 3 Enthält erstmalig seit Amtsantritt Auszahlungen aus der Langfristkomponente 4 Zeitratierliche Vergütung im Jahr des Eintritts/Austritts 5 Vorjahresvergleich nicht möglich 6 Vergütung aus nachlaufenden Vergütungskomponenten 7 Einmalbetrag aus der Kapitalisierung der betrieblichen Altersversorgung enthalten 8 Laufende Versorgung 9 Nach Abzug von nicht beherrschenden Anteilen Prüfungsvermerk des Wirtschaftsprüfers An die Deutsche Post AG, Bonn Wir haben den zur Erfüllung des § 162 AktG aufgestellten Vergütungsbericht der Deutsche Verantwortung der gesetzlichen Vertreter und des Aufsichtsrats Die gesetzlichen Vertreter und der Aufsichtsrat der Deutsche Post AG sind verantwortlich Verantwortung des Wirtschaftsprüfers Unsere Aufgabe ist es, auf der Grundlage unserer Prüfung ein Urteil zu diesem Vergütungsbericht, Eine Prüfung umfasst die Durchführung von Prüfungshandlungen, um Prüfungsnachweise Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend Prüfungsurteil Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht Hinweis auf einen sonstigen Sachverhalt – Formelle Prüfung des Vergütungsberichts Die in diesem Prüfungsvermerk beschriebene inhaltliche Prüfung des Vergütungsberichts Verwendungsbeschränkung Wir erteilen diesen Prüfungsvermerk auf Grundlage des mit der Deutsche Post AG geschlossenen Düsseldorf, den 8. März 2022

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 11. |

Beschlussfassung über die Vergütung der Mitglieder des Aufsichtsrats und über § 17 Vorstand und Aufsichtsrat schlagen vor zu beschließen:

|

Weitere Angaben zur Einberufung

1. Gesamtzahl der Aktien und Stimmrechte

Im Zeitpunkt der Einberufung dieser Hauptversammlung ist das Grundkapital der Gesellschaft

in Höhe von Euro 1.239.059.409 eingeteilt in 1.239.059.409 nennwertlose Stückaktien,

die jeweils eine Stimme gewähren. Die Gesamtzahl der Stimmrechte beläuft sich somit

auf 1.239.059.409 Stimmrechte.

2. Voraussetzungen für die Teilnahme an der Hauptversammlung und die Ausübung des

Stimmrechts

Zur Teilnahme an der Hauptversammlung und zur Ausübung des Stimmrechts sind diejenigen

Personen berechtigt, die im Aktienregister der Gesellschaft eingetragen sind und sich

bis zum 2. Mai 2022 einschließlich per Post, Telefax oder angebotenem Online-Service,

der ab dem 7. April 2022 zur Verfügung steht, angemeldet haben.

Postanschrift:

Deutsche Post AG

Hauptversammlung

c/o ADEUS Aktienregister-Service-GmbH

20716 Hamburg

Telefax:

+49 (0)228 182 63631

Online-Service:

www.dpdhl.de/hauptversammlung

(Bitte beachten Sie die dort einsehbaren Informationen und Nutzungsbedingungen – insbesondere

auch zum grundsätzlichen Vorrang von Anmeldungen und Aktionen, die über den Online-Service

übermittelt wurden.)

Den Zugangscode für die Nutzung des Online-Services erhalten Aktionäre mit der Einladung

zur Hauptversammlung. Aktionäre, die sich für den elektronischen Versand der Einladung

zur Hauptversammlung registriert haben, verwenden bitte den bei der Registrierung

selbst vergebenen Zugangscode.

Wir bitten Sie, die Anmeldung zur Hauptversammlung entweder durch Rücksendung des

mit der Einladung übersandten Antwortbogens oder durch Nutzung des Buttons „Anmeldung

zur Hauptversammlung“ im bereitgestellten Online-Service vorzunehmen. Die Anmeldung

kann auch durch einen Bevollmächtigten erfolgen. Für die Fristwahrung kommt es auf

den Zugang der Anmeldung bei der Gesellschaft an.

Mit dem Antwortbogen oder per Online-Service können Sie Ihre Stimmen per Briefwahl

abgeben oder Vollmacht und Weisungen an die Stimmrechtsvertreter der Gesellschaft

erteilen (dazu näher unter Ziffer 4. und 5.). Wenn Sie hierfür den Antwortbogen nutzen,

senden Sie diesen bitte ausschließlich an die oben genannte Anschrift bzw. Telefaxnummer.

Im Online-Service können Sie überdies eine Stimmrechtsvollmacht oder den Nachweis

einer solchen übermitteln sowie Vollmacht und Weisungen an diejenigen Intermediäre

und Aktionärsvereinigungen, die an unserem Online-Service (s.o.) teilnehmen, erteilen

(dazu näher unter Ziffer 6.).

Möchten Sie einem Intermediär, einer Aktionärsvereinigung, einem Stimmrechtsberater

oder einer anderen diesen gemäß § 135 AktG gleichgestellten Person oder Institution

mit dem Antwortbogen Vollmacht und Weisungen erteilen, übermitteln Sie diesen bitte

an die Ihnen von dem Bevollmächtigten genannte Anschrift. Nehmen Sie diese Möglichkeit

bitte so rechtzeitig wahr, dass Sie oder der Bevollmächtigte Ihren Aktienbestand noch

fristgerecht anmelden können.

Für das Teilnahmerecht sowie für die Anzahl der einem Teilnahmeberechtigten in der

Hauptversammlung zustehenden Stimmrechte ist der Eintragungsstand des Aktienregisters

am Tag der Hauptversammlung maßgeblich. Bitte beachten Sie, dass Umschreibungen im

Aktienregister ab dem 2. Mai 2022, 24.00 Uhr, bis zum Ende der Hauptversammlung ausgesetzt

werden. Deshalb entspricht der Eintragungsstand des Aktienregisters am Tag der Hauptversammlung

dem Stand am 2. Mai 2022, 24.00 Uhr.

3. Durchführung der Hauptversammlung als virtuelle Hauptversammlung ohne physische

Präsenz der Aktionäre und ihrer Bevollmächtigten

Die ordentliche Hauptversammlung am 6. Mai 2022 wird auf der Grundlage von § 1 des

Gesetzes über Maßnahmen im Gesellschafts-, Genossenschafts-, Vereins-, Stiftungs-

und Wohnungseigentumsgesetz zur Bekämpfung der Auswirkungen der COVID-19-Pandemie

(COVMG) in der Fassung vom 10. September 2021 als virtuelle Hauptversammlung ohne

physische Präsenz der Aktionäre und ihrer Bevollmächtigten durchgeführt, ausgenommen

die von der Gesellschaft benannten Stimmrechtsvertreter.

a. Teilnahmemöglichkeiten der Aktionäre und ihrer Bevollmächtigten

Die Aktionäre und ihre Bevollmächtigten können nicht physisch an der Hauptversammlung

teilnehmen. Sie haben die in Buchstaben b. bis e. aufgezeigten Möglichkeiten zur Teilnahme

an der virtuellen Hauptversammlung. Hierfür steht Ihnen unser Online-Service (s.o.)

zur Verfügung. Über die gesetzlichen Vorgaben des COVMG hinaus bieten wir die in Buchstaben

f. und g. näher bestimmten Teilnahmemöglichkeiten an (Stellungnahme zu den Tagesordnungspunkten

und Nachfragen).

b. Bild- und Tonübertragung im Internet

Die im Aktienregister eingetragenen Aktionäre und ihre Bevollmächtigten können die

gesamte Hauptversammlung per Bild- und Tonübertragung im Internet verfolgen. Bitte

benutzen Sie dazu im Online-Service (s.o.) den Button „Livestream“. Die Hauptversammlung

wird ohne Zugangsbeschränkung bis zum Ende der Rede des Vorstandsvorsitzenden unter

www.dpdhl.de/hauptversammlung

übertragen.

c. Fragen

Die teilnahmeberechtigten Aktionäre und ihre Bevollmächtigten können bis zum 4. Mai

2022, 24.00 Uhr, Fragen einreichen. Bitte benutzen Sie dazu im Online-Service (s.o.)

den Button „Fragenaufnahme“. Im Rahmen der Fragenbeantwortung behält sich der Vorstand

vor, Fragesteller (Aktionäre und/oder Bevollmächtigte) namentlich zu benennen, sofern

der Fragesteller der namentlichen Nennung nicht ausdrücklich widersprochen hat.

d. Ausübung des Stimmrechts

Da die teilnahmeberechtigten Aktionäre und ihre Bevollmächtigten nicht physisch an

der Hauptversammlung teilnehmen, können sie das Stimmrecht nur durch Briefwahl oder

durch Vollmacht und Weisungen an die Stimmrechtsvertreter der Gesellschaft ausüben.

Zur Ausübung des Stimmrechts und zur Änderung einer Stimmrechtsausübung näher unter

Ziffer 4. und 5..

e. Widerspruch gegen die Beschlussfassungen der Hauptversammlung

Die Aktionäre, die ihr Stimmrecht ausgeübt haben, können während der Hauptversammlung,

also längstens bis zur Schließung der Hauptversammlung durch den Versammlungsleiter,

Widerspruch gegen eine oder mehrere Beschlussfassungen der Hauptversammlung erheben.

Bitte benutzen Sie dazu im Online-Service (s.o.) den Button „Widerspruch“.

f. Stellungnahme von Aktionären zu Tagesordnungspunkten

Die Aktionäre unserer Gesellschaft haben in der Hauptversammlung nicht die Möglichkeit,

sich in Redebeiträgen zur Tagesordnung zu äußern. Die Gesellschaft räumt den teilnahmeberechtigten

Aktionären und ihren Bevollmächtigten aber – über die gesetzlichen Vorgaben des COVMG

hinaus – die Möglichkeit ein, vor der Hauptversammlung im Wege elektronischer Kommunikation

Stellungnahmen zur Tagesordnung wie folgt einzureichen:

| ― |

Stellungnahmen können der Gesellschaft nur (i) von teilnahmeberechtigten Aktionären |

| ― |

Der Umfang einer Stellungnahme darf 5.000 Zeichen (einschließlich Leerzeichen) bzw. |

| ― |

Stellungnahmen per Video sind nur zulässig, wenn der Aktionär bzw. sein Bevollmächtigter Ziffer 3 c. und e. sowie 8.) können nicht mit einer Stellungnahme überreicht werden. |

| ― |

Die Gesellschaft plant, die Stellungnahmen auch anderen teilnahmeberechtigten Aktionären |

| ― |

Es besteht kein Rechtsanspruch, die Stellungnahme den anderen teilnahmeberechtigten |

| ― |

Je Aktionär oder Aktionärsgemeinschaft kann nur eine Stellungnahme (Text oder Video) |

g. Nachfragen zu den nach Buchstabe c. übermittelten Fragen

Die Aktionäre unserer Gesellschaft können Fragen zu den Tagesordnungspunkten nur im

Vorfeld der Hauptversammlung und nur unter Nutzung des Online-Service übermitteln

(dazu oben c.). Die Gesellschaft bietet aber Aktionären und ihren Bevollmächtigten

an, während der Hauptversammlung und über die gesetzlichen Vorgaben des COVMG hinaus

Nachfragen zu den von ihnen im Vorfeld der Hauptversammlung übermittelten Fragen wie

folgt zu stellen:

| ― |

Teilnahmeberechtigte Aktionäre und ihre Bevollmächtigten können Nachfragen nur zu |

| ― |

Nachfragen können ausschließlich über den Online-Service in deutscher Sprache übermittelt |

| ― |

Die zur Nachfrage berechtigten Aktionäre und ihre Bevollmächtigten können insgesamt |

| ― |

Der Vorstand entscheidet, ob und wie er übermittelte Nachfragen beantwortet. Er kann |

| ― |

Der Versammlungsleiter kann den zeitlichen Rahmen für die Übermittlung, aber auch |

| ― |

Im Rahmen der Nachfragenbeantwortung behält sich der Vorstand vor, Aktionäre und/oder |

Diese freiwillig eingerichtete zusätzliche Nachfragemöglichkeit während der Hauptversammlung

begründet kein Frage- oder Auskunftsrecht. Mit ihr ist insbesondere kein Auskunftsrecht

gemäß § 131 Abs. 1 AktG verbunden. Sie ist auch nicht Bestandteil des gemäß § 1 Abs.

2 Satz 1 Nr. 3 und Satz 2 COVMG eingeräumten Fragerechts, welches nur für Fragen besteht,

die der Gesellschaft bis spätestens 4. Mai 2022, 24.00 Uhr, vor der Hauptversammlung

zugehen.

h. Hinweis

Die Gesellschaft kann keine Gewähr übernehmen, dass die Übertragung im Internet technisch

ungestört verläuft und der Online-Service uneingeschränkt nutzbar ist. Wir empfehlen

Ihnen daher, frühzeitig von den oben genannten Teilnahmemöglichkeiten, insbesondere

zur Ausübung des Stimmrechts, Gebrauch zu machen.

4. Verfahren für die Stimmabgabe durch Briefwahl

Stimmberechtigte Aktionäre können ihr Stimmrecht durch Briefwahl ausüben.

Vor der Hauptversammlung stehen Ihnen dafür der mit der Einladung übersandte Antwortbogen

und der bereitgestellte Online-Service (s.o.) zur Verfügung. Wenn Sie den Antwortbogen

verwenden, sind die Briefwahlstimmen ausschließlich an die in Ziffer 2. genannte Postanschrift

bzw. Telefaxnummer zu übermitteln und müssen bis einschließlich 2. Mai 2022 eingehen.

Der Online-Service steht allen teilnahmeberechtigten Aktionären auch nach dem 2. Mai

2022 bis zum Beginn der Abstimmung für die Abgabe ihrer Stimmen im Wege der Briefwahl

sowie die Änderungen ihrer per Briefwahl abgegebenen Stimmen zur Verfügung.

Eine Stimmabgabe zu TOP 2 (Verwendung des Bilanzgewinns) gilt auch für einen angepassten

Gewinnverwendungsvorschlag infolge einer etwaigen Änderung der Anzahl dividendenberechtigter

Aktien. Sollte zu TOP 3 und/oder zu TOP 4 (Entlastung Vorstand bzw. Aufsichtsrat)

eine Einzelabstimmung durchgeführt werden, so gilt eine Stimmabgabe zu diesen Tagesordnungspunkten

entsprechend für die Einzelabstimmungen.

5. Stimmrechtsvertreter der Gesellschaft

Wir bieten unseren Aktionären an, Mitarbeiter der Gesellschaft mit der Ausübung ihrer

Stimmrechte nach Maßgabe der Weisungen der Aktionäre zu bevollmächtigen. Die Stimmrechtsvertreter

der Gesellschaft können das Stimmrecht nur ausüben, soweit ihnen Weisungen erteilt

wurden.

Vor der Hauptversammlung stehen Ihnen dafür der von der Gesellschaft mit der Einladung

übersandte Antwortbogen und der bereitgestellte Online-Service (s.o.) zur Verfügung.

Wenn Sie den Antwortbogen verwenden, sind Vollmacht und Weisungen an die Stimmrechtsvertreter

der Gesellschaft ausschließlich an die in Ziffer 2. genannte Postanschrift bzw. Telefaxnummer

zu übermitteln und müssen bis einschließlich 2. Mai 2022 eingehen. Wenn Sie den Online-Service

nutzen, achten Sie bitte darauf, dass Sie die Stimmrechtsvertreter der Gesellschaft

bis zum 2. Mai 2022 (einschließlich) bevollmächtigt und ihnen Weisungen erteilt haben.

Der Online-Service steht dann auch nach dem 2. Mai 2022 bis zum Beginn der Abstimmung

für Änderungen und Widerruf der Vollmacht oder Weisungen zur Verfügung. Bitte benutzen

Sie dazu im Online-Service (s.o.) den Button „Weisungsänderung“.

Eine Weisung an die Stimmrechtsvertreter der Gesellschaft zu TOP 2 (Verwendung des

Bilanzgewinns) gilt auch für einen angepassten Gewinnverwendungsvorschlag infolge

einer etwaigen Änderung der Anzahl dividendenberechtigter Aktien. Sollte zu TOP 3

und/oder zu TOP 4 (Entlastung Vorstand bzw. Aufsichtsrat) eine Einzelabstimmung durchgeführt

werden, so gilt eine Stimmabgabe zu diesen Tagesordnungspunkten entsprechend für die

Einzelabstimmungen. Bitte beachten Sie, dass die Stimmrechtsvertreter keine Aufträge

zur Einlegung von Widersprüchen gegen Hauptversammlungsbeschlüsse oder zum Stellen

von Fragen oder von Anträgen entgegennehmen.

6. Verfahren für die Stimmabgabe durch einen Bevollmächtigten

Stimmberechtigte Aktionäre können ihr Stimmrecht durch einen Bevollmächtigten ausüben

lassen. Auch in diesem Fall ist für eine rechtzeitige Anmeldung des Aktienbestands

durch den Aktionär oder den Bevollmächtigten Sorge zu tragen (Ziffer 2.). Auch Bevollmächtigte

können nicht physisch an der Hauptversammlung teilnehmen, sondern sind auf die Teilnahmemöglichkeiten,

wie in Ziffer 3. beschrieben, beschränkt. Sie müssen ihre Stimmen entweder per Briefwahl

oder durch Vollmacht und Weisungen an die Stimmrechtsvertreter der Gesellschaft abgeben

(dazu Ziffer 4. und 5.).

Die Erteilung der Vollmacht, ihr Widerruf und der Nachweis der Bevollmächtigung sowie

der Nachweis ihres Widerrufs gegenüber der Gesellschaft bedürfen der Textform. Sie

können auch über den bereitgestellten Online-Service elektronisch übermittelt werden.

Bitte nutzen Sie für die Erteilung der Vollmacht das auf der Internetseite der Gesellschaft

www.dpdhl.de/hauptversammlung

bereitgestellte Vollmachtsformular.

Für die Bevollmächtigung eines Intermediärs, einer Aktionärsvereinigung, eines Stimmrechtsberaters

oder einer anderen diesen gemäß § 135 AktG gleichgestellten Person oder Institution

gelten die gesetzlichen Bestimmungen, insbesondere § 135 AktG. Wir bitten die Aktionäre,

in diesen Fällen die Bereitschaft des zu Bevollmächtigenden zur Wahrnehmung der in

Ziffer 3. aufgezeigten Möglichkeiten zur Teilnahme an der virtuellen Hauptversammlung

und zur Ausübung des Stimmrechts sowie die Einzelheiten der Bevollmächtigung einschließlich

ihrer Form zu klären. Diejenigen Intermediäre und Aktionärsvereinigungen, die an unserem

Online-Service (s.o.) teilnehmen, können auch über diesen bevollmächtigt werden.

7. Veröffentlichung von Informationen, Berichten und Unterlagen

Der festgestellte Jahresabschluss und der gebilligte Konzernabschluss, der zusammengefasste

Lagebericht für die Gesellschaft und den Konzern mit dem erläuternden Bericht zu den

Angaben nach §§ 289a, 315a HGB, der Bericht des Aufsichtsrats für das Geschäftsjahr

2021, der Vorschlag des Vorstands für die Verwendung des Bilanzgewinns, die Berichte

des Vorstands zu TOP 8 und 9 sowie der Vergütungsbericht für das Geschäftsjahr 2021

stehen Ihnen von der Einberufung der Hauptversammlung an auf der Internetseite der

Gesellschaft unter

www.dpdhl.de/hauptversammlung

zur Verfügung. Die Unterlagen werden überdies während der Hauptversammlung zugänglich

sein.

Die gem. § 124a AktG auf der Internetseite zugänglich zu machenden Informationen können

Sie alsbald nach der

Einberufung der Hauptversammlung bzw. unverzüglich nach Eingang des Verlangens auf

der Internetseite der Gesellschaft unter

www.dpdhl.de/hauptversammlung

einsehen.

8. Anträge, Wahlvorschläge, Verlangen auf Ergänzung der Tagesordnung, Auskunftsverlangen,

Rechte der Aktionäre, Hinweise zum Datenschutz

Anträge von Aktionären und Vorschläge von Aktionären zur Wahl von Aufsichtsratsmitgliedern

oder Abschlussprüfern, die vor der Hauptversammlung zugänglich gemacht werden sollen,

sind an die nachfolgend genannten Adressen bzw. Telefaxnummer der Deutsche Post AG

zu richten:

Postanschrift:

Deutsche Post AG, Zentrale, Investor Relations, Stichwort: Hauptversammlung, 53250

Bonn

Telefax:

+49 (0)228 182 63199

E-Mail:

hauptversammlung@dpdhl.com

Wir werden Anträge und Wahlvorschläge, die bis zum Ablauf des 21. April 2022 eingehen

und zugänglich zu machen sind, unverzüglich unter

www.dpdhl.de/hauptversammlung

veröffentlichen. Zugänglich zu machende Anträge und Wahlvorschläge gelten als in der

Hauptversammlung gestellt, wenn der antragstellende oder den Wahlvorschlag unterbreitende

Aktionär ordnungsgemäß legitimiert und zur Hauptversammlung angemeldet ist. Das Recht

des Versammlungsleiters, zuerst über die Vorschläge der Verwaltung abstimmen zu lassen,

bleibt hiervon unberührt.

Ein Verlangen von Aktionären, Gegenstände auf die Tagesordnung zu setzen und bekannt

zu machen (§ 122 Abs. 2 AktG), muss der Gesellschaft bis spätestens zum Ablauf des

5. April 2022 zugehen. Bitte richten Sie ein solches Verlangen an den Vorstand der

Deutsche Post AG:

Postanschrift:

Deutsche Post AG, Zentrale, Vorstand, Stichwort: Hauptversammlung, 53250 Bonn

Telefax:

+49 (0)228 182 63199

E-Mail:

hauptversammlung@dpdhl.com

Jedem Aktionär, der zur Teilnahme an der Hauptversammlung berechtigt ist, ist ein

Fragerecht im Wege der elektronischen Kommunikation eingeräumt (dazu unter Gliederungspunkt

3. c.). Nach § 1 Abs. 2 Satz 2 COVMG entscheidet der Vorstand nach pflichtgemäßem,

freiem Ermessen, wie er die Fragen beantwortet.

Weitergehende Erläuterungen zu den genannten Rechten der Aktionäre nach §§ 122 Abs.

2, 126 Abs. 1, 127 AktG und § 1 Abs. 2 Satz 1 Nr. 3, Satz 2 COVMG sind auf der Internetseite

der Gesellschaft unter

www.dpdhl.de/hauptversammlung

verfügbar.

Informationen zur Verarbeitung Ihrer personenbezogenen Daten im Zusammenhang mit der

Hauptversammlung und dem Aktienregister finden Sie unter

www.dpdhl.de/datenschutz-ir

Gerne senden wir Ihnen diese auch postalisch zu.

Bonn, im März 2022

Deutsche Post AG

Der Vorstand

Informationen zu TOP 7 (Wahlen zum Aufsichtsrat), insbesondere gemäß § 125 Abs. 1

Satz 5 AktG und gemäß dem Deutschen Corporate Governance Kodex (DCGK):

Prof. Dr. Luise Hölscher

Persönliche Daten

| Geburtsjahr: | 1971 |

| Nationalität: | Deutsch |

Expertise / Schwerpunkte

Expertise in Strategie, Stakeholder Management, Strategisches Personalmanagement,

Change Management, interkulturelles Management, Krisenmanagement, Bau- und Immobilienmanagement,

Digitalisierung

Forschung und Lehre (Lehrbefugnis für Betriebswirtschaftslehre): Internes und externes

Rechnungswesen, nationale und internationale Besteuerung, Unternehmensbewertung, Interne

Revision

Aktuelle Tätigkeit und beruflicher Werdegang

| 2003 – 2004 | Managerin in der Steuerberatung bei der Ernst & Young GmbH, Nürnberg |

| 2004 – 2010 | Professorin für Accounting & Taxation an der Frankfurt School of Finance and Management |

| 2010 – 2013 | Staatssekretärin im Hessischen Ministerium der Finanzen |

| 2013 – 2017 | Vizepräsidentin und Chief Administration Officer bei der Europäischen Bank für Wiederaufbau und Entwicklung (EBWE), London |

| 2018 – 2021 | Vorstand der SRH Holding SdbR, Heidelberg |

| 2021 | Kaufmännische Geschäftsführerin der Robert Bosch Gesellschaft für Medizinische Forschung mbH, Stuttgart |

| Seit Januar 2022 | Staatssekretärin im Bundesministerium der Finanzen |

Ausbildung

| 1990 – 1994 | Studium der Betriebswirtschaftslehre an der Universität Osnabrück, Abschluss als Diplom-Kauffrau |

| 1997 | Promotion zum Dr. rer. pol. an der Friedrich-Alexander-Universität Erlangen-Nürnberg |

| 2003 | Habilitation im Fach Betriebswirtschaftslehre an der Friedrich-Alexander-Universität Erlangen-Nürnberg |

Mitgliedschaft in gesetzlich zu bildenden inländischen Aufsichtsräten oder vergleichbaren

in- oder ausländischen Kontrollgremien von Wirtschaftsunternehmen

Keine

C.13 DCGK

Frau Prof. Dr. Luise Hölscher ist Staatssekretärin im Bundesministerium der Finanzen.

Die Bundesrepublik Deutschland ist zum Zeitpunkt der Veröffentlichung dieser Information

über die KfW Bankengruppe mit ca. 20,5% am Grundkapital der Deutsche Post AG beteiligt.

Nach Einschätzung des Aufsichtsrats bestehen im Übrigen keine persönlichen oder geschäftlichen

Beziehungen zwischen Frau Prof. Dr. Luise Hölscher – unter TOP 7 zur Wahl in den Aufsichtsrat

vorgeschlagen – und der Deutsche Post AG oder deren Konzernunternehmen, den Organen

der Deutsche Post AG oder einem wesentlich an der Deutsche Post AG beteiligten Aktionär,

die ein objektiv urteilender Aktionär für seine Wahlentscheidung als maßgebend ansehen

würde.

Stefan B. Wintels

Persönliche Daten

| Geburtsjahr: | 1966 |

| Nationalität: | Deutsch |

Expertise / Schwerpunkte

Mitglied in Leitungsgremien internationaler Finanzdienstleister, Corporate & Investment

Banking, Kapitalmärkte, Digitale Transformation, Gremienerfahrung

Aktuelle Tätigkeit und beruflicher Werdegang

| 1994 – 2001 | Deutsche Bank AG |

| 1994 – 1996 | Mitarbeiter Abteilung für Konzernentwicklung, Frankfurt am Main |

| 1997 – 1998 | Stellvertretender Leiter des Londoner Büros, Group Investments, London |

| 1998 – 2001 | Director und Leiter Europa, Abteilung für Konzernentwicklung, seit 1999 Managing Director, Frankfurt am Main |

| 2001 – 2021 | Citigroup |

| 2001 – 2003 | Director, Financial Institutions Group, Frankfurt am Main |

| 2004 – 2008 | Managing Director und Leiter Financial Institutions Group, Deutschland & Österreich, Frankfurt am Main |

| 2008 – 2021 | Leiter (bzw. zeitweise Co-Head) Corporate & Investment Banking, Deutschland & Österreich, Frankfurt am Main |

| 2008 – 2010 | Vorstand der Citigroup Global Markets Management AG, Frankfurt am Main |

| 2010 – 2013 | Vorstand der Citigroup Global Markets Deutschland AG (seit 2018 „Citigroup Global Markets Europe AG“), Frankfurt am Main |

| 2010 – 2018 | Co-Head Financial Institutions Group, Europe, Middle East & Africa (EMEA), Frankfurt am Main |

| 2014 – 2020 | Deutschlandchef und Vorstandsvorsitzender der Citigroup Global Markets Deutschland AG (seit 2018 „Citigroup Global Markets Europe AG“), Frankfurt am Main |

| 2014 – 2020 | Mitglied der Geschäftsführung der Citibank North America (CNAF), Frankfurt am Main |

| 2020 – 2021 | Global (Co-)Head Financial Institutions Group, Bereich Banking, Capital Markets & Advisory und Mitglied des Global Executive Committee in diesem Bereich, Frankfurt am Main |

| 10.2021 | Co-Vorsitzender des Vorstands der KfW |

| Seit 1.11.2021 | Vorsitzender des Vorstands der KfW |

Ausbildung

| 1990 – 1994 | Diplom-Kaufmann, Technische Universität Berlin |

| 1992 – 1993 | Studienjahr an der University of Illinois, Urbana-Champaign, USA – Teilnahme am 2. Jahr des MBA Programms |

Mitgliedschaft in gesetzlich zu bildenden inländischen Aufsichtsräten oder vergleichbaren

in- oder ausländischen Kontrollgremien von Wirtschaftsunternehmen

Vorsitzender des Aufsichtsrats der KfW Capital GmbH & Co. KG*

Der Aufsichtsrat der Deutsche Telekom AG hat Herrn Wintels der diesjährigen ordentlichen

Hauptversammlung am 7. April 2022 zur Wahl in den Aufsichtsrat vorgeschlagen.

* Konzernmandat

C.13 DCGK

Herr Stefan B. Wintels ist Vorsitzender des Vorstands der KfW Bankengruppe, die zum

Zeitpunkt der Veröffentlichung dieser Informationen mit ca. 20,5% am Grundkapital

der Deutsche Post AG beteiligt ist.

Nach Einschätzung des Aufsichtsrats bestehen im Übrigen keine persönlichen oder geschäftlichen

Beziehungen zwischen Herrn Stefan B. Wintels – unter TOP 7 zur Wahl in den Aufsichtsrat

vorgeschlagen – und

der Deutsche Post AG oder deren Konzernunternehmen, den Organen der Deutsche Post

AG oder einem wesentlich an der Deutsche Post AG beteiligten Aktionär, die ein objektiv

urteilender Aktionär für seine Wahlentscheidung als maßgebend ansehen würde.