MERIDIO Vermögensverwaltung AG

Köln

ISIN DE0006946106

WKN 694610

Einladung zur außerordentlichen Hauptversammlung

Sehr geehrte Damen und Herren Aktionäre,

hiermit laden wir Sie zur außerordentlichen Hauptversammlung der MERIDIO Vermögensverwaltung AG ein, die am 29. März 2016, um 12:00 Uhr im ROTONDA Business-Club GmbH & Co. KG, Raum 4, Pantaleonswall 27, 50676 Köln stattfindet.

Tagesordnung

| 1. |

Beschlussfassung über eine Kapitalerhöhung gegen Einlagen samt entsprechender Satzungsänderung Vorstand und Aufsichtsrat schlagen vor, folgenden Beschluss zu fassen:

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2. |

Beschlussfassung über die Zustimmung zum Entwurf des Ausgliederungs- und Übernahmevertrags zur Ausgliederung des gesamten Vermögens der Meridio Vermögensverwaltung AG einschließlich des Geschäftsbetriebs in seiner Gesamtheit auf die MERIDIO ZIBA AG i. Gr. mit Sitz in Köln, mit Ausnahme von einzelnen, im Ausgliederungsvertrag konkret bezeichneten Vermögensgegenständen und Rechtspositionen Das gesamte Vermögen der Gesellschaft einschließlich des Geschäftsbetriebs in seiner Gesamtheit soll im Wege der Ausgliederung auf eine bestehende, rechtlich selbständige, hundertprozentige Tochtergesellschaft, und zwar auf die MERIDIO ZIBA AG i. Gr. mit Sitz in Köln übertragen werden, mit Ausnahme von einzelnen, im Ausgliederungsvertrag konkret bezeichneten Vermögensgegenständen und Rechtspositionen. Dadurch soll eine Konzernstruktur geschaffen werden, bei der die Gesellschaft die Funktion als Konzernholdinggesellschaft übernimmt. Die Hauptversammlung soll in diesem Zusammenhang über die Zustimmung zum Ausgliederungs- und Übernahmevertrag zwischen der Gesellschaft und der MERIDIO ZIBA AG i. Gr. Beschluss fassen. Der Ausgliederungs- und Übernahmevertrag bedarf der Zustimmung der Hauptversammlung der Gesellschaft und der Hauptversammlung der MERIDIO ZIBA AG i. Gr. Die Ausgliederung wird mit ihrer Eintragung in das zuständige Handelsregister der Gesellschaft wirksam, die wiederum erst erfolgen darf, nachdem die Ausgliederung in dem zuständigen Handelsregister der MERIDIO ZIBA AG i. Gr. eingetragen wurde. Vorstand und Aufsichtsrat schlagen vor zu beschließen:

Die wesentlichen Regelungsgegenstände des Ausgliederungs- und Übernahmevertrages sind die Folgenden:

Der Ausgliederungs- und Übernahmevertrag ohne Urkundseingang, Notarvollmacht (Ziffer 10) und Urkundsausgang hat folgenden Wortlaut:

Präambel:

Die vorstehend im Wortlaut wiedergegebene Präambel sowie die Ziffern 1 bis 9 und 11 des Ausgliederungs- und Übernahmevertrages enthalten dessen wesentlichen Inhalt. Der Ausgliederungs- und Übernahmevertrag hat keine Anlagen. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 3. |

Beschlussfassung über die Schaffung eines neuen Genehmigten Kapitals 2016 zur Bar- und/oder Sachkapitalerhöhung mit der Möglichkeit zum Bezugsrechtsausschluss sowie über entsprechende Satzungsänderungen Vorstand und Aufsichtsrat schlagen unter Tagesordnungspunkt 1 eine Kapitalerhöhung gegen Einlagen vor. In diesem Zusammenhang soll auch ein neues Genehmigtes Kapital geschaffen werden, welches ein größeres Volumen hat. Vorstand und Aufsichtsrat schlagen daher vor, die folgenden Beschlüsse zu fassen:

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 4. |

Beschlussfassung über die Änderung der Firma der Gesellschaft sowie über die entsprechende Änderung der Satzung Die Firma der Gesellschaft soll im Zuge der beabsichtigten Umstrukturierungsmaßnahmen neu gefasst und die Satzung der Gesellschaft entsprechend geändert werden. Vorstand und Aufsichtsrat schlagen vor, folgenden Beschluss zu fassen: § 1 Absatz 1 der Satzung wird wie folgt neu gefasst: „Die Gesellschaft führt die Firma niiio finance group AG.“ |

Bericht des Vorstandes zu dem Tagesordnungspunkt 1

1. Hintergründe

Vorstand und Aufsichtsrat schlagen den Aktionären eine Kapitalmaßnahme vor, mit der die Meridio Vermögensverwaltung AG ihre Eigenkapitalbasis erweitern und neben der klassischen Vermögensverwaltung auch digitale Angebote in ihr Portfolio integrieren kann.

Um die genannten Maßnahmen zu ermöglichen, schlagen Vorstand und Aufsichtsrat der Hauptversammlung eine Kapitalerhöhung mit Bezugsrecht für die Aktionäre durch Ausgabe von bis zu 15.750.000 neuen Aktien zu einem Bezugspreis von EUR 1,00 je Aktie vor. Aktien, die nicht von Aktionären im Rahmen des Bezugsangebots gezeichnet werden, sollen den Gesellschaftern der niiio GmbH, Görlitz, eingetragen im Handelsregister des Amtsgerichts Dresden unter HRB 32187, gegen Sacheinlage ihrer jeweiligen Geschäftsanteile an der niiio GmbH angeboten werden. Danach verbleibende Aktien sollen im Rahmen einer Privatplatzierung wenigstens zum Bezugspreis Investoren angeboten werden.

2. Die Kapitalmaßnahmen im Einzelnen

Der Vorstand ist der Ansicht, dass bei der gebotenen Gesamtbetrachtung dieser Maßnahmen kein Bezugsrechtsausschluss gemäß § 186 Abs. 3 AktG vorliegt. Den Aktionären der Gesellschaft wird im Rahmen der Barkapitalerhöhung ein (mittelbares) Bezugsrecht gewährt, welches ihnen ermöglicht, ihre Beteiligungsquote zu wahren.

Im Einzelnen schlagen Vorstand und Aufsichtsrat Kapitalmaßnahmen vor, die sich wie folgt darstellen:

a) Bezugsrechtskapitalerhöhung

Zunächst werden die Aktien aus der Kapitalerhöhung den bestehenden Aktionären der Gesellschaft über eine Bank (sogenanntes mittelbares Bezugsrecht) zur bevorrechtigten Zeichnung gegen Bareinlagen angeboten. Der aktienrechtliche Ausgabebetrag beträgt EUR 1,00, der zu zahlende Bezugspreis EUR 1,00 je Aktie.

Innerhalb der Bezugsfrist, die abhängig von der Billigung eines Wertpapierprospektes voraussichtlich Anfang April beginnt und Mitte April endet, können die Aktionäre, die von ihrem gesetzlichen Bezugsrecht Gebrauch machen wollen, ihr Bezugsrecht für die ihnen zum Bezug angebotenen neuen Aktien der Gesellschaft ausüben und den jeweiligen Bezugspreis in bar leisten. Die Bezugsstelle zeichnet dann im Auftrag der Aktionäre, die ihr Bezugsrecht ausgeübt haben, in dem Umfang, in der ihr Bezugserklärungen vorliegen, die neuen Aktien. Nach Handelsregisteranmeldung und -eintragung dieses Teils der Kapitalerhöhung werden die entsprechenden neuen Aktien von der Bezugsstelle über die jeweiligen Depotbanken an die Aktionäre, die ihr Bezugsrecht ausgeübt haben, geliefert.

b) Sachkapitalerhöhung

Für diejenigen Aktien, für die Aktionäre der Gesellschaft von ihrem Bezugsrecht keinen Gebrauch machen, sollen die Gesellschafter der niiio GmbH, Görlitz, eingetragen im Handelsregister des Amtsgerichts Dresden unter HRB 32187, zur Zeichnung zugelassen werden. Dabei wird ihnen in genau festgelegtem Umfang gestattet, ihre Einlage nicht im Wege einer Barzahlung, sondern als Sacheinlage im Wege der Einbringung ihrer jeweiligen Geschäftsanteile an der niiio GmbH zu erbringen. Die Anzahl der für die Einbringung der einzelnen Geschäftsanteile jeweils zu gewährenden Aktien richtet sich nach dem zur Bewertung der Geschäftsanteile und der Gesellschaft erstellten Bewertungsgutachten und dem darin ermittelten Umtauschverhältnis. Der Vorstand rechnet damit, dass alle niiio-Gesellschafter von diesem Angebot Gebrauch machen und im Ergebnis sämtliche Geschäftsanteile an der niiio GmbH eingebracht werden.

Mit der Einbringung eröffnet die Meridio Vermögensverwaltung AG sich den Zukunftsmarkt der Fintech-Produkte- und Finanzdienstleistungen.

3. Hintergründe und Zulässigkeit der Erbringung von Sacheinlagen statt Bareinlagen

Die Zulassung der niiio-Gesellschafter zur Zeichnung von nicht im Rahmen des Bezugsangebots von Aktionären der Gesellschaft gezeichneten neuen Aktien der Gesellschaft gegen Sacheinlagen ist zulässig. Sie dient einem Zweck, der im Interesse der Gesellschaft liegt und der zur Erreichung des angestrebten Zwecks geeignet und erforderlich sowie verhältnismäßig ist.

Vorliegend sieht der Vorstand diese Voraussetzungen für die Zulassung der niiio-Gesellschafter zur Zeichnung gegen Sacheinlagen im Rahmen der vorgenannten Kapitalerhöhung als gegeben an. Aus Sicht des Vorstandes schafft die Einbringung der Geschäftsanteile an der niiio GmbH und damit des Geschäftsbetriebes der niiio GmbH im Wege der Kapitalerhöhung positive Zukunftsaussichten für die Gesellschaft, was im Interesse der Gesellschaft liegt und den Wert jeder einzelnen Aktie der Gesellschaft verbessert. Im Einzelnen wird dies wie folgt begründet:

Der Erwerb der niiio GmbH ermöglicht der Meridio Vermögensverwaltung AG den zügigen Eintritt in den Zukunftsmarkt der Fintech-Produkte und den Kontakt zu einer neuen Kundengruppe. Der Begriff „FinTech“ hat sich mittlerweile für die Digitalisierung im Finanzsektor etabliert. Er wird als Sammelbegriff für moderne, meist internetbasierte Technologien im Finanzbereich verwendet (E-Commerce, mobiler Zahlungsverkehr, Crowdfunding, Digital Investments, Cryptocurrency etc.), aber meint auch die neuen Player selbst, die in den Markt eintreten.

Die niiio GmbH betreibt auf Basis einer Software, die ihre Hauptgesellschafterin, die Deutsche Software Engineering & Research GmbH, für sie entwickelt hat, eine Finanzcommunity Plattform, die sich derzeit noch in der Beta-Entwicklungsphase befindet. Die Plattform richtet sich direkt an private Endkunden. Diese können sich (derzeit noch kostenlos) auf der Plattform registrieren und dort ihre Depots und Konten eigenständig verwalten. Mittels elektronischer Schnittstellen kann der Kunde unmittelbar von der Plattform aus ordern und Zahlungen abwickeln. Außerdem kann er Basisfunktionen wie elektronische Depotoptimierung und -überwachung auf mathematischer Basis sowie Performancereporting in Anspruch nehmen. Für Kunden, die Anregungen zum Depotmanagement brauchen, bietet die Plattform Musterdepots aus verschiedenen Quellen. Insbesondere ist jeder User (Privatkunden ebenso wie professionelle Anbieter) berechtigt, als „Leader“ Musterdepots zu veröffentlichen. Kostenlos können die anderen Kunden den relativen Verlauf der Depotentwicklung verfolgen. Gegen Gebühr können sie das Musterdepot als „Follower“ abonnieren, die genaue Zusammensetzung erfahren und in ihrem eigenen Depot nachbilden. In Planung ist zudem ein Franchise-Modell für Offline niiio-Filialen, mit dem selbstständige Berater die Plattform und die Marke niiio nutzen können. Kombiniert werden soll das Franchise-Modell mit einem Pool-Modell, in dem die angeschlossenen freien Berater und Vermögensverwalter über die Plattform gemeinsam Informationsquellen nutzen (durch Einbringung ihrer Daten) und so Synergie-Effekte erzielen. Zudem soll ein White-Label-Segment der Software Banken, Beratern und anderen Fintech-Unternehmen zur Verfügung gestellt werden, die es für ihre eigene Tätigkeit nutzen können.

Die Meridio Vermögensverwaltung AG geht davon aus, dass der Erstkontakt über die niiio-Plattform auch Akquisepotential für ihre eigene, klassische Vermögensberatungstätigkeit birgt. Umgekehrt kann sie den Service der Plattform durch ihr eigenes Know-how aus der Anlageberatung verbessern und aufwerten.

Der Erwerb des Geschäftsbetriebes der niiio GmbH wäre unter Einsatz von Barmitteln nicht möglich, weil für eine solche Transaktion nicht ausreichend Barmittel bei der Gesellschaft vorhanden sind. Auch eine Darlehensaufnahme wäre nicht im erforderlichen Umfang möglich.

Auch die Durchführung einer Barkapitalerhöhung zum Zwecke des anschließenden Erwerbs der einzubringenden Geschäftsanteile an der niiio GmbH stellt keine geeignete Alternative dar. Vorliegend schlagen Vorstand und Aufsichtsrat bereits die Durchführung einer Barkapitalerhöhung vor. Wenn die Aktionäre in erheblichem Umfang von ihrem Bezugsrecht Gebrauch machen würden, stünden der Gesellschaft dann in entsprechendem Maße Barmittel zur Verfügung und sie könnte erwägen, den Geschäftsbetrieb der niiio GmbH statt im Wege der Sacheinlage gegen bar zu erwerben. Die Sacheinlagemöglichkeit ist gegenüber der Zuführung von Barmitteln durch die Aktionäre also subsidiär. Allerdings ist es aus Sicht der Gesellschaft nicht realistisch, dass Aktionäre in dem Umfang, der erforderlich ist, Barmittel hinzufügen. Die Barmittel müssten ca. EUR 15.420.000,00 betragen.

Wie vorstehend ausgeführt, führte die Prüfung des Vorstandes von möglichen Alternativen zur Herbeiführung des verfolgten Zwecks zu dem Ergebnis, dass keine andere Transaktionsalternative denkbar ist, die ein milderes Mittel darstellen würde und zugleich das angestrebte Ziel herbeiführen könnte. Die Zulassung der niiio-Gesellschafter zur Zeichnung gegen Sacheinlagen ist somit zur Erreichung des angestrebten Ziels geeignet und erforderlich.

Nach Überzeugung des Vorstandes der Gesellschaft ist die Zulassung der niiio-Gesellschafter, insbesondere der Hauptgesellschafterin Deutsche Software Engineering & Research GmbH zur Zeichnung gegen Sacheinlagen auch verhältnismäßig, da das Interesse der Gesellschaft am Erwerb einer möglichst großen, im Idealfall 100%igen Beteiligung an der niiio GmbH die Interessen der Aktionäre der Gesellschaft, die durch die Zulassung der niiio-Gesellschafter zur Zeichnung gegen Sacheinlagen beeinträchtigt sein könnten, überwiegt. Da den Aktionären im ersten Schritt im Rahmen der Barkapitalerhöhung ein Bezugsrecht gewährt wird, besteht nach Ansicht des Vorstands gar keine Beeinträchtigung der Interessen der Aktionäre. Die Aktionäre können ihre Beteiligungsquote erhalten. Die Zulassung der niiio-Gesellschafter zur Zeichnung gegen Sacheinlagen liegt im Interesse der Gesellschaft, weil die geplante Einbringung der Geschäftsanteile der niiio GmbH sowie die damit verbundene Einbringung des Geschäftsbetriebs der niiio GmbH die Entwicklungsmöglichkeiten und damit die Zukunftsaussichten der Gesellschaft wesentlich verbessert und nach Einschätzung des Vorstands der Wert der Gesellschaft und mithin der Wert jeder einzelnen ihrer Aktien sich hierdurch erhöhen wird. Die Gesamttransaktion führt nach Einschätzung des Vorstands für die Gesellschaft und ihre Aktionäre zu erheblichen Potenzialen. Sie kann mittel- und langfristig die Wettbewerbsfähigkeit der Gesellschaft sichern.

4. Angemessener Ausgabebetrag

Die Einbringung der Geschäftsanteile an der niiio GmbH im Wege der Sacheinlage erfolgt auch zu angemessenen Bedingungen, d.h. der Ausgabebetrag der neuen Aktien ist nicht unangemessen niedrig.

Für die Ermittlung bzw. Bestätigung des angemessenen Wertes kommt es auf den Wert der als Sacheinlage zu leistenden Geschäftsanteile an der niiio GmbH sowie den Wert der als Gegenleistung auszugebenden neuen Aktien der Gesellschaft an. Die insoweit maßgeblichen Werte leiten sich aus dem jeweiligen Unternehmenswert der niiio GmbH und der Gesellschaft ab.

Ausgehend davon hat der Vorstand der Gesellschaft die MSW GmbH Wirtschaftsprüfungsgesellschaft Steuerberatungsgesellschaft (nachfolgend „MSW“), Berlin, damit beauftragt, sowohl für die Gesellschaft als auch für die einzubringenden Geschäftsanteile und damit den Geschäftsbetrieb der niiio GmbH ein Wertgutachten zu erstellen, aus welchem sich auch das Umtauschverhältnis ergibt. Die Werte werden auf Basis eines objektiven Unternehmenswertes jeweils auf Stand-Alone-Basis (also ohne die geplante Transaktion) ermittelt.

Der Vorstand hat das Bewertungsgutachten eingehend geprüft. Hierzu hat der Vorstand mit der MSW Gespräche geführt und die Angaben aufgrund der eigenen Markt- und Sachverhaltskenntnisse analysiert. Gestützt auf die im Bewertungsgutachten enthaltenen Aussagen und Ergebnisse, insbesondere zu den objektivierten Unternehmenswerten der einzubringenden Geschäftsanteile an der niiio GmbH und der Gesellschaft, jeweils vor der Einbringung, kommt der Vorstand zu dem Ergebnis, dass das von der MSW ermittelte Bezugsverhältnis angemessen ist.

Nach den Feststellungen des Vorstandes der Gesellschaft ergibt sich im Einzelnen Folgendes:

Die Ermittlung des Unternehmenswerts der Gesellschaft und der niiio GmbH durch die MSW folgt den Grundsätzen zur Unternehmensbewertung, wie sie im Standard IDW S 1 „Grundsätze zur Durchführung von Unternehmensbewertungen“ des Instituts der Wirtschaftsprüfer in der Fassung vom April 2008 festgelegt sind. Entsprechend hat die MSW die Bewertungen auf Basis der Ertragswertmethode durchgeführt. Beim Ertragswertverfahren wird der Unternehmenswert als Barwert der künftigen finanziellen Überschüsse aus dem betriebsnotwendigen Vermögen und dem nicht betriebsnotwendigen Vermögen ermittelt.

Die Unternehmenswertermittlungen wurden unter Berücksichtigung persönlicher Ertragsteuern durchgeführt. Der objektivierte Unternehmenswert wird dabei aus der Perspektive einer inländisch unbeschränkt steuerpflichtigen natürlichen Person als Anteilseigner ermittelt. Bei der unmittelbaren Berücksichtigung der persönlichen Steuern sind geeignete Typisierungen zu deren Höhe sowohl bei den finanziellen Überschüssen als auch beim Kapitalisierungszinssatz zu treffen.

Als Bewertungsstichtag wurde der 29. März 2016 angesetzt.

Für die niiio GmbH kommt das Bewertungsgutachten der MSW zu folgender Bewertung:

Ertragswert zum 1. Januar 2016: EUR 15.420.000,00

Den Unternehmenswert der Gesellschaft selbst bezifferte die MSW auf EUR 2.190.000,00. Diesen Unternehmenswert stufte die MSW auch mit Blick auf Multiplikatoren und einen Vergleich mit der aktuellen Börsenkapitalisierung der Gesellschaft als plausibel ein.

Auf Basis der Ergebnisse der Unternehmensbewertungen der Gesellschaft sowie der niiio GmbH hat die MSW sodann die Anzahl der an die niiio-Gesellschafter im Rahmen der Sachkapitalerhöhung jeweils neu auszugebenden Aktien der Gesellschaft wie folgt ermittelt:

| • |

Der Deutsche Software Engineering & Research GmbH, Görlitz, eingetragen im Handelsregister des Amtsgerichts Dresden unter HRB 24819, wird nachgelassen, die Einlage für 5.477.945 neue Aktien durch Einbringung eines Geschäftsanteils im Gesamtnennbetrag in Höhe von EUR 49.000,00 an der niiio GmbH zu erbringen. |

| • |

Herrn Marko Modsching wird nachgelassen, die Einlage für 279.480 neue Aktien durch Einbringung eines Geschäftsanteils im Gesamtnennbetrag in Höhe von EUR 2.500,00 an der niiio GmbH zu erbringen. |

| • |

Herrn Carol Dießner wird nachgelassen, die Einlage für 279.480 neue Aktien durch Einbringung eines Geschäftsanteils im Gesamtnennbetrag in Höhe von EUR 2.500,00 an der niiio GmbH zu erbringen. |

| • |

Der PECUNIA IUDICIS Beteiligungsgesellschaft mbH, Burgdorf, eingetragen im Handelsregister des Amtsgerichts Hildesheim unter HRB 202756, wird nachgelassen, die Einlage für 681.575 neue Aktien durch Einbringung eines Geschäftsanteils im Gesamtnennbetrag in Höhe von EUR 6.100,00 an der niiio GmbH zu erbringen. |

| • |

Frau Renate Kiel wird nachgelassen, die Einlage für 65.760 neue Aktien durch Einbringung eines Geschäftsanteils im Gesamtnennbetrag in Höhe von EUR 590,00 an der niiio GmbH zu erbringen. |

| • |

Herrn Jörg Kienle wird nachgelassen, die Einlage für 65.760 neue Aktien durch Einbringung eines Geschäftsanteils im Gesamtnennbetrag in Höhe von EUR 590,00 an der niiio GmbH zu erbringen. |

In genau diesem Umfang schlagen nun Vorstand und Aufsichtsrat vor, die niiio-Gesellschafter zur Zeichnung von Aktien der Gesellschaft, die nicht im Rahmen des Bezugsangebots gezeichnet wurden, zuzulassen, wobei ihnen gestattet wird, ihre jeweilige Einlage als Sacheinlage im Wege der Einbringung ihres jeweiligen Geschäftsanteils an der niiio GmbH zu erbringen.

In der Hauptversammlung wird der Vorstand weitere Einzelheiten zur Begründung des vorgeschlagenen Beschlusses über die Sachkapitalerhöhung vortragen.

Nachfolgend ist das Gutachten der MSW abgedruckt. Hieraus ergeben sich die wesentlichen Erwägungen für die vorbeschriebenen Bewertungen, die der Vorstand sich zu eigen macht.

Bericht der MSW über die Herleitung der Wertrelation:

Bericht über die Herleitung

der Wertrelation der

Meridio Vermögensverwaltung AG,

Köln

und der

niiio GmbH,

Görlitz

anlässlich der geplanten Kapitalerhöhung

der Meridio Vermögensverwaltung AG

mit Sacheinlage der

niiio GmbH

zum Bewertungsstichtag 29. März 2016

A. AUFTRAG UND AUFTRAGSDUCHFÜHRUNG

Leistungsgegenstand ist die Herleitung der Wertrelation der Unternehmenswerte der Meridio Vermögensverwaltung AG (im Weiteren auch „MAG“) und der niiio GmbH (im Weiteren auch „niiio“) anlässlich der geplanten Kapitalerhöhung mit Sacheinlage bei der MAG mit Einlage der niiio. Danach ist zu ermitteln ob der Wert der Sacheinlage den Wert der dafür zu gewährenden Aktien nicht wesentlich unterschreitet.

Hierzu werden die Unternehmenswerte der niiio und der MAG ermittelt. Dies erfolgt gemäß des IDW S 1 nach dem Ertragswertverfahren im Falle der niiio und dem Multiplikatorverfahren für die MAG. Soweit anwendbar haben wir ebenfalls die Regelungen des IDW S 8 beachtet.

Die für den Auftrag notwendigen Unterlagen wurden von der niiio und der MAG zur Verfügung gestellt. Ansprechpartner für zusätzliche Auskünfte und Nachweise waren Herr Johann Horch und Herr Mario Uhl.

Eine berufsübliche Vollständigkeitserklärung, in der die Geschäftsführer versichern, dass sämtliche für die Unternehmensbewertung bedeutsamen Tatsachen offengelegt wurden, haben wir zu unseren Akten genommen.

Folgende Leistungen wurden im Rahmen der Durchführung unseres Auftrages erbracht:

| ― |

Ableitung der finanziellen Überschüsse aus den geplanten Jahresergebnissen für die Jahre 2016 bis 2018, einschließlich einer darauf folgenden ewigen Rente anhand der vorgelegten Rentabilitätsplanung, |

| ― |

Ableitung der geplanten Assets under management der MAG für die Jahre 2016 bis 2020, |

| ― |

Ermittlung des Kapitalisierungszinssatzes für die niiio, |

| ― |

Ermittlung des durchschnittlichen Verhältnisses von Unternehmenswert und AUM in der Branche Vermögensverwaltung, |

| ― |

Bewertung der MAG mittels Multiplikator-Verfahren, |

| ― |

Bewertung der niiio in Anlehnung an das Ertragswertverfahren. |

Alle Ergebnisse der ausgeführten Arbeiten sind ausschließlich für den Auftraggeber bestimmt. Eine Weitergabe an Dritte ist nur mit unserer ausdrücklichen Zustimmung möglich.

Das IDW hat in Fortentwicklung der Fragen der Unternehmensbewertung in Theorie und Praxis am 2. April 2008 einen IDW Standard „Grundsätze zur Durchführung von Unternehmensbewertungen“, veröffentlicht, der grundsätzlich auf alle Bewertungsstichtage ab dem 30. Mai 2008 anzuwenden ist. Das Gutachten haben wir in Anlehnung an diesen Standard erstellt.

In dem vorliegenden Gutachten handelt es sich nicht um eine Due Diligence, die die besonderen Risiken im Zusammenhang mit einer Transaktion analysiert. Weiterhin wird auch nicht dargestellt wie einzelne Sachverhalte im Rahmen einer Transaktion optimal gestaltet werden könnten, wie es in einer Gestaltungsberatung der Fall wäre.

Für die Durchführung des Auftrags und unserer Verantwortlichkeit, auch im Verhältnis zu Dritten, sind die als Anlage 7 beigefügten „Allgemeinen Auftragsbedingungen für Wirtschaftsprüfer und Wirtschaftsprüfungsgesellschaften“ in der Fassung vom 1. Januar 2002 maßgebend.

Es wurde abweichend von Ziffer 9 Abs. 2 der „Allgemeine Auftragsbedingungen für Wirtschaftsprüfer und Wirtschaftsprüfungsgesellschaften“ vereinbart, dass die Haftung des Beraters bei einem fahrlässig verursachten Schadenfall auf EUR 1.000.000,00 beschränkt wird. Dies gilt auch dann, wenn eine Haftung gegenüber einer anderen Person als dem Auftraggeber begründet sein sollte.

B. INFORMATIONSGRUNDLAGEN

Zur Durchführung unserer Bewertung standen im Wesentlichen folgende Unterlagen zur Verfügung:

| ― |

Zeit- und Maßnahmenplan Meridio Vermögensverwaltung AG (Stand 06.11.2015), |

| ― |

Jahresabschlüsse der niiio GmbH von 2013/2014, |

| ― |

Plan-GuV der niiio GmbH für die Geschäftsjahre 2016 bis 2018, |

| ― |

Kapitalkostenstudie IDW vom 30.09.2015, |

| ― |

Investment Book der niiio GmbH (Stand: 28.10.2015), |

| ― |

niiio GmbH Businessplanung, |

| ― |

niiio GmbH Mediaplanung, |

| ― |

Strategiepräsentation niiio GmbH, |

| ― |

Rating Creditreform Deutsche Software Engineering & Research GmbH, |

| ― |

niiio GmbH Satzung, |

| ― |

niiio GmbH Handelsregister Auszug, |

| ― |

niiio GmbH Kooperations- und Outsourcing Vertrag, |

| ― |

BWK niiio GmbH vom 30.09.2015, |

| ― |

Planzahlen Meridio Vermögensverwaltung AG 2016 bis 2020, |

| ― |

Jahresabschluss Meridio Vermögensverwaltung AG 2013, |

| ― |

Jahresabschluss Meridio Vermögensverwaltung AG 2014, |

| ― |

Betriebswirtschaftliche Auswertung Meridio Vermögensverwaltung AG 2015, |

| ― |

Asset Management Valuation PwC Q3/2015, |

| ― |

Satzung Meridio Vermögensverwaltung AG. |

Wir haben keine Prüfung der vorgelegten Unterlagen und erteilten Auskünfte vorgenommen. Die inhaltliche Richtigkeit der Auskünfte liegt in der Verantwortung der Geschäftsführung der MAG bzw. niiio. Das vorgelegte Material wurde im Rahmen unserer Möglichkeiten kritisch betrachtet und plausibilisiert.

Wir haben im Zuge der Bewertung die Vollständigkeit aller Informationen und Unterlagen unterstellt, um insgesamt von einem vollständigen Bild aller wesentlichen finanziellen Aspekte ausgehen zu können.

C. METHODISCHER ANSATZ

I. Funktion des Bewerters

Grundsätzlich kann der Gutachter für die Bewertung eines Unternehmens gemäß IDW S 1 in folgenden Funktionen tätig werden:

| a) |

Als Berater einer Partei bei der Ermittlung des Entscheidungswerts, der angibt, was unter Berücksichtigung der vorhandenen subjektiven Möglichkeiten ein bestimmter Investor für das Unternehmen maximal anlegen (Preisobergrenze) oder ein Verkäufer mindestens verlangen muss (Preisuntergrenze), um seine ökonomische Situation durch die Transaktion nicht zu verschlechtern. |

| b) |

Als Schiedsgutachter/Vermittler, der in einer Konfliktsituation zwischen verschiedenen subjektiven Wertvorstellungen zweier Parteien unter Gerechtigkeitserwägungen als Schiedsspruchwert den fairen Einigungspreis feststellt oder als Vermittler vorschlägt. |

| c) |

Als neutraler Gutachter, der mit nachvollziehbarer Methodik einen „objektivierten“, von den individuellen Wertvorstellungen betroffener Parteien unabhängigen Wert des Unternehmens ermittelt. Der objektivierte Unternehmenswert ist ein typisierter Zukunftserfolgswert, der sich bei Fortführung des Unternehmens in unverändertem Konzept und mit allen realistischen Zukunftserwartungen im Rahmen seiner Marktchancen und -risiken, finanziellen Möglichkeiten sowie sonstigen Einflussfaktoren ergibt. |

Die Unternehmensbewertung erfolgt anlässlich der Ermittlung eines objektiven Entscheidungswertes. Insofern erfolgt unsere Unternehmensbewertung in der Funktion neutraler Gutachter bei der Wertfindung. Methodisch erfolgt die Unternehmensbewertung nach dem Ertragswertverfahren und dem Multiplikatorverfahren.

Den Auftrag haben wir von November 2015 bis Februar 2016 in unseren Geschäftsräumen durchgeführt und mit diesem Bericht zum 15. Februar 2016 abgeschlossen.

II. Bewertungsobjekte

Die Bewertungsobjekte sind die niiio GmbH, Görlitz, und die Meridio Vermögensverwaltung AG, Köln, in der gesellschaftsrechtlichen und wirtschaftlichen Struktur zum 01.01.2016.

niiio GmbH

Das operative Geschäft der niiio besteht grundlegend aus dem Betrieb einer online Community-Finanzplattform. Hier werden B2B- und B2C-Segmente miteinander verknüpft und es wird eine Brückenfunktion zwischen selbstentscheidenden Anlegern und innovativ denkenden Banken geschaffen. Die Vernetzung und die erprobte Software der niiio gewährleisten zudem auch Franchise-Konzepte und andere Projekte, die durch den wachsenden Daten- und Kundenpool ermöglicht werden.

Meridio Vermögensverwaltung AG

Die Aktiengesellschaft mit dem Sitz in Köln ist ein bankenunabhängiger Finanzdienstleister. Ihr Angebot umfasst klassische Vermögensverwaltung, die Auflage und das Management von Investmentfonds, die Vermittlung von geschlossenen Beteiligungen und Versicherungen sowie die Anlage- und Abschlussvermittlung. Die MAG versteht sich ausschließlich als Dienstleister für inländische und ausländische, private oder institutionelle Kunden und verfügt dabei über die folgenden Erlaubnisgegenstände nach 32 Abs. 1 und 2 KWG:

| ― |

Anlagevermittlung gemäß § 1 I a Satz 2 Nr. 1 KWG; |

| ― |

Anlageberatung im Sinne des § 1 I a Satz 2 Nr. 1a KWG |

| ― |

Abschlussvermittlung im Sinne des § 1 I a Satz 2 Nr. 2 KWG |

| ― |

Finanzportfolioverwaltung im Sinne des § 1 I a Satz 2 Nr. 3 KWG |

| ― |

Anlageverwaltung gemäß § 1 I a Satz 2 Nr. 11 KWG |

| ― |

Eigengeschäft im Sinne des § 1 I a Satz 3 KWG |

III. Ertragswertverfahren

Auf der Basis des Ertragswertverfahrens ermittelt sich der Unternehmenswert durch die Diskontierung der den Unternehmenseignern künftig zufließenden finanziellen Überschüsse, wobei diese üblicherweise aus den für die Zukunft geplanten Jahresergebnissen abgeleitet werden. Grundlage für die Planungsrechnung können handelsrechtliche oder andere Vorschriften (z.B. IFRS, US GAAP) sein.

Beim Ertragswert handelt es sich um den Barwert aller mit dem Unternehmen zukünftig erzielbaren Einzahlungsüberschüsse. Theoretisch ist dabei von den Überschüssen der Einzahlungen über die Auszahlungen auszugehen, da nur diese den Eigentümern des Unternehmens tatsächlich zur Verfügung stehen können. In der Praxis wird jedoch im ersten Schritt vom Überschuss der Erträge über die Aufwendungen ausgegangen, da hierfür als Grundlage das betriebliche Rechnungswesen mit der Gewinn- und Verlustrechnung zur Verfügung steht. Aus den Ertragsüberschüssen auf Unternehmensebene sind daran anschließend die letztlich entscheidungsrelevanten Einzahlungsüberschüsse auf Ebene des Anteilseigners abzuleiten.

Die daraus ermittelten geschätzten verfügbaren Gewinne sind auf den Bewertungsstichtag abzuzinsen. Der Diskontierungszins wird grundsätzlich in Höhe der Rendite einer Alternativanlage angesetzt. Für die Ableitung des hierfür erforderlichen Kapitalisierungszinsfußes ist bei der Ermittlung des objektivierten Unternehmenswerts von einem Basiszinssatz auszugehen, der dem landesüblichen Zinssatz für risikofreie Kapitalanlagen entspricht. Dieser Basiszinssatz wird durch Komponenten modifiziert, die die Anlage in einem Unternehmen von Anlagen unterscheiden, die mit dem langfristigen landesüblichen Zinssatz verzinst werden. Zu berücksichtigen ist insbesondere ein Zuschlag auf den Basiszinsfuß für das allgemeine Unternehmerrisiko.

Der Planungszeitraum wird grundsätzlich in zwei Phasen zerlegt, wobei in der ersten Phase detailliert geplant wird und in der zweiten Phase Ertragserwartungen auf konstantem Niveau unter der eventuellen Berücksichtigung von Wachstumsannahmen zugrunde gelegt werden.

Aufgrund der nachhaltigen Ertragskraft des Unternehmens wird bei der Bewertung von der Unternehmensfortführung ausgegangen (Going Concern-Prämisse). Dass für die Bewertung richtigerweise von der Unternehmensfortführung auszugehen ist, ergibt sich insbesondere aus der aktuellen strategischen Ausrichtung der niiio. Aus den Planzahlen und dem Business Plan ist zu entnehmen, dass die niiio alle Geschäftsfelder ausweiten möchte, speziell im Bereich B2C-Geschäft. Außerdem ist es naheliegend, dass sich durch das prognostizierte stetige Wachstum und die Weiterentwicklung der Software-Algorithmen weitere Geschäftsbereiche beispielsweise in dem Segment „Robo-Advisory“ erschließen lassen.

Auftragsgemäß erfolgt die Bewertung des Unternehmens nach der Ertragswertmethode, wobei einzelne Bewertungsschritte vereinfacht vorgenommen wurden.

IV. Multiplikatorverfahren

Grundlage der Beurteilung mittels Multiplikatorverfahren sind Marktpreise vergleichbarer börsennotierter Unternehmen (sog. Trading Multiples) bzw. beobachtete Preise bei vergleichbaren Transaktionen (sog. Transaction Multiples). Die Bezugsgröße des zu bewertenden Unternehmens wird dabei mit dem vom Markt abgeleiteten Quotienten multipliziert. Der Quotient stellt dabei das Verhältnis zwischen Marktpreis und korrespondierender Bezugsgröße des Vergleichsunternehmens dar. Je nach Wahl der finanziellen Bezugsgröße wird dabei der Gesamtwert (Entity Value) oder direkt der Preis für das Eigenkapital (Equity Value) des Unternehmens ermittelt. Durch Abzug der Nettofinanzverbindlichkeiten vom Gesamtwert resultiert der Wert des Eigenkapitals. Im vorliegenden Fall handelt es sich um eine direkte Ermittlung des Equity Value.

Zur Bildung von Multiplikatoren werden aussagekräftige finanzielle Bezugsgrößen von Vergleichsunternehmen herangezogen. Üblicherweise kommen Größen wie

| ― |

Umsatz |

| ― |

Ergebnis vor Zinsen, Steuern und Abschreibungen (so genanntes EBITDA), |

| ― |

operatives Ergebnis vor Zinsen und Steuern (so genannter EBIT) oder |

| ― |

Jahresüberschuss |

zur Anwendung. Bei der Anwendung von Multiplikatoren sollte vorrangig auf prognostizierte zukünftige Bezugsgrößen abgestellt werden. Ist- bzw. Vergangenheitsdaten kommt eine geringere Aussagekraft zu, da sie nur bedingt Rückschlüsse auf die Fähigkeit zur Erzielung künftiger finanzieller Überschüsse ermöglichen, die für die Preisbildung relevant sind. Um aus der Wahl des Basisjahres möglicherweise resultierende Ergebnisverzerrungen zu vermindern, bietet es sich insbesondere bei der Analyse von Trading Multiples an, auf mehrere Planperioden abzustellen. Bei der Beurteilung des Unternehmenswertes mittels Multiplikatoren sind Analysen im Hinblick auf die Plausibilität der Bezugsgrößen des Transaktionsobjektes erforderlich.

Eine wesentliche Voraussetzung für aussagefähige Bewertungsergebnisse unter Anwendung von Multiplikatoren ist die Vergleichbarkeit des Geschäftsmodells der Peer-Group-Unternehmen mit dem Geschäftsmodell des Bewertungsobjektes sowie der damit einhergehenden Chancen- und Risikostruktur.

Resultierend aus den beobachtbaren Multiplikatoren als auch aus einer Prognosebandbreite der jeweiligen Bezugsgröße des Unternehmens liefern Multiplikatorverfahren regelmäßig Ergebnisbandbreiten.

Da es sich bei der MAG um einen klassischen Vermögensverwaltungs-Dienstleister handelt, sehen wir die Assets under management als repräsentative finanzielle Bezugsgröße zur Anwendung des Multiplikatorverfahrens an.

Als Vergleichsunternehmen dienen Multiplikatoren von achtzehn Aktiengesellschaften aus dem Bereich Vermögensverwaltung und Fondsmanagement einer Studie von PricewaterhouseCoopers LLP, Delaware limited liability; Asset Management Valuation Quarterly Update of September 30, 2015.

D. RECHTLICHE UND WIRTSCHAFTLICHE VERHÄLTNISSE

I. niiio GmbH

1. Rechtliche Grundlagen

Firma und Handelsregister

Die Gesellschaft ist in dem beim Amtsgericht Dresden geführten Handelsregister, Abteilung B, unter der Firma niiio GmbH und der Nr. HRB 32187 eingetragen.

Sitz der Gesellschaft

Sitz der Gesellschaft ist Görlitz.

Gesellschaftsvertrag

Die gesellschaftsrechtlichen Verhältnisse sind in dem Gesellschaftsvertrag in der Fassung vom 12.02.2013 geregelt. Zuletzt geändert durch Beschluss vom 15.10.2015.

Geschäftsführung

Ist nur ein Geschäftsführer bestellt, so vertritt er die Gesellschaft allein. Sind mehrere Geschäftsführer bestellt, so wird die Gesellschaft durch zwei Geschäftsführer oder durch einen Geschäftsführer gemeinsam mit einem Prokuristen vertreten. Zum Geschäftsführer ist Herr Johann Horch, Lahnstein, bestellt.

Gegenstand des Unternehmens

Gegenstand des Unternehmens ist die Konzeption, Entwicklung und der Vertrieb von Webportalen.

Stammkapital

Das Stammkapital der Gesellschaft beträgt gemäß Handelsregisterauszug EUR 61.280,00.

2. Steuerliche Verhältnisse

Die Gesellschaft wird beim Finanzamt Görlitz unter der Steuernummer 207/114/03575 geführt.

3. Wirtschaftliche Verhältnisse

Allgemeiner Überblick

Die niiio GmbH ist eine Community-Finanzplattform und wurde 2013 von der Deutsche Software Engineering & Research GmbH mit Sitz in Görlitz gegründet.

Die niiio wurde in 2013 unter der ursprünglichen Firmierung munio GmbH gegründet und in 2015 in niiio GmbH umbenannt. Die munio GmbH hat in Kooperation mit der DSER bereits eine B2B-Software eingeführt, die jetzt in der niiio GmbH unter anderem um B2C-Tools erweitert wird. Dadurch wird eine Community erschaffen, die alle Akteure des Finanzsektors zusammenführt, was auf dem deutschen Markt derzeit als Alleinstellungsmerkmal anzusehen ist.

Markt

Die niiio ist auf dem deutschen FinTech Markt tätig. In Deutschland gilt dieser Markt als kaum erschlossen, wodurch viel Potential in dieser Branche liegt.

Hohe regulatorische Aufwände, Margendruck und starker Kundenrückgang bringen den Markt für Wertpapierberatung nahezu zum Erliegen. Im Gegenzug entsteht ein neuer Markt, der von FinTech-Unternehmen und Non-Banks getrieben wird, die diesen Markt weitestgehend digitalisieren. Es ist von einer dreistufigen Entwicklung in den nächsten drei Jahren auszugehen. Vergleichbar der Digitalisierung anderer Märkte wird die erste Digitalisierungsform dazu führen, dass Banken und Berater ihre Dienstleistungen digital anbieten. In der nächsten Stufe werden Portale entstehen, die die einzelnen Webangebote aggregiert durchsuchen und vergleichen. In der letzten Stufe werden die Such- und Aggregationsportale von Metaplattformen konsumiert. Mit niiio sollen die ersten beiden Stufen direkt übersprungen werden und der Aufbau einer Metaplattform angestrebt werden.

Produktsegmente

Die niiio untergliedert ihr Angebot in mehrere Segmente.

Im Fokus liegen das B2C-Endkundengeschäft und die Erschaffung der Metaplattform für alle Marktakteure.

Zusätzlich bietet niiio auch Franchise-Konzepte an, die von freien Beratern in Anspruch genommen werden können. Diese Konzepte umfassen neben der Software auch die komplette Einrichtung von niiio Offline-Filialen.

In dem Segment White-Label bietet niiio eine auf das jeweilige Konzept bezogene Anwendungssoftware für Banken, Berater und auch aufstrebende FinTech-Unternehmen.

Das Pool-Konzept der niiio bietet eine Schnittstelle zwischen der Gesellschaft und freien Beratern. Durch die Kopplung können Berater auf zahlreiche Synergieeffekte zurückgreifen (Datenbank, Vernetzung mit Banken, etc.). Das „Pooling“ lässt sich zudem in das o.g. Franchise-Konzept integrieren.

Niiio betreibt auf Basis eines Baukastensystems ein Schnittstellen-Banking . In diesem Bereich kann niiio bereits auf Datenanbindung mit 51 verschiedenen Banken zurückgreifen. Des Weiteren können Big-Data-Analysen erstellt und ausgewertet werden. Zusätzlich verfügt niiio über ein Set aus Tools und Rechenkernen.

II. Meridio Vermögensverwaltung AG

1. Rechtliche Grundlagen

Firma und Handelsregister

Die Gesellschaft ist in dem beim Amtsgericht Köln geführten Handelsregister, Abteilung B, unter der Firma Meridio Vermögensverwaltung AG und der Nr. HRB 31388 eingetragen.

Sitz der Gesellschaft

Sitz der Gesellschaft ist Köln.

Gesellschaftsvertrag

Die gesellschaftsrechtlichen Verhältnisse sind in der Satzung vom 27.08.2015 geregelt.

Vorstand

Ist nur ein Vorstandsmitglied bestellt, so vertritt er die Gesellschaft allein. Sind mehrere Vorstandsmitglieder bestellt, so wird die Gesellschaft durch zwei Vorstandsmitglieder oder durch einen Vorstandsmitglied gemeinsam mit einem Prokuristen vertreten. Zum Vorstand sind Herr Uwe Zimmer, Köln, und Herr Marc-André Barth, Köln, bestellt.

Gegenstand des Unternehmens

Gegenstand des Unternehmens ist die Tätigkeit auf folgenden Geschäftsfeldern:

| a) |

Wirtschaftsberatung, |

| b) |

Finanzberatung, |

| c) |

Unternehmensberatung, |

| d) |

Finanzportfolioverwaltung, |

| e) |

Anlage- und Abschlussvermittlung, |

| f) |

Vermittlung von Finanzierungen, Versicherungen und Vermögensanlagen, insbesondere Kapitalanlagen sowie Immobilien und Immobilienprodukten, |

| g) |

Gegenstand des Unternehmens sind auch die Gründung, der Erwerb und die Beteiligung von bzw. an Unternehmen. |

Die Gesellschaft ist zu allen Maßnahmen und Handlungen berechtigt, die dem Gegenstand des Unternehmens dienen. Sie kann ihren Gegenstand ganz oder teilweise auch mittelbar durch verbundene Unternehmen verwirklichen. Ausgenommen sind Immobiliengeschäfte, die gemäß § 34c Abs. 1 Ziff. 2 GewO der Erlaubnis bedürfen.

Grundkapital

Das Grundkapital der Gesellschaft beträgt gemäß Handelsregisterauszug EUR 3.150.000,00.

2. Steuerliche Verhältnisse

Die Gesellschaft wird unter der Steuernummer 143/153/30727 geführt. Aufsichtsbehörde ist die Bundesanstalt für Finanzdienstaufsicht.

3. Wirtschaftliche Verhältnisse

Allgemeiner Überblick

Die MAG ist ein unabhängiger Finanzdienstleister im Bereich Vermögensverwaltung sei 1998 mit Sitz in Köln und ist zugelassen gemäß §32 KWG.

Markt

Die Gesellschaft befindet sich in dem Marktsegment der Vermögensverwaltung und kann auf langjährige Erfahrung in dieser Branche zurückblicken. Neben dem allgemeinen Risiko auf dem Markt der Finanzdienstleistungen stellt auch die Digitalisierung eine Herausforderung für die Marktakteure dar. Die MAG gibt an, ein marktübliches Wachstum in Zukunft verzeichnen zu können.

E. ABLEITUNG DER UNTERNEHMENSWERTE

I. Plausibilisierung der Planungsrechnungen der niiio GmbH

1. Grundsätze der Prognose

Wir haben die wesentlichen Einflussgrößen anhand der vorliegenden Informationen und Vergangenheitswerte analysiert. Insbesondere haben wir untersucht, ob die Planungsinstrumente aufeinander abgestimmt sind und ob die Planung frei von außerordentlichen und periodenfremden Effekten ist.

Grundlage für die Plausibilisierung der Planungsrechnungen waren die geplanten Umsätze sowie Kosten für die Jahre 2016 bis 2018.

Des Weiteren lagen uns die Jahresabschlüsse der niiio GmbH für die Jahre 2013 und 2014 vor.

Die in den weiteren Abschnitten getroffenen Aussagen beruhen auftragsgemäß ausschließlich auf der Auswertung der uns zur Verfügung gestellten Unterlagen. Die Zahlen und die zugehörigen Erläuterungen haben wir den von der niiio vorgelegten Planungsunterlagen sowie den uns erteilten Auskünften entnommen. Die Unterlagen wurden uns überwiegend durch Herrn Johann Horch und Herrn Mario Uhl zur Verfügung gestellt.

Wir weisen darauf hin, dass jeder Planung unsichere Erwartungen zu Grunde liegen, die teilweise außerhalb des Einflussbereiches des Unternehmens liegen. Das Grundproblem einer zukunftsorientierten Planung liegt in den unsicheren Erwartungen über die künftigen Erträge und Aufwendungen bzw. Einnahmen und Ausgaben.

2. Planungsrechnungen der niiio GmbH

Ausgangsbasis für die Ermittlung der zukünftig erzielbaren Überschüsse ab dem Jahr 2015 sind die Planungsrechnungen der Geschäftsjahre 2016 bis 2018.

Die Planung für die Jahre 2016 bis 2018 ist eine nominale Planung, daraus folgt, dass Preisänderungen in der Detailplanungsphase implizit berücksichtigt wurden.

Die Umsatzplanung der Gesellschaft beruht auf den einzelnen Erlösströmen, die auf die verschiedenen Projektklassen der niiio zurückzuführen sind. Zum Bewertungszeitpunkt ist die Metaplattform bereits online. Die Voraussetzungen für die einzelnen Projektklassen sind bereits vorhanden und unterliegen in der Zukunft einer stetigen Weiterentwicklung (beispielsweise die benötigte Software).

3. Wesentliche Annahmen der Planung

Grundsätzliche Annahmen:

Grundlage für unseren Auftrag bilden zum einen die von der Gesellschaft erstellten Plan-Gewinn- und Verlustrechnungen für die Geschäftsjahre 2016 bis 2018. Des Weiteren wurden noch eine Kapitalkostenstudie, das Investment-Book der niiio GmbH, der Business Plan der niiio GmbH sowie der Jahresabschluss für 2013 und 2014 zur Plausibilisierung der Planzahlen zur Verfügung gestellt (siehe auch unter Punkt B. „Informationsgrundlagen“). Eine detaillierte Vergangenheitsanalyse der Einzelabschlüsse der Gesellschaft haben wir nicht vorgenommen, da die der Bewertung zugrunde gelegte Planung sich auf den Aufbau des Gesamtkonzeptes ab 2016 ausrichtet. Die Vergangenheitsdaten bieten für die Bewertung der niiio GmbH keinen zusätzlichen Informationsgewinn da sich das Unternehmen in einer sehr frühen Phase befindet und erst ein vollständiges Geschäftsjahr abgeschlossen hat, in welchem lediglich die grundlegende Vorbereitung des Konzeptes stattgefunden hat.

Es gelten folgende Prämissen:

| (1) |

Für die Planungsrechnung wird unterstellt, dass die Zahlungsfähigkeit der Gesellschaft sichergestellt ist und keine sonstigen vermögensrechtlichen Restriktionen den Fortbestand des Unternehmens gefährden. |

| (2) |

Es bestanden per 29. März 2016 keine wesentlichen offenen Rechtsstreitigkeiten. |

| (3) |

Für die Planung wurde die uneingeschränkte Möglichkeit der Erbringung der Leistungen durch das Unternehmen zugrunde gelegt. |

| (4) |

Es wurden keine Wertberichtigungen auf zukünftige Forderungen berücksichtigt. |

| (5) |

Es werden Steuern vom Einkommen und vom Ertrag in die Planung einbezogen. Sonstige betriebliche Steuern werden aus Vereinfachungsgründen nicht berücksichtigt. Zukünftige steuerliche Risiken werden nicht betrachtet. |

II. Erläuterungen zu den Planzahlen der Geschäftsjahre 2016 bis 2018

1. Ergebnisse auf Geschäftsebene der niiio GmbH

Die Ermittlung der erzielbaren zukünftigen Überschüsse der Gesellschaft basiert im Wesentlichen auf den von der Gesellschaft gelieferten Informationen und Planungsrechnungen. Diese Planungsunterlagen wurden von uns unter Berücksichtigung der vorliegenden Unterlagen sowie der Auskünfte der niiio einer groben überschlägigen Plausibilitätsprüfung unterzogen soweit eine Beurteilung aus den erhaltenen Unterlagen und Auskünften möglich war.

Die uns zur Verfügung gestellten Planungsunterlagen enthalten Aufstellungen zu geplanten Gewinn- und Verlustrechnungen. Planbilanzen wurden auskunftsgemäß nicht erstellt. Insoweit beruhen unsere Plausibilisierungen und Berechnungen nur auf den vorgelegten Unterlagen und erteilten Auskünften zu den prognostizierten Gewinn- und Verlustrechnungen.

2. Umsatzerlöse und Gesamtleistung

2.1. Umsatzplanung des Unternehmens

Die Umsatzerlöse werden von der Gesellschaft mittels einer auf die Projektklassen bezogenen Prognose geplant. Die Entwicklung der Umsatzerlöse im Betrachtungszeitraum stellt sich wie folgt dar:

| in TEUR | 2016 | 2017 | 2018 |

| Umsatzerlöse/ Gesamtleistung | 2.632 | 9.252 | 26.018 |

Den größten Teil der prognostizierten Umsätze macht das B2C-Endkundengeschäft aus. Niiio stellt in diesem Segment eine Plattform zur Verwaltung von Depot, Versicherung und Konten direkt für den Endanwender zur Verfügung. Hier plant das Unternehmen einen Umsatzanteil, der sich in den drei Planjahren von 43 % auf 56 % des Gesamtumsatzes ausdehnt.

Des Weiteren enthält die Planung ein umfassendes Franchise-Konzept, in welchem von stetig steigenden Umsätzen über die Planjahre ausgegangen wird.

Im Bereich White-Label bietet niiio ein modulares IT-Konzept in Form einer Software mit zahlreichen Schnittstellen. Die Software bietet Möglichkeiten, automatisierte Prozessketten und Regelwerke anzuwenden, wodurch händische Tätigkeiten von Fondsmanagern und Vermögensverwaltern digitalisiert werden. Abnehmer sind u.a. Banken, Berater aber auch aufstrebende Unternehmen im Bereich FinTech. Für diesen Bereich wird zwischen den Planjahren das größte Wachstum erwartet.

Einen weiteren Erlösstrom erwartet niiio aus dem Bereich „Pool“. Hierbei geht es darum, freien Beratern und Vermögensverwaltern gegen Gebühr den Zugang zum niiio Pool und der IT-Umgebung zu ermöglichen, wodurch dieser mit seinen Kunden den Pool der niiio wieder vergrößert. Die Umsatzerwartungen sind auch hier steigend, liegen jedoch nur im Tausendstelbereich in Relation zum Gesamtumsatz.

Auf Basis eines Baukastenprinzips schafft die niiio zahlreiche Schnittstellen, wie z.B. Datenanbindung an mittlerweile 51 Banken oder BigData-Auswertungen. Hier wird ein konstanter Umsatz prognostiziert.

Die Blockchain-Technologie wird als zukünftige Erlösquelle aufgelistet. Zurzeit ist in diesem Bereich noch kein Umsatz geplant. Der zentrale Intermediär (Bank, Versicherung, Notar, etc.) kann mit Hilfe der Technologie vollständig ersetzt werden. Der sichere, nachvollziehbare und vertrauensvolle Austausch jeglicher Form von Werten erfolgt damit dezentral.

2.2. Anpassung Umsatzplanung im Rahmen der Bewertung

Niiio befindet sich in einer gewissen Vorreiterrolle auf dem deutschen FinTech-Markt. Der Erfolg und das stetige Wachstum dieser Branche sind in Großbritannien und den USA empirisch belegt. Durch das damit verbundene Potential fällt die Planung der zukünftigen Umsätze relativ hoch aus. Da in Deutschland jedoch noch keine vergleichbaren Konzepte existieren und ein Erfolgsgarant nicht zwangsläufig zu implizieren ist, wurden die prognostizierten Umsatzerlöse der niiio GmbH um einen Abschlag i.H.v. 30 % bereinigt. Werttreiber für den Abschlag ist hier das B2C-Endkundengeschäft, da hier eine gewisse Erfolgsunsicherheit mit dem Markteintritt bzw. der Markteröffnung durch die niiio GmbH gegeben ist.

Des Weiteren haben wir die Planzahlen für das Geschäftsjahr 2016 auf den Bewertungsstichtag bereinigt.

Vor diesem Hintergrund ergibt sich folgende Umsatzplanung, die wir der Unternehmensbewertung zugrunde gelegt haben:

| in TEUR | 2016 | 2017 | 2018 |

| Umsatzerlöse/ Gesamtleistung | 1.565 | 6.470 | 18.206 |

3. Materialaufwand

3.1. Materialaufwand gemäß Planung der Gesellschaft

Der Materialaufwand setzt sich im Falle der niiio GmbH zum größten Teil aus den auf die Projektklassen anfallenden Entwicklungskosten zusammen. Für die Projektklasse B2C-Endkundengeschäft wurden konstante Aufwendungen über den Planungszeitraum prognostiziert. Im White Label-Bereich fallen keine Entwicklungskosten an. Die restlichen Entwicklungskosten beziehen sich jeweils in Bezug auf die Projektklasse prozentual auf deren Umsatz (Franchise 25 %, Pool 30 %, Schnittstellen-Banking 10 %). Des Weiteren fallen jährlich steigende Kosten für Leitung und Vertrieb. Für die Geschäftsjahre 2016 bis 2018 ergeben sich somit folgende Prognosen:

| in TEUR | 2016 | 2017 | 2018 |

| Materialaufwand | 1.524 | 2.060 | 2.759 |

3.2. Anpassung Materialaufwand im Rahmen der Bewertung

Die folgende Übersicht zeigt den angepassten Materialaufwand unter Berücksichtigung des 30 % Umsatzabschlages für die Jahre 2016 bis 2018 sowie der Stichtagsbereinigung des Jahres 2016:

| in TEUR | 2016 | 2017 | 2018 |

| Materialaufwand | 1.118 | 1.912 | 2.470 |

4. Sonstige Aufwendungen

4.1. Sonstige Aufwendungen gemäß Planung der niiio GmbH

Die höchsten Kosten im sonstigen Bereich fallen nach Planung der niiio für Marketing und Werbung an. Weiter werden Raum-, Kfz- und Versicherungskosten sowie sonstige Kosten angegeben. Summiert ergeben sich folgende sonstige Aufwendungen gemäß der Prognose der niiio GmbH für die Geschäftsjahre 2016 bis 2018:

| in TEUR | 2016 | 2017 | 2018 |

| Sonst. Aufwendungen | 1.136 | 1.739 | 2.895 |

4.2. Anpassung Sonstige Aufwendungen im Rahmen der Bewertung

Wir halten die Planzahlen für diesen Aufwandsposten für plausibel und führten lediglich eine stichtagsbedingte Korrektur im Geschäftsjahr 2016 durch.

| in TEUR | 2016 | 2017 | 2018 |

| Sonst. Aufwendungen | 855 | 1.739 | 2.895 |

5. Finanzergebnis

5.1. Finanzergebnis gemäß Planung der Gesellschaft

Gemäß den Planzahlen der niiio zeigen sich folgende Finanzergebnisse (verrechnet mit dem ao. Ergebnis in Form einer SAB-Förderung):

| in TEUR | 2016 | 2017 | 2018 |

| Finanzergebnis | 60 | 60 | 60 |

6. Abschreibungen

6.1. Abschreibung auf immaterielle Vermögensgegenstände

In den Planzahlen der niiio GmbH sind keine Posten für Abschreibungen auf immaterielle Vermögensgegenstände vorgesehen.

6.2. Anpassung Abschreibung im Rahmen der Bewertung

In den Jahresabschlüssen der niiio von 2014 und 2015 sind im Durchschnitt Abschreibungen i.H.v. 75 TEUR verzeichnet. Wir sehen keinen Anhaltspunkt für die Aufhebung der Abschreibungen in den Planjahren.

Durch aufstrebende Mitbewerber in diesem neuen Marktsegment gehen wir davon aus, dass sich die Abschreibung auf immaterielle Vermögensgegenstände durch mögliche Unternehmensaufkäufe in den Planjahren noch erhöhen werden.

Folglich haben wir den Wert der Abschreibungen auf eine konstante Höhe von 100 TEUR in den Bewertungsplanjahren angesetzt. Unter Berücksichtigung des Stichtages, korrigierten wir den Wert der Abschreibungen im ersten Planjahr auf 75 TEUR.

7. Unternehmenssteuern

Die Überschüsse der Gesellschaft unterliegen der Körperschaftsteuer sowie der Gewerbesteuer. Für die der Bewertung zugrundeliegende Planung wird ein Pauschalsteuersatz von 30 % angenommen.

8. Nachhaltige Ergebnisse der Geschäftsjahre ab dem Jahr 2019

Bei dem nachhaltigen Ergebnis sind wir von dem letzten Jahr der Detailplanungsphase ausgegangen und haben die Werte mit einem nachhaltigen Wachstum von einem Prozent versehen. Auf die Ermittlung der durchschnittlichen Werte der Jahre der Detailplanungsphase haben wir verzichtet, da wir es im Falle der niiio GmbH für nicht repräsentativ halten. Grund dafür ist, dass sich das Unternehmen im Prognosezeitraum in einer starken Wachstums- bzw. Aufbauphase befindet. Es ist davon auszugehen, dass nachhaltig die Planzahlen des Jahres 2018 realisierbar sind.

III. Bewertung der niiio GmbH

Für die Ermittlung des Unternehmenswertes ist es notwendig die zukünftigen finanziellen Überschüsse des zu bewertenden Unternehmens mittels eines geeigneten Diskontierungssatzes abzuzinsen. Der Wert des Unternehmens ergibt sich dadurch als Barwert auf den Bewertungsstichtag. Gemäß den uns vorliegenden Auskünften sind wir bei der Ermittlung des Unternehmenswertes davon ausgegangen, dass in der Phase der ewigen Rente das vollständige Jahresergebnis in Abhängigkeit vom verfügbaren Liquiditätsbestand ausgeschüttet wird.

1. Ermittlung des Kapitalisierungszinssatzes

a) Basiszinssatz (Svensson-Methode)

Der Basiszinssatz repräsentiert eine risikolose und dem Zahlungsstrom des zu bewertenden Unternehmens laufzeitäquivalente Kapitalmarktanlage. Das Währungs-, das Termin- sowie das Ausfallrisiko sind die wesentlichen Faktoren, der zugrunde liegenden Kapitalmarktanlage.

Der Basiszinssatz wird dabei als jährlicher Preis für die Überlassung von risikolosem Kapital in Abhängigkeit von der Laufzeit beschrieben. Hierbei wird auf die Verzinsung von (hypothetischen) Nullkuponanleihen (Zerobonds) zurückgegriffen. Dies sind Anleihen mit einmaliger Zinszahlung am Ende der Laufzeit. Für Zwecke der Unternehmensbewertung gilt dieses Vorgehen als üblich. Die Rendite einer solchen Nullkuponanleihe wird als Kassazinssatz oder als Spot-Rate bezeichnet. Die entsprechende Zinsstrukturkurve zeigt den Zusammenhang zwischen den Zinssätzen und (Rest-)Laufzeiten von risikolosen Nullkuponanleihen. Die Steigung der Zinsstrukturkurve dient als Indikator für die erwartete Veränderung der Zinssätze und Inflationsraten.

Der IDW Arbeitskreis „Unternehmensbewertung“ fordert ausdrücklich, dass für die Ermittlung des objektivierten Unternehmenswerts auf die langfristig erzielbare Rendite öffentlicher Anleihen abzustellen ist. Im Einzelnen wird empfohlen, aus Objektivierungsgründen für die Ableitung bzw. Schätzung von Zinsstrukturkurven auf die von der Deutschen Bundesbank verwendete Svensson-Methode zurückzugreifen. Auf Basis dieser Zinsstrukturkurve werden periodenspezifische Basiszinssätze abgeleitet. Diese wiederum sind Anknüpfungspunkte für die Herleitung eines einheitlichen (barwertäquivalenten) Basiszinssatzes.

Die Herleitung einer Zinsstrukturkurve, die den deutschen Kapitalmarkt betrifft, wird von der Deutschen Bundesbank auf ihrer Homepage zur Verfügung gestellt. Darauf aufbauend werden die Parameter der Zinsstrukturkurve nach der Svensson-Methode geschätzt. Auf Basis dieser Parameter lässt sich die Schätzgleichung nach Svensson berechnen und die laufzeitspezifischen Spot Rates für die (Rest-)Laufzeiten zwischen einem Jahr und 30 Jahren und somit die Zinsstrukturkurve entwickeln.

Für eine sachgerechte Ableitung des Basiszinssatzes ist notwendig, dass, folgend dem Prinzip der Laufzeitäquivalenz, die Fristigkeiten der Zahlungsströme von Bewertungs- und Vergleichsobjekt zeitlich übereinstimmen. Da bei der Unternehmensbewertung in der Regel von einer unbegrenzten Laufzeit der zu erwartenden finanziellen Überschüsse ausgegangen wird, es aber an Verfügbarkeit von Anleihen mit unendlicher Laufzeit mangelt, empfiehlt der Fachausschuss Unternehmensbewertung (FAUB) des IDW die Fortschreibung der letzten auf Basis von Marktdaten ableitbaren (hypothetischen) Spot-Rate.

Weiterhin empfiehlt der FAUB zur Glättung kurzfristiger Marktschwankungen sowie möglicher Schätzfehler, nicht allein die zum Bewertungsstichtag geschätzten Zerobondrenditen, sondern periodenspezifische Durchschnittsrenditen aus den jeweils dem Bewertungsstichtag vorangegangenen drei Monaten zu verwenden. Die so ermittelte Spot-Rate der dreißigjährigen Anleihe wird in der Folge auch für den weiteren Bewertungszeitraum verwendet.

Diese Empfehlungen haben wir in unserer Ertragswertermittlung für die niiio GmbH, Görlitz, insoweit berücksichtigt, als wir die durch die Deutsche Bundesbank auf ihrer Website veröffentlichten, aus der Zinsstrukturkurve abgeleiteten Renditen für Bundeswertpapiere mit jährlichen Kuponzahlungen mit einer Restlaufzeit von 30 Jahren verwendet haben. Wir haben dabei das arithmetische Mittel i.H.v. 1,5 % aus den für den Referenzzeitraum 31. Juli 2015 bis 30. September 2015 veröffentlichten Tageswerten verwendet.

b) Risikozuschlag zum Basiszinssatz

Marktrisikoprämie

In der Bewertungspraxis wird die künftige Marktrisikoprämie überwiegend anhand kapitalmarkttheoretischer Modelle und empirischer Daten geschätzt. Als Ausgangspunkt der Betrachtungen dienen dabei am Markt beobachtete bzw. empirisch gemessene Risikoprämien – Aktienrenditen abzüglich Renditen risikofreier Anleihen – für den Gesamtaktienmarkt.

Die Ableitung der Marktrisikoprämie aus empirisch beobachteten („historischen“) Renditen erfordert eine Reihe von Arbeitsschritten und die „Lösung“ der damit jeweils verbundenen Problemstellungen. Im Kern erfolgt die kapitalmarktgestützte Ermittlung der (erwarteten) Marktrisikoprämie, indem zunächst eine historische Durchschnittsrendite über den Beobachtungszeitraum für das gewählte Marktportfolio ermittelt wird.

Eine Ermittlung der Marktrisikoprämie für jeden Bewertungsfall gibt es in aller Regel nicht. Üblich ist es vielmehr, auf Ergebnisse vorliegender Studien und auf Empfehlungen zurückzugreifen und diese – in Ausnahmefällen – durch Zu- oder Abschläge einzelfallspezifisch zu modifizieren.

Der FAUB hält es derzeit für sachgerecht, sich bei der Bemessung der Marktrisikoprämie an einer Bandbreite von 5,5 % bis 7 % (vor persönlichen Steuern) zu orientieren. Bei der niiio GmbH haben wir eine Marktrisikoprämie von 6,25 % gewählt. Grundlage hierfür sind die Daten einer vorliegenden Kapitalmarktstudie (Anlage 1).

Betafaktor

Der unternehmensindividuelle Betafaktor gibt die Schwankung zwischen der Marktrendite und der Rendite des zu bewertenden Unternehmens an.

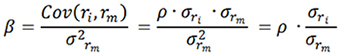

Der Betafaktor ergibt sich als Kovarianz zwischen der Aktienrendite des zu bewertenden oder vergleichbaren Unternehmens und der Rendite eines Aktienindex, dividiert durch die Varianz der Rendite des Aktienindex (IDW S 1 i.d.F. 2008, Tz. 121).

Ziel der Ermittlung von Betafaktoren im Rahmen des CAPM ist es, das künftige inhärente sowie systematische Risiko der finanziellen Überschüsse des Bewertungsobjektes zu ermitteln. In der Praxis der Unternehmensbewertung leitet sich der Betafaktor des Bewertungsobjektes aus den durchschnittlichen historischen Betafaktoren einer Peer-Group ab.

Weder der künftige Betafaktor des Bewertungsobjektes noch der künftige durchschnittliche Betafaktor der Peer-Group sind bekannt oder direkt berechenbar. Berechenbar sind hingegen die entsprechenden historischen Betafaktoren. Aus Regressionsanalysen ermittelte historische Betafaktoren des Bewertungsobjektes und durchschnittliche Betafaktoren einer Peer-Group stellen Schätzwerte für das zukünftige systematische Risiko des Bewertungsobjekts bzw. für das systematische Risiko, das mit den künftigen finanziellen Überschüssen des Bewertungsobjektes verbunden ist, dar.

Die Ableitung des künftigen systematischen Risikos des Bewertungsobjektes auf Basis des historischen Betafaktors des Bewertungsobjektes ist immer dann vorzunehmen, wenn der historische Betafaktor des Bewertungsobjekts verlässlich ermittelt und seine zeitliche Stabilität erwartet werden kann (Vergleichbarkeitsniveau I).

Für den Fall, dass der „eigene“ Betafaktor des Bewertungsobjektes nicht verlässlich ermittelt werden kann, stellt sich die Frage, ob belastbare Betafaktoren für unmittelbar vergleichbare Unternehmen existieren. Dies sind Unternehmen, die hinsichtlich des Geschäftsmodells, der spezifischen Produktsegmente bzw. des Diversifikationsgrades, hinsichtlich der regionalen Abdeckung und ggf. auch hinsichtlich der Größe mit dem zu bewertenden Unternehmen vergleichbar sind (Vergleichbarkeitsniveau II).

Sofern keine Unternehmen auf Basis des Vergleichbarkeitsniveaus II herangezogen werden können, ist auf eine abgeschwächte Form der Vergleichbarkeit abzustellen. In diesem Fall sollten die betreffenden Unternehmen zumindest im Hinblick auf die Branche bzw. die Produktart und die Beschaffungsmärkte vergleichbar sein (Vergleichbarkeitsniveau III).

Sofern auch dieses Vergleichbarkeitsniveau nicht erreicht werden kann, sind Unternehmen heranzuziehen, die neben einem vergleichbaren Beschaffungsmarkt zumindest einer ähnlichen konjunkturellen Abhängigkeit ausgesetzt sind (vergleichbare Risikotreiber; Vergleichbarkeitsniveau IV).

Eine Einflussgröße bei der Schätzung des Betafaktors anhand von Kapitalmarktdaten ist der Referenzindex. In der CAPM-Welt sollte der Referenzindex sämtliche risikobehafteten, mit ihren Marktwerten gewichteten Vermögenswerte enthalten. Da ein solch umfassendes, perfektes Marktportfolio in der Realität nicht existiert bzw. nicht konstruierbar ist, werden für Schätzungen von Betafaktoren Annäherungen verwendet, die dem Idealkonstrukt möglichst nahe kommen sollen.

Für die niiio liegen keine historischen Betafaktoren vor. Ebenfalls standen uns keine Information zu Unternehmen in den Vergleichbarkeitsniveaus I und II zur Verfügung. Die herangezogenen Peer-Group-Unternehmen befinden sich auf den Vergleichbarkeitsniveaus III und IV. Diese Daten entnahmen wir ebenfalls der vorliegenden Kapitalmarktstudie. Es handelt sich um die Peer-Group: „Information Technology: Software & Services“ mit folgenden gelisteten Unternehmen:

| ― |

BECHTLE AG |

| ― |

CANCOM SE |

| ― |

GFT TECHNOLOGIES SE |

| ― |

NEMETSCHEK AG |

| ― |

RIB SOFTWARE AG |

| ― |

SAP SE |

| ― |

SOFTWARE AG |

| ― |

UNITED INTERNET AG |

| ― |

WIRECARD AG |

| ― |

XING AG |

Zum Untersuchungszeitpunkt betrug der unlevered Betafaktor der Peer-Group etwa 0,8.

Aufgrund der Neueinführung einer Metaplattform auf dem deutschen Markt und den damit verbundenen Risiken, auch auf finanzieller Basis, haben wir einen Verschuldungsgrad von 5,67 gewählt. Der durchschnittliche Verschuldungsgrad der Peer-Group liegt bei lediglich 0,05. Diesen halten wir jedoch für nicht repräsentativ, da sich die Vergleichsunternehmen bereits am Markt etabliert haben und sich nur auf einem Vergleichbarkeitsniveau III bis IV befinden. Der Umstand, dass sich die niiio im Aufbau befindet, führt zu der Korrektur der Annahmen über die Kapitalstruktur.

c) Wachstumsabschlag

Durch einen höheren Schutz vor inflationsbedingtem Kaufkraftverlust und höherem Wachstumspotential wird ein Wachstumsabschlag finanzmathematisch über dem Kapitalisierungszinssatz berücksichtigt.

Die Europäische Zentralbank veröffentlicht als nachhaltiges Inflationsziel eine Rate von rd. 2 %. Vor dem Hintergrund, dass üblicherweise nicht alle Kostensteigerungen an die Kunden weitergegeben werden können, haben wir einen Wachstumsabschlag i. H. v. 1,0 % verwendet.

d) Kapitalisierung

Für die Planungsphasen ergeben sich folgende Kapitalisierungszinssätze einschließlich des für die ewige Rente zu berücksichtigenden Wachstumsabschlags:

| Phase I: | 34,83 % |

| Phase II: | 33,83 % |

2. Durchführung der Kapitalisierung

2.1. Ermittlung der Nettozuflüsse an den Anteilseigner

In Anlehnung an die Ausführungen des IDW S 1 haben wir die Nettozuflüsse an den Anteilseigner wie folgt ermittelt:

Wir haben unterstellt, dass die Ergebnisse des Unternehmens sowohl in der Phase I als auch während der ewigen Rente vollständig ausgeschüttet werden. Die EBT des Unternehmens haben wir nach Berücksichtigung der Unternehmenssteuer somit in voller Höhe zur Ausschüttung verwendet.

2.2. Berücksichtigung von Steuern

Der Wert eines Unternehmens wird grundsätzlich durch die Höhe der Nettozuflüsse an den Investor bestimmt, die er zu seiner freien Verfügung hat. Diese Nettozuflüsse sind unter Berücksichtigung der Ertragsteuern des Unternehmens und der aufgrund des Eigentums am Unternehmen entstehenden Ertragsteuern der Unternehmenseigner zu ermitteln.

Entsprechend dem Äquivalenzprinzip sind die Steuern grundsätzlich sowohl bei der Ermittlung des Nettozuflusses an den Anteilseigner als auch im Diskontierungsfaktor zu berücksichtigen.

Auf der Ebene der Unternehmenseigner haben wir auf die Berücksichtigung von Steuern verzichtet. Da wir beim Diskontierungsfaktor ebenfalls auf die Berücksichtigung von Steuern verzichtet haben, sollte diese das Rechenmodell vereinfachende Entscheidung nur unmaßgebliche Auswirkungen auf den ermittelten Unternehmenswert haben.

2.3 Ermittlung der Kosten des Eigenkapitals als Diskontierungsfaktor

Die Kapitalkosten, die als Diskontierungsfaktor für die Abzinsung der Nettozuflüsse an die Anteilseigner verwendet werden, reflektieren die Renditeerwartungen der Eigenkapitalgeber.

Für die durch den Diskontierungsfaktor ausgedrückte Alternativinvestition des Investors wird grundsätzlich auf eine Anlage am Aktienmarkt abgestellt. Die Kosten für das Eigenkapital wurden auf der Grundlage eines risikofreien Zinssatzes von 1,50 % und einer Marktrisikoprämie von 6,25 % sowie eines Branchen-Betas von 0,80 (unverschuldet) ermittelt. Das verschuldete Beta (Relevered Beta) liegt bei 5,33. Der gewichtete Kapitalkostensatz zur Ermittlung des Residualwerts, vor Berücksichtigung eines Wachstumsabschlags in Höhe von 1,0 % beträgt 34,83 %.

2.4 Ableitung des Wertes des Eigenkapitals

Die nachfolgende Darstellung zeigt die Ermittlung des Marktwertes des Eigenkapitals aus den Nettozuflüssen an die Anteilseigner:

| Angaben in TEUR | 2016 | 2017 | 2018 | Phase II |

| Ergebnis vor Ertragsteuern (EBT) | -423 | 2.779 | 12.801 | 12.930 |

| Unternehmenssteuern | 127 | -834 | -3.840 | -3.879 |

| Ergebnis nach Unternehmenssteuern | -296 | 1.946 | 8.961 | 9.051 |

| Thesaurierung | 0 | 0 | 0 | 0 |

| Zu kapitalisierendes Ergebnis | -296 | 1.946 | 8.961 | 9.051 |

| Periode | 1 | 2 | 3 | |

| Kapitalisierungszinssatz | 34,83 % | 34,83 % | 34,83 % | 33,83 % |

| Barwertfaktor | 0,7417 | 0,5501 | 0,4080 | 1,2058 |

| Barwerte | -220 | 1.070 | 3.656 | 10.913 |

| Ertragswert zum 1. Januar 2016: | 15.420 |

3. Plausibilisierung des Unternehmenswertes

Zur Plausibilisierung des errechneten Wertes haben wir eine weitere Berechnung mittels Umsatzmultiplikator durchgeführt.

Um zu einem möglichst repräsentativen Ergebnis zu gelangen, verwendeten wir erneut die 10 Vergleichsunternehmen der Peer-Group: Information Technology „Software & Services“.

Um ein repräsentatives Ergebnis zu erhalten, haben wir die Unternehmen, deren Umsätze eine Milliarde überschreiten, aus der Peer-Group ausgeschlossen. Der durchschnittliche Umsatzmultiplikator der Peer-Group beträgt somit 4,54. Da die Streuung der Multiplikatoren der Vergleichsunternehmen sehr hoch ist, legen wir für die Bandbreite als Untergrenze 3,54 und als Obergrenze 5,54 fest.

Um diese Werte auf die niiio zu übertragen, verwendeten wir als finanzielle Bezugsgröße den nachhaltig zu erzielenden Umsatz der niiio GmbH i.H.v. 18.388,00 TEUR.

Wendet man nun den durchschnittlichen Multiplikator der Peer-Group sowie die daraus resultierende Bandbreite auf die niiio GmbH an, erhält man folgenden Unternehmenswert:

12.522,23 TEUR

in einer Bandbreite von:

9.764,03 TEUR – 15.280,43 TEUR

Somit liegt der Unternehmenswert nach Ertragswertverfahren innerhalb der Bandbreite und in der Nähe des Wertes, welcher mit Übertragung des durchschnittlichen Umsatzmultiplikators der Peer-Group auf die niiio erzielt wurde.

IV. Plausibilisierung der Planungsrechnungen der Meridio Vermögensverwaltung AG

1. Grundsätze der Prognose

Wir haben die wesentlichen Einflussgrößen anhand der vorliegenden Informationen und Vergangenheitswerte analysiert. Insbesondere haben wir untersucht, ob die Planungsinstrumente aufeinander abgestimmt sind und ob die Planung frei von außerordentlichen und periodenfremden Effekten ist.

Grundlage für die Plausibilisierung der Planungsrechnungen waren die geplanten Umsätze sowie Kosten für die Jahre 2016 bis 2020.

Des Weiteren lagen uns die Jahresabschlüsse der Meridio Vermögensverwaltung AG für die Jahre 2013 und 2014 vor.

Die in den weiteren Abschnitten getroffenen Aussagen beruhen auftragsgemäß ausschließlich auf der Auswertung der uns zur Verfügung gestellten Unterlagen. Die Zahlen und die zugehörigen Erläuterungen haben wir den von der MAG vorgelegten Planungsunterlagen sowie den uns erteilten Auskünften entnommen. Die Unterlagen wurden uns überwiegend durch Herrn Uwe Zimmer und Herrn Marc-André Barth zur Verfügung gestellt.

Wir weisen darauf hin, dass jeder Planung unsichere Erwartungen zu Grunde liegen, die teilweise außerhalb des Einflussbereiches des Unternehmens liegen. Das Grundproblem einer zukunftsorientierten Planung liegt in den unsicheren Erwartungen über die künftigen Erträge und Aufwendungen bzw. Einnahmen und Ausgaben.

2. Planungsrechnungen der Meridio Vermögensverwaltung AG

Ausgangsbasis für die Ermittlung der zukünftig erzielbaren Überschüsse ab dem Jahr 2015 sind die Planungsrechnungen der Geschäftsjahre 2016 bis 2020.

Die Umsatzplanung der Gesellschaft beruht auf den einzelnen Erlösströmen, die hauptsächlich auf Management- und Performancegebühren der einzelnen Dienstleistungen der MAG zurückzuführen sind.

3. Wesentliche Annahmen der Planung

Grundsätzliche Annahmen:

Grundlage für unseren Auftrag bildet zum einen die von der Gesellschaft erstellte Plan-Gewinn- und Verlustrechnung für die Geschäftsjahre 2016 bis 2020. Des Weiteren wurden noch eine Multiplikatoren-Studie von PricewaterhouseCoopers sowie der Jahresabschluss für 2013 und 2014 zur Plausibilisierung der Planzahlen zur Verfügung gestellt (siehe auch unter Punkt B. „Informationsgrundlagen“).

Es gelten folgende Prämissen:

| (1) |

Für die Planungsrechnung wird unterstellt, dass die Zahlungsfähigkeit der Gesellschaft sichergestellt ist und keine sonstigen vermögensrechtlichen Restriktionen den Fortbestand des Unternehmens gefährden. |

| (2) |

Es bestanden per 29. März 2016 keine wesentlichen offenen Rechtsstreitigkeiten. |

| (3) |

Für die Planung wurde die uneingeschränkte Möglichkeit der Erbringung der Leistungen durch das Unternehmen zugrunde gelegt. |

| (4) |

Es wurden keine Wertberichtigungen auf zukünftige Forderungen berücksichtigt. |

| (5) |

Es werden Steuern vom Einkommen und vom Ertrag in die Planung einbezogen. Sonstige betriebliche Steuern werden aus Vereinfachungsgründen nicht berücksichtigt. Zukünftige steuerliche Risiken werden nicht betrachtet. |

V. Erläuterungen zu den Planzahlen der Geschäftsjahre 2016 bis 2020

1. Ergebnisse auf Geschäftsebene der Meridio Vermögensverwaltung AG

Die Ermittlung der erzielbaren zukünftigen Überschüsse der Gesellschaft basiert im Wesentlichen auf den von der Gesellschaft gelieferten Informationen und Planungsrechnungen. Diese Planungsunterlagen wurden von uns unter Berücksichtigung der vorliegenden Unterlagen sowie der Auskünfte der MAG einer groben überschlägigen Plausibilitätsprüfung unterzogen soweit eine Beurteilung aus den erhaltenen Unterlagen und Auskünften möglich war.

Die uns zur Verfügung gestellten Planungsunterlagen enthalten Aufstellungen zu geplanten Gewinn- und Verlustrechnungen. Planbilanzen wurden auskunftsgemäß nicht erstellt. Insoweit beruhen unsere Plausibilisierungen und Berechnungen nur auf den vorgelegten Unterlagen und erteilten Auskünften zu den prognostizierten Gewinn- und Verlustrechnungen.

Die in den Planungsunterlagen enthaltenen Annahmen über die Entwicklung der Unternehmenszahlen im Planungszeitraum halten wir für plausibel und sehen keine Notwendigkeit, darin Anpassungen vorzunehmen.

2. Umsatzerlöse und Gesamtleistung

Die Umsatzerlöse werden von der Gesellschaft mittels einer auf dem Volumen einzelner Posten beruhenden Management- und Performancegebühr geplant. Die Entwicklung der Umsatzerlöse im Betrachtungszeitraum stellt sich wie folgt dar:

| in TEUR | 2016 | 2017 | 2018 | 2019 | 2020 |

| Umsatzerlöse/Gesamtleistung | 1.309 | 1.487 | 1.409 | 1.533 | 1.663 |

Die Gebühren stellen ca. 70 % der Erlöse dar. Die restlichen 30 % verteilen sich auf Erlöse aus Beteiligungsprovisionen und drei kleinere Posten (Versicherungen, Vermittler Beteiligungen extern, gebundene Vermittler).

Die Unregelmäßigkeit im Jahr 2018 tritt auf, da ab diesem Jahr die Bestandsprovisionen für Fremdfonds entfallen, welche ca. 13 % des Gesamtumsatzes ausmachen.

3. Betriebskosten

3.1. Personalaufwand

Der Personalaufwand der Meridio Vermögensverwaltung AG besteht aus Personalkosten für Berater und Vorstand sowie Backofficekosten und der Aufsichtsratsvergütung. Summiert plant die MAG folgenden Aufwand für Personal in den nächsten fünf Jahren ein:

| in TEUR | 2016 | 2017 | 2018 | 2019 | 2020 |

| Personalaufwand | 984 | 1.059 | 1.046 | 1.063 | 1.081 |

Die Personalkosten stellen ca. 65 % aller Aufwendungen dar.

3.2. Sonstiger Aufwand

Summiert plant die MAG folgende sonstige Kosten für die Planjahre 2016–2020:

| in TEUR | 2016 | 2017 | 2018 | 2019 | 2020 |

| Sonstiger Aufwand | 509 | 529 | 549 | 570 | 592 |

Die höchsten Posten bilden hier Betriebskosten für Telefonkonferenzen, Internet und Börse. Zusammen mit Versicherungs- und Raumkosten stellen diese Posten über die Hälfte der sonstigen Aufwendungen dar. Die restlichen Kosten entfallen auf kleinere Positionen (KfZ-Kosten, Werbekosten, Reisekosten, Prüfungskosten, Abschreibungen, etc.).

4. Ergebnis vor Zinsen und Ertragssteuern

Addiert man die Personal- und sonstigen Aufwendungen und stellt sie den Erlösen gegenüber, dann erzielt die Meridio Vermögensverwaltung AG für die Planjahre 2016–2020 folgendes EBIT:

| in TEUR | 2016 | 2017 | 2018 | 2019 | 2020 |

| EBIT | -183 | -101 | -185 | -100 | -9 |

Gemäß den Planzahlen wird es die MAG nicht schaffen, ein positives EBIT in den zukünftigen fünf Jahren zu erzielen. Maßgeblich hierfür ist der Verlust der Bestandsprovisionen für Fremdfonds ab dem Jahr 2018.

Aus den Kennzahlen schlussfolgern wir, dass die Anwendung des Ertragswertverfahrens im Falle der Meridio Vermögensverwaltung AG kein repräsentatives Ergebnis liefern wird. Als Konsequenz nahmen wir die Bewertung der MAG mit Hilfe eines Multiplikatorverfahrens vor.

5. Assets under management

Die Planzahlen der Meridio Vermögensverwaltung AG beinhalten umfassende Aufzeichnungen über die Entwicklung der Assets under management der Planjahre. Gesamt geht die MAG davon aus, folgende AUM zu realisieren:

| in TEUR | 2016 | 2017 | 2018 | 2019 | 2020 |

| AUM | 96.300 | 110.160 | 124.754 | 140.122 | 156.310 |

Im Durchschnitt wächst das verwaltete Volumen somit um ca. 13 %.

VI. Bewertung der Meridio Vermögensverwaltung AG

Durch die Tatsache, dass es sich bei der MAG um ein klassisches Vermögensverwaltungsunternehmen handelt, bietet sich die Möglichkeit, mit Hilfe der AUM als finanzielle Bezugsgröße ein Multiplikatorverfahren anzuwenden, welches sich direkt auf die Branche bezieht und somit als sehr repräsentativ gilt.

Als Peer-Group dienten achtzehn Unternehmen aus den Bereichen Vermögensverwaltung und Fondsmanagement.

Vermindert um die „Ausreißer“ ergaben sich minimal/maximal AUM-Multiplikatoren von 0,8 %/3,0 % der Vergleichsunternehmen sowie ein durchschnittlicher AUM-Multiplikator von 1,74 %. Um diesen Wert auf die Meridio Vermögensverwaltung AG zu übertragen bildeten wir den Durchschnitt der in den Planjahren prognostizierten Assets under management der MAG.

Dadurch ergab sich folgender Unternehmenswert der Meridio Vermögensverwaltung AG mittels AUM-Multiplikatorverfahren:

2.190 TEUR

In einer Bandbreite von:

1.004 TEUR – 3.766 TEUR

Gemäß IDW S 1 ist unter den gegebenen Bewertungsanlässen der Börsenkurs zu berücksichtigen und ein geeigneter Durchschnittskurs zu bilden. Sollte der Ertragswert unter der daraus resultierenden Marktkapitalisierung liegen, ist diese als Mindestgröße heranzuziehen (Vgl. BVerfG, Beschluss vom 27.04.1999 – 1 BvR 1613/94, DB 1999, S.1693).

Der durchschnittliche Börsenkurs der MAG lag in den drei Monaten vor dem 15. Februar 2016 bei 0,66.

Daraus ergibt sich eine Marktkapitalisierung anhand des Durchschnittskurses von:

2.079 TEUR

Somit ist der mittels Multiplikatorverfahren berechnete Wert von 2.190 TEUR zugrunde zu legen und ist im Vergleich mit der errechneten, durchschnittlichen Marktkapitalisierung plausibel.

F. WERT DER SACHEINLAGE UND UMTAUSCHVERHÄLTNIS

Gegenstand der Sacheinlage ist die niiio GmbH.