Manz AG

Reutlingen

– ISIN DE000A0JQ5U3 –

Einladung zur ordentlichen Hauptversammlung 2023

Wir laden hiermit unsere Aktionärinnen und Aktionäre* zur ordentlichen Hauptversammlung am Dienstag, den 4. Juli 2023, um 10:00 Uhr (MESZ) ein.

| Ort: | FILharmonie Filderstadt Tübinger Straße 40 70794 Filderstadt |

* Ausschließlich aus Gründen leichterer Lesbarkeit wird in dieser Einberufung im Folgenden für natürliche Personen die männliche Form verwendet. Sie steht stets stellvertretend für Personen aller geschlechtlichen Identitäten.

Tagesordnung

| 1. |

Vorlage des festgestellten Jahresabschlusses und des gebilligten Konzernabschlusses zum 31. Dezember 2022, der Lageberichte für die Manz AG und den Konzern für das Geschäftsjahr 2022 sowie des Berichts des Aufsichtsrats für das Geschäftsjahr 2022 Die genannten Unterlagen enthalten auch die erläuternden Berichte zu den Angaben nach § 289a Absatz 1, § 315a Absatz 1 HGB. Sie sind mit Ausnahme des Jahresabschlusses der Manz AG und des Lageberichts für die Manz AG im Geschäftsbericht 2022 enthalten. Der Geschäftsbericht 2022, der Jahresabschluss der Manz AG und der Lagebericht für die Manz AG sowie der Nachhaltigkeitsbericht 2022 (gesonderter nichtfinanzieller Konzernbericht) sind unter der Internetadresse

zugänglich. Zu Tagesordnungspunkt 1 ist keine Beschlussfassung der Hauptversammlung vorgesehen, da der Aufsichtsrat den vom Vorstand aufgestellten Jahres- und Konzernabschluss bereits gebilligt hat. |

||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2. |

Beschlussfassung über die Entlastung der Mitglieder des Vorstands für das Geschäftsjahr 2022 Vorstand und Aufsichtsrat schlagen vor, den Mitgliedern des Vorstands für das Geschäftsjahr 2022 Entlastung zu erteilen. |

||||||||||||||||||||||||||||||||||||||||||||||||||||

| 3. |

Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats für das Geschäftsjahr 2022 Vorstand und Aufsichtsrat schlagen vor, den Mitgliedern des Aufsichtsrats für das Geschäftsjahr 2022 Entlastung zu erteilen. |

||||||||||||||||||||||||||||||||||||||||||||||||||||

| 4. |

Beschlussfassung über die Wahl des Abschlussprüfers und des Konzernabschlussprüfers für das Geschäftsjahr 2023 Der Aufsichtsrat schlägt vor, die Deloitte GmbH Wirtschaftsprüfungsgesellschaft mit Sitz in München, Niederlassung Stuttgart, zum Abschlussprüfer des Jahresabschlusses und des Konzernabschlusses der Gesellschaft für das Geschäftsjahr 2023 zu wählen. Die Wahlvorschläge stützen sich auf die Empfehlung des Prüfungsausschusses des Aufsichtsrats. Wegen des für das Geschäftsjahr 2023 angestrebten Wechsels des Abschlussprüfers hatte der Prüfungsausschuss des Aufsichtsrats ein Auswahlverfahren nach den Vorgaben von Art. 16 der Verordnung (EU) Nr. 537/2014 des Europäischen Parlaments und des Rates vom 16. April 2014 über spezifische Anforderungen an die Abschlussprüfung bei Unternehmen von öffentlichem Interesse und zur Aufhebung des Beschlusses 2005/909/EG der Kommission („EU-Abschlussprüferverordnung“) durchgeführt. Auf Grundlage dieses Auswahlverfahrens hatte der Prüfungsausschuss dem Aufsichtsrat für die vorgenannten Prüfungsleistungen die Deloitte GmbH Wirtschaftsprüfungsgesellschaft mit Sitz in München und die KPMG AG Wirtschaftsprüfungsgesellschaft mit Sitz in Berlin empfohlen sowie dem Aufsichtsrat seine begründete Präferenz für die Deloitte GmbH Wirtschaftsprüfungsgesellschaft mitgeteilt. Der Prüfungsausschuss hat erklärt, dass seine Empfehlung frei von ungebührlicher Einflussnahme durch Dritte gemäß Art. 16 Absatz 2 Unterabsatz 3 EU-Abschlussprüferverordnung ist und ihm keine Klausel der in Art. 16 Absatz 6 der EU-Abschlussprüferverordnung genannten Art auferlegt wurde. |

||||||||||||||||||||||||||||||||||||||||||||||||||||

| 5. |

Beschlussfassung über die Billigung des Vergütungsberichts für das Geschäftsjahr 2022 Über die Vergütung der Mitglieder des Vorstands und des Aufsichtsrats ist gemäß § 162 AktG jährlich ein Vergütungsbericht zu erstellen und der Hauptversammlung gemäß § 120a Absatz 4 AktG zur Billigung vorzulegen. Der Vergütungsbericht für das Geschäftsjahr 2022 einschließlich des Prüfungsvermerks des Abschlussprüfers ist in der Anlage zu diesem Tagesordnungspunkt 5 wiedergegeben und von der Einberufung der Hauptversammlung an über die Internetseite

zugänglich. Vorstand und Aufsichtsrat schlagen vor, den Vergütungsbericht für das Geschäftsjahr 2022 zu billigen. |

||||||||||||||||||||||||||||||||||||||||||||||||||||

| 6. |

Beschlussfassung über die Schaffung eines neuen genehmigten Kapitals und die Änderung der Satzung Im Zuge der teilweisen Ausübung des genehmigten Kapitals 2021 vom 23. Mai 2022 wurde die Ermächtigung ausgeschöpft, das Bezugsrecht der Aktionäre bei Barkapitalerhöhungen bis zu 10 % des Grundkapitals auszuschließen. Hiernach besteht noch ein genehmigtes Kapital in Höhe von Euro 3.097.636,00. Es soll daher ein neues genehmigtes Kapital in Höhe von 50 % des Grundkapitals geschaffen werden, damit die Gesellschaft auch in den kommenden Jahren mit diesem Instrument bei Bedarf ihre Eigenmittel verstärken kann. Vorstand und Aufsichtsrat schlagen vor zu beschließen:

|

||||||||||||||||||||||||||||||||||||||||||||||||||||

| 7. |

Beschlussfassung über die Ermächtigung zur Gewährung von Bezugsrechten an Mitglieder des Vorstands und Führungskräfte der Gesellschaft und ihrer Konzerngesellschaften im Rahmen eines Performance Share Plan (Manz Performance Share Plan 2023) und die Schaffung eines neuen bedingten Kapitals IV und die Änderung der Satzung Die Gesellschaft gewährt Mitgliedern des Vorstands, Mitgliedern der Geschäftsführungen verbundener Unternehmen der Gesellschaft sowie Führungskräften der Gesellschaft unterhalb des Vorstands und Führungskräften verbundener Unternehmen der Gesellschaft unterhalb der Geschäftsführungen bereits bisher einen variablen Vergütungsbestandteil mit langfristiger Anreizwirkung. Dieser soll das unternehmerische Handeln der berechtigten Vorstandsmitglieder und Führungskräfte fördern, sie langfristig an die Gesellschaft bzw. die verbundenen Unternehmen binden sowie eine marktgerechte und durchgängige Vergütung sicherstellen. Der hierfür von der ordentlichen Hauptversammlung vom 2. Juli 2019 beschlossene Manz Performance Share Plan 2019 im Umfang von bis zu 180.000 Bezugsrechten (Performance Shares) zum Bezug von bis zu 360.000 Aktien der Gesellschaft ist durch die Ausgabe von Performance Shares nahezu ausgeschöpft. Um die Vergütungsstruktur weiterhin auf eine nachhaltige und mehrjährige Unternehmensentwicklung auszurichten und auch zukünftig Performance Shares ausgeben zu können, soll ein neuer Manz Performance Share Plan 2023 beschlossen werden, der hinsichtlich Ausgestaltung und Ausübbarkeit dem Manz Performance Share Plan 2019 entspricht. Auf dieser Grundlage sollen durch den Vorstand und den Aufsichtsrat bis zu 238.000 Bezugsrechte (Performance Shares) zum Bezug von bis zu 476.000 Aktien der Gesellschaft ausgegeben werden können. Dementsprechend soll auch ein neues bedingtes Kapital IV geschaffen werden. Vorstand und Aufsichtsrat schlagen vor zu beschließen:

|

||||||||||||||||||||||||||||||||||||||||||||||||||||

| 8. |

Beschlussfassung über die Änderung der Satzung zur künftigen Ermöglichung virtueller Hauptversammlungen Der Gesetzgeber hat mit Einführung des neuen § 118a in das Aktiengesetz die Möglichkeit geschaffen, dass der Vorstand in der Satzung dazu ermächtigt werden kann, vorzusehen, dass die Hauptversammlung ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung abgehalten wird. Die Ermächtigung für eine solche virtuelle Hauptversammlung kann längstens für einen Zeitraum von fünf Jahren nach Eintragung der entsprechenden Satzungsänderung im Handelsregister erteilt werden. Der Vorstand soll dementsprechend ermächtigt werden, mit Zustimmung des Aufsichtsrats virtuelle Hauptversammlungen einzuberufen. Die Ermächtigung soll bis zum Ablauf der Hauptversammlungssaison im Jahr 2028 gelten und deshalb erst nach dem 31. August 2023 vom Vorstand zur Eintragung in das Handelsregister angemeldet werden. Für zukünftige Hauptversammlungen soll unter Berücksichtigung der Umstände des jeweiligen Einzelfalls entschieden werden, ob von der Ermächtigung Gebrauch gemacht und eine Hauptversammlung als virtuelle Hauptversammlung abgehalten werden soll. Bei der Entscheidung sollen die Interessen der Gesellschaft und der Aktionäre, insbesondere die Aktionärsrechte, der Aufwand und die Kosten sowie Nachhaltigkeitserwägungen, berücksichtigt werden. Vorstand und Aufsichtsrat schlagen vor zu beschließen: In § 14 der Satzung der Gesellschaft wird der folgende neue Absatz 6 angefügt:

Der Vorstand wird angewiesen, die Satzungsänderung erst nach dem 31. August 2023 zur Eintragung in das Handelsregister anzumelden. |

Angaben und Berichte zu Tagesordnungspunkten

Anlage zu Tagesordnungspunkt 5: Vergütungsbericht für das Geschäftsjahr 2022

Vergütungsbericht 2022 der Manz AG

Präambel

Der Vergütungsbericht erläutert die Grundzüge des Vergütungssystems für die Vorstands- und Aufsichtsratsmitglieder sowie die Höhe der individuellen Vergütung, die den Organmitgliedern der Manz AG im Berichtsjahr 2022 zugeflossen bzw. gewährt worden ist. Der Bericht entspricht den gesetzlichen Vorgaben des § 162 AktG sowie den Empfehlungen des Deutschen Corporate Governance Kodex in der Fassung vom 28. April 2022. Vorstand und Aufsichtsrat der Manz AG haben bei der Erstellung des Vergütungsberichts Wert auf eine klare, verständliche und transparente Berichterstattung gelegt. Der Vergütungsbericht wurde gemäß § 162 Abs. 3 Satz 1 und 2 AktG durch den Abschlussprüfer geprüft.

| A. |

Rückblick auf das Geschäftsjahr 2022 aus Vergütungssicht |

| I. |

Performance im Geschäftsjahr 2022 Im Geschäftsjahr 2022 konnte die Manz AG erneut von den großen Wachstumspotenzialen im E-Mobility-Markt profitieren und ihre Position als einer der führenden Anbieter von Anlagen zur Herstellung von Lithium-Ionen-Batteriezellen und -modulen stärken. Der Einstieg der Daimler Truck AG als neuer Ankeraktionär und die strategische Kooperation zur gemeinsamen Akquise und Bearbeitung von Projekten zur Ausrüstung kompletter Batteriefabriken mit der GROB-WERKE GmbH & Co. KG und der Dürr AG im September 2022 haben dieser Entwicklung weitere Dynamik verliehen. Im Geschäftsbereich Industry Solutions sind Neu- und Folgeaufträge für Montagelinien zur Herstellung elektronischer Komponenten und Geräte und für die Realisierung des innovativen Packaging-Verfahrens Fan-Out Panel Level Packaging (FOPLP) in der Chipproduktion nachhaltige Beweise für das große Vertrauen, das die Manz AG bei ihren Kunden genießt. Die insgesamt nicht zufriedenstellende Umsatz- und Ergebnisentwicklung ist wesentlich gekennzeichnet durch die anhaltenden Herausforderungen für die globale Wirtschaft und durch Umsatzausfälle im Segment Mobility & Battery Solutions aufgrund von kundenseitig bedingten Projektverschiebungen und der somit wider Erwarten nicht erfolgten nennenswerten Anarbeitung des Großauftrags des Kunden Power by Britishvolt Ltd. bzw. durch eine verzögerte Umsatzrealisierung von einzelnen Projekten aufgrund verspäteten Auftragseingangs. Die Manz AG erzielte im Geschäftsjahr 2022 im Konzern Umsatzerlöse von 251,0 Mio. EUR (Vorjahr: 227,1 Mio. EUR). Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) lag bei 6,2 Mio. EUR über dem Vorjahreswert mit – 5,6 Mio. EUR). Die auf die Gesamtleistung bezogene EBITDA-Marge lag mit 2,2 % über dem Vorjahreswert von – 2,3 %. Der Vorjahreswert ist maßgeblich der Wertberichtigung auf einen Vertragsvermögenswert geschuldet. Das Ergebnis vor Zinsen und Steuern (EBIT) belief sich auf – 6,0 Mio. EUR (Vorjahr: – 39,9 Mio. EUR). Die auf die Gesamtleistung bezogene EBIT-Marge beträgt – 2,1 % (Vorjahr: – 16,8 %). Nach Abzug der Steuern vom Einkommen und Ertrag ergibt sich ein Konzernergebnis von – 12,1 Mio. EUR (Vorjahr: – 43,7 Mio. EUR). Hieraus resultiert bei einem gewichteten Durchschnitt von 8.082.499 Aktien ein unverwässertes Ergebnis je Aktie von – 1,42 EUR (Vorjahr: unverwässert bei 7.750.144 Aktien – 5,62 EUR). Weitere Angaben zur Analyse der Ertrags-, Vermögens- und Finanzlage des Konzerns sind im Geschäftsbericht auf den Seiten 43 ff. (Konzernlagebericht) enthalten. Die Aktie der Manz AG startete mit einem Kurs von 49,50 EUR in das Geschäftsjahr 2022. Bis Jahresmitte zeigte der Kurs eine Abwärtsbewegung, verzeichnete Ende Mai jedoch einen Sprung und erreichte in der Folge am 8. Juni 2022 den Jahreshöchstwert von 50,60 EUR. Anschließend setzte erneut eine stetige Abwärtsbewegung ein. Ab September stabilisierte sich der Kurs, entwickelte sich jedoch weiterhin negativ. In den letzten Handelstagen des Jahres verlor die Aktie nochmals stärker an Wert und erreichte am 28. Dezember 2022 ihren Jahrestiefstwert mit 20,10 EUR. Am 30. Dezember schloss sie bei 21,05 EUR, was einer Marktkapitalisierung von 179,8 Mio. EUR und einem Kursverlust von – 57,47 % seit Jahresbeginn entspricht. |

| II. |

Zusammensetzung von Vorstand und Aufsichtsrat Das Vorstandsmitglied Jürgen Knie (Vorstand Operations) ist zum 31. März 2022 aus dem Vorstand ausgeschieden, so dass der Vorstand im Berichtsjahr 2022 ab dem 1. April 2022 aus den Mitgliedern Martin Drasch (Vorsitzender) und Manfred Hochleitner (Vorstand Finanzen) bestand. Am 20. Dezember 2022 wurde Herr Martin Drasch als Mitglied des Vorstands für eine neue Amtszeit von fünf Jahren vom 1. August 2023 bis zum 31. Juli 2028 wiederbestellt. Im Aufsichtsrat gab es im Berichtsjahr 2022 keine Veränderungen in der Zusammensetzung. Der Aufsichtsrat bestand im Berichtsjahr 2022 aus den Mitgliedern Prof. Dr. Heiko Aurenz (Vorsitzender), Dieter Manz (stellvertretender Vorsitzender), Prof. Dr.-Ing. Michael Powalla und Dr. Zhiming Xu. |

| B. |

Vergütung der Mitglieder des Vorstands |

| I. |

Das Vergütungssystem im Überblick Das System zur Vergütung der Vorstandsmitglieder der Manz AG wurde am 6. Mai 2021 vom Aufsichtsrat auf Empfehlung seines Wirtschaftsausschusses beschlossen und von der ordentlichen Hauptversammlung vom 7. Juli 2021 mit einer Mehrheit von 98,93 % gebilligt. Es entspricht weiterhin den Vorgaben des Aktiengesetzes und berücksichtigt auch die Empfehlungen des Deutschen Corporate Governance Kodex (DCGK) in der letzten Fassung vom 28. April 2022. Das von der Hauptversammlung gebilligte Vorstandsvergütungssystem steht auf der Internetseite der Gesellschaft unter

zur Verfügung. Ziel der Manz AG ist eine nachhaltige Steigerung der Wettbewerbsfähigkeit bei ertragsorientiertem Wachstum. Das Vergütungssystem des Vorstands ist eng mit dieser Strategie verknüpft und leistet einen wichtigen Beitrag zur Erreichung der beschriebenen Unternehmensziele. Auf dieser Basis hat das Vergütungssystem zum Ziel, die Vorstandsmitglieder entsprechend ihres Tätigkeits- und Verantwortungsbereichs angemessen zu vergüten und dabei nicht nur die persönliche Leistung des jeweiligen Vorstandsmitglieds, sondern auch die Lage der Gesellschaft und den Unternehmenserfolg zu berücksichtigen. Durch die Einbeziehung der Hauptsteuerungskennzahlen der Manz AG in die Vorstandsvergütung wird eine steigende Ertragskraft und Rentabilität sowie die nachhaltige Finanzierungskraft und Wertsteigerung der Manz AG incentiviert. Darüber hinaus soll auch Leistungen Rechnung getragen werden, die zur strategischen, technischen und strukturellen Entwicklung der Manz AG beitragen. Deshalb nehmen auch nichtfinanzielle Faktoren, insbesondere auch aus den Bereichen Umwelt, Soziales und Governance (Environment, Social & Governance – „ESG“) eine wichtige Rolle in der Vergütung des Vorstands ein. Damit sollen die Interessen von Vorstand und Aktionären, aber auch der übrigen Stakeholder, miteinander vereint werden. Die Vergütung der Vorstandsmitglieder der Manz AG setzt sich aus festen und variablen Bestandteilen zusammen. Erfolgsunabhängige Komponenten als feste Bestandteile der Vergütung sind das jährliche Festgehalt, die Nebenleistungen und die betriebliche Altersversorgung. Erfolgsabhängige Komponenten als variable Bestandteile sind die kurzfristige variable Vergütung (Short-Term Incentive – „STI“) und die langfristige variable Vergütung (Long-Term Incentive – „LTI“). Die nachstehende Tabelle zeigt die Vergütungsbestandteile sowie ihre Bemessungsgrundlagen und Parameter im Überblick:

Der Aufsichtsrat legt auf Basis des Vergütungssystems für jedes Vorstandsmitglied vor Beginn des jeweiligen Geschäftsjahres eine konkrete Ziel-Gesamtvergütung fest, die in einem angemessenen Verhältnis zu den Aufgaben und Leistungen des Vorstandsmitglieds sowie zur Lage des Unternehmens steht und die übliche Vergütung nicht ohne weiteres übersteigt. Die Ziel-Gesamtvergütung setzt sich aus der Summe aller für die Gesamtvergütung maßgeblichen Vergütungsbestandteile zusammen. Bei STI und LTI wird jeweils der Zielbetrag bei 100 % Zielerreichung zugrunde gelegt. Der Anteil der langfristigen variablen Vergütung an der Ziel-Gesamtvergütung übersteigt den Anteil der kurzfristigen variablen Vergütung an der Ziel-Gesamtvergütung. Der Anteil der erfolgsunabhängigen Komponenten (jährliches Festgehalt und Nebenleistungen) liegt bei rund 41 % der Ziel-Gesamtvergütung und der Anteil der erfolgsabhängigen Komponenten als variable Bestandteile bei rund 59 % der Ziel-Gesamtvergütung. Dabei liegt der Anteil des STI-Zielbetrags an der Ziel-Gesamtvergütung bei rund 27 %, wovon der Anteil der jährlichen Bartantieme rund 22 % und der Anteil des nichtfinanziellen STI rund 5 % beträgt. Der Anteil des LTI-Zielbetrags an der Ziel-Gesamtvergütung liegt bei rund 32 %. Der LTI-Zielbetrag hat einen Anteil von rund 54 % am Zielbetrag der gesamten variablen Vergütung und übersteigt mithin den STI-Zielbetrag (Anteil von rund 46 %). Die nachstehende Tabelle zeigt die relativen Anteile der festen und variablen Vergütungsbestandteile bezogen auf die Ziel-Gesamtvergütung im Überblick:

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| II. |

Grundsätze der Vergütungsfestsetzung

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| III. |

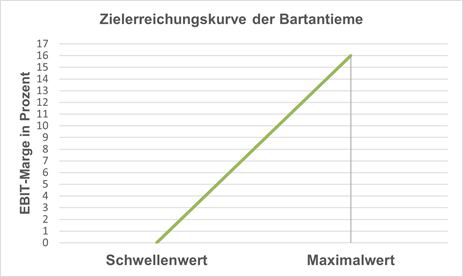

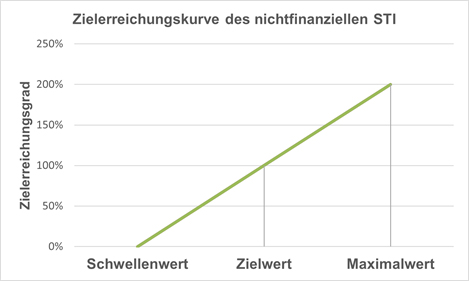

Variable Vergütung im Geschäftsjahr 2022 Die variablen Bestandteile der Vorstandsvergütung dienen dem gezielten Anreiz zur Erzielung einer nachhaltigen Unternehmensentwicklung und tragen zur Vermögensbildung sowie wirtschaftlichen Unabhängigkeit der Vorstandsmitglieder bei. Die variable Vergütung umfasst zum einen eine jährliche, an den unternehmerischen Erfolg des Vorjahres gebundene Komponente (kurzfristige variable Vergütung – STI) bestehend aus einer jährlichen Bartantieme und einem nichtfinanziellen STI sowie zum anderen eine aktienbasierte Komponente mit einer mehrjährigen Bemessungsgrundlage in Form von jährlich zu gewährenden Bezugsrechten (Performance Shares) auf Manz-Aktien (langfristige variable Vergütung – LTI).

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| IV. |

Gewährte und geschuldete Vergütung Die nachstehende Tabelle zeigt die den gegenwärtigen und früheren Mitgliedern des Vorstands im Geschäftsjahr 2022 gewährte und geschuldete Vergütung gemäß § 162 Abs. 1 Satz 1 AktG sowie alle festen und variablen Vergütungsbestandteile und deren relativen Anteile. Das Festgehalt umfasst das monatliche Gehalt sowie den zusätzlich gewährten fiktiven Arbeitgeberbeitrag zu Sozialversicherungen. Die Nebenleistungen (private Nutzung des Dienstwagens, D&O-Versicherung, Unfallversicherung) sind in Höhe der steuerpflichtigen geldwerten Vorteile angegeben. Die Altersversorgung besteht aus den Beiträgen der Gesellschaft zur Unterstützungskasse. Im Abschnitt „STI (kurzfristig)“ werden die für die Tätigkeit im Geschäftsjahr 2022 gewährten (jedoch erst im Geschäftsjahr 2023 ausbezahlten) kurzfristigen variablen Vergütungen (jährliche Bartantieme und nichtfinanzieller STI) angegeben, da die zugrunde liegende Tätigkeit im Geschäftsjahr 2022 erbracht wurde. Dies ermöglicht eine auf der Grundlage des Vergütungssystems stringente Berichterstattung und stellt die Verbindung zwischen Performance und Vergütung sicher. Die im Geschäftsjahr 2022 ausgegebenen Performance Shares der Tranche 2022 sind, wie im Abschnitt „LTI (langfristig)“ dargestellt, mit ihrem Zuteilungswert entsprechend dem beizulegenden Zeitwert der Performance Shares zum Zeitpunkt der Ausgabe angegeben. Der unter „Sonstiges – Abfindungen“ ausgewiesene Betrag beinhaltet die im Geschäftsjahr 2022 geleisteten Abfindungszahlungen an das frühere Vorstandsmitglied Jürgen Knie zur Abgeltung der durch die vorzeitige Aufhebung seines Dienstverhältnisses im Geschäftsjahr 2022 entfallenen Rechte und Ansprüche. Die den Mitgliedern des Vorstands gewährten und geschuldeten Vergütungen lagen jeweils unter dem Betrag der Maximalvergütung.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| C. |

Vergütung der Mitglieder des Aufsichtsrats |

| I. |

Das Vergütungssystem im Überblick Die für das Geschäftsjahr 2022 geltende, in § 12 der Satzung der Gesellschaft geregelte Vergütung der Aufsichtsratsmitglieder wurde von der ordentlichen Hauptversammlung vom 3. Juli 2018 beschlossen. Die Hauptversammlung beschließt gemäß § 113 Abs. 3 Satz 1 AktG mindestens alle vier Jahre über die Aufsichtsratsvergütung, wobei sie die Vergütung bestätigen oder ändern kann. Das der ordentlichen Hauptversammlung vom 7. Juli 2021 vorgelegte Vergütungssystem für die Mitglieder des Aufsichtsrats der Manz AG wurde von der Hauptversammlung mit einer Mehrheit von 99,94 % beschlossen. Das von der Hauptversammlung beschlossene Vergütungssystem für die Mitglieder des Aufsichtsrats steht auf der Internetseite der Gesellschaft unter

zur Verfügung. Die Vergütung der Aufsichtsratsmitglieder besteht bei der Manz AG ausschließlich aus einer Festvergütung. Dies entspricht der Funktion des Aufsichtsrats als unabhängiges Beratungs- und Kontrollorgan im Gefüge des deutschen Aktienrechts. Die Ausgestaltung der Aufsichtsratsvergütung bei der Manz AG ist von dem Grundgedanken getragen, neben einer angemessenen Festvergütung durch Funktionszuschläge den höheren zeitlichen Aufwand des Vorsitzenden des Aufsichtsrats, seines Stellvertreters und der Mitglieder von Ausschüssen adäquat zu berücksichtigen. Damit wird insbesondere auch die Empfehlung G.17 Deutscher Corporate Governance Kodex umgesetzt. Hiernach soll bei der Vergütung der Aufsichtsratsmitglieder der höhere zeitliche Aufwand des Vorsitzenden und des stellvertretenden Vorsitzenden des Aufsichtsrats sowie des Vorsitzenden und der Mitglieder von Ausschüssen angemessen berücksichtigt werden. Ferner wird dem für die einzelnen Sitzungen anfallenden Zeitaufwand durch ein angemessenes Sitzungsgeld Rechnung getragen. Die nachstehende Übersicht zeigt die Regelungen zur Vergütung der Mitglieder des Aufsichtsrats und seiner Ausschüsse:

Die Mitglieder des Aufsichtsrats erhalten außerdem Ersatz für die ihnen bei Wahrnehmung ihres Amtes erwachsenen Auslagen. Die Gesellschaft kann auf ihre Kosten die Mitglieder des Aufsichtsrats gegen zivil- und strafrechtliche Inanspruchnahme einschließlich der Kosten der Rechtsverteidigung im Zusammenhang mit der Wahrnehmung ihres Amtes versichern und eine entsprechende Rechtsschutz- und Vermögensschaden-Haftpflichtversicherung (sog. D&O-Versicherung) abschließen. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| II. |

Vergütung im Geschäftsjahr 2022 Im Geschäftsjahr 2022 bestand der Aufsichtsrat aus vier Mitgliedern und hat einen aus zwei Mitgliedern bestehenden Wirtschaftsausschuss gebildet. Die Vergütung für die Mitglieder des Aufsichtsrats betrug im Geschäftsjahr 2022 insgesamt 246 TEUR (Vorjahr: 192 TEUR). Zudem entfielen auf die Mitglieder des Aufsichtsrats im Geschäftsjahr 2022 anteilige Kosten einer D&O-Versicherung in Höhe von 32 TEUR. Die nachstehende Tabelle zeigt die den Mitgliedern des Aufsichtsrats im Geschäftsjahr 2022 gewährte und geschuldete Vergütung gemäß § 162 Abs. 1 Satz 1 AktG sowie deren jeweiligen relativen Anteile an der gewährten und geschuldeten Gesamtvergütung (ohne anteilige Kosten der D&O-Versicherung). Demnach enthält die Tabelle alle Beträge, die den einzelnen Aufsichtsratsmitgliedern im Berichtszeitraum tatsächlich zugeflossen sind („gewährte Vergütung“) sowie alle rechtlich fälligen, aber bisher nicht zugeflossenen Vergütungen („geschuldete Vergütung“):

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| D. |

Vergleichende Darstellung der Ertragsentwicklung und der jährlichen Veränderung der Vergütung |

Die nachstehende Übersicht stellt gemäß § 162 Abs. 1 Satz 2 Nr. 2 AktG die Ertragsentwicklung der Manz AG, die jährliche Veränderung der Vergütung der Mitglieder des Vorstands und des Aufsichtsrats sowie die jährliche Veränderung der durchschnittlichen Vergütung der Arbeitnehmer auf Vollzeitäquivalenzbasis über die letzten fünf Geschäftsjahre dar.

Die Ertragsentwicklung wird anhand der Konzern-Kennzahlen Umsatzerlöse, EBITDA-Marge und EBIT-Marge sowie des Ergebnisses je Aktie abgebildet. Die genannten Margen-Kennzahlen sind als wesentliche Steuerungsgrößen auch Bestandteile der finanziellen Ziele der kurzfristigen bzw. langfristigen variablen Vergütung des Vorstands und haben damit einen maßgeblichen Einfluss auf die Höhe der Vergütung der Mitglieder des Vorstands. Ergänzend dazu wird die Entwicklung des Jahresergebnisses der Manz AG gemäß § 275 Abs. 3 Nr. 16 HGB dargestellt.

Für die Mitglieder des Vorstands und des Aufsichtsrats wird die im jeweiligen Geschäftsjahr gewährte und geschuldete Vergütung gemäß § 162 Abs. 1 Satz 1 AktG dargestellt.

Für die Darstellung der durchschnittlichen Vergütung der Arbeitnehmer wird auf die Belegschaft der Manz AG in Deutschland abgestellt, zu der im Geschäftsjahr 2022 durchschnittlich 468 Mitarbeiter (Vollzeitäquivalent) zählten. Im Vergleich dazu beschäftigte der Manz-Konzern im Geschäftsjahr 2022 durchschnittlich weltweit rund 1.535 Mitarbeiter, deren durchschnittliche Vergütung zusätzlich dargestellt wird. Die durchschnittliche Vergütung der Arbeitnehmer umfasst den Personalaufwand für Löhne und Gehälter, für Nebenleistungen, für Arbeitgeberanteile zur Sozialversicherung sowie für jegliche dem Geschäftsjahr zuzurechnende kurzfristig variable Vergütungsbestandteile. Ferner werden für Vergütungen im Zusammenhang mit dem Manz Performance Share Plan die im Geschäftsjahr 2022 gewährten Performance Shares berücksichtigt. Somit entspricht auch die Darstellung der Vergütung der Arbeitnehmer im Grundsatz der gewährten und geschuldeten Vergütung gemäß § 162 Abs. 1 Satz 1 AktG.

| Geschäftsjahr | 2018 | 2019 | Veränderung | 2020 | Veränderung |

| I. Ertragsentwicklung | |||||

| Umsatzerlöse in TEUR | 296.920 | 264.404 | – 11,0 % | 236.768 | – 10,5 % |

| EBITDA-Marge 1) | 3,2 % | 3,6 % | + 0,4 %P | 8,0 % | + 4,4 %P |

| EBIT-Marge 2) | – 1,1 % | – 2,9 % | – 1,8 %P | 3,0 % | + 5,9 %P |

| Ergebnis je Aktie in EUR 3) | – 1,00 | – 1,43 | – 43 % | 0,44 | + 131 % |

| Jahresergebnis (HGB) in TEUR | – 21.095 | – 37.636 | – 78 % | – 9.660 | + 74 % |

| II. Durchschnittliche Vergütung der Arbeitnehmer in TEUR | |||||

| Belegschaft in Deutschland | 83,2 | 85,1 | + 2,3 % | 87,7 | + 3,1 % |

| Belegschaft im Konzern | 44,9 | 45,9 | + 2,2 % | 49,1 | + 7,0 % |

| III. Vorstandsvergütung in TEUR | |||||

| Martin Drasch (seit 08/2015, Vorsitzender seit 10/2018) |

384 | 454 | + 18,2 % | 859 | + 89,2 % |

| Manfred Hochleitner (seit 07/2018) |

136 | 352 | – | 703 | + 99,7 % |

| Jürgen Knie (von 07/2019 bis 03/2022) |

– | 190 | – | 688 | – |

| Frühere Vorstandsmitglieder | |||||

| Eckhard Hörner-Marass (von 10/2016 bis 09/2018) |

604 | – | – | – | – |

| Gunnar Voss von Dahlen (von 06/2017 bis 03/2018) |

66 | – | – | – | – |

| IV. Aufsichtsratsvergütung in TEUR | |||||

| Prof. Dr. Heiko Aurenz (seit 2000) |

24 | 75 | + 212,5 % | 131 | + 74,7 % |

| Dieter Manz (seit 17.8.2017) |

4 | 33 | – | 60 | + 81,8 % |

| Prof. Dr.-Ing. Michael Powalla (seit 2011) |

18 | 19 | + 5,6 % | 24 | + 26,3 % |

| Dr. Zhiming Xu (seit 17.10.2017) |

2 | 15 | – | 24 | + 60,0 % |

| Guoxing Yang (bis 12.9.2017) |

8 | – | – | – | – |

1) EBITDA im Verhältnis zur Gesamtleistung wie berichtet. Veränderung in Prozentpunkten.

2) EBIT im Verhältnis zur Gesamtleistung wie berichtet. Veränderung in Prozentpunkten.

3) Ergebnis je Aktie (unverwässert) wie berichtet

| Geschäftsjahr | 2021 | Veränderung | 2022 | Veränderung |

| I. Ertragsentwicklung | ||||

| Umsatzerlöse in TEUR | 227.060 | – 4,1 % | 250.964 | + 10,5 % |

| EBITDA-Marge 1) | – 2,3 % | – 10,3 %P | 2,2 % | + 4,5 %P |

| EBIT-Marge 2) | – 16,8 % | – 19,8 %P | – 2,1 % | + 14,7 %P |

| Ergebnis je Aktie in EUR 3) | – 5,62 | – 1.377 % | – 1,42 | + 74,7 % |

| Jahresergebnis (HGB) in TEUR | – 15.320 | – 59 % | – 30.896 | – 101,7 % |

| II. Durchschnittliche Vergütung der Arbeitnehmer in TEUR | ||||

| Belegschaft in Deutschland | 94,6 | + 7,9 % | 89,8 | – 5,1 % |

| Belegschaft im Konzern | 54,3 | + 10,6 % | 52,6 | – 3,1 % |

| III. Vorstandsvergütung in TEUR | ||||

| Martin Drasch (seit 08/2015, Vorsitzender seit 08/2018) |

697 | – 18,9 % | 624 | – 10,5 % |

| Manfred Hochleitner (seit 07/2018) |

530 | – 24,6 % | 538 | + 1,5 % |

| Jürgen Knie (von 07/2019 bis 03/2022) |

508 | – 26,2 % | 184 | – 63,8 % |

| IV. Aufsichtsratsvergütung in TEUR | ||||

| Prof. Dr. Heiko Aurenz (seit 2000) |

99 | – 2,0 % | 126 | + 27,3 % |

| Dieter Manz (seit 17.8.2017) |

49 | + 2,1 % | 58 | + 18,4 % |

| Prof. Dr.-Ing. Michael Powalla (seit 2011) |

22 | + 10,0 % | 37 | + 68,2 % |

| Dr. Zhiming Xu (seit 17.10.2017) |

22 | + 10,0 % | 25 | + 13,6 % |

1) EBITDA im Verhältnis zur Gesamtleistung wie berichtet. Veränderung in Prozentpunkten.

2) EBIT im Verhältnis zur Gesamtleistung wie berichtet. Veränderung in Prozentpunkten.

3) Ergebnis je Aktie (unverwässert) wie berichtet

Reutlingen, 3. Mai 2023

| Für den Vorstand | Für den Aufsichtsrat | |

| Martin Drasch Vorsitzender des Vorstands der Manz AG |

Manfred Hochleitner Vorstand Finanzen der Manz AG |

Prof. Dr. Heiko Aurenz Vorsitzender des Aufsichtsrats der Manz AG |

Vermerk des unabhängigen Wirtschaftsprüfers über die

Prüfung des Vergütungsberichts nach § 162 Abs. 3 AktG

An die Manz AG

Prüfungsurteil

Wir haben den Vergütungsbericht der Manz AG, Reutlingen, für das Geschäftsjahr vom 1. Januar 2022 bis zum 31. Dezember 2022 daraufhin formell geprüft, ob die Angaben nach § 162 Abs. 1 und 2 AktG im Vergütungsbericht gemacht wurden. In Einklang mit § 162 Abs. 3 AktG haben wir den Vergütungsbericht nicht inhaltlich geprüft.

Nach unserer Beurteilung sind im beigefügten Vergütungsbericht in allen wesentlichen Belangen die Angaben nach § 162 Abs. 1 und 2 AktG gemacht worden. Unser Prüfungsurteil erstreckt sich nicht auf den Inhalt des Vergütungsberichts.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Vergütungsberichts in Übereinstimmung mit § 162 Abs. 3 AktG unter Beachtung des IDW Prüfungsstandards: Die Prüfung des Vergütungsberichts nach § 162 Abs. 3 AktG (IDW PS 870) durchgeführt. Unsere Verantwortung nach dieser Vorschrift und diesem Standard ist im Abschnitt „Verantwortung des Wirtschaftsprüfers“ unseres Vermerks weitergehend beschrieben. Wir haben als Wirtschaftsprüferpraxis die Anforderungen des IDW Qualitätssicherungsstandards: Anforderungen an die Qualitätssicherung in der Wirtschaftsprüferpraxis (IDW QS 1) angewendet. Die Berufspflichten gemäß der Wirtschaftsprüferordnung und der Berufssatzung für Wirtschaftsprüfer / vereidigte Buchprüfer einschließlich der Anforderungen an die Unabhängigkeit haben wir eingehalten.

Verantwortung des Vorstands und des Aufsichtsrats

Der Vorstand und der Aufsichtsrat sind verantwortlich für die Aufstellung des Vergütungsberichts, einschließlich der dazugehörigen Angaben, der den Anforderungen des § 162 AktG entspricht. Ferner sind sie verantwortlich für die internen Kontrollen, die sie als notwendig erachten, um die Aufstellung eines Vergütungsberichts, einschließlich der dazugehörigen Angaben, zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Verantwortung des Wirtschaftsprüfers

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob im Vergütungsbericht in allen wesentlichen Belangen die Angaben nach § 162 Abs. 1 und 2 AktG gemacht worden sind, und hierüber ein Prüfungsurteil in einem Vermerk abzugeben.

Wir haben unsere Prüfung so geplant und durchgeführt, dass wir durch einen Vergleich der im Vergütungsbericht gemachten Angaben mit den in § 162 Abs. 1 und 2 AktG geforderten Angaben die formelle Vollständigkeit des Vergütungsberichts feststellen können. In Einklang mit § 162 Abs. 3 AktG haben wir die inhaltliche Richtigkeit der Angaben, die inhaltliche Vollständigkeit der einzelnen Angaben oder die angemessene Darstellung des Vergütungsberichts nicht geprüft.

Stuttgart, 3. Mai 2023

Ernst & Young GmbH

Wirtschaftsprüfungsgesellschaft

| Maurer Wirtschaftsprüfer |

Ilg Wirtschaftsprüfer |

Bericht des Vorstands an die Hauptversammlung zu Punkt 6 der Tagesordnung über den Ausschluss des Bezugsrechts gemäß § 203 Absatz 2, § 186 Absatz 4 Satz 2 AktG (genehmigtes Kapital 2023)

Der Hauptversammlung der Manz AG wird unter Tagesordnungspunkt 6 der am 4. Juli 2023 stattfindenden ordentlichen Hauptversammlung 2023 ein neues genehmigtes Kapital (genehmigtes Kapital 2023) in Höhe von insgesamt bis zu Euro 4.270.143,00 vorgeschlagen, das für Bar- und Sachkapitalerhöhungen zur Verfügung stehen soll. Das neue genehmigte Kapital soll die bisherige gemäß § 3 Abs. 3 der Satzung bestehende Ermächtigung (genehmigtes Kapital 2021) in Höhe von Euro 3.097.636,00 ersetzen, das aufgrund der Ausübung durch den Vorstand mit Zustimmung vom Aufsichtsrat am 23. Mai 2022 teilweise ausgeübt wurde.

Das neue genehmigte Kapital 2023 soll sich an den bewährten Regelungen des bisherigen genehmigten Kapitals 2021 orientieren. Mit der neuen Ermächtigung soll die Gesellschaft in die Lage versetzt werden, im Interesse ihrer Aktionäre bei der Erhöhung des Grundkapitals schnell und flexibel handeln zu können. Da Entscheidungen über die Deckung eines Kapitalbedarfs in der Regel kurzfristig zu treffen sind, ist es von Bedeutung, dass die Gesellschaft hierbei nicht vom Rhythmus der jährlichen Hauptversammlungen oder von der langen Einberufungsfrist einer außerordentlichen Hauptversammlung abhängig ist. Mit dem Instrument des genehmigten Kapitals hat der Gesetzgeber diesem Erfordernis Rechnung getragen. Als gängigste Anlässe für die Inanspruchnahme eines genehmigten Kapitals sind die Stärkung der Eigenkapitalbasis und die Finanzierung von Unternehmensakquisitionen zu nennen.

Bei der Ausnutzung des genehmigten Kapitals 2023 haben die Aktionäre grundsätzlich ein Bezugsrecht. Unter den nachfolgend genannten Voraussetzungen ist jedoch der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auszuschließen.

| a) |

Der Vorstand soll ermächtigt werden, bei Barkapitalerhöhungen das gesetzliche Bezugsrecht der Aktionäre mit Zustimmung des Aufsichtsrats im Rahmen des § 203 Absatz 1 und 2, § 186 Absatz 3 Satz 4 AktG auszuschließen. Dieser Bezugsrechtsausschluss ermöglicht es, im Interesse des Unternehmens neue Aktien an den Kapitalmärkten im In- und Ausland gezielt zu platzieren, indem die Aktien unter kurzfristiger Ausnutzung günstiger Börsensituationen zu marktnah festgesetzten und möglichst hohen Preisen ausgegeben werden. Dem Gedanken des Verwässerungsschutzes der Aktionäre wird dadurch Rechnung getragen, dass die Aktien nur zu einem Preis platziert werden dürfen, der den maßgeblichen Börsenpreis nicht wesentlich unterschreitet. Die endgültige Festlegung des Platzierungspreises erfolgt möglichst zeitnah vor der Platzierung. Der Vorstand wird sich dabei – unter Berücksichtigung der aktuellen Marktgegebenheiten – bemühen, einen eventuellen Abschlag vom Börsenpreis so niedrig wie möglich zu halten. Der Abschlag zum Börsenpreis im Zeitpunkt der Ausnutzung des genehmigten Kapitals wird nach Möglichkeit weniger als 3 %, in jedem Fall aber weniger als 5 % des aktuellen Börsenpreises betragen. Der bei einer Platzierung unter Bezugsrechtsausschluss erzielbare Erlös führt im Regelfall zu einem deutlich höheren Mittelzufluss als bei einer Aktienplatzierung mit Bezugsrecht, bei der es in der Regel zu nicht unwesentlichen Abschlägen vom Börsenpreis kommt. Ein erheblicher Grund hierfür ist, dass eine Platzierung ohne gesetzliche Bezugsfrist unmittelbar nach Festsetzung des Ausgabebetrags erfolgen kann und somit beim Ausgabebetrag kein Kursänderungsrisiko für den Zeitraum einer Bezugsfrist berücksichtigt werden muss. Zwar gestattet § 186 Absatz 2 AktG eine Veröffentlichung des Bezugspreises bis zum drittletzten Tag der Bezugsfrist. Angesichts der häufig zu beobachtenden Volatilität an den Aktienmärkten besteht aber auch dann ein Marktrisiko über mehrere Tage, welches zu Sicherheitsabschlägen bei der Festlegung des Bezugspreises und so zu nicht marktnahen Konditionen führt. Auch ist bei Bestand eines Bezugsrechts wegen der Ungewissheit seiner Ausübung (Bezugsverhalten) die erfolgreiche Platzierung bei Dritten gefährdet bzw. mit zusätzlichen Aufwendungen verbunden. Zudem kann bei Einräumung eines Bezugsrechts die Gesellschaft wegen der Länge der Bezugsfrist nicht kurzfristig auf günstige bzw. ungünstige Marktverhältnisse reagieren, sondern ist rückläufigen Aktienkursen während der Bezugsfrist ausgesetzt, die zu einer für die Gesellschaft ungünstigen Platzierung führen können. Durch den Verzicht auf die zeit- und kostenaufwendige Abwicklung des Bezugsrechts kann der Eigenkapitalbedarf aus sich kurzfristig bietenden Marktchancen zeitnah gedeckt werden. Kapitalerhöhungen aufgrund dieser Ermächtigung zum Bezugsrechtsausschluss dürfen insgesamt weder Euro 854.028,00, dies entspricht knapp 10 % des derzeitigen Grundkapitals, noch 10 % des Grundkapitals zum Zeitpunkt der Ausübung der Ermächtigung überschreiten. Dies bedeutet, dass auch bei mehreren Kapitalerhöhungen innerhalb des Ermächtigungszeitraums für nicht mehr als insgesamt 10 % des Grundkapitals das Bezugsrecht aufgrund dieser Ermächtigung ausgeschlossen werden kann. Zudem besteht die Beschränkung, dass bei der Obergrenze auch Aktien berücksichtigt werden, die bis zur Ausgabe neuer Aktien aus dem genehmigten Kapital aufgrund anderer Ermächtigungen zum Bezugsrechtsausschluss in unmittelbarer oder entsprechender Anwendung von § 186 Absatz 3 Satz 4 AktG ausgegeben werden. Auf die Begrenzung sind damit Wandlungs- oder Optionsrechte bzw. Wandlungspflichten auf Aktien der Gesellschaft anzurechnen, die mit Options- oder Wandelanleihen, Genussrechten oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) verbunden sind, die im Zeitraum dieser Ermächtigung in sinngemäßer Anwendung von § 186 Absatz 3 Satz 4 AktG unter Ausschluss des Bezugsrechts gegen Barleistung ausgegeben werden. Ferner ist die Veräußerung von eigenen Aktien anzurechnen, sofern sie im Zeitraum dieser Ermächtigung aufgrund einer Ermächtigung gemäß § 71 Absatz 1 Nr. 8 Satz 5 AktG in Verbindung mit § 186 Absatz 3 Satz 4 AktG unter Ausschluss des Bezugsrechts erfolgt. Hierdurch wird sichergestellt, dass aus dem genehmigten Kapital keine Aktien unter Ausschluss des Bezugsrechtes gemäß § 203 Absatz 1 und 2, § 186 Absatz 3 Satz 4 AktG ausgegeben werden, wenn dies dazu führen würde, dass insgesamt für mehr als 10 % des Grundkapitals das Bezugsrecht der Aktionäre ohne besonderen sachlichen Grund ausgeschlossen wird. Durch diese Vorgaben wird im Einklang mit der gesetzlichen Regelung dem Schutzbedürfnis der Aktionäre im Hinblick auf einen Verwässerungsschutz ihres Anteilsbesitzes Rechnung getragen. Ferner erhält jeder Aktionär auf Grund des börsennahen Ausgabekurses der neuen Aktien die Möglichkeit, die zur Aufrechterhaltung seiner Beteiligungsquote erforderlichen Aktien zu annähernd gleichen Bedingungen über die Börse zu erwerben. Die Vermögens- und Stimmrechtsinteressen der Aktionäre werden daher angemessen gewahrt. |

| b) |

Die Ermächtigung, mit Zustimmung des Aufsichtsrats das Grundkapital gegen Sacheinlagen unter Ausschluss des Bezugsrechts zum Erwerb von Unternehmen, Unternehmensteilen oder Unternehmensbeteiligungen oder von sonstigen Vermögensgegenständen oder zur Durchführung von Unternehmenszusammenschlüssen zu erhöhen, soll den Vorstand in die Lage versetzen, in geeigneten Fällen Unternehmen, Teile von Unternehmen oder Unternehmensbeteiligungen oder sonstige Vermögensgegenstände nicht nur durch Zahlung eines Kaufpreises in Geld, sondern auch gegen Überlassung von Aktien der Gesellschaft erwerben bzw. Unternehmenszusammenschlüsse auf diese Weise durchführen zu können. Je nach der Größenordnung eines solchen Erwerbs und den Erwartungen des jeweiligen Verkäufers kann es zweckmäßig oder erforderlich sein, die Gegenleistung durch Aktien der Gesellschaft zu erbringen. Dadurch werden die liquiden Mittel der Gesellschaft geschont und der Umfang einer möglichen Kaufpreisfinanzierung verringert. Hierzu ist der Ausschluss des Bezugsrechts der Aktionäre notwendige Voraussetzung. Die Gesellschaft steht im globalen Wettbewerb. Sie muss jederzeit in der Lage sein, in den nationalen und internationalen Märkten schnell und flexibel zu handeln. Dazu gehört auch die Möglichkeit, sich zur Verbesserung der Wettbewerbsposition mit anderen Unternehmen zusammenzuschließen oder Unternehmen, Unternehmensteile und Beteiligungen an Unternehmen zu erwerben. Insbesondere im Zusammenhang mit dem Erwerb von Unternehmen oder Unternehmensteilen kann es zudem wirtschaftlich sinnvoll sein, auch sonstige Vermögensgegenstände zu erwerben, etwa solche, die dem Unternehmen oder Unternehmensteil wirtschaftlich dienen. Die vorgesehene Ermächtigung zum Ausschluss des Bezugsrechts soll die Gesellschaft im Wettbewerb um interessante Akquisitionsobjekte stärken und es ihr ermöglichen, bei einer sich bietenden Gelegenheit schnell und flexibel mit Zustimmung des Aufsichtsrats agieren zu können. Die im Interesse der Gesellschaft optimale Umsetzung kann im Einzelfall darin bestehen, den Unternehmenszusammenschluss oder die Akquisition unter Gewährung von Aktien der erwerbenden Gesellschaft durchzuführen, die durch die Ausübung des genehmigten Kapitals geschaffen werden. Die Praxis zeigt zudem, dass sowohl auf den internationalen als auch auf den nationalen Märkten als Gegenleistung im Rahmen von Unternehmenszusammenschlüssen und für attraktive Akquisitionsobjekte häufig die Verschaffung von Aktien der erwerbenden Gesellschaft verlangt wird. Wenn sich entsprechende Vorhaben konkretisieren, wird der Vorstand sorgfältig prüfen, ob er von der Ermächtigung zur Gewährung eigener Aktien Gebrauch machen soll. Bei der Festlegung der Bewertungsrelationen wird der Vorstand sicherstellen, dass die Interessen der Aktionäre angemessen gewahrt bleiben. In der Regel wird er sich bei der Bemessung des Werts der als Gegenleistung hingegebenen Aktien am Börsenpreis der Aktien der Gesellschaft orientieren. Eine schematische Anknüpfung an einen Börsenkurs ist indes nicht vorgesehen, insbesondere um einmal erzielte Verhandlungsergebnisse nicht durch Schwankungen des Börsenkurses infrage zu stellen. Der Wert des jeweils zu erwerbenden Unternehmens, Unternehmensteils oder der Unternehmensbeteiligung oder der sonstigen Vermögensgegenstände wird nach anerkannten Bewertungsmaßstäben bestimmt werden. Da der Wert der künftig zu erwerbenden Unternehmen, Unternehmensteile oder Unternehmensbeteiligungen oder sonstigen Vermögensgegenstände und damit deren Erwerbspreis derzeit noch nicht bekannt ist, kann gegenwärtig kein fester Ausgabebetrag genannt werden. Der Umfang des Bezugsrechtsausschlusses in Höhe des genehmigten Kapitals ist erforderlich, um auch bei einer größeren Akquisition die Gegenleistung ganz oder mindestens zu einem bedeutenden Teil in Form von Aktien der Gesellschaft erbringen zu können. |

| c) |

Ferner soll der Vorstand mit Zustimmung des Aufsichtsrats das Bezugsrecht ausschließen können, soweit es erforderlich ist, um den Inhabern von Options- oder Wandelanleihen sowie Genussrechten oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente), die von der Gesellschaft oder unmittelbaren oder mittelbaren Konzerngesellschaften der Gesellschaft ausgegeben werden, ein Bezugsrecht auf neue Aktien in dem Umfang zu gewähren, wie es ihnen nach Ausübung ihres Options- oder Wandlungsrechts bzw. nach Erfüllung ihrer Wandlungspflicht zustehen würde. Solche Schuldverschreibungen sind zur Erleichterung der Platzierung in der Regel mit einem Verwässerungsschutz ausgestattet, der neben der Möglichkeit zur Ermäßigung des Wandlungspreises vorsieht, dass den Inhabern bei nachfolgenden Kapitalerhöhungen ein Bezugsrecht auf neue Aktien eingeräumt werden kann, wie es den Aktionären zusteht. Sie werden damit so gestellt, als seien sie bereits Aktionäre. Ein Bezugsrecht von Inhabern bzw. Gläubigern bereits bestehender Options- oder Wandlungsrechte bzw. von mit Wandlungspflichten ausgestatteten Wandelschuldverschreibungen bietet die Möglichkeit zu verhindern, dass im Falle einer Ausübung des genehmigten Kapitals der Options- oder Wandlungspreis ermäßigt werden muss. Dies gewährleistet einen höheren Ausgabepreis der bei Ausübung der Option oder Durchführung der Wandlung auszugebenden Aktien. Um die Schuldverschreibungen mit einem solchen Verwässerungsschutz ausstatten zu können, muss das Bezugsrecht der Aktionäre auf diese Aktien ausgeschlossen werden. Dies dient der leichteren Platzierung der Schuldverschreibungen und damit dem Interesse der Aktionäre an einer optimalen Finanzstruktur der Gesellschaft. |

| d) |

Die Ermächtigung des Vorstands, mit Zustimmung des Aufsichtsrats etwaige Spitzenbeträge von dem Bezugsrecht der Aktionäre auszuschließen, dient der Darstellung eines praktikablen Bezugsverhältnisses und damit der Erleichterung der Durchführung von Kapitalerhöhungen unter Gewährung von Bezugsrechten. Der Wert solcher Spitzenbeträge ist in der Regel gering, während der Aufwand für die Emission ohne einen solchen Ausschluss deutlich höher wäre. Die als freie Spitzen vom Bezugsrecht ausgeschlossenen neuen Aktien werden bestmöglich für die Gesellschaft verwertet. |

Die Interessen der Aktionäre werden daher insgesamt durch die Ermächtigung zum Bezugsrechtsausschluss nicht unangemessen beeinträchtigt.

Konkrete Pläne für eine Ausnutzung des neuen genehmigten Kapitals 2023 bestehen derzeit nicht. Entsprechende Vorratsbeschlüsse mit der Möglichkeit zum Bezugsrechtsausschluss sind national und international üblich. Der Vorstand wird in jedem Fall sorgfältig prüfen, ob die Ausnutzung des genehmigten Kapitals 2023 im Interesse der Gesellschaft und ihrer Aktionäre liegt. Im Falle der Ausnutzung der vorgeschlagenen Ermächtigung wird der Vorstand in der nächsten Hauptversammlung darüber berichten.

Bericht des Vorstands an die Hauptversammlung zu Punkt 7 der Tagesordnung betreffend die Ermächtigung zur Gewährung von Bezugsrechten an Mitglieder des Vorstands und Führungskräfte der Gesellschaft und ihrer Konzerngesellschaften im Rahmen eines Performance Share Plan (Manz Performance Share Plan 2023) und die Schaffung eines bedingten Kapitals IV sowie die Änderung der Satzung

Die Gesellschaft gewährt Mitgliedern des Vorstands, Mitgliedern der Geschäftsführungen verbundener Unternehmen der Gesellschaft sowie Führungskräften der Gesellschaft unterhalb des Vorstands und Führungskräften verbundener Unternehmen der Gesellschaft unterhalb der Geschäftsführungen bereits bisher einen variablen Vergütungsbestandteil mit langfristiger Anreizwirkung. Dieser soll das unternehmerische Handeln der berechtigten Vorstandsmitglieder und Führungskräfte fördern, sie langfristig an die Gesellschaft bzw. die verbundenen Unternehmen binden sowie eine marktgerechte und durchgängige Vergütung sicherstellen. Der hierfür von der ordentlichen Hauptversammlung vom 2. Juli 2019 beschlossene Manz Performance Share Plan 2019 im Umfang von bis zu 180.000 Bezugsrechten und bis zu 360.000 Aktien der Gesellschaft (dies entspricht rund 4,2 % des Grundkapitals) ist durch Ausgabe von Performance Shares nahezu ausgeschöpft.

Um die Vergütungsstruktur weiterhin auf eine nachhaltige und mehrjährige Unternehmensentwicklung auszurichten und auch zukünftig Performance Shares ausgeben zu können, soll ein neuer Manz Performance Share Plan 2023 beschlossen werden, der hinsichtlich Ausgestaltung und Ausübbarkeit dem Manz Performance Share Plan 2015 und dem Manz Performance Share Plan 2019 entspricht sowie die Vorgaben des vom Aufsichtsrat beschlossenen und von der ordentlichen Hauptversammlung vom 7. Juli 2021 gebilligten Vergütungssystems für die Mitglieder des Vorstands der Manz AG umsetzt. Auf dieser Grundlage sollen durch den Vorstand und den Aufsichtsrat bis zu 238.000 Bezugsrechte (Performance Shares) zum Bezug von bis zu 476.000 Aktien der Gesellschaft ausgegeben werden können. Dementsprechend soll auch ein neues bedingtes Kapital IV geschaffen werden.

Punkt 7 der Tagesordnung der ordentlichen Hauptversammlung der Manz AG am 4. Juli 2023 enthält den Vorschlag, den Vorstand und, soweit Mitglieder des Vorstands betroffen sind, den Aufsichtsrat zu ermächtigen, Bezugsrechte (Performance Shares) auf insgesamt bis zu 476.000 Stückaktien der Gesellschaft an Mitglieder des Vorstands der Gesellschaft, an Mitglieder der Geschäftsführungen von verbundenen Unternehmen der Gesellschaft sowie an Führungskräfte der Gesellschaft unterhalb des Vorstands und an Führungskräfte von verbundenen Unternehmen der Gesellschaft unterhalb der Geschäftsführungen zu gewähren. Dementsprechend soll auch ein neues bedingtes Kapital IV geschaffen und als § 3 Absatz 7 in die Satzung eingefügt werden.

Die Schaffung des bedingten Kapitals IV in Höhe von Euro 476.000,00, entsprechend rund 5,6 % des derzeitigen Grundkapitals der Gesellschaft, dient dazu, dass die Gesellschaft neue Stückaktien ausgeben und diese dazu verwenden kann, sie auf die Bezugsberechtigten für den Fall der Ausübung der ihnen gewährten Performance Shares zu übertragen. Die neuen Aktien werden erst ausgegeben, wenn nach Maßgabe der in dem Hauptversammlungsbeschluss festgelegten Bedingungen Performance Shares an Bezugsberechtigte ausgegeben werden und diese ihre Bezugsrechte nach Ablauf der Wartezeit und nach Maßgabe der Erreichung der in der Ermächtigung festgelegten Erfolgsziele ausüben. Aufgrund der Zweckbindung des bedingten Kapitals steht den Aktionären nach den Bestimmungen des Aktiengesetzes kein Bezugsrecht auf die neuen Aktien zu.

Gegenüber Phantom Stocks (Stock Appreciation Rights), die nach Ablauf der Wartezeit und Erreichung der Erfolgsziele grundsätzlich durch Geldzahlung bedient werden, bietet die Ausgabe von zum Bezug von Aktien der Gesellschaft berechtigenden Performance Shares den Vorteil, dass die Bezugsberechtigten nach Ausgabe der Aktien entscheiden können, ob sie als Aktionäre an der Gesellschaft beteiligt bleiben oder die Aktien über die Börse verkaufen. Die Aktionärsbasis der Gesellschaft wird in der Tendenz verbreitert und das Eigenkapital gestärkt. Die Gesellschaft vermeidet den Abfluss von liquiden Mitteln.

Die Performance Shares sollen in der Regel in jährlichen Tranchen ausgegeben werden, die voraussichtlich einen in etwa gleich großen Umfang haben. Die Aufteilung der Performance Shares auf die einzelnen Gruppen von Bezugsberechtigten soll nach der gegenwärtigen Planung im Wesentlichen der in der Ermächtigung enthaltenen Aufteilung der maximal auszugebenden Anzahl entsprechen. Vorstand und Aufsichtsrat behalten sich allerdings vor, über die Ausgabe von Performance Shares und den Umfang der einzelnen Tranchen jährlich unter Berücksichtigung der Gesamtsituation des Unternehmens zu entscheiden. Zu Schwankungen im jährlichen Umfang kann es zudem kommen, soweit sich die Zahl der teilnehmenden Führungskräfte und/oder der Börsenpreis der Manz-Aktie ändert.

Die Ausgabe von Aktien aus dem bedingten Kapital IV erfolgt nicht vor Ablauf der Wartezeit von vier Kalenderjahren nach dem Ausgabetag der betreffenden Tranche der Performance Shares. Diese sind nur ausübbar, wenn der Minimalwert für mindestens eines der Erfolgsziele überschritten wurde, anderenfalls verfallen die Performance Shares entschädigungslos.

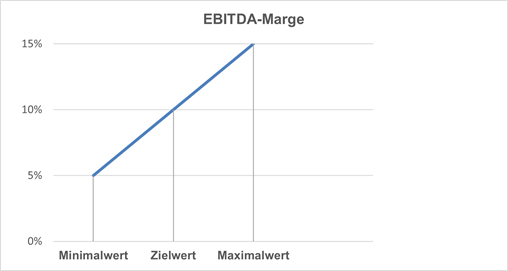

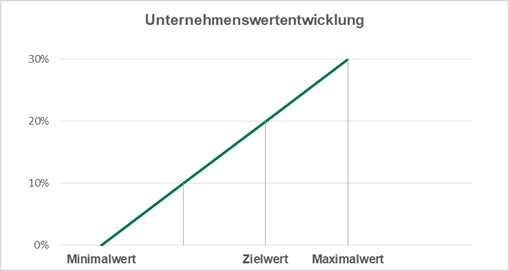

Die Erfolgsziele für die Performance Shares bestehen in der EBITDA-Marge sowie der Unternehmenswertentwicklung. Das Erfolgsziel EBITDA-Marge und das Erfolgsziel Unternehmenswertentwicklung haben für den Gesamt-Zielerreichungsgrad eine Gewichtung von jeweils 50 %.

Für jedes Erfolgsziel besteht eine „Zielvorgabe“, ein „Minimalwert“ und ein „Maximalwert“. Die Zielvorgabe definiert den Wert, bei dem der Zielerreichungsgrad für das jeweilige Erfolgsziel 100 % beträgt. Der Minimalwert bestimmt das untere Ende des Zielkorridors, bei dessen Unterschreiten oder Erreichen der Zielerreichungsgrad für das jeweilige Erfolgsziel 0 % beträgt. Der Maximalwert definiert den Wert, bei dessen Erreichen oder Überschreiten der Zielerreichungsgrad 200 % beträgt.

Das Erfolgsziel EBITDA-Marge bezieht sich auf den Mittelwert der EBITDA-Margen nach Maßgabe der Konzernabschlüsse der Gesellschaft während der Performanceperiode für das Erfolgsziel EBITDA-Marge, die einen Zeitraum von vier Geschäftsjahren ab dem Beginn des Geschäftsjahrs, in dem die Performance Shares gewährt werden, umfasst. Der Minimalwert besteht in einer EBITDA-Marge von 5 %. Die Zielvorgabe besteht in einer EBITDA-Marge von 10 %. Der Maximalwert für das Erfolgsziel EBITDA-Marge ist bei einer EBITDA-Marge von 15 % erreicht.

Die Unternehmenswertentwicklung bezeichnet die prozentuale Steigerung des Unternehmenswerts der Gesellschaft. Die Performanceperiode für das Erfolgsziel Unternehmenswertentwicklung umfasst einen Zeitraum von mindestens vier Kalenderjahren, der am Beginn des Ausgabezeitraums, in dem die Performance Shares gewährt werden, beginnt und zum Ablauf der Wartezeit endet. Als Unternehmenswert gilt die Marktkapitalisierung der Gesellschaft. Der Minimalwert besteht in einer Unternehmenswertentwicklung von 0 %. Die Zielvorgabe besteht in einer Unternehmenswertentwicklung von 20 %. Der Maximalwert für das Erfolgsziel ist bei einer Unternehmenswertentwicklung von 30 % erreicht

Der Gesamt-Zielerreichungsgrad für die jeweilige Tranche entspricht dem Mittelwert der für die beiden Erfolgsziele erreichten Zielerreichungsgrade. Die Ausübbarkeit der Performance Shares ist nach dem Gesamt-Zielerreichungsgrad gestaffelt, indem die an die Bezugsberechtigten ausgegebenen Performance Shares einer Tranche mit dem Gesamt-Zielerreichungsgrad multipliziert werden. Je ein Performance Share kann mithin zum Bezug von bis zu zwei Aktien der Gesellschaft berechtigen (Stückzahl-Cap).

Die mit den Performance Shares verbundene Chance ist durch einen Cap limitiert: Die Zahl der zu bedienenden Performance Shares vermindert sich, wenn und soweit der Wert der auszugebenden Aktien bei Ablauf der Wartezeit 300 % des Zuteilungswerts der in der betreffenden Tranche dem Bezugsberechtigten gewährten Performance Shares überschreitet. Darüber hinaus sieht die Ermächtigung das Recht des Aufsichtsrats bzw. des Vorstands vor, die Ausübbarkeit der Performance Shares im Falle außerordentlicher Entwicklungen nach deren Ermessen zu begrenzen. Anlässe hierfür können sich etwa durch Unternehmensübernahmen, Veräußerungen von Unternehmensteilen, Hebung stiller Reserven oder externe Einflüsse ergeben, die zu sogenannten „Windfall-Profits“ führen würden.

Ausübbare Performance Shares können von den Bezugsberechtigten innerhalb eines Ausübungszeitraums von drei Monaten ausgeübt werden. Dieser beginnt nach dem Zeitpunkt, zu dem sowohl der Konzernabschluss der Gesellschaft für das letzte Geschäftsjahr vor Ablauf der Wartezeit der betreffenden Tranche gebilligt worden als auch die Wartezeit abgelaufen ist. Der infolge der Ausübung von Performance Shares für den Erwerb je einer Aktie vom Bezugsberechtigten an die Gesellschaft zu zahlende Ausübungspreis entspricht dem jeweiligen gesetzlich vorgeschriebenen geringsten Ausgabebetrag (§ 9 Absatz 1 AktG), der derzeit Euro 1,00 beträgt.

Die Gesellschaft möchte bei der Durchführung des Performance Share Plan über ein hohes Maß an Flexibilität verfügen. Sie behält sich daher das Recht vor, anstelle der Ausgabe von neuen Aktien aus dem bedingten Kapital IV eigene Aktien, die sie in ihrem Bestand hält oder zu diesem Zweck erwirbt, zu liefern oder den jeweiligen Wert der auszugebenden Aktien, abzüglich des Ausübungspreises, auszubezahlen. Die Zahlung des Ausgleichsbetrags führt zwar zu einem Mittelabfluss, vermeidet aber eine Verwässerung durch Ausgabe neuer Aktien und im Falle einer relativ geringfügigen Ausübung unverhältnismäßig hohe administrative Kosten. Die Ausgabe von neuen Aktien wird auch bei Bedienung der Performance Shares mit eigenen Aktien vermieden, was bei einer günstigen Kurssituation vorzugswürdig sein kann. Dazu ist es erforderlich, die Aktionäre der Gesellschaft vom Bezug von eigenen Aktien auszuschließen.

Vorstand und Aufsichtsrat sollen ermächtigt werden, die weiteren Einzelheiten der Gewährung und Erfüllung von Performance Shares, für die Ausgabe der Aktien aus dem bedingten Kapital sowie die weiteren Planbedingungen festzusetzen, darunter die Behandlung von Performance Shares, wenn Bezugsberechtigte bei Ablauf der Wartezeit aus dem Dienst- oder Arbeitsverhältnis mit der Gesellschaft oder dem mit ihr verbundenen Unternehmen aufgrund einer Kündigung oder eines Aufhebungsvertrags ausgeschieden sind. Da der Performance Share Plan auch eine Bindung der Führungskräfte an das Unternehmen bezweckt, ist beabsichtigt, die Ausübung der Performance Shares im Falle einer Kündigung oder bei Abschluss eines Aufhebungsvertrags im Grundsatz davon abhängig zu machen, dass sie zum Zeitpunkt der Beendigung des Dienst- oder Arbeitsverhältnisses ausübbar sind. Vorstand und Aufsichtsrat möchten aber flexibel entscheiden können, in welchen Fällen sie davon Ausnahmen zulassen.

Auf der Grundlage des Manz Performance Share Plan 2023 sollen die Führungskräfte durch eine langfristige variable Vergütungskomponente mit mehrjähriger Bemessungsgrundlage auf die nachhaltige Entwicklung der Manz-Gruppe ausgerichtet werden. Vorstand und Aufsichtsrat sind überzeugt, dass die vorgeschlagene Ermächtigung zur Ausgabe von Performance Shares an Mitglieder des Vorstands, an Mitglieder der Geschäftsführungen von verbundenen Unternehmen der Gesellschaft sowie an Führungskräfte der Gesellschaft unterhalb des Vorstands und an Führungskräfte von verbundenen Unternehmen der Gesellschaft unterhalb der Geschäftsführungen in besonderem Maße geeignet ist, einen nachhaltigen Leistungsanreiz für die Führungskräfte der Manz-Gruppe zu bewirken und damit im Interesse der Gesellschaft und ihrer Aktionäre zu einer nachhaltigen Steigerung des Unternehmenswerts beizutragen.

Mitteilungen und Informationen an die Aktionäre

Teilnahme an der Hauptversammlung und Ausübung des Stimmrechts

Anmeldung zur Hauptversammlung und Nachweis des Anteilsbesitzes

Zur Teilnahme an der Hauptversammlung und zur Ausübung des Stimmrechts sind nach § 14 der Satzung diejenigen Aktionäre der Gesellschaft berechtigt, die sich vor der Hauptversammlung anmelden und der Gesellschaft ihren Anteilsbesitz nachweisen. Die Anmeldung und der Nachweis des Anteilsbesitzes müssen der für die Gesellschaft empfangsberechtigten Stelle in Textform (§ 126b BGB) in deutscher oder englischer Sprache unter der nachstehenden Adresse bis zum Dienstag, den 27. Juni 2023, bis 24:00 Uhr (MESZ) zugehen:

|

Manz AG |

Der Nachweis des Anteilsbesitzes hat durch einen in deutscher oder englischer Sprache erstellten Nachweis gemäß § 67c Absatz 3 AktG oder durch einen sonstigen vom Letztintermediär in Textform in deutscher oder englischer Sprache erstellten Nachweis zu erfolgen, der sich auf den Beginn des 13. Juni 2023, 0:00 Uhr (MESZ), („Nachweisstichtag“) bezieht. Im Verhältnis zur Gesellschaft gilt für die Teilnahme an der Hauptversammlung oder die Ausübung des Stimmrechts als Aktionär nur, wer den besonderen Nachweis des Anteilsbesitzes erbracht hat. Die Berechtigung zur Teilnahme an der Hauptversammlung und zur Ausübung des Stimmrechts richtet sich nach dem nachgewiesenen Anteilsbesitz zum Nachweisstichtag. Veräußerungen und Erwerbe von Aktien nach dem Nachweisstichtag haben gegenüber der Gesellschaft keine Auswirkungen auf die Berechtigung zur Teilnahme an der Hauptversammlung und zur Ausübung des Stimmrechts.

Nach Eingang der Anmeldung und des Nachweises ihres Anteilsbesitzes bei der Gesellschaft unter der oben genannten Adresse werden den Aktionären Eintrittskarten für die Hauptversammlung übersandt. Um den rechtzeitigen Erhalt der Eintrittskarten sicherzustellen, bitten wir die Aktionäre, frühzeitig für die Anmeldung und die Übersendung des Nachweises ihres Anteilsbesitzes an die Gesellschaft unter der oben genannten Adresse Sorge zu tragen.

Verfahren für die Teilnahme an der Hauptversammlung und die Ausübung des Stimmrechts durch Bevollmächtigte

Allgemeine Hinweise

Aktionäre haben die Möglichkeit, ihr Stimmrecht in der Hauptversammlung, durch Briefwahl, oder durch Bevollmächtigung der von der Gesellschaft benannten Stimmrechtsvertreter wie nachstehend näher bestimmt auszuüben. Ferner können Aktionäre Vollmachten an Dritte erteilen, denen die genannten Möglichkeiten zur Ausübung des Stimmrechts in gleicher Weise zur Verfügung stehen.

Unter Tagesordnungspunkt 1 wird kein Beschlussvorschlag unterbreitet und ist somit auch keine Abstimmung vorgesehen (zur Erläuterung siehe dort). Die vorgesehenen Abstimmungen zu den Tagesordnungspunkten 2 bis 4 und 6 bis 8 haben verbindlichen Charakter, diejenige zu Tagesordnungspunkt 5 hat empfehlenden Charakter. In Bezug auf den Beschlussvorschlag zu Tagesordnungspunkt 5 ist zu beachten, dass der Beschluss der Hauptversammlung zum Vergütungsbericht 2022 gemäß § 120a Absatz 4 Satz 2 i.V.m. Absatz 2 Satz 2 und 3 AktG auch im Falle der Nicht-Billigung weder Rechte noch Pflichten begründet und nicht anfechtbar ist.

Die Aktionäre und ihre Bevollmächtigten können bei sämtlichen Abstimmungen jeweils mit „Ja“ (Befürwortung) oder „Nein“ (Ablehnung) abstimmen oder sich der Stimme enthalten (Stimmenthaltung).

Stimmabgabe durch Briefwahl

Aktionäre und ihre Bevollmächtigten haben, sofern die Voraussetzungen zur Teilnahme an der Hauptversammlung und zur Ausübung des Stimmrechts erfüllt sind, die Möglichkeit, ihre Stimmen im Wege der Briefwahl abzugeben.

Die Stimmabgabe im Wege der Briefwahl kann der Gesellschaft vor der Hauptversammlung zum einen in Textform unter der nachstehend genannten Anschrift oder per E-Mail unter der nachstehend genannten E-Mail-Adresse an die nachstehend für die Gesellschaft empfangsberechtigte Stelle übermittelt werden:

|

Manz AG |

Aus abwicklungstechnischen Gründen sollte für die auf diese Weise erfolgende Briefwahl das dafür von der Gesellschaft bereitgestellte Formular genutzt werden. Das Formular wird den Aktionären, die sich form- und fristgerecht zur Hauptversammlung anmelden, mit der Eintrittskarte zugesandt.

Auf diese Weise abgegebene Briefwahlstimmen müssen der Gesellschaft bis spätestens zum Montag, den 3. Juli 2023, bis 18:00 Uhr (MESZ) zugegangen sein. Bis zu diesem Datum können sie auch in der gleichen Weise geändert oder widerrufen werden, wie sie abgegeben worden sind.

Die Abgabe von Stimmen durch Briefwahl kann zum anderen auch unter Nutzung des passwortgeschützten Aktionärsportals unter der Adresse

https://www.manz.com/hv

nach Eingabe der Zugangsdaten gemäß dem dafür vorgesehenen Verfahren erfolgen. Auf diesem Weg können Briefwahlstimmen bis spätestens zum Montag, den 3. Juli 2023, bis 18:00 Uhr (MESZ) abgegeben, geändert und widerrufen werden.

Die Abgabe von Stimmen durch Briefwahl ist ausschließlich zu Abstimmungen über vor der Hauptversammlung von der Gesellschaft bekannt gemachte Beschlussvorschläge des Vorstands und des Aufsichtsrats sowie aufgrund eines Verlangens einer Minderheit nach § 122 Absatz 2 AktG, als Gegenantrag nach § 126 Absatz 1 AktG oder als Wahlvorschlag nach § 127 AktG bekannt gemachte Beschlussvorschläge von Aktionären möglich.

Vollmachtserteilung an Dritte

Die Aktionäre, die die Voraussetzungen für die Teilnahme an der Hauptversammlung und die Ausübung des Stimmrechts erfüllt haben, können ihr Stimmrecht in der Hauptversammlung unter entsprechender Vollmachtserteilung durch einen Bevollmächtigten, auch durch ein Kreditinstitut oder eine Vereinigung von Aktionären, ausüben lassen. Auch im Fall einer Bevollmächtigung sind eine fristgerechte Anmeldung des Aktionärs und ein fristgerechter Nachweis des Anteilsbesitzes erforderlich.

Die Bevollmächtigung von Intermediären oder diesen gemäß § 135 Absatz 8 AktG gleichstehenden Aktionärsvereinigungen, Stimmrechtsberatern oder Personen, die sich geschäftsmäßig gegenüber Aktionären zur Ausübung des Stimmrechts in der Hauptversammlung erbieten, ist von diesen nachprüfbar festzuhalten und unterliegt im Übrigen den gesetzlichen Bestimmungen des § 135 AktG. Insbesondere genügt zum Nachweis ihrer Stimmberechtigung gegenüber der Gesellschaft die Vorlegung des von dem Letztintermediär erstellten besonderen Nachweises. Die genannten Institutionen und Personen können zum Verfahren für ihre eigene Bevollmächtigung zusätzliche Anforderungen vorsehen.

Bevollmächtigt ein Aktionär mehr als eine Person, so kann die Gesellschaft eine oder mehrere von diesen zurückweisen.

Die Erklärung der Erteilung der Vollmacht kann gegenüber dem Bevollmächtigten oder gegenüber der Gesellschaft erfolgen.

Der Nachweis der Bevollmächtigung kann der Gesellschaft bereits vor der Hauptversammlung zum einen in Textform unter der nachstehend genannten Anschrift oder per E-Mail unter der nachstehend genannten E-Mail-Adresse an die nachstehend für die Gesellschaft empfangsberechtigte Stelle übermittelt werden:

|

Manz AG |

Die vorstehend genannten Übermittlungswege stehen auch zur Verfügung, wenn die Erteilung der Vollmacht durch Erklärung gegenüber der Gesellschaft erfolgen soll oder der Widerruf einer erteilten Vollmacht gegenüber der Gesellschaft erklärt werden soll.

Für die Erteilung und den Nachweis einer Vollmacht kann das von der Gesellschaft zur Verfügung gestellte Vollmachtsformular verwendet werden. Das Vollmachtsformular befindet sich auf der Eintrittskarte, die den Aktionären nach Eingang der Anmeldung und des Nachweises ihres Anteilsbesitzes übersandt werden.

Auf diese Weise abgegebene Bevollmächtigungen und Nachweise von Vollmachten müssen der Gesellschaft bis spätestens zum Montag, den 3. Juli 2023, bis 18:00 Uhr (MESZ) zugegangen sein. Bis zu diesem Datum können sie auch in der gleichen Weise geändert oder widerrufen werden, wie sie abgegeben worden sind.

Die Erteilung von Bevollmächtigungen kann zum anderen auch unter Nutzung des passwortgeschützten Aktionärsportals unter der Adresse

https://www.manz.com/hv

nach Eingabe der Zugangsdaten gemäß dem dafür vorgesehenen Verfahren erfolgen. Auf diesem Weg können Vollmachten bis spätestens zum Montag, den 3. Juli 2023, bis 18:00 Uhr (MESZ) abgegeben, geändert und widerrufen werden.

Vollmachtserteilung an die Stimmrechtsvertreter der Gesellschaft

Wir bieten unseren Aktionären und ihren Bevollmächtigten an, von der Gesellschaft benannte weisungsgebundene Stimmrechtsvertreter mit der Ausübung ihres Stimmrechts zu bevollmächtigen. Dabei bitten wir zu beachten, dass die von der Gesellschaft benannten Stimmrechtsvertreter das Stimmrecht nur zu denjenigen Punkten der Tagesordnung ausüben können, zu denen die Aktionäre oder ihre Bevollmächtigten Weisung erteilen. Die Aktionäre und ihre Bevollmächtigten, die den von der Gesellschaft benannten Stimmrechtsvertretern eine Vollmacht erteilen wollen, benötigen hierzu eine Eintrittskarte zur Hauptversammlung.

Die Vollmachten nebst Weisungen an die von der Gesellschaft benannten Stimmrechtsvertreter können bereits vor der Hauptversammlung zum einen in Textform unter der nachstehend genannten Anschrift oder per E-Mail unter der nachstehend genannten E-Mail-Adresse an die nachstehend für die Gesellschaft empfangsberechtigte Stelle übermittelt werden:

|

Manz AG |

Für die Vollmachts- und Weisungserteilung kann das von der Gesellschaft zur Verfügung gestellte Vollmachts- und Weisungsformular verwendet werden. Das Vollmachts- und Weisungsformular befindet sich auf der Eintrittskarte, die den Aktionären nach Eingang der Anmeldung und des Nachweises ihres Anteilsbesitzes übersandt werden.

Auf diese Weise erteilte Vollmachten nebst Weisungen an die von der Gesellschaft benannten Stimmrechtsvertreter müssen der Gesellschaft bis spätestens zum Montag, den 3. Juli 2023, bis 18:00 Uhr (MESZ) zugegangen sein. Bis zu diesem Datum können sie auch in der gleichen Weise geändert oder widerrufen werden, wie sie abgegeben worden sind.

Die Erteilung von Vollmachten nebst Weisungen an die von der Gesellschaft benannten Stimmrechtsvertreter kann zum anderen auch unter Nutzung des passwortgeschützten Aktionärsportals unter der Adresse

https://www.manz.com/hv

nach Eingabe der Zugangsdaten gemäß dem dafür vorgesehenen Verfahren erfolgen. Auf diesem Weg können Vollmachten und Weisungen bis spätestens zum Montag, den 3. Juli 2023, bis 18:00 Uhr (MESZ) abgegeben, geändert oder widerrufen werden.

Die Abgabe von Stimmen durch die von der Gesellschaft benannten Stimmrechtsvertreter ist ausschließlich zu Abstimmungen über vor der Hauptversammlung von der Gesellschaft bekannt gemachte Beschlussvorschläge des Vorstands und des Aufsichtsrats sowie aufgrund eines Verlangens einer Minderheit nach § 122 Absatz 2 AktG, als Gegenantrag nach § 126 Absatz 1 AktG oder als Wahlvorschlag nach § 127 AktG bekannt gemachte Beschlussvorschläge von Aktionären möglich. Die von der Gesellschaft benannten Stimmrechtsvertreter werden keine Aufträge zu Wortmeldungen, zur Einlegung von Widersprüchen gegen Hauptversammlungsbeschlüsse oder zum Stellen von Fragen oder von Anträgen entgegennehmen.

Weitere Informationen zur Stimmrechtsausübung

Sollten Stimmrechte durch Briefwahl fristgemäß auf mehreren Wegen (per Brief, per E-Mail, elektronisch über das Aktionärsportal oder gemäß § 67c Absatz 1 und Absatz 2 Satz 3 AktG in Verbindung mit Artikel 2 Absatz 1 und 3 und Artikel 9 Absatz 4 der Durchführungsverordnung (EU) 2018/1212) ausgeübt bzw. Vollmachten und ggf. Weisungen fristgemäß auf mehreren Wegen erteilt werden, werden diese unabhängig vom Zeitpunkt des Zugangs in folgender Reihenfolge berücksichtigt: 1. elektronisch über das Aktionärsportal, 2. gemäß § 67c Absatz 1 und Absatz 2 Satz 3 AktG in Verbindung mit Artikel 2 Absatz 1 und 3 und Artikel 9 Absatz 4 der Durchführungsverordnung (EU) 2018/1212, 3. per E-Mail und 4. per Brief.

Gehen auf demselben Übermittlungsweg fristgemäß mehrere Briefwahlstimmen bzw. Vollmachten und Weisungen zu, ist die zeitlich zuletzt zugegangene Erklärung verbindlich.

Eine spätere Stimmabgabe als solche gilt nicht als Widerruf einer früheren Stimmabgabe. Der zuletzt zugegangene, fristgerechte Widerruf einer Erklärung ist maßgeblich.

Sollten auf dem gleichen Weg Erklärungen mit mehr als einer Form der Stimmrechtsauübung eingehen, gilt: Briefwahlstimmen haben Vorrang gegenüber der Erteilung von Vollmachten nebst Weisungen an die Stimmrechtsvertreter der Gesellschaft und letztere haben Vorrang gegenüber der Erteilung von Vollmachten und Weisungen an Dritte, insbesondere einen Intermediär, eine Aktionärsvereinigung, einen Stimmrechtsberater gemäß § 134a AktG sowie einer diesen gemäß § 135 Absatz 8 AktG gleichgestellten Person.

Die Teilnahme des Aktionärs oder seines Bevollmächtigten an der Hauptversammlung gilt als Widerruf einer erfolgten Stimmabgabe durch Briefwahl oder einer erteilten Vollmacht nebst Weisung an den Stimmrechtsvertreter der Gesellschaft.

Sollte ein Intermediär, eine Aktionärsvereinigung, ein Stimmrechtsberater gemäß § 134a AktG sowie eine diesen gemäß § 135 Absatz 8 AktG gleichgestellte Person zur Vertretung nicht bereit sein, werden die Stimmrechtsvertreter der Gesellschaft zur Vertretung entsprechend der Weisungen bevollmächtigt.

Gesamtzahl der Aktien und der Stimmrechte

Im Zeitpunkt der Einberufung dieser Hauptversammlung beläuft sich die Gesamtzahl der Aktien der Gesellschaft auf 8.540.286 Stückaktien, die 8.540.286 Stimmen gewähren.

Rechte der Aktionäre

Verlangen auf Ergänzung der Tagesordnung gemäß § 122 Absatz 2 AktG

Aktionäre der Gesellschaft, deren Anteile zusammen den zwanzigsten Teil des Grundkapitals (dies entspricht 427.015 Aktien der Gesellschaft) erreichen, können gemäß § 122 Absatz 2 AktG verlangen, dass Gegenstände auf die Tagesordnung der Hauptversammlung gesetzt und bekanntgemacht werden. Jedem neuen Gegenstand muss eine Begründung oder eine Beschlussvorlage beiliegen. Verlangen auf Ergänzung der Tagesordnung sind schriftlich an den Vorstand der Manz AG zu richten und müssen der Gesellschaft spätestens bis zum Samstag, den 3. Juni 2023, bis 24:00 Uhr (MESZ) zugehen.

Verlangen auf Ergänzung der Tagesordnung sind schriftlich unter der nachstehend genannten Anschrift oder in elektronischer Form gemäß § 126a BGB unter der nachstehend genannten E-Mail-Adresse an die Gesellschaft zu richten:

|

Vorstand der |

Die Antragsteller haben nachzuweisen, dass sie seit mindestens 90 Tagen vor dem Tag des Zugangs des Verlangens bei der Gesellschaft Inhaber der Aktien sind und dass sie die Aktien bis zur Entscheidung des Vorstands über den Antrag halten.

Bekanntzumachende Ergänzungen der Tagesordnung werden – soweit sie nicht bereits mit der Einberufung bekannt gemacht wurden – unverzüglich nach Zugang des Verlangens im Bundesanzeiger bekannt gemacht und solchen Medien zur Veröffentlichung zugeleitet, bei denen davon ausgegangen werden kann, dass sie die Information in der gesamten Europäischen Union verbreiten. Sie werden außerdem unverzüglich nach ihrem Eingang auf der Internetseite der Gesellschaft unter der Adresse

https://www.manz.com/hv

zugänglich gemacht sowie den Aktionären gemäß § 125 AktG mitgeteilt.

Weitergehende Erläuterungen zu den vorgenannten Rechten der Aktionäre nach § 122 Absatz 2 AktG können auf der Internetseite der Gesellschaft unter der Adresse

https://www.manz.com/hv

abgerufen werden.

Gegenanträge und Wahlvorschläge gemäß § 126 Absatz 1, § 127 AktG

Aktionäre der Gesellschaft können der Gesellschaft nach § 126 Absatz 1 AktG Gegenanträge gegen Vorschläge von Vorstand und/oder Aufsichtsrat zu bestimmten Punkten der Tagesordnung sowie nach § 127 AktG Vorschläge zur Wahl von Aufsichtsratsmitgliedern oder von Abschlussprüfern übersenden.

Gegenanträge nach § 126 Absatz 1 AktG müssen mit einer Begründung versehen sein. Wahlvorschläge nach § 127 AktG brauchen nicht begründet zu werden. Der Vorstand braucht einen Vorschlag zur Wahl von Aufsichtsratsmitgliedern oder Abschlussprüfern auch dann nicht zugänglich zu machen, wenn der Vorschlag nicht deren Namen, ausgeübten Beruf und Wohnort enthält. Der Vorstand braucht einen Vorschlag zur Wahl von Aufsichtsratsmitgliedern ferner dann nicht zugänglich zu machen, wenn ihm keine Angaben zur Mitgliedschaft der Kandidaten in anderen gesetzlich zu bildenden Aufsichtsräten beigefügt sind.

Gegenanträge und Wahlvorschläge sind in Textform unter der nachstehend genannten Anschrift oder per E-Mail unter der nachstehend genannten E-Mail-Adresse an die Gesellschaft zu richten:

|

Manz AG |

Gegenanträge und Wahlvorschläge von Aktionären der Gesellschaft, einschließlich des Namens des Aktionärs, der Begründung und einer etwaigen Stellungnahme der Verwaltung werden auf der Internetseite der Gesellschaft unter der Adresse

https://www.manz.com/hv

nur zugänglich gemacht, wenn sie der Gesellschaft bis zum Montag, den 19. Juni 2023, bis 24:00 Uhr (MESZ) zugehen.

Das Recht eines jeden Aktionärs, während der Hauptversammlung Gegenanträge oder Wahlvorschläge zu den verschiedenen Tagesordnungspunkten auch ohne vorherige Übermittlung an die Gesellschaft zu stellen, bleibt unberührt. Wir weisen darauf hin, dass Gegenanträge oder Wahlvorschläge, die der Gesellschaft vorab fristgerecht übermittelt worden sind, in der Hauptversammlung nur Beachtung finden, wenn sie dort mündlich gestellt werden.

Weitergehende Erläuterungen zu den vorgenannten Rechten der Aktionäre § 126 Absatz 1, § 127 AktG können auf der Internetseite der Gesellschaft unter der Adresse

https://www.manz.com/hv

abgerufen werden.

Auskunftsrecht gemäß § 131 Absatz 1 AktG

Aktionäre der Gesellschaft können in der Hauptversammlung vom Vorstand nach § 131 Absatz 1 AktG Auskunft über Angelegenheiten der Gesellschaft, die rechtlichen und geschäftlichen Beziehungen der Gesellschaft zu verbundenen Unternehmen sowie die Lage des Konzerns und der in den Konzernabschluss einbezogenen Unternehmen verlangen, soweit die Auskunft zur sachgemäßen Beurteilung des Gegenstands der Tagesordnung erforderlich ist.

Von der Beantwortung einzelner Fragen kann der Vorstand aus den in § 131 Absatz 3 AktG genannten Gründen absehen, etwa weil die Erteilung der Auskunft nach vernünftiger kaufmännischer Beurteilung geeignet ist, der Gesellschaft oder einem verbundenen Unternehmen einen nicht unerheblichen Nachteil zuzufügen.