flatexDEGIRO AG

Frankfurt am Main

WKN: FTG111

ISIN: DE000FTG1111

Einberufung der ordentlichen (virtuellen) Hauptversammlung 2024

Kennung des Ereignisses: FTK_flatexDEGIRO_AG_AGM:062024

Wir laden unsere Aktionäre zu der als

virtuelle Hauptversammlung gemäß § 118a Aktiengesetz ( „AktG“ )

ohne physische Präsenz der Aktionäre und deren Bevollmächtigten

(mit Ausnahme der von der Gesellschaft benannten Stimmrechtsvertreter)

am Dienstag, den 04. Juni 2024, mit Beginn 10:00 Uhr (MESZ),

stattfindenden ordentlichen Hauptversammlung ein.

Eine physische Teilnahme der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung im Sinne des Aktiengesetzes, dem Geschäftssitz der flatexDEGIRO AG, Omniturm, Große Gallusstraße 16 – 18, 60312 Frankfurt am Main, ist ausgeschlossen. Ordnungsgemäß angemeldete Aktionäre bzw. deren Bevollmächtigte können jedoch im Wege elektronischer Kommunikation über den passwortgeschützten Internetservice unter der Internetadresse https://www.flatexdegiro.com unter „Investor Relations“ in dem Unterpunkt „HV & Prospekt“, dort unter „Hauptversammlung 2024“, die gesamte Hauptversammlung in Bild und Ton live über das Internet verfolgen und per Videokommunikation Anträge stellen, Redebeiträge leisten und Fragen stellen. Die Stimmrechtsausübung der ordnungsgemäß angemeldeten Aktionäre erfolgt – durch die Aktionäre selbst oder deren Bevollmächtigte – ausschließlich im Wege der Briefwahl (schriftlich oder im Wege elektronischer Kommunikation) oder durch Vollmachtserteilung an die von der Gesellschaft benannten Stimmrechtsvertreter. Bitte beachten Sie zur Anmeldung zur Hauptversammlung, zur Ausübung des Stimmrechts und zu den weiteren Rechten der Aktionäre die Hinweise am Ende dieser Einberufung im Abschnitt „III. Informationen zur Durchführung der virtuellen Hauptversammlung“.

I. Tagesordnung

| 1. |

Vorlage des festgestellten Jahresabschlusses und des Lageberichts für das Geschäftsjahr 2023, des gebilligten Konzernabschlusses und des Konzernlageberichts für das Geschäftsjahr 2023 sowie des Berichts des Aufsichtsrats über das Geschäftsjahr 2023 Entsprechend den gesetzlichen Bestimmungen ist zu diesem Tagesordnungspunkt kein Beschluss zu fassen, da der Aufsichtsrat den vom Vorstand aufgestellten Jahresabschluss und Konzernabschluss bereits gebilligt und den Jahresabschluss damit festgestellt hat. Die unter diesem Tagesordnungspunkt genannten Unterlagen enthalten auch den erläuternden Bericht zu den Angaben nach §§ 289a Abs. 1, 315a Handelsgesetzbuch („HGB“). Die genannten Unterlagen sind ebenso wie die zusammengefasste Erklärung zur Unternehmensführung nach §§ 289f, 315d HGB für das Geschäftsjahr 2023 und der gesonderte nichtfinanzielle Konzernbericht für das Geschäftsjahr 2023 von der Einberufung an und auch während der Hauptversammlung auf der Internetseite der Gesellschaft unter https://www.flatexdegiro.com unter „Investor Relations“ in dem Unterpunkt „HV & Prospekt“, dort unter „Hauptversammlung 2024“ zugänglich. |

||||||||||||||||||||||||||||||||||||||||||

| 2. |

Beschlussfassung über die Verwendung des Bilanzgewinns Vorstand und Aufsichtsrat schlagen vor, folgenden Beschluss zu fassen: Der im Jahresabschluss der Gesellschaft für das Geschäftsjahr 2023 ausgewiesene Bilanzgewinn von EUR 75.543.583,81 wird wie folgt verwendet:

|

||||||||||||||||||||||||||||||||||||||||||

| 3. |

Beschlussfassung über die Entlastung der Mitglieder des Vorstands für das Geschäftsjahr 2023 Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2023 amtierenden Mitgliedern des Vorstands für diesen Zeitraum Entlastung zu erteilen. Über die Entlastung soll im Wege der Einzelentlastung, also für jedes Vorstandsmitglied gesondert, abgestimmt werden. Zur Entlastung stehen die folgenden im Geschäftsjahr 2023 amtierenden Mitglieder des Vorstands an:

Herr Niehage hat sein Amt als Vorsitzender und Mitglied des Vorstands zwischenzeitlich mit Wirkung zum Ablauf des 30. April 2024 niedergelegt. |

||||||||||||||||||||||||||||||||||||||||||

| 4. |

Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats für das Geschäftsjahr 2023 Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2023 amtierenden Mitgliedern des Aufsichtsrats für diesen Zeitraum Entlastung zu erteilen. Über die Entlastung soll im Wege der Einzelentlastung, also für jedes Aufsichtsratsmitglied gesondert, abgestimmt werden. Zur Entlastung stehen die folgenden im Geschäftsjahr 2023 amtierenden Mitglieder des Aufsichtsrats an:

|

||||||||||||||||||||||||||||||||||||||||||

| 5. |

Beschlussfassung über die Wahl des Abschlussprüfers und Konzernabschlussprüfers für das Geschäftsjahr 2024, des Prüfers für die etwaige prüferische Durchsicht des Halbjahresfinanzberichts für das erste Halbjahr 2024 sowie des Prüfers für eine etwaige prüferische Durchsicht unterjähriger Finanzinformationen Der Aufsichtsrat schlägt – gestützt auf eine entsprechende Empfehlung und Präferenz seines Gemeinsamen Risiko- und Prüfungsausschusses – vor, folgenden Beschluss zu fassen:

Der Empfehlung und Präferenz des Gemeinsamen Risiko- und Prüfungsausschusses ist ein nach Art. 16 Abs. 3 der Verordnung (EU) Nr. 537/2014 des Europäischen Parlaments und des Rates vom 16. April 2014 über spezifische Anforderungen an die Abschlussprüfung bei Unternehmen von öffentlichem Interesse und zur Aufhebung des Beschlusses 2005/909/EG der Kommission („EU-Abschlussprüferverordnung“) durchgeführtes Auswahlverfahren vorangegangen. Im Anschluss daran hat der Gemeinsame Risiko- und Prüfungsausschuss dem Aufsichtsrat die Baker Tilly GmbH & Co. KG Wirtschaftsprüfungsgesellschaft, Düsseldorf, und die BDO AG Wirtschaftsprüfungsgesellschaft, Hamburg, für das ausgeschriebene Prüfungsmandat empfohlen und eine begründete Präferenz für die Baker Tilly GmbH & Co. KG Wirtschaftsprüfungsgesellschaft, Düsseldorf, mitgeteilt. Der Gemeinsame Risiko- und Prüfungsausschuss hat zudem gemäß Art. 16 Abs. 2 Unterabs. 3 der EU-Abschlussprüferverordnung in seiner Empfehlung erklärt, dass diese frei von ungebührlicher Einflussnahme durch Dritte getroffen worden ist und ihm keine die Auswahlmöglichkeiten beschränkende Vertragsklausel im Sinne von Art. 16 Abs. 6 der EU-Abschlussprüferverordnung auferlegt wurde. Die Baker Tilly GmbH & Co. KG Wirtschaftsprüfungsgesellschaft, Düsseldorf, hat gegenüber dem Gemeinsamen Risiko- und Prüfungsausschuss erklärt, dass keine geschäftlichen, finanziellen, persönlichen oder sonstigen Beziehungen zwischen ihr, ihren Organen und Prüfungsleitern einerseits und dem Unternehmen und seinen Organmitgliedern andererseits bestehen, die Zweifel an ihrer Unabhängigkeit begründen können. |

||||||||||||||||||||||||||||||||||||||||||

| 6. |

Beschlussfassung über die Wahl des Prüfers des Nachhaltigkeitsberichts für das Geschäftsjahr 2024 Der Aufsichtsrat schlägt – gestützt auf die entsprechende Empfehlung seines Gemeinsamen Risiko- und Prüfungsausschusses – vor, folgenden Beschluss zu fassen:

|

||||||||||||||||||||||||||||||||||||||||||

| 7. |

Beschlussfassung über die Billigung des nach § 162 AktG erstellten und geprüften Vergütungsberichts für das Geschäftsjahr 2023 Gemäß § 162 AktG haben Vorstand und Aufsichtsrat börsennotierter Gesellschaften jährlich einen Bericht über die den Mitgliedern des Vorstands und des Aufsichtsrats im letzten Geschäftsjahr gewährte und geschuldete Vergütung („Vergütungsbericht“) zu erstellen. Der Vergütungsbericht der flatexDEGIRO AG für das Geschäftsjahr 2023 wurde gemäß § 162 Abs. 3 AktG durch den Abschlussprüfer daraufhin geprüft, ob die gesetzlich geforderten Angaben nach § 162 Abs. 1 und 2 AktG gemacht wurden. Der Vermerk über die Prüfung des Vergütungsberichts ist dem Vergütungsbericht beigefügt. § 120a Abs. 4 Satz 1 AktG sieht vor, dass die Hauptversammlung über die Billigung dieses nach § 162 AktG erstellten und geprüften Vergütungsberichts für das vorausgegangene Geschäftsjahr beschließt. Der nach § 162 AktG erstellte Vergütungsbericht der flatexDEGIRO AG für das Geschäftsjahr 2023 und der Vermerk über dessen Prüfung durch die BDO AG Wirtschaftsprüfungsgesellschaft sind im Anschluss an diese Tagesordnung unter „II. Ergänzende Angaben, Hinweise und Berichte an die Hauptversammlung“ in den Angaben „1. Zu Punkt 7 der Tagesordnung: Vergütungsbericht für das Geschäftsjahr 2023“ wiedergegeben. Der Vergütungsbericht ist zudem von der Einberufung der Hauptversammlung an und auch während der gesamten Hauptversammlung über die Internetadresse https://www.flatexdegiro.com unter „Investor Relations“ in dem Unterpunkt „HV & Prospekt“, dort unter „Hauptversammlung 2024“ zugänglich. Vorstand und Aufsichtsrat schlagen vor, folgenden Beschluss zu fassen:

|

||||||||||||||||||||||||||||||||||||||||||

| 8. |

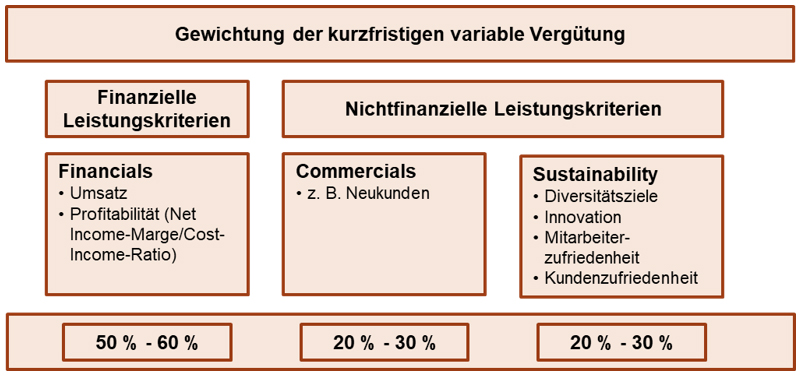

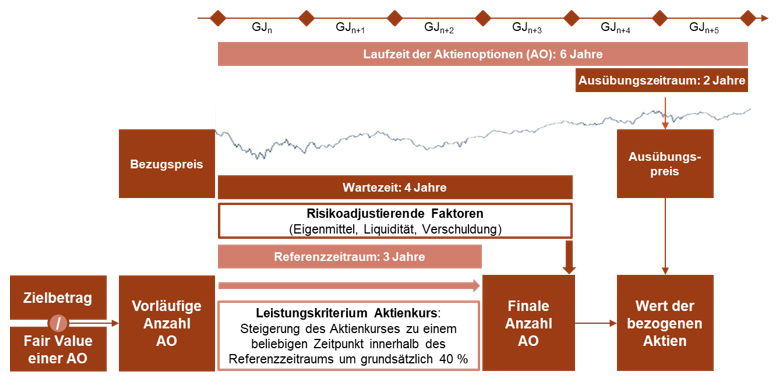

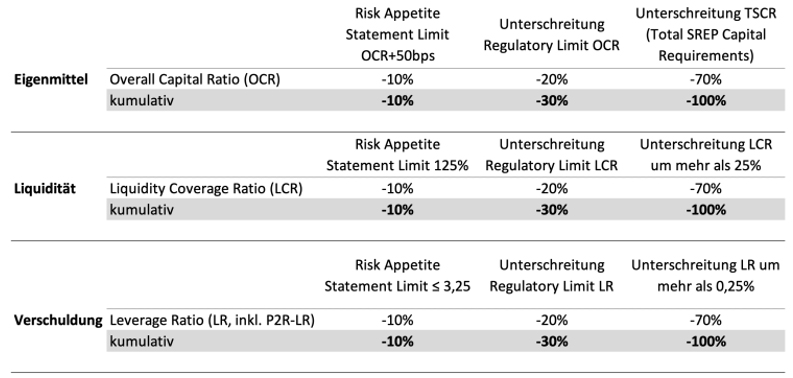

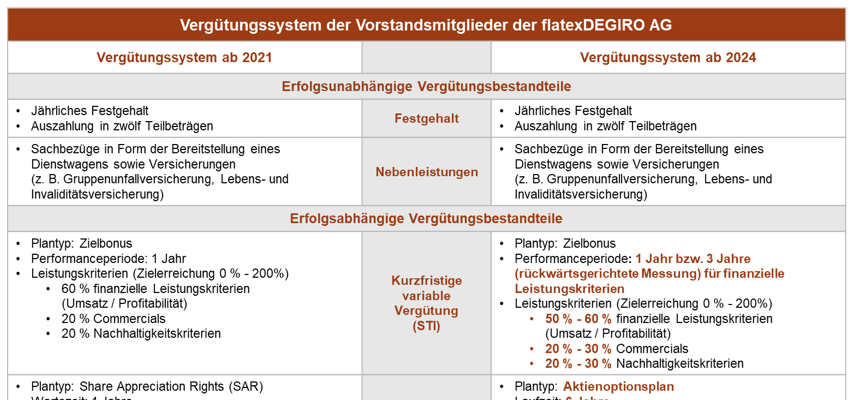

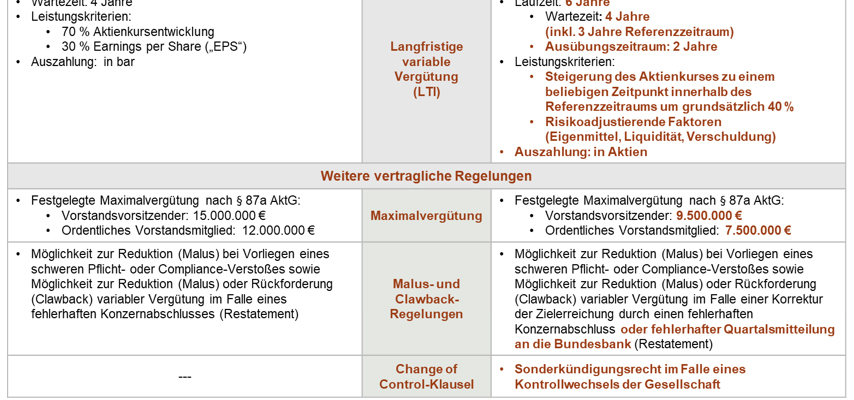

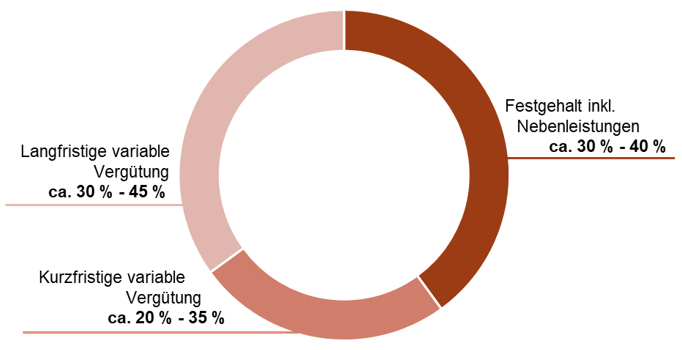

Beschlussfassung über die Billigung des Vergütungssystems für die Vorstandsmitglieder Gemäß § 120a Abs. 1 AktG beschließt die Hauptversammlung der börsennotierten Gesellschaft mindestens alle vier Jahre sowie bei jeder wesentlichen Änderung des Vergütungssystems über die Billigung des vom Aufsichtsrat vorgelegten Vergütungssystem für die Vorstandsmitglieder. Zuletzt hat die Hauptversammlung der Gesellschaft am 13. Juni 2023 das System zur Vergütung der Vorstandsmitglieder gebilligt. Der Aufsichtsrat überprüft das Vergütungssystem des Vorstands regelmäßig – auch hinsichtlich der Interessen der Investoren – und passt dieses bei Bedarf an. Der Vergütungskontrollausschuss hat eine Empfehlung für die Anpassung des Vergütungssystems ausgesprochen, die im April 2024 dem Aufsichtsrat vorgelegt und von diesem beschlossen wurde. In dessen Folge wurden Veränderungen an der Ausgestaltung der erfolgsabhängigen variablen Vergütungsbestandteile sowie der weiteren vertraglichen Regelungen vorgenommen. Dies umfasst die Änderung der Bemessung der Zielerreichung der kurzfristigen variablen Vergütung (Short Term Incentive, „STI“), indem die finanziellen Leistungskriterien künftig über drei Jahre bemessen werden, sowie die Umgestaltung der langfristigen variablen Vergütung (Long Term Incentive, „LTI“). Im STI werden neben den finanziellen Leistungskriterien auch nichtfinanzielle Kriterien einbezogen. Die nichtfinanziellen Leistungskriterien umfassen Erfolgsfaktoren des Unternehmens, die sich nicht unmittelbar in der Gewinn- und Verlustrechnung bzw. in bilanziellen Positionen ausdrücken, für den nachhaltigen Erfolg der flatexDEGIRO aber unerlässlich sind. Diese teilen sich auf in Commercials und Nachhaltigkeitskriterien, die mit jeweils 20 % – 30 % im STI gewichtet werden. Beim LTI wird die Entwicklung des Aktienkurses innerhalb eines dreijährigen Referenzzeitraums und die Einhaltung von Schwellenwerten von risikoadjustierenden Faktoren innerhalb der vierjährigen Wartezeit betrachtet. Die risikoadjustierenden Faktoren des LTI setzen sich aus den Eigenmitteln der Gesellschaft, ihrer Liquidität und der Verschuldung des Unternehmens zusammen und werden anhand von Schwellenwerten ermittelt. Der Aufsichtsrat der flatexDEGIRO AG hat insbesondere die im Rahmen der vergangenen Hauptversammlung 2023 von den Investoren gegebenen Hinweise aufgenommen und in die Überarbeitung des Vergütungssystems einfließen lassen. Es wurde eine Regelung im Falle eines Kontrollwechsels der Gesellschaft („Change of Control-Klausel“) vorgesehen und die Höhe der festgelegten Maximalvergütung nach § 87a AktG für die Vorstandsmitglieder signifikant reduziert. Für den Vorstandsvorsitzenden beläuft sich die Maximalvergütung danach auf EUR 9.500.000,00 statt wie bisher EUR 15.000.000,00 und für ordentliche Vorstandsmitglieder beläuft sich die Maximalvergütung danach auf EUR 7.500.000,00 statt wie bisher EUR 12.000.000,00. Vor dem Hintergrund der Rückäußerungen der Investoren sowie in Anbetracht der gesteigerten Fokussierung auf eine nachhaltige Anreizwirkung soll durch die Überarbeitung des LTI ein verstärkter Aktienbezug im Vergütungssystem etabliert werden. Hierzu soll als LTI ein Aktienoptionsplan („Aktienoptionsplan 2024“) als Nachfolgemodell zu den bisherigen Stock Appreciation Rights („SAR“) eingeführt werden (siehe Tagesordnungspunkt 9). Die Umstellung auf ein echtes aktienbasiertes Vergütungsinstrument wird die strategische Zielsetzung des Vorstands und die Interessen der Aktionärinnen und Aktionäre noch weiter angleichen. Die Anzahl der final ausübbaren Aktienoptionen wird zusätzlich anhand eines aktienbasierten Performancekriteriums sowie mehrerer risikoadjustierender Faktoren bemessen. Durch die definierten Leistungskriterien bietet der Aktienoptionsplan eine zielsichere Steuerungsmöglichkeit zur Erreichung der Unternehmensziele und stellt eine Incentivierung sicher, die im Einklang mit der strategischen Ausrichtung des Unternehmens steht. Darüber hinaus wird insbesondere durch die risikoadjustierenden Faktoren ein ausgeglichenes Chancen- und Risikoprofil in der Zielsetzung des LTI erreicht. Das neue, ab dem 01. Januar 2024 zur Anwendung kommende Vergütungssystem ist im Abschnitt „II. Ergänzende Angaben, Hinweise und Berichte an die Hauptversammlung“ in den Angaben „2. Zu Punkt 8 der Tagesordnung: Vergütungssystem für die Vorstandsmitglieder“ dargestellt. Das Vergütungssystem für die Vorstandsmitglieder ist zudem von der Einberufung der Hauptversammlung an und während der gesamten Hauptversammlung über die Internetadresse https://www.flatexdegiro.com unter „Investor Relations“ in dem Unterpunkt „HV & Prospekt“, dort unter „Hauptversammlung 2024“ zugänglich. Der Aufsichtsrat schlägt – auf Grundlage der Empfehlung des Vergütungskontrollausschusses – vor, folgenden Beschluss zu fassen:

|

||||||||||||||||||||||||||||||||||||||||||

| 9. |

Beschlussfassung über die Ermächtigung zur Gewährung von Bezugsrechten auf Aktien der Gesellschaft (Aktienoptionsplan 2024) und die Schaffung eines Bedingten Kapitals 2024 sowie über die entsprechende Satzungsänderung Die früheren Ermächtigungen des Vorstands, Bezugsrechte an Arbeitnehmer und Vorstandsmitglieder der Gesellschaft oder an Arbeitnehmer und Mitglieder der Geschäftsführung eines verbundenen Unternehmens der flatexDEGIRO AG auszugeben, sind seit dem 30. September 2019 (Bedingtes Kapital 2014) bzw. 27. August 2020 (Bedingtes Kapital 2015) ausgelaufen. Um die Gesellschaft auch weiterhin in die Lage zu versetzen, im Rahmen von Beteiligungsprogrammen Bezugsrechte an Arbeitnehmer und Vorstandsmitglieder der Gesellschaft sowie Mitglieder der Geschäftsführung von verbundenen Unternehmen ausgeben zu können, soll eine neue Ermächtigung erteilt und ein neues bedingtes Kapital („Bedingtes Kapital 2024“) geschaffen werden. Das Bedingte Kapital 2024 soll insbesondere für die Bedienung von Optionsrechten genutzt werden können, die unter einem neuen Aktienoptionsplan („Aktienoptionsplan 2024„) Mitarbeitern und Vorstandsmitgliedern der Gesellschaft und/oder Mitarbeitern und Mitgliedern der Geschäftsführung eines verbundenen Unternehmens gewährt werden. Der Nennbetrag des Bedingten Kapitals 2024 soll EUR 5.501.627,00 betragen und die Ermächtigung soll für fünf Jahre gelten. Vor diesem Hintergrund schlagen Vorstand und Aufsichtsrat vor, folgende Beschlüsse zu fassen:

|

||||||||||||||||||||||||||||||||||||||||||

| 10. |

Beschlussfassungen über die Ermächtigung zum Erwerb eigener Aktien gemäß § 71 Abs. 1 Nr. 8 AktG und zu deren weiteren Verwendung ohne Möglichkeit zum Ausschluss etwaiger Bezugs- und Andienungsrechte Vorstand und Aufsichtsrat schlagen vor, folgende Beschlüsse zu fassen:

|

||||||||||||||||||||||||||||||||||||||||||

| 11. |

Beschlussfassungen über die Ermächtigung zum Erwerb eigener Aktien gemäß § 71 Abs. 1 Nr. 8 AktG und zu deren weiteren Verwendung mit möglichem Ausschluss des Bezugs- und Andienungsrechts Vorstand und Aufsichtsrat schlagen vor, folgende Beschlüsse zu fassen:

|

||||||||||||||||||||||||||||||||||||||||||

| 12. |

Beschlussfassung über die Ermächtigung zum Erwerb eigener Aktien über multilaterale Handelssysteme und zum Einsatz von Derivaten im Rahmen des Erwerbs eigener Aktien gemäß § 71 Abs. 1 Nr. 8 AktG Bei Ausübung der unter Tagesordnungspunkt 11 zur Beschlussfassung vorgeschlagenen Ermächtigung zum Erwerb eigener Aktien soll der Erwerb auch über ein oder mehrere multilaterale Handelssysteme im Sinne von § 2 Abs. 6 Börsengesetz sowie unter Einsatz von Derivaten möglich sein. Vorstand und Aufsichtsrat schlagen daher vor zu beschließen:

|

II. Ergänzende Angaben, Hinweise und Berichte an die Hauptversammlung

| 1. |

Zu Punkt 7 der Tagesordnung: Vergütungsbericht für das Geschäftsjahr 2023 VERGÜTUNGSBERICHT 2023 Inhaltsverzeichnis

I. VERGÜTUNG DER MITGLIEDER DES VORSTANDS

II. VERGÜTUNG DER MITGLIEDER DES AUFSICHTSRATS

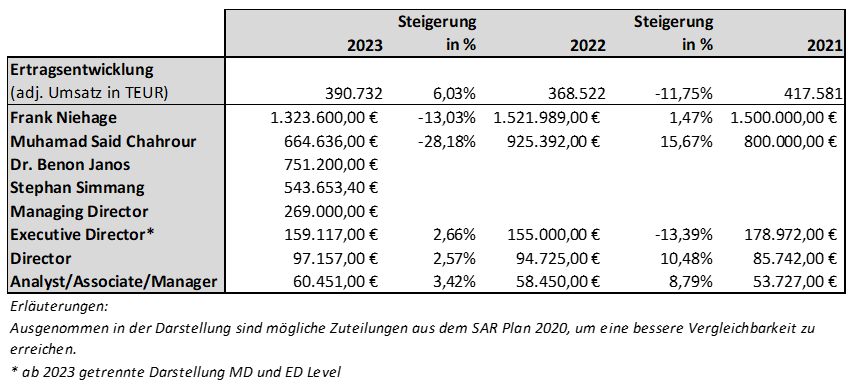

III. VERGÜTUNG DER MITARBEITER

IV. VERGLEICHENDE DARSTELLUNG DER ERTRAGSENTWICKLUNG UND DER JÄHRLICHEN VERÄNDERUNG DER VERGÜTUNG

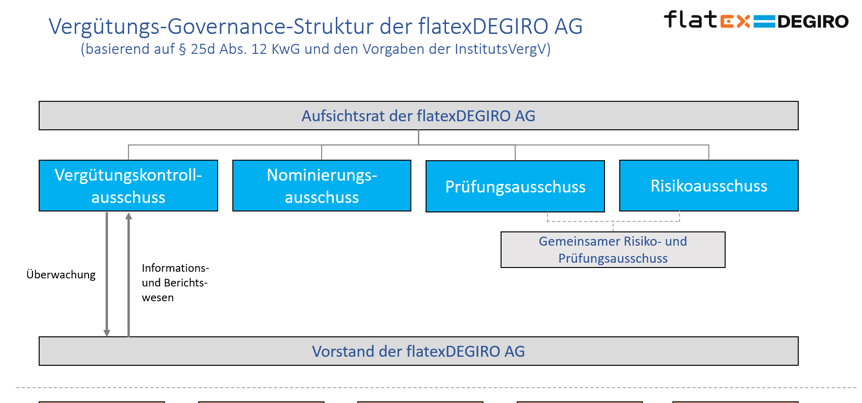

V. GLOSSAR Einleitung Der Vergütungsbericht für das Jahr 2023 enthält detaillierte Informationen zur Vergütung der flatexDEGIRO AG. Vergütungsbericht für den Vorstand und den Aufsichtsrat In dem Abschnitt „Vergütungsbericht für den Vorstand und den Aufsichtsrat“ werden die Grundsätze der Vergütung des Vorstands und des Aufsichtsrats der flatexDEGIRO AG beschrieben und die Vergütungshöhe und -struktur für das Geschäftsjahr 2023 erläutert. Der Vergütungsbericht entspricht den aktuellen rechtlichen und regulatorischen Anforderungen, insbesondere des § 162 Aktiengesetzes (AktG) sowie den Empfehlungen des Deutschen Corporate Governance Kodex (DCGK). Mit diesem Vergütungsbericht wird die Transparenz der Berichterstattung deutlich erhöht. Kritikpunkte am Vergütungsbericht des Vorjahres werden zudem berücksichtigt. Der Fokus liegt dabei auf der detaillierteren Darstellung der Vergütungsbestandteile und Ziele der Mitglieder des Vorstands sowie der detaillierten Darstellung der finanziellen Bestandteile der Mitglieder des Aufsichtsrats. Vergütungsbericht für die Mitarbeiter1 In dem Abschnitt „Vergütungsbericht für die Mitarbeiter“ werden Informationen über das Vergütungssystem und die Vergütungsstrukturen für die Mitarbeiter der flatexDEGIRO AG offengelegt. Der Bericht stellt das Vergütungsrahmenwerk des Konzerns dar und erläutert die Entscheidungen über die variable Vergütung für das Jahr 2023. 1 Wenn im Folgenden von Mitarbeitern die Rede ist, sind immer Mitarbeitende allen Geschlechts gemeint. I. Vergütung der Mitglieder des Vorstands Nachfolgend wird zunächst ein Rückblick auf das Geschäftsjahr 2023 gegeben. Sodann werden die Weiterentwicklungen des Vergütungssystems 2023 und die Abstimmung zum Vergütungsbericht 2022 auf der ordentlichen Hauptversammlung 2023 sowie deren Verbesserungen dargestellt. Im Anschluss folgen ein Überblick über das Vergütungssystem 2023, eine Erläuterung der Ziele und Zielerreichung für das Geschäftsjahr 2023 sowie die konkrete tabellarische Darstellung der Vergütung der einzelnen Vorstandsmitglieder für das Geschäftsjahr 2023. 1. Rückblick auf das Geschäftsjahr 2023 Das Geschäftsjahr 2023 war aufgrund der angespannten wirtschaftlichen Rahmenbedingungen – insbesondere im Zusammenhang mit der Energiekrise, der stark gestiegenen Inflation, dem nach wie vor andauernden russischen Angriffskrieg gegen die Ukraine und der Situation in Nahost – erneut ein besonders herausforderndes Jahr, gleichermaßen für die Kapitalmärkte wie für den Bankensektor. Trotz dieser schwierigen Rahmenbedingungen kann die flatexDEGIRO AG auf ein erfolgreiches Geschäftsjahr 2023 zurückblicken. Ein besonderer Schwerpunkt der Tätigkeiten in 2023 war die Umsetzung der Maßnahmen zur Mitigierung der Feststellungen zur Sonderprüfung der Bundesanstalt für Finanzdienstleistungen (BaFin) gemäß § 44 Kreditwesengesetz (KWG). Insgesamt zeigen sich die BaFin und die Deutsche Bundesbank im Rahmen der vorgenannten Sonderprüfung zufrieden mit den erreichten Fortschritten. Die Wiederanerkennung der Kreditrisikominderungstechnik durch die BaFin in nur zehn Monaten markiert einen wesentlichen Meilenstein. Die bisherige Abarbeitung der wesentlichen Feststellungen aus der § 44 KWG-Sonderprüfung wurde als angemessen bestätigt. Die Implementierungen werden zum Großteil im ersten Quartal 2024 umgesetzt. Gleichzeitig wurden durch Verbesserungen, Erweiterungen und Automatisierungen unserer technischen Systemlandschaft die zukünftige Wettbewerbsfähigkeit des Konzerns weiter gestärkt. Eines der größten Projekte, namentlich die Datenbank-Migration von dem Datenbankverwaltungssystem MySQL zu dem Datenbankmanagementsystem MariaDB, konnte noch vor Jahresausklang erfolgreich abgeschlossen werden. Mit der Erweiterung unserer eigenen OTC-Handelsplattform L.O.X. (Limit Order Xervices) der Xervices GmbH haben wir den Ausbau der digitalen Brokerage-Plattformen vorangetrieben. Zusammen mit der Erhöhung der Skalierbarkeit unserer Cashtransaktionsplattform sind dies wichtige Faktoren, um auch zukünftig unseren Anspruch zu unterstreichen, Europas größter Online Broker zu sein. Einen weiteren wichtigen Meilenstein bildete die zunehmende Automatisierung der Wertpapierabwicklung, welche maßgeblich zur Minimierung von Buchungsfehlern und somit einer höheren Kundenzufriedenheit beiträgt. Die Erfolge der flatexDEGIRO AG zeigen sich in den Zahlen für das Geschäftsjahr 2023: Die flatexDEGIRO AG hat im Geschäftsjahr 2023 ihr starkes Kundenwachstum fortgesetzt und ihre wesentlichen finanziellen Kennzahlen trotz des herausfordernden wirtschaftlichen Umfeldes und hoher Sonderbelastungen weiter gesteigert. Mit rund 340.000 Neukundenaccounts hat flatexDEGIRO seine Kundenbasis um weitere 13 % in 2023 auf insgesamt über 2,7 Millionen ausgebaut. Bereinigt um Effekte aus der Bildung beziehungsweise Auflösung von Rückstellungen für langfristige variable Vergütungen sind sowohl Umsatz als auch das operative Ergebnis (EBITDA) und das Konzernergebnis gegenüber dem Vorjahr gestiegen – und das trotz hoher Sonderbelastungen im niedrigen zweistelligen Millionenbereich. 2. Weiterentwicklung des Vergütungssystems 2023 Das Vorstandsvergütungssystem der flatexDEGIRO AG wurde zuletzt mit 70,75 % am 29.06.2021 von der Hauptversammlung gebilligt. Das Abstimmungsergebnis hat den Aufsichtsrat in seiner Vorgehensweise bestärkt, das Vergütungssystem des Vorstands regelmäßig zu überprüfen und bei Bedarf anzupassen. Zuletzt wurde das Vergütungssystem der Gruppe am 12. Dezember 2023 durch den Vergütungskontrollausschuss überprüft und als angemessen eingestuft. Anpassungen wurden in diesem Zusammenhang keine empfohlen. Um zukünftig die Vergütungssysteme der flatexDEGIRO AG und der flatexDEGIRO Bank AG anzugleichen und den Anforderungen der Institutsvergütungsverordnung (InstitutsVergV) zu entsprechen, wird im Rahmen einer Überarbeitung des Vergütungssystems in einem ersten Schritt eine Begrenzung des Verhältnisses von fixer zu variabler Vergütung eingeführt. Demnach darf die variable Vergütung nach entsprechender Beschlussfassung der Hauptversammlung gemäß § 25a Absatz 5 Satz 5 KWG 200 % der fixen Vergütung nicht überschreiten (d. h. ein Verhältnis von 2:1). Dies stellt die regulatorische Konformität mit den Anforderungen an eine Obergrenze für die variable Vergütung im Verhältnis zur fixen Vergütung gemäß § 6 InstitutsVergV sicher, gewährleistet ein ausgeglichenes Chancen- und Risikoprofil und erlaubt gleichzeitig eine angemessene Anreizwirkung für die Vorstandsmitglieder. 3. Abstimmung zum Vergütungsbericht 2022 auf der ordentlichen Hauptversammlung 2023 und Verbesserungen Die Hauptversammlung hat den Vergütungsbericht für das Geschäftsjahr 2022 am 13.06.2023 mit 62,12 % angenommen. Um das zurückhaltende Votum besser zu verstehen hat flatexDEGIRO den direkten Dialog mit wesentlichen Investoren, die gemeinsam rund 1/3 des Freefloats ausmachen, als auch zu führenden Stimmrechtsberatern gesucht. Neben Investor Relations auch der Finanzvorstand der flatexDEGIRO AG in eine Reihe dieser Gespräche mit einbezogen. Auf Empfehlung des Aufsichtsrats wurden ebenfalls Gespräche mit Stimmrechtsberatern geführt. Zusätzlich wurde ein auf derartige Themen spezialisierter Dienstleister zur Unterstützung und Qualitätssicherung in dem Verbesserungsprozess hinzugezogen. Wesentliche Gründe für das zurückhaltende Votum bezogen sich nach Rückmeldung von Investoren und Stimmrechtsberatern insbesondere auf allgemeine Transparenzniveaus, die Maximalvergütung des Vorstandsvorsitzenden und die Darstellung der finanziellen Kompensation der Aufsichtsratsmitglieder. Das so erhaltene Feedback wurde gesamtheitlich in die Erstellung dieses Vergütungsberichts sowie in weitergehende Überlegungen hinsichtlich möglicher zukünftiger Anpassungen am Vergütungssystem von Vorstand und Aufsichtsrat einbezogen. Aufsichtsrat und Vorstand haben den Aspekt der höheren Transparenz aufgenommen und werden auch in künftigen Vergütungsberichten mögliche Sonderkonstellationen zur Anwendung des Vergütungssystems ausführlich erläutern, damit Dritte insoweit die Entscheidungen des Aufsichtsrats und die Kompensation der Aufsichtsratsmitglieder besser nachvollziehen können. Darüber hinaus haben die Investoren eine höhere Transparenz mit Blick auf die Darstellung der Leistungskriterien für das Geschäftsjahr 2023 gefordert. Auch dies wird im vorliegenden Vergütungsbericht berücksichtigt. Im Interesse unserer Aktionäre stellen wir dieses Jahr insoweit mehr Informationen zur Verfügung und erhöhen dadurch die Transparenz. Es ist vorgesehen, der kommenden Hauptversammlung ein überarbeitetes Vergütungssystem für den Vorstand der flatexDEGIRO AG zur Abstimmung vorzulegen, welches insbesondere die theoretische Maximalvergütung aufgreift und eine Reduktion derselben von 15.000.000 Euro auf 9.500.000 Euro (Vorstandsvorsitzender) bzw. von 12.000.000 Euro auf 7.500.000 Euro (ordentliche Mitglieder des Vorstands) vorsieht. 4. Vergütungssystem 2023 im Überblick Die Vergütungspolitik und die Vergütungssysteme der flatexDEGIRO AG folgen der Geschäfts- und Risikostrategie des Unternehmens, unterstützen diese und zielen auf Nachhaltigkeit und Konsistenz ab, um ein risikobewusstes und verantwortungsvolles Verhalten der Mitarbeitenden zu fördern und einen nachhaltigen und konsistenten Geschäftserfolg zu sichern. Ziel der Vergütungspolitik ist die Gewährleistung sowohl der qualitativ als auch der quantitativ angemessenen Personalausstattung durch eine hohe Arbeitgeberattraktivität. Geeignete Mitarbeiter sollen gewonnen und die vorhandenen Mitarbeiter an das Unternehmen gebunden werden. Die Verantwortung für die angemessene Ausgestaltung der Vergütungssysteme für die Mitglieder des Vorstands der flatexDEGIRO AG obliegt dem Aufsichtsrat. Der Aufsichtsrat hat sich in seinen sechs ordentlichen und dreizehn außerordentlichen Sitzungen des Jahres 2023 ausführlich über die Lage der Gesellschaft, über Fragen der Geschäftspolitik, die Strategie und über sonstige wichtige Anlässe von dem Vorstand berichten lassen. Im Dezember 2022 hat der Aufsichtsrat der flatexDEGIRO AG einen Vergütungskontrollausschuss eingerichtet. Dieses Gremium tagt mindestens 2x pro Jahr. Vergütungs-Governance-Struktur der flatexDEGIRO AG (basierend auf § 25d Abs. 12 KWG und den Vorgaben der InstitutsVergV)

Abb. 1: Grafische Darstellung der Vergütungs-Governance-Struktur 4.1 Grundsätze der Vergütung des Vorstands Die Gesamtvergütung besteht grundsätzlich aus erfolgsunabhängigen, festen und erfolgsabhängigen, variablen Vergütungsbestandteilen, die sich an den Anforderungen der Institutsvergütungs-verordnung orientieren. Den Grundsätzen des Vergütungssystems liegenden folgende Leitgedanken zugrunde:

Abb. 2: Übersicht der Vergütungsgrundsätze Das Vergütungssystem der flatexDEGIRO AG ist weiterhin darauf ausgerichtet, einen Beitrag zur Förderung der Geschäftsstrategie und zur langfristigen Entwicklung der Gesellschaft und ihrer verbundenen Unternehmen zu leisten. Das geschieht vor allem durch eine transparente und klare Anreizstruktur der Vorstandsvergütung. Im Rahmen der Erstellung des Vergütungssystems wurde die Expertise externer Vergütungsberater (hkp) genutzt. Mit der anstehenden Aktualisierung werden wir erneut auf externe Beratung zurückgreifen. Durch das Vergütungssystem – namentlich durch die Gewichtung von Wirtschaftskennzahlen, Kennziffern zur sozialen und gesellschaftlichen Verantwortung (ESG-Kriterien, ESG = Environment, Social, Governance) risikoadjustierte Faktoren sowie durch die einheitliche Vergütungsstruktur für alle Vorstandsfunktionen – sollen die richtigen Anreiz-Schwerpunkte gesetzt werden. Es soll insbesondere sichergestellt werden, dass der Vorstand nur Entscheidungen trifft, die einen nachhaltigen Geschäftserfolg versprechen, ohne eine kurzfristige Optimierung seiner Bezüge im Blick zu haben. Im Rahmen der kurzfristigen variablen Vergütung (STI / Jahresbonus) ohne kurzfristigen Risikoanreiz und Optimierung, werden neben den eindeutig messbaren finanziellen Zielen, wie Umsatz und Profitabilität (EBITDA-Marge/Cost-Income-Ratio) auch kommerzielle und ESG-Kriterien berücksichtigt. Die langfristige Entwicklung der Gesellschaft wird insbesondere dadurch gefördert, dass es neben dem Jahresbonus als weitere variable Vergütungskomponente mit langfristiger Anreizwirkung ein auf virtuellen Aktienoptionen basierendes Beteiligungsprogramm (Stock Appreciation Right Plan, kurz: SAR Plan) gibt. Damit sollen insgesamt nachvollziehbare und nachhaltige Anreize für eine engagierte und erfolgreiche Arbeit in einem dynamischen Geschäftsumfeld geschaffen werden. Die Erreichung oder Übererfüllung der kurz- und langfristigen Performanceziele soll angemessen belohnt werden, ohne die Eingehung unangemessener Risiken zu incentivieren. Das Vergütungssystem soll in seiner Ausgewogenheit für mehrere Jahre gelten und während dieser Zeit dazu beitragen, eine nachhaltige Steigerung des Unternehmenswerts der flatexDEGIRO zu erreichen. Das Vergütungssystem entspricht den Vorgaben des Aktiengesetzes, der Erwartungshaltung der Investoren und entspricht wie nachfolgend dargestellt, den Empfehlungen des Deutschen Corporate Governance Kodex (DCGK). Die aktuelle Vergütung der Vorstandsmitglieder setzt sich aus verschiedenen Bestandteilen zusammen. Die Mitglieder des Vorstands haben auf Basis der mit ihnen geschlossenen Dienstverträge einen Anspruch auf ein festes Jahresgehalt, eine jährliche variable Erfolgsvergütung (Komponente I), eine langfristige ausgelegte variable Vergütungskomponente (Komponente II) sowie Anspruch auf Nebenleistungen. Ansprüche auf Anwartschaften aus einer betrieblichen Pensionszusage bestehen nicht. Die Vergütung für die Vorstandsmitglieder wird durch den Aufsichtsrat festgelegt, der deren Struktur und Angemessenheit regelmäßig überprüft. Es ist sichergestellt, dass die Vorstandsvergütung auf eine nachhaltige Unternehmensentwicklung ausgerichtet ist und die variablen Vergütungsbestandteile eine mehrjährige Bemessungsgrundlage haben. Nebentätigkeiten sind grundsätzlich genehmigungspflichtig.Kriterien für die Bemessung der Gesamtvergütung sind neben den regulären Aufgaben des Vorstandes sowie der persönlichen Leistung des jeweiligen Vorstandes ebenfalls die Leistungen des Gesamtvorstandes sowie der wirtschaftliche Erfolg der flatexDEGIRO innerhalb des Vergleichsumfeldes der flatexDEGIRO-Gruppe. Die Vergütungsstruktur soll eine nachhaltig positive Unternehmensentwicklung fördern.

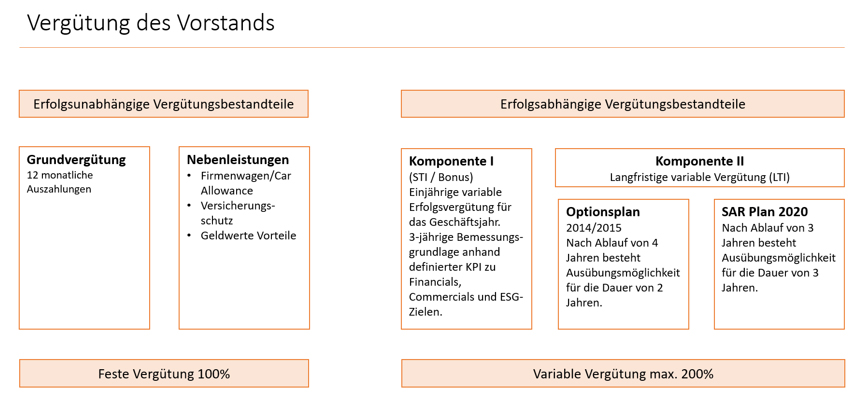

Abb. 3: Vergütung des Vorstands 4.2 Grundzüge des Vergütungssystems 2023 Die Kernelemente des Vergütungssystems des Vorstands bestehen aus festen (erfolgsunabhängigen) und variablen (erfolgsbezogenen) Vergütungsbestandteilen. 4.2.1 Erfolgsunabhängige Vergütungsbestandteile Zu den erfolgsunabhängigen Vergütungsbestandteilen zählen das feste Jahresgrundgehalt und die Sachbezüge. Das Jahresgrundgehalt beträgt seit November 2014 für den Vorstandsvorsitzenden 500.000 EUR brutto, für den Chief Financial Officer 300.000 EUR brutto und den Chief Technical Officer 292.811 EUR brutto. Für das niedergelegte Vorstandsmandat des COO sowie stv. CEO betrug die ratierliche Kompensation für das Kalenderjahr 2023 175.000 EUR brutto. Das Jahresgrundgehalt wird jeweils in zwölf gleichen monatlichen Raten ausgezahlt. Die Sachbezüge bestehen im Wesentlichen aus der Dienstwagennutzung bzw. einer entsprechend monetären Car Allowance, Sicherheitsmaßnahmen und Versicherungsbeiträgen sowie der Übernahme der darauf anfallenden Steuern. 4.2.2 Erfolgsabhängige Vergütungsbestandteile (variable Vergütung) Das Vergütungssystem des Vorstands sieht zusätzlich zu den festen Vergütungsbestandteilen eine erfolgsabhängige (variable) Vergütung vor, die an die Erreichung jeweils zu Beginn eines Geschäftsjahres von dem Aufsichtsrat festgelegter Ziele geknüpft ist. Die erfolgsabhängige (variable) Vergütung besteht aus zwei Vergütungsbestandteilen, namentlich aus einer kurzfristigen Vergütung (Jahresbonus oder Short Term Incentive, kurz: STI) und einer langfristigen Vergütung (Long Term Incentive, kurz: LTI). 4.2.2.1 Kurzfristige, variable Vergütung (STI) Der Anspruch auf den STI entsteht mit der Feststellung der Zielerreichung der variablen Vergütung durch den Vergütungskontrollausschuss (VKA) zur finalen Entscheidungsvorlage an den Aufsichtsrat und die schriftliche Mitteilung an die Vorstandsmitglieder. 4.2.2.1.1 Grundlage für die Ermittlung des Zielbetrages Die Grundlage für die Bestimmung der Höhe des STI ist der Zielbetrag (STI-Zielbetrag). Der STI-Zielbetrag ist der Betrag, der einem Vorstandsmitglied zusteht, wenn es die STI-Jahresziele zu 100 % erreicht. Erfüllt das Vorstandsmitglied die vereinbarten Ziele nicht oder nur teilweise, kann der STI bis auf 0 % reduziert werden; bei einer Übererfüllung kann der STI bis zu 200 % betragen. Bei einem unterjährigen Ein- oder Austritt des Vorstandsmitglieds wird dieser STI-Zielbetrag anteilig (pro rata temporis) ermittelt und festgelegt. Der Aufsichtsrat hat im Vorstandsvergütungssystem aus dem Jahr 2021 gemäß § 87a Abs. 1 Satz 2 Nr. 1 AktG eine theoretische Maximalvergütung für die Vorstandsmitglieder definiert. Diese liegt bei 15.000.000 EUR (Vorstandsvorsitzender), respektive 12.000.000 EUR (ordentliche Mitglieder des Vorstands) für ein Geschäftsjahr. Zu diesem Zeitpunkt kam die Institutsvergütungsverordnung bei der flatexDEGIRO AG nicht zur Anwendung. Vor diesem Hintergrund erfolgte die Festlegung der Maximalvergütung wie oben beschrieben. Diese Obergrenzen wurden historisch durch kein Vorstandsmitglied ausgeschöpft. Aufgrund geänderter regulatorischer Rahmenbedingungen (seit Mai 2022) gelten die Anforderungen der Institutsvergütungsverordnung ebenfalls für die flatexDEGIRO AG. Im Rahmen der Hauptversammlung 2023 wurde beschlossen, dass die maximale variable Vergütung (2:1) 200 % des Jahresbruttogehalts betragen kann. Die festgelegte theoretische Maximalvergütung aus dem Vorstandsvergütungssystem stellt vor diesem Hintergrund keine zu erreichende Größe dar, da sie rein rechnerisch nicht erreicht werden kann. Wie bereits ausgeführt, soll der kommenden ordentlichen Hauptversammlung ein überarbeitetes Vergütungssystem für den Vorstand der flatexDEGIRO AG zur Abstimmung vorgelegt werden, welches insbesondere die theoretische Maximalvergütung aufgreift und eine Reduktion derselben von 15.000.000 EUR auf 9.500.000 EUR (Vorstandsvorsitzender) bzw. von 12.000.000 EUR auf 7.500.000 EUR (ordentliche Mitglieder des Vorstands) vorsieht. 4.2.2.1.2 Die Leistungskriterien Die STI-Komponente kann bis zu 200 % der jährlichen Gesamtzielvergütung ausmachen, sofern keine weiteren Zuteilungen aus dem LTI erfolgen. Sie setzt sich aus finanziellen und nichtfinanziellen Leistungskriterien zusammen. Im Rahmen der variablen Komponenten (STI und LTI) gilt die 200 %-Grenze. Die finanziellen Leistungskriterien orientieren sich am operativen Ergebnis des Konzerns – Umsatz, Profitabilität (EBITDA-Marge/EBT-Marge). Umsatzsteigerung und Profitabilitäts-wachstum im Vergleich zum Vorjahr stellen bedeutsame finanzielle Leistungsindikatoren für die operative finanzielle Leistung des Konzerns dar. Die nichtfinanziellen Leistungskriterien umfassen Erfolgsfaktoren des Unternehmens, die sich nicht unmittelbar in der Gewinn- und Verlustrechnung bzw. in bilanziellen Positionen ausdrücken, für den nachhaltigen Erfolg der flatexDEGIRO aber unerlässlich sind. Diese teilen sich auf in kommerzielle Kriterien und allgemeine Kriterien inkl. Nachhaltigkeitskriterien (ESG). Zu den kommerziellen Kriterien zählen insbesondere die Aspekte der Neukundengewinnung und die Anzahl von abgewickelten Transaktionen im Verhältnis zu anderen Marktteilnehmern mit vergleichbarem Geschäftsmodell. Zu den Nachhaltigkeitskriterien und ESG-Faktoren werden insbesondere die Mitarbeiterzufriedenheit und Förderung der Diversity (Durchführung eines Employee Engagement Survey), Kundenzufriedenheit (kontinuierliche Messung des Net Promoter Score) und Sustainability (CO2-Reduktion) gezählt. Diese exemplarische Aufzählung ist nicht abschließend. Der Aufsichtsrat kann nach billigem Ermessen eine finale Auswahl und Gewichtung der Faktoren vornehmen. Die Ziele werden ex post im Vergütungsbericht beschrieben. 4.2.2.1.3 Ermittlung der Zielerreichung Die Zielfestlegung erfolgt durch den Aufsichtsrat nach pflichtgemäßem Ermessen im ersten Quartal eines Geschäftsjahres. Sie orientiert sich an der Unternehmensstrategie sowie der Mehrjahresplanung und ist ausgerichtet auf eine erfolgsorientierte und nachhaltige Unternehmensführung, insbesondere die Etablierung und den Ausbau als Europas führender Online Broker. Nach dem Ende des Geschäftsjahres/mit Jahresabschluss ermittelt der Aufsichtsrat auf Basis der Ist-Werte, die sich bezüglich der Kennzahlen aus dem Konzernabschluss ergeben und im Übrigen separat ermittelt werden, und auf Empfehlung des Vergütungskontrollausschusses, ob die Jahresziele erreicht, übertroffen oder verfehlt wurden. Werden die Jahresziele nicht vollständig erreicht, kann der Jahresbonus auch unter dem Zielbetrag liegen oder vollständig entfallen. Die Zielwerte und ihre Erreichung werden ex post im Vergütungsbericht offengelegt. Bei Ausscheiden eines Vorstandsmitglieds während eines Geschäftsjahrs als sogenannter „Good Leaver“ wird der STI, wenn nach Ablauf des Geschäftsjahres die entsprechende Zielerreichung festgestellt ist, zeitanteilig (pro rata temporis) zum im Anstellungsvertrag festgelegten Fälligkeitszeitpunkt gewährt. Als „Good Leaver“ gilt ein Vorstandsmitglied, wenn es das Unternehmen auf Wunsch oder Veranlassung der Gesellschaft verlässt, ohne seinerseits hierfür einen Grund gegeben zu haben, oder wenn das Vertragsverhältnis ordnungsgemäß ausläuft. Im Einzelfall bleibt der Aufsichtsrat befugt, die bestehenden STI-Ansprüche eines während des Geschäftsjahres ausscheidenden Vorstandsmitglieds mit einer Einmalzahlung abzufinden (in diesem Fall wird die Gesellschaft eine Abweichung von der Empfehlung G.12 des DCGK erklären). Scheidet das Vorstandsmitglied als sogenannter „Bad Leaver“ aus den Diensten der Gesellschaft aus, entfallen sämtliche Ansprüche auf den Jahresbonus. Als „Bad Leaver“ gilt ein Vorstandsmitglied, wenn es das Unternehmen von sich aus ohne Grund verlässt oder wenn die Gesellschaft das Vertragsverhältnis aus einem vom Vorstandsmitglied verursachten, wichtigen Grund gekündigt hat. 4.2.4 Langfristige, variable Vergütung (LTI): Zur Einrichtung einer langfristigen, erfolgsabhängigen Vergütungskomponente wurden in den Jahren 2014 und 2015 ein Aktienoptionsprogramm für aktive Vorstandsmitglieder und Key People aufgelegt. 2020 wurden diese um ein virtuelles Aktienoptionsprogramm (Stock Appreciation Right Plan) ergänzt, an dem neben Vorständen und Key People alle Mitarbeiterinnen und Mitarbeiter des Unternehmens teilnehmen konnten. Die Zuteilung der Optionen an die Vorstände erfolgte durch den Aufsichtsrat. Die Teilnahme selbst ist für die Vorstände freiwillig. Bei allen langfristigen, erfolgsabhängigen Vergütungskomponenten wird die langfristige Geschäftsentwicklung der Gesellschaft honoriert. Hierbei wird historisch insbesondere auf die positive Entwicklung des Aktienkurses sowie des Gewinns je Aktie abgezielt. Die Optionen aus dem 2014er Aktienoptionsplan sind bereits vollständig ausgeübt, daher wird im weiteren auf diesen Plan nicht mehr eingegangen. Optionsplan 2015 2 Die langfristige variable Vergütung basiert auf einem Aktienoptionsplan, welchem folgende wesentliche Rahmenbedingungen zugrunde liegen. 2 Die Aktienoptionen aus dem Aktienoptionsprogramm (AOP) aus 2014/2015 sind weitestgehend ausgeübt. Derzeit wird ein neues AOP für die Vorstände und einen ausgewählten Kreis an Fach- und Führungskräften erarbeitet, um auch weiterhin Key People durch ein attraktives Vergütungspaket langfristig zu binden. 4.2.4.1 Anspruch Der Vorstand erhält zu einem bestimmten Zeitpunkt die Zuteilung einer gewissen Anzahl von Aktienoptionen. Der Zuteilungszeitpunkt wird als Bezugsdatum definiert. Der Bezugspreis (Strike Price) pro Option beträgt 12,79 EUR bzw. 3,1975 EUR nach Aktiensplit beim Optionsmodell 2015 und ist eine feststehende, nicht adjustierbare Komponente im Rahmen dieses Modells. 4.2.4.2 Zugrundeliegende finanzielle Leistungskriterien Innerhalb der ersten 24 Monate ab Bezugsdatum muss sich der Wert der Aktie im Rahmen des Aktienoptionsprogramms 2015 um 50 % zu dem Kurs zum Zeitpunkt des Bezugsdatums steigern (Referenzzeitraum). Kurs ist der Schlusskurs XETRA am Tag der Ausgabe. Die Entwicklung des Aktienkurses hat keine Korrelation zu dem Bezugspreis (Strike Price). 4.2.4.3 Laufzeit Nach Ablauf der ersten 24 Monate ab Zuteilungsdatum besteht eine weitere 24 – monatige Haltefrist. Nach Ablauf der ersten 48 Monate hat der Bezugsberechtigte die Möglichkeit, seine Optionen auszuüben, sofern diese entstanden sind. 4.2.4.5 Abwicklung Mit Ausübung der Optionen muss der Bezugsberechtigte sowohl den anfallenden Bezugspreis 3,1975 EUR je Option (Optionsprogramm 2015) sowie die anfallende Lohnsteuer zahlen. Stock-Appreciation-Right Plan 2020 Die langfristige, variable Vergütung basiert auf einem virtuellen Aktienoptionsprogramm, dem Stock Appreciation Right Plan (SAR Plan), welchem folgende wesentliche Rahmenbedingungen zugrunde liegen: 4.2.4.6 Anspruch Jedes sog. Stock Appreciation Right (SAR), gewährt dem Berechtigten das Recht zur Auszahlung eines Geldbetrags gegenüber der flatexDEGIRO AG (sog. Cash-Anspruch). Der Berechnung des Cash-Anspruchs pro SAR liegt jeweils die Kursentwicklung der Aktie der flatexDEGIRO AG sowie die Entwicklung des EPS zugrunde. 4.2.4.7 Laufzeit Der Anspruch auf Auszahlung aus den jeweils zugesagten SAR kann frühestens nach Ablauf einer Wartezeit ausgeübt werden, die vier Jahre ab dem Ausgabetag beträgt (Wartezeit). Die Wartezeit endet mit Ablauf von 48 Monaten nach dem Ausgabetag. Als Wartezeit gelten Zeiten, in denen dem Berechtigten ab dem Ausgabetag Entgelt- oder Entgeltersatzansprüche aus einem Arbeits- oder Dienstverhältnis mit der flatexDEGIRO AG oder einem verbundenen Unternehmen zustehen. Teilzeit gilt für die Wartezeit entsprechend zeitanteilig im Verhältnis zur Vollzeittätigkeit. Nach Ablauf der Wartezeit können die Cash-Ansprüche aus den SAR bis zum Ende der zu definierenden Laufzeit jederzeit ausgeübt werden – Ausnahmen können sich aus Black-Out-Perioden ergeben. 4.2.4.8 Zugrunde liegende finanzielle Leistungskriterien Mit einer Gewichtung von 50 % wird die tatsächliche Aktienkursentwicklung der flatexDEGIRO-Aktie berücksichtigt. Die Wertsteigerung wird dabei als Differenz zwischen dem Ausübungskurs und dem bei Bezug des SAR festgesetzten Bezugskurs ermittelt. Durch die Berücksichtigung der absoluten Kurssteigerung wird so eine relevante Kapitalmarktgröße in die langfristige variable Vergütung integriert, die einerseits die langfristige Steigerung des Unternehmenswerts incentiviert und gleichzeitig zu einer starken Angleichung der Interessen der Aktionäre und des Vorstands führt. Neben der absoluten Steigerung des Aktienkurses werden im Rahmen der langfristigen variablen Vergütung auch die Earnings per Share (EPS) mit einer Gewichtung von 50 % berücksichtigt. Durch die Berücksichtigung des EPS wird ein langfristig profitables Wachstum incentiviert und damit die hierauf ausgerichtete Unternehmensstrategie von flatexDEGIRO gefördert. Daneben wird durch eine Berücksichtigung des EPS auch eine weitere Angleichung der Interessen von Vorstand und Aktionären erreicht, da das EPS den Gewinn pro Aktie angibt und somit eine ausschüttungsrelevante Kenngröße darstellt. Für die Berechnung des Cash-Anspruchs pro Stock Appreciation Right liegt zu jeweils 50 % die Kursentwicklung der Aktie der flatex AG und sowie die Entwicklung des EPS zugrunde. Die Höhe des Cash-Anspruchs pro Stock Appreciation Right des Berechtigten gegenüber der flatex AG wird wie folgt berechnet (Payout Profil):

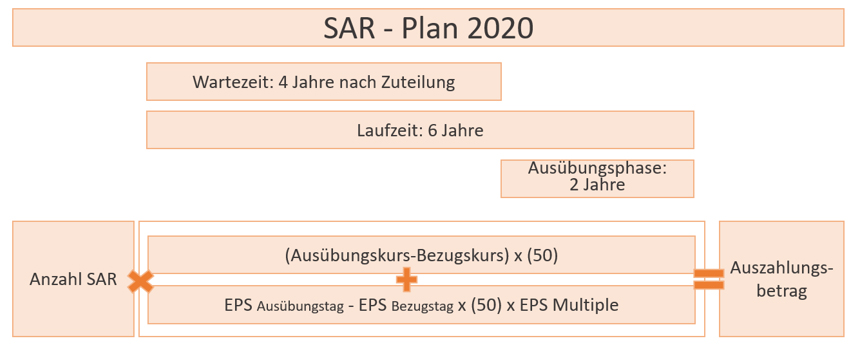

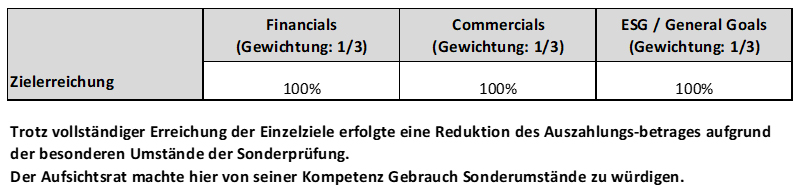

4.2.4.9 Beendigung oder Ruhen des Anstellungsverhältnisses Im Fall der Beendigung des Dienstverhältnisses zwischen dem Berechtigten und der flatexDEGIRO AG während der Laufzeit der jeweiligen SAR bleiben dem Berechtigten diese erhalten, soweit die Wartezeit im Beendigungszeitpunkt des Anstellungsverhältnisses abgelaufen ist. Im Fall der Beendigung des Dienstverhältnisses zwischen dem Berechtigten und der flatexDEGIRO AG während der Wartezeit bleiben die an den Berechtigten ausgegebenen SAR und die sich daraus ergebenden Ansprüche anteilig erhalten. Der Anteil errechnet sich aus der monatsgenauen Dauer der Betriebszugehörigkeit seit Ausgabe der SAR im Verhältnis zur Wartezeit, wobei die vollen vier Jahre Wartezeit als 100 % gelten. Der Aufsichtsrat ist berechtigt, von dieser „Pro-Rata-Regelung“ abzuweichen (beispielsweise Good Leaver Regelung etc.). Endet das Dienstverhältnis aufgrund des Todes des Berechtigten gehen die entsprechend zeitanteilig berechneten Cash-Ansprüche aus den SAR auf den oder die Erben über. Die Ansprüche des Berechtigten aus den SAR verfallen mit sofortiger Wirkung, wenn das Dienstverhältnis zwischen dem Berechtigten und der flatexDEGIRO AG aufgrund von schwerwiegenden Verfehlungen des Berechtigten außerordentlich durch flatexDEGIRO gekündigt wird. Die nachfolgende Grafik stellt den SAR Plan überblicksartig vor:

Abb. 4: schematische Darstellung des SAR Plan aus 2020 4.2.5 Poolvorbehaltsprüfung/ Anpassungsvorbehalte Der Aufsichtsrat kann die variable Vergütung herabsetzen oder sogar entfallen lassen, wenn näher definierte regulatorische oder ökonomische Faktoren nicht erreicht werden. Für eine Anpassung des Bonuspools, das heißt des Gesamtbetrages der variablen Vergütungen aller Vorstandsmitglieder, muss der Aufsichtsrat nach den aufsichtsrechtlichen Bestimmungen gem. § 7 InstitutsVergV die Risikotragfähigkeit, die mehrjährige Kapitalplanung sowie die Ertragslage berücksichtigen und die Fähigkeit des übergeordneten Unternehmens sicherstellen, eine angemessene Eigenmittel- und Liquiditätsausstattung sowie die Kapitalpufferanforderungen des Kreditwesengesetzes dauerhaft aufrechtzuerhalten oder wiederherzustellen. Die flatexDEGIRO AG orientiert sich dabei grundsätzlich an ausgewählten Sanierungs-Indikatoren, wie im Rahmen eines Sanierungsplans definiert. Werden die dort definierten Quoten nicht erreicht, soll der Aufsichtsrat prüfen, inwieweit die variable Vergütung grundsätzlich entfallen gelassen werden kann (sog. „Poolvorbehaltsprüfung“). Der Sanierungsplan ist ein aufsichtsrechtlich vorgegebener Plan, den Banken und übergeordnete Unternehmen für den Fall einer Sanierung erstellen und bei den Aufsichtsbehörden einreichen müssen. Hierbei sind nach dem Sanierungsplan der flatexDEGIRO AG Schwellenwerte gemäß einer Ampellogik (rot/gelb/grün) maßgeblich. Der Fokus liegt dabei auf einer auch zukünftig ausreichenden Ertrags-, Kapital- und Liquiditätslage. Im Hinblick auf die Ertragslage wird die Renditekennzahl Return on Tangible Equity (ROTE) laufend betrachtet. Ferner muss eine angemessene Kapital-/Eigenmittelausstattung sichergestellt sein. Hierfür wird die Gesamtkapitalquote, namentlich die Overall Capital Ratio (OCR) betrachtet. Zusätzlich werden die ökonomische Risikotragfähigkeit, die mehrjährige Kapitalplanung sowie aufsichtsrechtliche Kapitalpufferanforderungen und Kapital-Empfehlungen berücksichtigt. Schließlich wird die Liquiditätsausstattung in die Bewertung einbezogen. Dabei muss in den letzten 3 Monaten der Mindestanspruch an die angemessene Liquiditätsausstattung in der Liquidity Coverage Ratio (LCR) für die von der flatexDEGIRO festgesetzte Limitierung eingehalten werden. Sofern diese Voraussetzungen eingehalten wurden, kann der Bonuspool in der vorgesehenen Höhe verteilt werden. Anderenfalls muss der Aufsichtsrat unter Berücksichtigung der nicht eingehaltenen Anforderungen den Bonuspool kürzen oder auch ganz entfallen lassen. Das Maß der Reduzierung hängt von der konkreten Lage ab und wird in einer Gesamtschau ermittelt. Darüber hinaus kann der Aufsichtsrat die variable Vergütung eines Vorstandsmitglieds bei Vorliegen definierter Voraussetzungen reduzieren oder entfallen lassen. Dies ist beispielsweise der Fall, wenn sich das Vorstandsmitglied bei der Ausübung seiner Tätigkeit im maßgeblichen Geschäftsjahr sitten- oder pflichtwidrig verhalten hat. Die variable Vergütung entfällt auch, wenn das Vorstandsmitglied bei der Ausübung seiner Tätigkeit im Geschäftsjahr an einem Verhalten, das für den Konzern zu erheblichen Verlusten oder einer wesentlichen regulatorischen Sanktion geführt hat, maßgeblich beteiligt oder dafür verantwortlich war oder relevante externe oder interne Regelungen in Bezug auf Eignung und Verhalten in schwerwiegendem Maße verletzt hat. Sollten schließlich außergewöhnliche Rahmenbedingungen eintreten, die außerhalb des Einflussbereichs der flatexDEGIRO AG liegen, kann der Aufsichtsrat die Erreichung des Konzernzieles um bis zu 20 Prozentpunkte erhöhen oder reduzieren, um positive wie negative Auswirkungen auf die Konzernzielerreichung in angemessener Weise zu neutralisieren. Diese Anpassungsmöglichkeit ist aufsichtsrechtlich ausdrücklich vorgesehen. Sollte der Aufsichtsrat von der Möglichkeit eines Anpassungsvorbehalts Gebrauch machen, erfolgt eine Darstellung innerhalb des Vergütungsberichts. 4.2.6 Malus und Clawback Regelungen Die Kriterien für die Bemessung der erfolgsabhängigen Vergütung und die zu Beginn des Geschäftsjahrs vom Aufsichtsrat festgelegten Jahresziele werden im Verlauf eines Geschäftsjahres in der Regel nicht bzw. nur in Ausnahmefällen geändert. Bei Vorliegen eines schweren Pflicht- oder Compliance-Verstoßes kann der Aufsichtsrat die kurzfristige erfolgsabhängige Vergütung nach pflichtgemäßem Ermessen bis auf null reduzieren. Abhängig von der Schwere des Verstoßes kann der Aufsichtsrat die langfristige erfolgsabhängige Vergütung ganz oder teilweise ersatzlos entfallen lassen. Die Gesellschaft hat gegen ein Vorstandsmitglied einen Anspruch auf Rückzahlung der gezahlten erfolgsabhängigen Vergütung, wenn sich nach Auszahlung der erfolgsabhängigen Vergütung herausstellen sollte, dass der dem Anspruch auf die erfolgsabhängige Vergütung zugrunde liegende testierte und festgestellte Konzernabschluss objektiv fehlerhaft war und daher nach den relevanten Rechnungslegungsvorschriften nachträglich korrigiert werden muss, und unter Zugrundlegung des korrigierten testierten Konzernabschlusses kein oder ein geringerer Anspruch auf die erfolgsabhängige Vergütung entstanden wäre. Ein Verschulden des Vorstandsmitglieds in Bezug auf die Notwendigkeit einer Korrektur des Konzernabschlusses ist nicht erforderlich. Der Rückforderungsanspruch wird mit der Korrektur des Konzernabschlusses fällig. Er besteht auch dann, wenn das Mandat und/oder das Anstellungsverhältnis mit dem Vorstandsmitglied zum Zeitpunkt der Fälligkeit des Rückforderungsanspruchs bereits beendet ist. Der Rückforderungsanspruch besteht in Höhe der Differenz zwischen der ausgezahlten erfolgsabhängigen Vergütung und der erfolgsabhängigen Vergütung, die unter Zugrundelegung des korrigierten testierten Konzernabschlusses hätte ausbezahlt werden müssen. Das Vorstandsmitglied hat den Brutto-Betrag zu erstatten, also den Betrag des Rückforderungsanspruchs einschließlich der darauf von der Gesellschaft abgeführten Steuern und Sozialabgaben. Eine nachträgliche Korrektur des Konzernabschlusses führt keinesfalls zur Erhöhung des Anspruchs auf erfolgsabhängige Vergütung. Im Geschäftsjahr 2023 erfolgte keine Rückforderung oder kompletter Entfall der variablen Vergütungsbestandteile. Jedoch wurden sowohl die kurzfristige variable Vergütung des CEO und des COO im Vergleich zum Vorjahr um 20 % reduziert. Grund dafür waren die Feststellungen zur Sonderprüfung der Bundesanstalt für Finanzdienstleistungen (BaFin) gemäß § 44 Kreditwesengesetz (KWG). 4.2.7 Leistungen bei Antritt und bei Beendigung der Vorstandstätigkeit Der Aufsichtsrat entscheidet bei Antritt der Tätigkeit durch ein Vorstandsmitglied nach pflichtgemäßem Ermessen, ob und in welchem Umfang zusätzliche Vergütungsleistungen (z. B. Umzugsbeihilfe oder Ausgleich von Verdienstausfällen aufgrund des Wechsels zu flatexDEGIRO) individualvertraglich zugesagt werden. Der Aufsichtsrat kann anlässlich des Antritts der Vorstandstätigkeit einen Ausgleich für den Verfall von Leistungen des vorherigen Arbeitsgebers gewähren oder sich an den Kosten für einen Umzug des Vorstandsmitglieds beteiligen. Die Höhe des Ausgleichs und der Umzugskosten sind individualvertraglich festzulegen. Die Umzugskosten sollen einen angemessenen Maximalbetrag nicht überschreiten. Im Geschäftsjahr 2023 wurden derartige Leistungen nicht gewährt. 4.2.8 Vergütung für die Übernahme von Organfunktionen bei anderen Unternehmen/ sonstige Leistungen Dritter Eine Vergütung, die ein Vorstandsmitglied aufgrund der Wahrnehmung von Organfunktionen bei konsolidierten Unternehmen erhält, wird auf die Gesamtbezüge des Vorstandsmitglieds angerechnet. Bei der Übernahme von Organfunktionen in nicht konsolidierten Unternehmen entscheidet der Aufsichtsrat im Einzelfall, ob und inwieweit eine Vergütung für das Mandat auf die Vergütung des Vorstandsmitglieds angerechnet wird. Im Geschäftsjahr 2023 erhielt kein Vorstandsmitglied eine Vergütung für die Übernahme von Organfunktionen bei Unternehmen, die in der flatexDEGIRO Gruppe konsolidiert sind. 4.2.9 Altersversorgung Die Vorstandsmitglieder erhalten keine Versorgungszusage als betriebliche Altersversorgung. 4.2.10 Maximalvergütung und Begrenzung der variablen Vergütung (Obergrenze) Die Gesellschaft versteht unter der Maximalvergütung die maximal erreichbare Vergütung eines Vorstandsmitglieds für ein Geschäftsjahr. Die Maximalvergütung wird aus der Summe aller Bestandteile der Vorstandsvergütung bei maximaler Zielerreichung der variablen Elemente berechnet. Die Maximalvergütung ist weder die vom Aufsichtsrat angestrebte oder zwingend als angemessen angesehene Vergütungshöhe. Sie ist deutlich von der Jahreszielvergütung zu unterscheiden. Sie setzt lediglich einen absoluten Rahmen nach oben (Cap), etwa um bei einem unvorhergesehen guten Geschäftsjahr eine unverhältnismäßig hohe Vorstandsvergütung auszuschließen. Der Aufsichtsrat hat gemäß § 87a Abs. 1 Satz 2 Nr. 1 AktG eine Maximalvergütung für die Vorstandsmitglieder definiert, die die maximale Auszahlung der für ein Geschäftsjahr gewährten Vergütung begrenzt. Bei der Festlegung dieser Maximalvergütung differenziert der Aufsichtsrat, in gleichem Maße wie bei der Festlegung der Zielvergütung, zwischen dem Vorstandsvorsitzenden und den ordentlichen Vorstandsmitgliedern. Für den Vorstandsvorsitzenden beträgt die Maximalvergütung 15.000.000 EUR und für die ordentlichen Vorstandsmitglieder 12.000.000 EUR. Die Maximalvergütung schließt sämtliche erfolgsunabhängigen (Grundvergütung und Nebenleistungen) und erfolgsabhängigen (jährliche variable Vergütung, langfristige variable Vergütung) Vergütungskomponenten mit ein, die den Vorstandsmitgliedern für ein Geschäftsjahr gewährt werden. Zusätzlich zur Maximalvergütung gemäß § 87a Abs. 1 Satz 2 Nr. 1 AktG hat der Aufsichtsrat festgelegt, dass die variable Vergütung die fixe Vergütung um nicht mehr als das 2-Fache übersteigen darf (d. h. dass eine Obergrenze für die variable im Verhältnis zur fixen Vergütung von 2:1 festgelegt wird). Dies wurde im Rahmen der Hauptversammlung 2023 beschlossen. Unter Berücksichtigung der aktuellen Grundvergütung der Vorstände kann damit die variable Komponente maximal das Doppelte der Grundvergütung betragen. Die Einhaltung der 2:1-Obergrenze wird nach Abschluss eines jeden Geschäftsjahres bzw. nach Gewährung der entsprechenden Vergütungskomponenten geprüft. Sofern die variable Vergütung diese Obergrenze überschreiten würde, wird sie entsprechend gekürzt. 4.3 Vorübergehende Abweichung von dem Vergütungssystem und Bestandsschutz Der Aufsichtsrat hat durch das Vergütungssystem aus dem Jahr 2021 in besonderen Ausnahmefällen nach Konsultation des Vergütungskontrollausschusses die Möglichkeit, vorübergehend von den Bestandteilen des Systems der Vorstandsvergütung bezüglich Verfahren und Regelungen zu der Vergütungsstruktur und -höhe sowie den einzelnen Vergütungsbestandteilen abzuweichen. Mit dem Vergütungssystem sind vorübergehende Abweichungen von dem Vergütungssystem auf das Grundgehalt und die Höhe des Zielbetrages der variablen Vergütung beschränkt. Voraussetzung war und ist, dass eine vorübergehende Abweichung im Interesse des langfristigen Wohlergehens der Gesellschaft notwendig ist. Ein solcher Ausnahmefall kann insbesondere vorliegen, wenn die Abweichung für die Gewinnung eines neuen Vorstandsmitglieds erforderlich ist, welches mit hoher Wahrscheinlichkeit den langfristigen Erfolg der Gesellschaft gravierend positiv beeinflussen wird. Auch im Falle einer Abweichung muss die Vergütung weiterhin an der langfristigen und nachhaltigen Entwicklung des Unternehmens ausgerichtet sein und mit dem Erfolg des Unternehmens und der Leistung des Vorstandsmitglieds in Einklang stehen. Ein solcher Ausnahmefall lag für das Geschäftsjahr 2023 nicht vor. Im Jahr 2023 unterlagen – wie bereits im Vergütungssystem dargestellt – 2 Alt-Vorstandsverträge einem Bestandsschutz, wovon ein Vertrag durch Niederlegung Mitte 2023 beendet wurde. 4.4 Angemessenheit der Vergütung Der Aufsichtsrat prüft die Vorstandsvergütung regelmäßig auf ihre Angemessenheit. Für die Beurteilung der Marktüblichkeit und Angemessenheit der Gesamtvergütung der Vorstandsmitglieder wird der Aufsichtsrat im Jahr 2024 einen externen und unabhängigen Gutachter hinzuziehen. 4.5 Beendigung des Anstellungsverhältnisses Für die wesentlichen Fallgestaltungen der Beendigung der Organstellung als Mitglied des Vorstands gilt Folgendes: Die Anstellungsverträge werden zeitlich befristet für die Dauer der Bestellung zum Vorstandsmitglied geschlossen und enden mit Ablauf der vereinbarten Zeit, sofern sie nicht verlängert werden. Falls die Bestellung zum Mitglied des Vorstands vorzeitig endet, enthalten die Verträge Kopplungsklauseln. 4.6 Erstattung entgangener variabler Vergütung und sonstige Ausgleichszahlungen Im Jahr 2023 wurde keine entgangene Vergütung oder eine ähnliche Ausgleichszahlung geleistet. 5. Ziele und Zielerreichung für das Geschäftsjahr 2023 5.1 Konzernziele Die im Geschäftsbericht 2023 im Bereich der Prognose dargestellten finanziellen Ziele des Konzerns wurden von flatexDEGIRO in Bezug auf Adj. Umsatz* und Adj. EBITDA*-Marge erreicht, hinsichtlich Adj. EBT*-Marge jedoch minimal unterschritten. Zum Zeitpunkt der Abgabe der Prognose waren eine Reihe von negativen Sondereffekten, die in Summe einen niedrigen zweistelligen Millionenbetrag ausmachten, noch nicht absehbar. Ohne diese Effekte hätte flatexDEGIRO trotz eines insgesamt herausfordernden Umfelds alle prognostizierten Werte übertroffen. Aufgrund seiner geographischen Aufstellung und seinem überzeugenden Produkt-, Preis- und Serviceangebot hatte es sich flatexDEGIRO darüber hinaus zum Ziel gesetzt, die durchschnittlichen Wachstumsraten wesentlicher börsengelisteter Vergleichsunternehmen um den Faktor 1,5x bis 2,0x zu überbieten. Mit einer Ausweitung der Kundenbasis um fast 13 % (gegenüber rund 6 % im Durchschnitt der Vergleichsunternehmen) hat flatexDEGIRO dieses Ziel sogar übererfüllen können. *ohne Effekte aus der Bildung bzw. Auflösung von Rückstellungen für langfristige, variable Vergütungen 5.2 Ziele des Vorstandes Die persönlichen Ziele werden zu Jahresbeginn zwischen dem Aufsichtsrat und den jeweiligen Vorständen vereinbart. Dabei werden die Ziele so gewählt, dass sie herausfordernd und ambitioniert sowie hinreichend konkret gefasst sind, um so eine angemessene Verknüpfung von Leistung und Vergütung sicherzustellen und dem Pay for Performance Grundsatz (siehe dazu 4.1) Rechnung zu tragen. Sie enthalten neben finanziellen KPI-Zielen auch Ziele im Bereich kommerzieller und allgemeiner sowie nachhaltiger Themen, wobei ein Schwerpunkt bei den finanziellen Zielen liegt. Bei den finanziellen Zielen sollen als Kriterien schwerpunktmäßig das Kundenwachstum, die Wachstumskomponenten Adjusted EBITDA bzw. EBT Marge sowie die Einhaltung der jeweiligen Resort-Budgets gelten. Bei den kommerziellen Themen liegt der Fokus auf Kostenreduktion und der Umsetzung von Personalmaßnahmen (strategische Personalentwicklung, Maßnahmen zur Steigerung des Engagement Scores). Die allgemeinen Themen enthalten strategische, organisatorische und regulatorische Zielsetzungen. Neben der kontinuierlichen Zusammenführung/Synchronisierung der operativen Prozesse der Marken flatex und DEGIRO nach dem Merger stellt die Standardisierung und Weiterentwicklung der Prozesse, unter Berücksichtigung der regulatorischen Anforderungen, einen wesentlichen Schwerpunkt dar. Zur Vorbereitung der Zielerreichungsgespräche zwischen den Vorstandsmitgliedern und dem Vorsitzenden des VKA evaluiert der VKA die Ziele der Vorstandsmitglieder und deren Erreichungsgrad. Im Nachgang erfolgen die Zielerreichungsgespräche zwischen dem Vorsitzenden des VKA und dem Mitglied des Vorstands sowie die Vorlage an den Aufsichtsrat zur Entscheidung. 5.2.1. Ziele 2023 Die mit dem Aufsichtsrat vereinbarten Ziele für das Jahr 2023 gliedern sich in die Themenblöcke Financials, Commercials sowie General Goals inkl. ESG-Zielen, wobei diese Themenblöcke mit jeweils 1/3 gewichtet wurden. Im Bereich Financials wurden neben den Kennzahlen Adjusted EBITDA Marge und Adjusted EBT Marge noch Zielwerte zum Kundenwachstum und OPEX Basis vereinbart. Die im Bereich Financials vereinbarten Ziele finden bei allen Vorständen Berücksichtigung. Im Bereich Commercials lag der Schwerpunkt auf einer kontinuierlichen Überprüfung und Umsetzung von Einsparpotentialen in den jeweiligen Fachbereichen sowie dem Management der FTE-Entwicklung. Die General Goals lagen in den Bereichen Governance, Organisation und ESG. So wurden neben Zielen wie der nachhaltigen Entwicklung von flatexDEGIRO zum hochprofitablen Broker vor allem Ziele definiert, die sich aus den regulatorischen Anforderungen der Sonderprüfung ergaben, wie z.B. der Aufbau einer konzernweiten Revisionsabteilung, Ausbau der gruppenweiten IKS-Struktur, Organisationsentwicklung sowie Prozessoptimierung und Umsetzung der 2F-Strukturen in der Holding. Im Bereich ESG lag der Fokus auf der Steigerung der Diversity sowie der Frauenquote insbesondere auch in Aufsichts- und Führungspositionen, vgl. hierzu Nichtfinanzieller Bericht S. 51. Hinzukommen verschiedene Formate zur Finanzbildung – mit dem Schwerpunkt Female-Finance. Klassische Ziele, wie zum Beispiel Emissionen/Mitarbeiter würden ebenfalls berücksichtigt. Der Aufsichtsrat bewertete in der Sitzung am 29. März 2023 alle Zielvorgaben als erreicht. Eine Über- oder Untererfüllung wurde nicht festgestellt. Gemäß Vorstandsvergütungssystem hat der Aufsichtsrat die Möglichkeit, eine abschließende Gewichtung und Bewertung der Ziele vorzunehmen, um besonderen Ereignissen Rechnung zu tragen. Aufgrund der Ergebnisse der Sonderprüfung kam der Aufsichtsrat zu dem Ergebnis, die Bonuszahlungen einzelner Vorstandsmitglieder um 20 % bzw. 17 % zu kürzen.

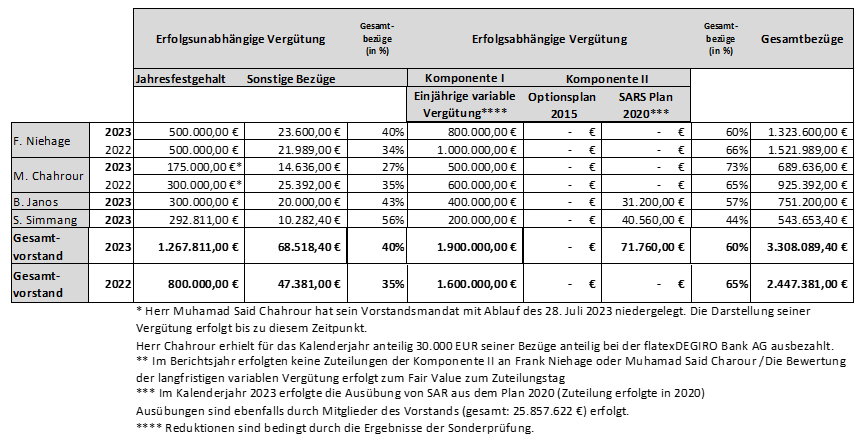

Abb. 5: Übersicht Gewichtung Ziele und Zielerreichung 5.3 Claw Back Der Aufsichtsrat hat im abgelaufenen Geschäftsjahr keine Ansprüche auf Rückzahlung bereits ausgezahlter variabler Vergütung geltend gemacht. 6. Vergütung für das Geschäftsjahr 2023 Die nachfolgende Tabelle zeigt alle Zuwendungen, welche für das Geschäftsjahr 2023 an die einzelnen Vorstandsmitglieder geleistet wurden. Der Vorstand bestand zu Jahresbeginn 2023 aus den Vorständen Frank Niehage CEO, Muhamad Said Chahrour stellv. CEO & COO, Dr. Benon Janos CFO und Stephan Simmang CTO. Mit Ablauf zum 28. Juli 2023 hat Herr Muhamad Said Chahrour sein Amt niedergelegt. Alle weiteren Mitglieder des Vorstands üben ihre Ämter weiterhin aus. Die nachfolgende Tabelle erfasst alle Leistungen, welche ein aktives oder im Geschäftsjahr 2023 ausgeschiedenes Vorstandsmitglied für seine Tätigkeit innerhalb des Geschäftsjahres 2023 erhält, beziehungsweise erhalten hat. In der Spalte „Jahresgehalt“ wird das jährliche Grundgehalt (auszahlbar in 12 gleichen monatlichen Teilbeträgen) dargestellt. In der Spalte sonstige Bezüge werden die kumulierten jährlichen Nebenleistungen dargestellt. Die Spalte erfolgsabhängige Vergütung ist unterteilt in die Komponente I – einjährige variable Vergütung und die Komponente II – langfristige variable Vergütung (siehe dazu auch 4.1). Die Darstellung bei der Komponente I erfolgt nach dem Zuflussprinzip. Bei dieser Komponente wird die jährliche variable Vergütung aufgezeigt, die für das Kalenderjahr 2022 erworben wurde. Die Darstellung bei der Komponente II erfolgt nach dem Zuteilungsprinzip. Abgestellt wird hier auf den Fair Value zum Zeitpunkt der Zuteilung. Der Anspruch auf die Komponente II entsteht erst nach Ablauf des Zurückbehaltungszeitraums und der nachträglichen Leistungsbewertung.

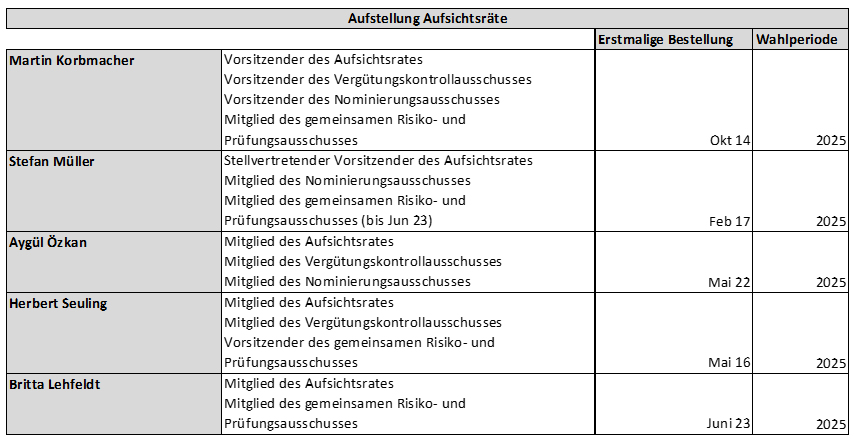

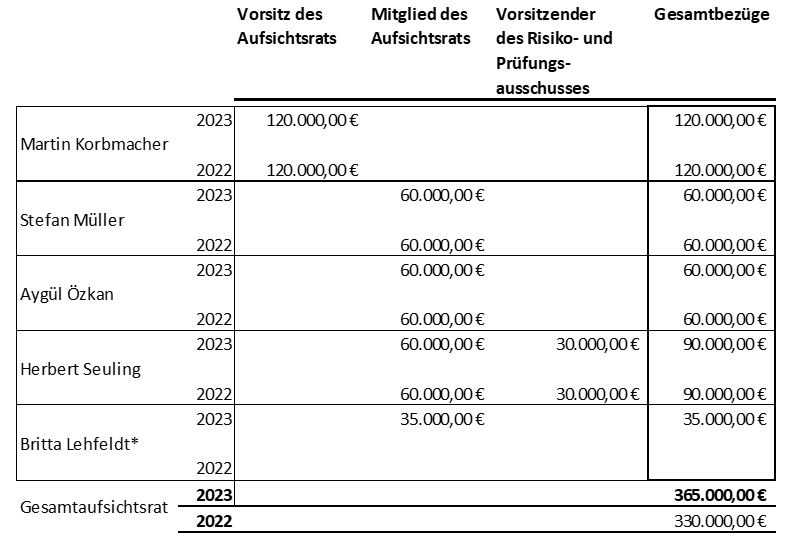

Abb. 6: Übersicht der ausgezahlten Vorstandsvergütung II. Vergütung der Mitglieder des Aufsichtsrats Nachfolgend werden die Vergütungsregelungen und das Vergütungssystem des Aufsichtsrats sowie die konkrete Vergütung der Aufsichtsratsmitglieder im Geschäftsjahr 2023 dargestellt. 1. Vergütungsregelungen und -system Die Höhe der Vergütung des Aufsichtsrats wird durch die Hauptversammlung festgelegt und ist in § 14 der Satzung geregelt. Die Vergütung orientiert sich an den Aufgaben und der Verantwortung der Aufsichtsratsmitglieder. Bzgl. der Höhe der Vergütung gilt Folgendes: Jedes Mitglied des Aufsichtsrats erhält eine jährliche feste Vergütung in Höhe von 60.000,00 EUR. Anstelle dieser festen Vergütung nach dem vorstehenden Satz 1 erhält der/die Vorsitzende des Aufsichtsrats eine jährliche feste Vergütung von 120.000,00 EUR, mit der auch Mitgliedschaften und der Vorsitz in Ausschüssen abgegolten sind. Anstelle der festen Vergütung nach dem vorstehenden Satz 1 erhält der/die Vorsitzende des Prüfungsausschusses eine jährliche feste Vergütung von 90.000,00 EUR, mit der auch die Mitgliedschaften und der Vorsitz in weiteren Ausschüssen abgegolten sind. Für die Mitgliedschaft in Ausschüssen des Aufsichtsrats erhalten die weiteren Aufsichtsratsmitglieder keine zusätzliche Vergütung. Ein Sitzungsentgelt wird an die Aufsichtsratsmitglieder nicht gezahlt. Die Beträge sind nach Ablauf des Geschäftsjahres in voller Höhe fällig und werden nach Durchführung der Hauptversammlung ausbezahlt. Die flatexDEGIRO AG erstattet den Aufsichtsratsmitgliedern die durch die Ausübung des Amts entstehenden Auslagen und eine etwaige auf die Vergütung oder den Auslagenersatz entfallende Umsatzsteuer. Dem Aufsichtsratsvorsitzenden werden in angemessenem Umfang personelle und sachliche Ausstattung zur Verfügung gestellt sowie insbesondere Reisekosten für durch seine Funktion veranlasste Repräsentationsaufgaben erstattet. Die in der nachfolgenden Abb. 8 dargestellte gewährte und geschuldete Vergütung im Sinne des § 162 Abs. 1 S. 2 Nr. 1 AktG stellt alle Zahlungen dar, welche im Geschäftsjahr 2023 fällig waren. Beratungs- und Vermittlungsleistungen sowie andere persönliche Leistungen wurden durch Mitglieder des Aufsichtsrats auch im Jahr 2023 nicht erbracht. Entsprechend wurden keine zusätzlichen Vergütungen gewährt. Aufsichtsratsmitglieder sind in den Schutz der D & O Versicherung einbezogen. Für sie wurde ein Selbstbehalt von 10 % des möglichen Schadens bis zur Höhe von insgesamt dem eineinhalbfachen der festen Aufsichtsratsvergütung eingerichtet. Kredite und Vorschüsse an Aufsichtsräte sind nicht gewährt worden. Ebenso wurden keine Haftungsverhältnisse zu ihren Gunsten eingegangen. 2. Vergütung des Aufsichtsrats im Geschäftsjahr 2023 Alle vier Mitglieder des Aufsichtsrates, die bereits im Vorjahr bestellt waren, waren auch im Geschäftsjahr 2023 als Aufsichtsrat der flatexDEGIRO AG tätig. Dies sind Martin Korbmacher als langjähriger Vorsitzender des Aufsichtsrates, Stefan Müller als stellvertretender Vorsitzender des Aufsichtsrates, Aygül Özkan und Herbert Seuling. Überdies wurde per Juni 2023 Britta Lehfeldt als fünftes Mitglied neu in den Aufsichtsrat bestellt. Mit Ihrer Bestellung gewinnt der Aufsichtsrat ein Mitglied, welches aufgrund der bisherigen Tätigkeiten das Gremium unter anderem mit der Expertise zu dem immer wichtiger werdenden Bereich IT Sicherheit (Cyber Security) unterstützen kann. Nachfolgend sind die Aufsichtsratsmitglieder tabellarisch dargestellt inklusive der Daten der erstmaligen Bestellung, der Wahlperiode und ihrer Mitgliedschaften in Ausschüssen:

Abb. 7: Übersicht der Mitglieder des Aufsichtsrates In der nachfolgenden Tabelle ist die Vergütung aller Aufsichtsratsmitglieder für das Geschäftsjahr 2023 tabellarisch dargestellt. Die Mitglieder des Aufsichtsrates erhielten für das Geschäftsjahr 2023 feste Bezüge i.H.v. 365 TEUR. Überdies wurden im Jahr 2023 22 TEUR Aufwandsentschädigungen für Reisen im Rahmen der Aufsichtsratstätigkeit gezahlt (Vorjahr 7 TEUR). Der Anstieg resultiert unter anderem aufgrund der gestiegenen Anzahl von AR-Sitzungen in 2023 sowie der Durchführung von AR-Sitzungen an den internationalen Standorten.