SPARTA AG

Heidelberg

– ISIN DE000A0NK3W4 // WKN A0NK3W –

Einladung zur ordentlichen Hauptversammlung

Wir laden unsere Aktionäre zur ordentlichen Hauptversammlung der SPARTA AG ein, die am Mittwoch, den 23. August 2023 um 14:00 Uhr (Einlass ab 13:30 Uhr), im Design Offices Heidelberg Colours, Langer Anger 7-9, 69115 Heidelberg, stattfindet.

| A. |

TAGESORDNUNG |

| 1. |

Vorlage des festgestellten Jahresabschlusses der SPARTA AG zum 31. Dezember 2022 und des Lageberichtes für das Geschäftsjahr 2022 sowie des Berichtes des Aufsichtsrats |

||||||||||||||||||||

| 2. |

Beschlussfassung über die Entlastung des Vorstands für das Geschäftsjahr 2022 Aufsichtsrat und Vorstand schlagen vor, den Mitgliedern des Vorstands für das Geschäftsjahr 2022 Entlastung zu erteilen. |

||||||||||||||||||||

| 3. |

Beschlussfassung über die Entlastung des Aufsichtsrats für das Geschäftsjahr 2022 Vorstand und Aufsichtsrat schlagen vor, den Mitgliedern des Aufsichtsrats für das Geschäftsjahr 2022 Entlastung zu erteilen. |

||||||||||||||||||||

| 4. |

Beschlussfassung über die Wahl des Abschlussprüfers für das Geschäftsjahr 2023 Der Aufsichtsrat schlägt vor, die RSM GmbH Wirtschaftsprüfungsgesellschaft Steuerberatungsgesellschaft, Düsseldorf, zum Abschlussprüfer und soweit ein Konzernabschluss aufzustellen ist als Konzernabschlussprüfer für das Geschäftsjahr 2023 zu bestellen. |

||||||||||||||||||||

| 5. |

Beschlussfassung über die Änderung von §§ 13 und 14 der Satzung Vorstand und Aufsichtsrat schlagen vor, die Satzung wie folgt zu ändern: In § 13 der Satzung wird der bisherige Text zu Absatz 1 und folgender Absatz 2 neu eingefügt:

Folgender Absatz 6 wird in § 14 der Satzung ergänzt:

|

||||||||||||||||||||

| 6. |

Beschlussfassung über eine Erhöhung des Grundkapitals gegen Sach- und Bareinlage Vorstand und Aufsichtsrat schlagen vor, folgenden Beschluss zu fassen: Das Grundkapital der Gesellschaft in Höhe von derzeit 49.221.732,00 Euro wird um bis zu 24.610.866,00 Euro auf bis zu 73.832.598,00 Euro durch Ausgabe von bis zu 1.757.919 neuen, auf den Inhaber lautenden Stückaktien mit einem jeweiligen Betrag am Grundkapital von 14,00 Euro (die „Neuen Aktien“) erhöht. Die Neuen Aktien werden den Aktionären zum Bezug angeboten. Die Neuen Aktien sind gewinnanteilsberechtigt für alle Geschäftsjahre, für die die Hauptversammlung der Gesellschaft im Zeitpunkt der Entstehung der Neuen Aktien noch keinen Gewinnverwendungsbeschluss gefasst hat. Die Neuen Aktien werden mit einem Bezugsverhältnis von 2:1 zu einem Bezugspreis von 28,49 Euro je Neuer Aktie ausgegeben.

|

||||||||||||||||||||

| 7. |

Beschlussfassung über die Aufhebung der bestehenden Ermächtigung zum Erwerb und zur Verwendung eigener Aktien und Beschlussfassung zur neuen Ermächtigung zum Erwerb und zur Verwendung eigener Aktien gemäß § 71 Absatz 1 Nr. 8 AktG und zum Ausschluss des Bezugsrechts Die bestehende Ermächtigung zum Erwerb eigener Aktien soll angesichts der inzwischen erfolgten Erhöhung des Grundkapitals aufgehoben und eine neue Ermächtigung zum Erwerb eigener Aktien beschlossen werden. Zum Erwerb eigener Aktien bedarf die SPARTA AG („Gesellschaft“), soweit nicht gesetzlich ausdrücklich zugelassen, einer besonderen Ermächtigung durch die Hauptversammlung. Vorstand und Aufsichtsrat schlagen vor, den folgenden Beschluss zu fassen:

|

||||||||||||||||||||

| 8. |

Beschlussfassung über die Schaffung eines neuen genehmigten Kapitals mit Ermächtigung des Vorstands zum Ausschluss des Bezugsrechts und Änderung der Satzung Die in § 4 Absatz 5 der aktuell gültigen Satzung enthaltene Ermächtigung des Vorstands, bis zum 28. August 2018 das Grundkapital der Gesellschaft mit Zustimmung des Aufsichtsrats einmalig oder mehrfach um bis zu EUR 5.298.132,00 durch einmalige oder mehrmalige Ausgabe von insgesamt bis zu 378.438 neuen, auf den Inhaber lautenden Stammaktien ohne Nennbetrag (Stückaktien) zu erhöhen (Genehmigtes Kapital 2013), ist am 28. August 2018 ausgelaufen. Die Hauptversammlung soll nun ein neues genehmigtes Kapital beschließen. Vorstand und Aufsichtsrat schlagen vor, folgenden Beschluss zu fassen:

|

||||||||||||||||||||

| 9. |

Beschlussfassung über die Erteilung einer Ermächtigung zur Ausgabe von Options- oder Wandelanleihen, Genussrechten oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) und zum Ausschluss des Bezugsrechts, über die Schaffung eines neuen bedingten Kapitals und über die entsprechenden Satzungsänderungen Um der Gesellschaft auch zukünftig eine flexible und kurzfristige Finanzierung zu ermöglichen, soll die Hauptversammlung den Vorstand bis zum 22. August 2028 zur Ausgabe von Options- oder Wandelanleihen, Genussrechten oder Gewinnschuldverschreibungen (oder Kombinationen dieser Instrumente, auch z.B. Wandelanleihen mit beigefügten Optionsscheinen), auch unter Ausschluss des Bezugsrechts, ermächtigen und ein neues bedingtes Kapital schaffen. Vorstand und Aufsichtsrat schlagen vor, folgenden Beschluss zu fassen:

|

| B. |

BERICHTE DES VORSTANDS |

| I. |

BERICHT DES VORSTANDS ZU PUNKT 6 DER TAGESORDNUNG |

| 1. |

Eckdaten und Hintergrund der vorgeschlagenen Kapitalmaßnahme Vorstand und Aufsichtsrat der Gesellschaft schlagen unter Punkt 6 der Tagesordnung eine Kapitalerhöhung in Form einer gemischten Bar- und Sachkapitalerhöhung vor, durch die der SPARTA AG neue Mittel zufließen und gleichzeitig die bereits bestehende Beteiligung an der Beta Systems Software AG („Beta Systems“) von derzeit rund 58 % liquiditätsschonend aufgestockt werden kann. Die Kapitalmaßnahme soll zum Bezugspreis von 28,49 Euro je neuer SPARTA-Aktie und unter Gewährung des gesetzlichen Bezugsrechts aller Aktionäre im Bezugsverhältnis 2:1, also eine neue SPARTA-Aktie für je zwei alte SPARTA-Aktien, erfolgen. Dabei können alle Aktionäre ihr Bezugsrecht durch Bareinlage in Höhe von 28,49 Euro je neuer, auf den Inhaber lautender Stückaktie der SPARTA AG ausüben. Die Deutsche Balaton Aktiengesellschaft („Deutsche Balaton“) ist berechtigt, entsprechend ihrem Bezugsrecht bis zu 1.283.901 neue SPARTA-Aktien ganz oder teilweise gegen Sacheinlage von bis zu 816.911 Aktien der Beta Systems Software AG („Beta Systems-Aktien“) zu zeichnen. Das Einbringungsverhältnis beträgt 0,63627257 einzubringende Beta Systems-Aktien für jede neue SPARTA-Aktie und ergibt sich aus dem Quotienten der maximal von der Deutsche Balaton einzulegenden Beta Systems-Aktien und der im Rahmen des Bezugsrechts maximal von der Deutsche Balaton zu beziehenden neuen SPARTA-Aktien, abgerundet auf acht Nachkommastellen. Sofern die von der ordentlichen Hauptversammlung der Beta Systems am 29. März 2023 beschlossene Abspaltung der Latonba AG („Latonba“) vor Einbringung der Beta Systems-Aktien durch die Deutsche Balaton wirksam wird, ist die Deutsche Balaton verpflichtet, zusätzlich die auf die eingebrachten Beta Systems-Aktien entfallenden Aktien der Latonba im Zuge der Einbringung an die SPARTA AG zu übertragen. Demnach wäre die Deutsche Balaton verpflichtet, je einzubringender Beta Systems-Aktie zusätzlich je eine abgespaltene Aktie der Latonba an die SPARTA AG zu übertragen. Im Ergebnis bleibt der Wert der von der Deutsche Balaton erbrachten Einlage in beiden Fällen gleich (siehe hierzu auch 3.). Mit Durchführung der dargestellten Kapitalmaßnahme haben alle Aktionäre der SPARTA AG die Möglichkeit sich zu einem einheitlichen Bezugspreis, der sich in dem Umtauschverhältnis im Rahmen der Sacheinlage widerspiegelt, an der Kapitalerhöhung zu beteiligen. Dadurch wird eine Verwässerung des Anteilsbesitzes vermieden und die Liquidität der SPARTA-Aktie erhöht. Die von Vorstand und Aufsichtsrat vorgeschlagene Kapitalerhöhung ist somit zugleich die schonendste und angemessene Art und Weise, eine Sacheinlage ohne Ausschluss des Bezugsrechts gegen Gewährung neuer Aktien durchzuführen. Jeder Aktionär hat nämlich die Möglichkeit zu wirtschaftlich gleichen Werten neue Aktien zu zeichnen und seine Beteiligungsquote an der Gesellschaft aufrecht zu erhalten. Sofern die Kapitalerhöhung vollständig gezeichnet wird und die Deutsche Balaton ihr Bezugsrecht in Form einer Sacheinlage ausübt, fließen der SPARTA AG liquide Mittel (vor Kosten der Durchführung der Kapitalerhöhung) in Höhe von rund 14 Mio. Euro zu. Darüber hinaus erhält die SPARTA AG im Zuge der Sacheinlage weitere 816.911 Beta Systems-Aktien und wird im Anschluss mit rund 75 % an der Beta Systems beteiligt sein. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2. |

Darstellung der Beta Systems Software AG Die Beta Systems Software AG mit Sitz in Berlin unterstützt seit mehr als 35 Jahren Unternehmen mit komplexen IT-Systemlandschaften und anspruchsvollen IT-Prozessen aus den Bereichen Finanzdienstleistungen, Fertigung, Handel und IT-Dienstleistungen. Das Portfolio der Beta Systems ist hier bei der Automatisierung, Dokumentation, Analyse und Überwachung der IT-Abläufe im Rechenzentrum, der Zugriffssteuerung, der Überwachung der IT-Infrastruktur und Security sowie der Steuerung der IT Services im Einsatz. Die Gesellschaft wurde 1983 gegründet, ist im Segment Scale der Deutschen Börse gelistet und beschäftigt konzernweit rund 650 Mitarbeiter. Weltweit wenden mehr als 1.000 Unternehmen Produkte und Lösungen der Beta Systems Gruppe an, die damit zu den führenden mittelständischen und unabhängigen Softwareanbietern in Europa gehört. Im abgelaufenen Geschäftsjahr 2021/22 hat die Beta Systems Software AG bei einem Konzernumsatz in Höhe von 86,3 Mio. Euro (Vorjahr: 73,1 Mio. Euro), ein Konzernbetriebsergebnis vor Abschreibungen (EBITDA) von 23,1 Mio. Euro (Vorjahr: 16,4 Mio. Euro), ein Konzernbetriebsergebnis (EBIT) von 18,0 Mio. Euro (Vorjahr: 11,1 Mio. Euro) und einen Konzernjahresüberschuss in Höhe von 13,1 Mio. Euro (Vorjahr: 8,1 Mio. Euro) erwirtschaftet. Im ersten Geschäftshalbjahr 2022/23 betrug der Konzernumsatz 47,5 Mio. Euro (Vorjahreszeitraum: 47,8 Mio. Euro), das EBITDA 11,3 Mio. Euro (Vorjahreszeitraum: 17,2 Mio. Euro) und das EBIT 8,8 Mio. Euro (Vorjahreszeitraum: 14,7 Mio. Euro). Für das laufende Geschäftsjahr 2022/23 erwartet der Vorstand der Beta Systems einen Konzernumsatz zwischen 80 Mio. Euro und 90 Mio. Euro, ein EBITDA zwischen 10,5 Mio. Euro und 17,5 Mio. Euro sowie ein EBIT zwischen 5,5 Mio. Euro und 12,5 Mio. Euro. Das Grundkapital der Beta Systems beträgt gegenwärtig 4.600.000,00 Euro und ist eingeteilt in 4.600.000 auf den Inhaber lautende Stückaktien. Die Gesellschaft hält derzeit keine eigenen Aktien. Die Aktien der Beta Systems sind in den Handel des Freiverkehrs der Frankfurter Wertpapierbörse, dort in das Segment Scale, einbezogen. Die SPARTA AG ist gegenwärtig mit einem Anteil von rund 58 % an Grundkapital und Stimmrechten Mehrheitsaktionärin der Beta Systems. Die ordentliche Hauptversammlung der Beta Systems am 29. März 2023 hat die Abspaltung sämtlicher 4.600.000 Stückaktien ihres 100%igen Tochterunternehmens Latonba sowie von sämtlichen Rechten und Pflichten aus dem zwischen der Beta Systems und der Deutsche Balaton bestehenden Cash Pool Vertrag einschließlich der nach Maßgabe des Cash Pool Vertrags unterhaltenen Sicherheiten sowie der seit dem Abspaltungsstichtag bis zum Vollzugstag auf die Cash Pool Einlage aufgelaufenen Zinsen beschlossen. Darüber hinaus ist die Verpflichtung der Beta Systems, vor dem Vollzugstag Barmittel in Höhe von 12,5 Mio. EUR als sogenannte verdeckte Einlage, d.h. ohne Erhöhung des gezeichneten Kapitals und ohne Gegenleistung in die Kapitalrücklage der Latonba nach § 272 Abs. 2 Nr. 4 HGB einzubringen, Inhalt des von der Hauptversammlung beschlossenen Abspaltungs- und Übernahmevertrages und somit der Abspaltung. Gemäß Ergänzungsbericht zum gemeinsamen Spaltungsbericht der Vorstände der Beta Systems und der Latonba vom 22. Februar 2023 beläuft sich das Eigenkapital der Latonba nach verdeckter Einlage und Abspaltung bezogen auf den Abspaltungsstichtag 1. Oktober 2022, 0:00 Uhr, auf 62.042.868,00 Euro. Der Wert der Latonba zum Stichtag 23. August 2023 beläuft sich auf rund 61.902.000 Euro bzw. 13,46 Euro je Beta Systems-Aktie (siehe hierzu 3.). Gegen den Beschluss der ordentlichen Hauptversammlung der Beta Systems am 29. März 2023 über die Zustimmung zum Abschluss des Abspaltungs- und Übernahmevertrags (der „Abspaltungsbeschluss“) wurde Anfechtungs- und Nichtigkeitsklage erhoben. Die Abspaltung ist deshalb derzeit noch nicht in das Handelsregister der Beta Systems eingetragen und somit noch nicht wirksam. Sofern die Abspaltung jedoch noch vor dem Tag der Einbringung der Beta Systems-Aktien im Rahmen der Durchführung der bei der SPARTA AG zu beschließenden Kapitalerhöhung in die SPARTA AG wirksam wird, reduziert sich der Wert der Beta Systems um den Wert der Latonba. In diesem Fall ist die Deutsche Balaton verpflichtet, zusätzlich zu den Beta Systems-Aktien die entsprechende Anzahl von Aktien der Latonba im Zuge der Sacheinlage einzubringen, so dass sich der Wert der Einlage der Deutsche Balaton in Summe nicht verändert (siehe hierzu 3.). |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 3. |

Angemessenheit der Gegenleistung der Sachkapitalerhöhung Gemäß § 183a Abs. 1 in Verbindung mit § 33a Abs. 1 Nr. 2 AktG hat der Vorstand der SPARTA AG die Rödl & Partner GmbH Wirtschaftsprüfungsgesellschaft Steuerberatungsgesellschaft, Berlin (nachfolgend „Rödl & Partner“), beauftragt, eine Unternehmensbewertung der Beta Systems Software AG nach dem Standard des Instituts der Wirtschaftsprüfer (IDW) gemäß IDW S1 durchzuführen, um sicherzustellen, dass der Wert der einzubringenden Beta Systems-Aktien je neuer SPARTA-Aktie im Zuge der vorgeschlagenen Sachkapitalerhöhung mindestens dem Bezugspreis der neuen Aktien der SPARTA AG entspricht. Das Wertgutachten von Rödl & Partner geht von einem Wert der Beta Systems zum Bewertungsstichtag 23. August 2023 von 205.983.000 Euro bzw. 44,78 Euro je Beta Systems-Aktie aus, bezogen auf 4.600.000 ausstehende Beta Systems-Aktien. Hiervon sind gemäß Wertgutachten 61.902.000 Euro bzw. 13,46 Euro je Beta Systems-Aktie der Latonba zuzurechnen, deren Abspaltung von der ordentlichen Hauptversammlung der Beta Systems am 29. März 2023 beschlossen wurde, jedoch aufgrund einer gegen den Abspaltungsbeschluss erhobenen Anfechtungs- und Nichtigkeitsklage bislang noch nicht umgesetzt werden konnte. Der Vorstand hat das Bewertungsgutachten eingehend geprüft. Hierzu hat der Vorstand der SPARTA AG sowohl mit Rödl & Partner als auch dem Vorstand der Beta Systems Gespräche geführt sowie die Angaben anhand eigener Markt- und Sachverhaltskenntnisse analysiert. Gestützt auf die in dem Bewertungsgutachten enthaltenen Aussagen und Ergebnisse, insbesondere zu dem objektivierten Unternehmenswert der Beta Systems inklusive ihrer Tochtergesellschaften kommt der Vorstand der SPARTA AG zu dem Ergebnis, dass der angemessene Wert einer Beta Systems-Aktie mindestens 44,78 Euro beträgt und damit das Einbringungsverhältnis der Sacheinlage von 0,63627257 Beta Systems-Aktien je neuer SPARTA-Aktie als angemessen anzusehen ist. Nachstehend ist ein Auszug des Berichts von Rödl & Partner über die Bewertung wiedergegeben, aus dem sich die wesentlichen Inhalte und Erwägungen zu der Bewertung der Beta Systems ergeben, die sich die der Vorstand im Rahmen dieses Berichts zu eigen macht: Das vollständige Bewertungsgutachten findet sich zudem als PDF-Datei auf der Internetseite der Gesellschaft unter

und liegt zudem vom Tage der Einberufung der Hauptversammlung an in den Geschäftsräumen der Gesellschaft, Ziegelhäuser Landstraße 1, 69120 Heidelberg, zur Einsichtnahme durch die Aktionäre aus. Auf Verlangen wird das Bewertungsgutachten jedem Aktionär unverzüglich und kostenlos übersandt. BETA SYSTEMS SOFTWARE AG – UNTERNEHMENSBEWERTUNG NACH IDW S1 [..] 2. EXECUTIVE SUMMARY Die Beta Systems entwickelt Softwareprodukte und -lösungen für die sichere und effiziente Verarbeitung großer Datenmengen, die Unternehmen mit komplexen IT-Strukturen bei der Automatisierung, Absicherung und Nachvollziehbarkeit ihrer IT-gestützten Geschäftsprozesse unterstützen. Die Beta Systems beschäftigt derzeit weltweit rd. 658 Mitarbeiter in mehr als 25 direkten und indirekten Tochtergesellschaften und betreibt 6 Entwicklungsstandorte in Deutschland. Im GJ21/22 erwirtschaftete die Gruppe Umsatzerlöse i.H.v. MEUR 86,3. Die Aktie der Beta Systems ist im Freiverkehr notiert. Derzeit erwägt die Deutsche Balaton ihre Aktien an der Beta Systems im Rahmen einer gemischten Sach- und Barkapitalerhöhung in die SPARTA einzubringen. Vor diesem Hintergrund wurde Rödl & Partner von der SPARTA beauftragt, in der Funktion eines neutralen Gutachters eine objektivierte Unternehmensbewertung der Beta Systems nach dem Standard IDW S1 durchzuführen. Um eine Veröffentlichung von vertraulichen Informationen zu vermeiden, wurde eine Clean-Team-Vereinbarung getroffen nach der lediglich Rödl & Partner Zugriff auf sensible und vertrauliche Informationen für den Zweck der Bewertung erhält. Es wurde vereinbart, dass ggü. der SPARTA oder der Deutsche Balaton lediglich aggregierte Informationen offengelegt werden, die vorab vom Vorstand der Beta Systems genehmigt wurden. Gemäß IDW S1 kann die Ermittlung des Unternehmenswertes nach dem Ertragswertverfahren oder nach einem Discounted-Cash-Flow-Verfahren erfolgen. Beide führen bei gleichen Bewertungsannahmen zu identischen Werten. Der Marktwert des Eigenkapitals der Beta Systems (inklusive Sonderwert Latonba AG) beträgt zum 23. August 2023 MEUR 206,0 bzw. EUR 44,78 je ausstehender Aktie. Zur Plausibilisierung der kapitalwertorientierten Bewertung haben wir eine vergleichende Unternehmensbewertung auf Basis von Börsen-Multiplikatoren mit der Bezugsbasis des operativen Cash Flows der Jahre 2024 bzw. 2025 durchgeführt. Die resultierende Quartils-Bandbreite liegt zwischen EUR 33,72 je Aktie und EUR 49,35 je Aktie. Die Mediane beider Bezugsjahre liegen im Durchschnitt bei EUR 39,71 je Aktie und die arithmetischen Mittelwerte im Durchschnitt bei EUR 45,39 je Aktie. Der Börsenkurs lag im Drei-Monats-Zeitraum vor dem Stichtag 16. Juni 2023 in einer Bandbreite zwischen EUR 40,20 je Aktie und EUR 43,40 je Aktie. Der VWAP liegt bei EUR 41,43 je Aktie. Vor dem Hintergrund des geringen Handelsvolumens, des hohen Bid-Ask-Spreads und des relativ geringen Streubesitzes erachten wir die Aktie als eingeschränkt liquide und somit den Börsenkurs als eingeschränkt aussagekräftig. [..] 6. ALLGEMEINE BEWERTUNGSGRUNDSÄTZE UND METHODEN 6.1 Allgemeine Bewertungsgrundlagen Die im Folgenden beschriebenen Bewertungsgrundsätze und -methoden zur Ermittlung des Unternehmenswerts, denen auch die hier dargestellte Bewertung folgt, gelten heute in Theorie und Praxis der Unternehmensbewertung als gesichert und in der Rechtsprechung anerkannt. Sie sind in den Verlautbarungen des IDW, insbesondere im Standard IDW S1, zusammengefasst. Der Wert eines Unternehmens bestimmt sich dabei aus dem Nutzen, den das Unternehmen aufgrund seiner zum Bewertungszeitpunkt vorhandenen Erfolgsfaktoren einschließlich seiner Innovationskraft, Produkte und Stellung am Markt, inneren Organisation, Mitarbeiter und seines Managements in Zukunft erwirtschaften kann. Unter der Voraussetzung, dass ausschließlich finanzielle Ziele verfolgt werden, wird der Wert eines Unternehmens aus seiner Eigenschaft abgeleitet, durch Zusammenwirken aller die Ertragskraft beeinflussenden Faktoren finanzielle Überschüsse für die Unternehmenseigner zu erwirtschaften. Gemäß IDW S1 kann die Ermittlung des Unternehmenswertes nach dem Ertragswertverfahren oder nach einem Discounted-Cash-Flow-Verfahren („DCF“) erfolgen. Beide führen bei gleichen Bewertungsannahmen zu identischen Werten. Im vorliegenden Fall wurde primär auf den Ertragswert abgestellt. 6.2 Ertragswertverfahren Im Ertragswertverfahren bestimmt sich der Wert eines Unternehmens durch den Barwert der zukünftigen Nettozuflüsse an die Unternehmenseigner. Bei der Ermittlung der Nettozahlungsströme an die Unternehmenseigner sind die Ausschüttungspolitik der Gesellschaft, Thesaurierungen und deren Verwendung sowie aktienrechtliche Ausschüttungsrestriktionen zu beachten. Außerdem sind die Ausschüttungen mit der geplanten Liquiditäts- bzw. Finanzierungsentwicklung abzugleichen. Eine Vollausschüttung kann nur unterstellt werden, wenn dies in der Unternehmensplanung ausreichend dokumentiert und es rechtlich und liquiditätsseitig möglich ist. In der Ewigen Rente ist eine typisierte Ausschüttungsquote anzusetzen, die beispielsweise aus der Peer Group abgeleitet werden kann. Im Allgemeinen bildet die Vergangenheitsanalyse den Ausgangspunkt für die Prognose bzw. Plausibilitätsbeurteilung künftiger finanzieller Überschüsse. Dabei ist zu beachten, dass bei der Ermittlung des objektivierten Unternehmenswerts nur diejenigen Erfolgsfaktoren zu berücksichtigen sind, die sich aus den zum Bewertungsstichtag bereits eingeleiteten oder hinreichend konkretisierten Maßnahmen im Rahmen des bisherigen Unternehmenskonzepts und der Marktgegebenheiten ergeben. Mögliche, aber noch nicht hinreichend konkretisierte Maßnahmen (z.B. Erweiterungsinvestitionen/Desinvestitionen) sowie die daraus vermutlich resultierenden finanziellen Überschüsse sind danach bei der Ermittlung objektivierter Unternehmenswerte unbeachtlich. Für die Bewertung eines Unternehmens sind die künftigen finanziellen Überschüsse mit einem Kapitalkostensatz auf den Bewertungsstichtag zu diskontieren. Dieser Kapitalkostensatz dient dazu, die Zahlenreihe der Überschüsse an einer vergleichbaren Entscheidungsalternative zu messen. Der zu verwendende Kapitalkostensatz spiegelt daher die Rendite einer zur Investition in das zu bewertende Unternehmen adäquaten Alternativanlage wider. Im Hinblick auf die Wertrelevanz persönlicher Ertragsteuern werden bei der Ermittlung objektivierter Unternehmenswerte anlassbezogene Typisierungen der steuerlichen Verhältnisse der Anteilseigner vorgenommen. 6.3 Nicht betriebsnotwendiges Vermögen und Sonderwerte Im Rahmen der Ertragswertermittlung nicht abgebildete Sachverhalte sind grundsätzlich gesondert zu bewerten und dem Ertragswert hinzuzurechnen bzw. davon zu subtrahieren. Hierzu zählen insbesondere Vermögensgegenstände einschließlich der dazugehörigen Schulden, die frei veräußert werden können, ohne dass davon die eigentliche Unternehmensaufgabe berührt wird (funktionelle Abgrenzung). Das nicht betriebsnotwendige Vermögen sowie Sonderwerte bzw. die nicht betriebsnotwendigen Schulden sind gemäß IDW S1 dabei mit dem Liquidationswert unter Abzug der Kosten der Liquidation sowie unter Berücksichtigung der steuerlichen Folgen auf Ebene des Unternehmens und der Anteilseigner anzusetzen. Die Summe der Werte des betriebsnotwendigen und des nicht betriebsnotwendigen Vermögens sowie Sonderwerte ergibt den Unternehmenswert. Bei der Bewertung der Beta Systems haben wir als Sonderwert nicht betriebsnotwendige Liquidität sowie nicht betriebsnotwendige Cash-Pool-Forderungen identifiziert. Die mit den Sonderwerten im Zusammenhang stehenden Erträge und Aufwendungen wurden im Rahmen der zuvor dargestellten Unternehmensplanung explizit nicht berücksichtigt, so dass eine separate Erfassung als Sonderwert notwendig ist. 6.4 Vergleichende Marktbewertung mittels Multiplikatoren Als Alternative zur Fundamentalbewertung nach dem Ertragswertverfahren können in Einklang mit IDW S1 kapitalmarktorientierte Bewertungsmethoden wie das sogenannten Multiplikator-Verfahren zur Plausibilisierung des ermittelten Unternehmenswerts herangezogen werden. Dabei werden wertbildende Bezugsgrößen von Vergleichsunternehmen wie z.B. Umsatz, EBIT oder EBITDA in Relation zu deren beobachtbaren Marktpreisen gesetzt und die so abgeleiteten Multiplikatoren auf die entsprechende Bezugsgröße des zu bewertenden Unternehmens bezogen. Die Marktpreise können dabei aus der Marktkapitalisierung börsennotierter Vergleichsunternehmen abgeleitet werden (sog. „Börsen-Multiplikatoren“) oder aus Preisen, die bei M&A-Transaktionen vergleichbarer Unternehmen beobachtet wurden (sog. „Transaktions-Multiplikatoren“). Durch die volatilen Umsatzerlöse und Ergebnisse der Beta Systems sowie der ausgewählten Vergleichsunternehmen im Zuge der IFRS-15-Bilanzierung haben die ertragswirtschaftlichen Bezugsgrößen (Umsatz, EBITDA und EBIT) nach unserer Einschätzung im vorliegenden Fall nur eine eingeschränkte Aussagekraft. Vor diesem Hintergrund haben wir im Rahmen der Börsenmultiplikatoren auf einen Operating Cash Flow zurückgegriffen, der nach unserer Einschätzung eine von Bilanzierungs-vorschriften bereinigte Bezugsgröße darstellt. 7. ABLEITUNG DES UNTERNEHMENSWERTES 7.1 Methodische Vorgehensweise Die im vorherigen Kapitel beschriebenen allgemeinen Bewertungsgrundsätze und -methoden sind für das einzelne Bewertungsobjekt zu konkretisieren. Die Bewertung der Beta Systems nach dem Ertragswertverfahren erfolgte auf Basis der von der Gesellschaft zur Verfügung gestellten konsolidierten Unternehmensplanung. Bei der vorliegenden Planung handelt es sich um eine Mehrjahresplanung für die GJ22/23 bis GJ25/26. Die Planungsrechnung der Beta Systems umfasst eine Gewinn- und Verlustrechnung, die nach den Vorschriften der IFRS erstellt wurde. Die Umsatzplanung erfolgt für die einzelnen Geschäftsbereiche und wurde Bottom-Up auf Einzelkundenebene erstellt. Die einzelnen Kundenverträge werden darüber hinaus in ihre Leistungsarten Lizenzen, Wartung, Service und Sonstiges unterteilt und nach den Vorschriften des IFRS 15 abgegrenzt. Die operativen Aufwendungen werden über die einzelnen Kostenstellen der jeweiligen Gesellschaften geplant. Die Beta Systems hat für das erste Planjahr (GJ22/23) eine Cash-Flow-Planung, nicht aber eine Plan-Bilanz erstellt. Für die Folgejahre liegt keine Bilanz- und Cash-Flow-Planung vor. Vor diesem Hintergrund haben wir auf Basis der ertragswirtschaftlichen Planungsrechnung und den zugrundeliegenden Basis-Informationen (insbesondere Ertrags- und Einzahlungsplanung auf Einzelvertragsebene) in Abstimmung mit dem Vorstand der Beta Systems eine vereinfachte Bilanz- und Cash-Flow-Planung erstellt. Um die Entwicklung über den Detailplanungszeitraum hinaus berücksichtigen zu können, wurden der Bewertung zwei Prognosephasen zugrunde gelegt:

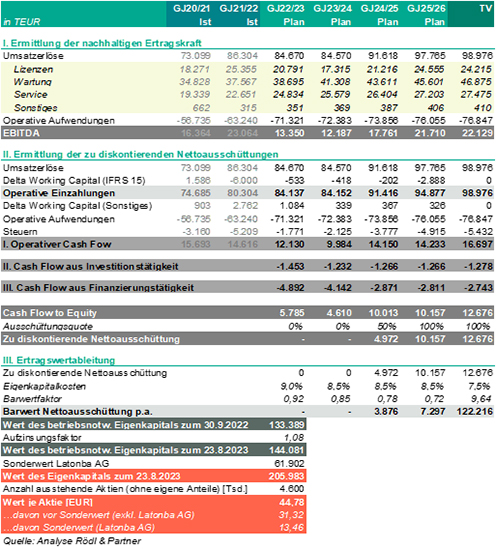

Als Bewertungsstichtag wurde der geplante Tag der Hauptversammlung der SPARTA, der 23. August 2023 unterstellt. Die zugrundeliegenden Kapitalmarktdaten (bspw. Kapitalkosten und Multiplikatoren) basieren auf dem Stichtag 16. Juni 2023. Die Unterscheidung in die verschiedenen Leistungsarten und insbesondere in Lizenzen und Wartungen ist für die Bilanzierung der Umsatzerlöse nach IFRS 15 von Bedeutung, da sich die Leistungsarten hinsichtlich des Zeitpunkts der Umsatzrealisierung und der Rechnungsstellung und somit des Zahlungseingangs unterscheiden. Bei Lizenzumsätzen muss zwischen Kaufverträgen und Mietverträgen unterschieden werden. Bei Kaufverträgen fallen Rechnungsstellung und Umsatzrealisation auf den gleichen Zeitpunkt. Bei Mietverträgen erfolgt die Umsatzrealisierung zum Zeitpunkt des Vertragsschlusses und der Leistungserbringung, während die Rechnungsstellung jahresweise über die Vertragslaufzeit hinweg erfolgt. Der Zeitpunkt der Leistungserbringung stellt den Zeitpunkt dar, zu dem die Software und die Lizenzkeys dem Kunden bereitgestellt werden. Bei einer mehrjährigen Laufzeit des Mietvertrages entsteht durch die sofortige Umsatzrealisierung in Verbindung mit dem ratierlichen Zahlungseingang ein Anstieg der Forderungen aus Lieferungen und Leistungen in Höhe des Überhangs der Umsatzerlöse gegenüber den bereits erhaltenen Zahlungen (Vertragsvermögenswerte). Die gebildeten Forderungen werden entsprechend der periodischen Zahlungseingänge sukzessive über die Vertragslaufzeit abgebaut. Wartungsleistungen werden i.d.R. jährlich vorschüssig in Rechnung gestellt, aber zeitanteilig über die gesamte Wartungsperiode hinweg realisiert. Der zeitlich vor der Erlösrealisierung liegende Zahlungseingang resultiert in Vertragsverbindlichkeiten in Höhe der Wartungsleistungen. Durch die zeitanteilige Erlösrealisation über die Wartungsperiode hinweg werden die Vertragsverbindlichkeiten kontinuierlich abgebaut. Bei den Serviceumsätzen erfolgt die Rechnungsstellung i.d.R. monatlich entsprechend der Leistungserbringung. Die Umsatzrealisierung und -vereinnahmung unterscheiden sich dementsprechend nur um das vereinbarte Zahlungsziel. Zur Veranschaulichung der Abweichung zwischen der Umsatzrealisierung und dem Zahlungseingang in Folge der IFRS-15-Bilanzierung haben wir nachfolgend ein vereinfachtes Rechenbeispiel für einen Mietvertrag dargestellt. Darüber hinaus haben wir im Zusammenhang mit Mietverträgen unsere methodische Vorgehensweise für die Ableitung nachhaltiger Cash Flows im Zeitraum der Ewigen Rente dargestellt. In diesem vereinfachten Beispiel wurde eine Mietlizenz mit einem Gesamtvolumen von TEUR 300 und einer Vertragslaufzeit von 36 Monaten ausgewählt. Zudem wurde unterstellt, dass der Kunde eine jährliche Gebühr i.H.v. TEUR 100 bezahlt (aus Vereinfachungsgründen wurde im vorliegenden Beispiel auf Preissteigerungen innerhalb der Vertragslaufzeit verzichtet). Ein abgeschlossener Mietvertrag umfasst i.d.R. sowohl einen Lizenz- als auch einen Wartungsanteil. Bei einer Mietlizenz wird der Lizenzleistungsumfang für die gesamte Vertragsperiode i.d.R. zu Vertragsbeginn als einmaliger Ertrag realisiert. Im Beispiel sind dies TEUR 171 (57%) im Jahr des Vertragsbeginns. Der Wartungsumfang des exemplarischen Mietvertrags (im Beispiel insgesamt 43% bzw. TEUR 129) wird entsprechend der Vertragslaufzeit sukzessive realisiert (TEUR 43 p.a.). Die in der Gewinn- und Verlustrechnung ausgewiesenen Umsatzerlöse übersteigen somit im ersten Jahr die Zahlungseingänge um TEUR 114. In den restlichen zwei Jahren unterschreiten die Umsatzerlöse die Zahlungseingänge um jährlich TEUR 57. Über die gesamte Vertragslaufzeit entsprechen die Umsatzerlöse und die Zahlungseingänge unverändert dem Gesamtvolumen i.H.v. TEUR 300, unterscheiden sich jedoch während der Vertragslaufzeit. Um diesen Sachverhalt im Rahmen der Unternehmensbewertung angemessen zu berücksichtigen, haben wir in Abstimmung mit dem Vorstand der Beta Systems eine vereinfachte Bilanzplanung erstellt. Bei der integrierten Cash-Flow-Ableitung wurden daher ausgehend von den geplanten Umsatzerlösen auch die Veränderungen aus Working Capital berücksichtigt, um sicherzustellen, dass die tatsächlichen Zahlungseingänge im Free Cash Flow abgebildet sind. Um im Zeitraum der Ewigen Rente einen eingeschwungenen Zustand von Zahlungseingängen abzubilden, haben wir auf Basis des zum Ende des Planungszeitraums (GJ25/26) erwarteten Kundenstamms auf Einzel-Vertragsebene die durchschnittlichen Lizenz- und Wartungserträge als nachhaltige, annualisierte Cash Flows abgeleitet. Wie im Beispiel ersichtlich führt diese Vorgehensweise dazu, dass die unterstellten jährlichen Umsatzerlöse, als Summe aus Lizenz- und Wartungserlösen, den erwarteten jährlichen Einzahlungen entsprechen. 7.2 Darstellung und Analyse der Unternehmensplanung Tabelle 3 | Entwicklung Ertragslage

Quelle: Managementinformation; Analyse Rödl & Partner Auf Basis der Managementschätzungen wird derzeit von einem Anstieg der Umsatzerlöse der Beta Systems von MEUR 86,3 (GJ21/22) auf MEUR 97,8 im GJ25/26 ausgegangen, was einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 3,2 % entspricht. Unabhängig der Leistungsarten beinhaltet das Umsatzwachstum im Detailplanungszeitraum zum einen Preissteigerungen zum Ausgleich von Inflation sowie Produktupdates sowie Vertragserweiterungen. Außerdem wird mit einem stetigen Zulauf von Neukunden gerechnet. Dies hat zwei Hauptgründe. Auf der einen Seite bevorzugen europäische Kunden mit steigender Tendenz lokale IT-Lösungen und meiden zunehmend die amerikanische Konkurrenz der Beta Systems. Auf der anderen Seite haben in den letzten Jahren vermehrt Finanzinvestoren Wettbewerber erworben und höhere Preisstrukturen implementiert. Dies hat in der Vergangenheit den Neukundenzulauf erhöht. Dieser Trend wird in den nächsten Jahren weiterhin erwartet. Die Leistungsart Lizenzen beinhaltet im Planungszeitraum sowohl Kauf- als auch Mietverträge, die in den Geschäftsbereichen IAM und DCI abgeschlossen werden. Obwohl Wachstum im Bereich IAM erwartet wird, entfällt wie auch in der Historie der höhere Anteil der Lizenzumsätze auf den Geschäftsbereich DCI. Das Management der Beta Systems erwartet, dass sich die Tendenz Miet- statt Kaufverträge abzuschließen in den nächsten Jahren weiter fortsetzen wird. Die steigende Anzahl von Mietverträgen und die mehrjährige Vertragslaufzeit resultieren durch die Anwendung von IFRS 15 in einem zyklischen Effekt in den Lizenzumsätzen, da die Umsatzrealisierung nach Leistungserfüllung zu Vertragsbeginn erfolgt, die Rechnungsstellung allerdings über die Vertragslaufzeit verteilt wird. In der Leistungsart Wartung gibt es im Vergleich zu den Umsatzerlösen aus Lizenzen keine starken Schwankungen in Folge der IFRS-15-Bilanzierung. Im Planungszeitraum wird im Zuge erwarteter Neukundengewinne (netto), dem Upscaling von Bestandskunden sowie inflationären Preiserhöhungen ein stetes Wachstum erwartet. Für das GJ22/23 geht das Management derzeit von MEUR 38,7 Umsatz aus, welche sich bis in das GJ25/26 auf MEUR 45,6 erhöhen sollen. Auch der Bereich Services zeigt nur eine geringe Volatilität. Hier ist das Geschäftsmodell von einem stetigen Zuwachs geprägt. Im Planungszeitraum wird hierbei von einem durchschnittlichen Wachstum (CAGR) von 3,2% ausgegangen. Für das laufende Geschäftsjahr wird derzeit von einem Umsatz i.H.v. ca. MEUR 24,8 ausgegangen. Die Beta Systems vertreibt sowohl Fremdsoftware als auch Fremdwartungsleistungen. Von den hieraus resultierenden Einnahmen müssen rd. 50% als Lizenzzahlungen an die Entwickler abgeführt werden. Diese Zahlungen bleiben über den Planungszeitraum weitestgehend konstant. Der größte Bestandteil des Materialaufwands sind die Cost of Purchased Services. Hierbei handelt es sich um Fremdleistungen, bspw. um Freelancer, die an Kundenprojekten arbeiten und die damit in direktem Zusammenhang zur Umsatzerzielung stehen. Der Anstieg des Personalaufwands im Planungszeitraum ist auf Personaleinstellungen sowie auf inflationsbedingte Gehaltssteigerung von ca. 5,0% zurückzuführen. Die Beta Systems geht davon aus, dass ein Großteil der erhöhten Kosten sukzessive bei Vertragsverlängerungen an die Kunden weitergereicht werden kann. Die sonstigen betrieblichen Aufwendungen beinhalten Fremdleistungen für Entwicklungs- und Vertriebsdienstleistungen von Drittanbietern, die nicht in direkter Verbindung zur Umsatzerzielung stehen, Kosten für die Inanspruchnahme von Rechenzentren, Reisekosten sowie Marketing- und Beratungskosten. Die sonstigen betrieblichen Erträge enthalten hauptsächlich Erlöse aus Untervermietungen so z.B. Büros der Codelab. Die Abschreibungen ergeben sich aus den Wertminderungen auf im Rahmen von Kaufpreisallokationen aufgedeckte immaterielle Vermögensgegenstände, Abschreibungen auf Sachanlagen (insbesondere Betriebs- und Geschäftsausstattung) sowie Abschreibungen auf Right of Use Assets, die sich aus der Anwendung von IFRS 16 ergeben. Letzteres beziehen sich insbesondere auf die gemieteten Büroflächen. Wie für die IT-Branche üblich sind die Personalaufwendungen der größte Kostenblock für die Beta Systems, welcher durch Inflationsanpassungen im Betrachtungszeitraum graduell steigt. Die Beta Systems geht davon aus, dass ein Großteil der erhöhten Kosten sukzessive bei Vertragsverlängerungen an die Kunden weitergereicht werden kann. 7.3 Ableitung des Kapitalisierungssatzes Tabelle 4 | Ermittlung der Eigenkapitalkosten

Quelle: Analyse Rödl & Partner Der Kapitalisierungszinssatz bildet die Entscheidungsalternative eines Investors ab, der die Rendite seiner Investition in ein bestimmtes Unternehmen (das Bewertungsobjekt) mit der Rendite einer entsprechenden Alternativanlage am Kapitalmarkt vergleicht. Im Rahmen des Ertragswertverfahrens werden die künftigen Nettoausschüttungen anhand von Eigenkapitalkosten auf den Bewertungsstichtag diskontiert. Der Basiszinssatz stellt eine risikofreie und fristadäquate Alternativanlage zur Investition in das zu bewertende Unternehmen dar. Der risikofreie Basiszinssatz wurde auf Basis einer Zinsstrukturkurve sowie anhand von Daten der Deutsche Bundesbank ermittelt und beträgt zum Bewertungsstichtag 2,5%. Die Eigenkapitalkosten haben wir mithilfe des Capital Asset Pricing Model (CAPM) wie folgt abgeleitet: Basiszinssatz + Marktrisikoprämie x Betafaktor. Die Unsicherheit über die künftigen finanziellen Überschüsse lassen sich die Marktteilnehmer durch Risikozuschläge auf den Zinssatz einer risikolosen Anlage abgelten. Der unternehmensspezifische Risikozuschlag resultiert aus der Multiplikation der Marktrisikoprämie (Überrendite einer Investition in die durchschnittliche Alternativanlage gegenüber dem Basiszins) mit dem individuellen Risikomaß des zu bewertenden Unternehmens (sog. Betafaktor). Der Fachausschuss für Unternehmensbewertung (FAUB) des IDW hält es für sachgerecht, sich bei der Bemessung der Marktrisikoprämie an einer Bandbreite von 6,0% bis 8,0% zu orientieren (Verlautbarung vom 25. Oktober 2019). Vor dem Hintergrund des derzeitigen Basiszinssatzes und aktueller Kapitalmarktdaten hinsichtlich impliziter Marktrisikoprämien erachten wir eine Marktrisikoprämie von 7,25% für angemessen. Wir haben den Betafaktor auf Basis einer Gruppe von Vergleichsunternehmen (Peer Group) abgeleitet. Zur Ableitung der Betafaktoren der Vergleichsunternehmen haben wir auf Kapitalmarktdaten des Finanzinformationssystems S&P Capital IQ zurückgegriffen. Bezüglich der Auswahl der Gruppe von Vergleichsunternehmen bietet sich grundsätzlich ein Vergleich mit internationalen börsennotierten Unternehmen der gleichen Branche an, die ähnliche Produkte anbieten und vergleichbaren Marktstrukturen unterliegen. Um diese Unternehmen zu identifizieren, wurden diejenigen Unternehmen herangezogen, die in einem funktionierenden Kapitalmarkt gelistet sind und deren operative Risiken zu einem nicht unwesentlichen Maß mit der Beta Systems vergleichbar sind. Es wurden nur solche Betafaktoren berücksichtigt, die gemäß unserer Liquiditätsanalyse als belastbar eingestuft wurden. Trotz dieses systematischen Auswahlprozesses verbleiben naturgemäß Unterschiede im Produktportfolio der Peer-Group-Unternehmen und der Beta Systems. Eine vollständige Vergleichbarkeit von Peer-Group-Unternehmen mit einem zu bewertenden Unternehmen ist regelmäßig nicht erreichbar. Die ausgewählten Vergleichsunternehmen sind jedoch wie die Beta Systems ebenfalls im Bereich von Softwarelösungen für komplexe IT-Infrastrukturen tätig. Vor diesem Hintergrund halten wir das durchschnittliche operative Risiko der ausgewählten Peer-Group-Unternehmen mit dem operativen Risiko der Beta Systems für vergleichbar. Anhand der Peer Group haben wir einen durchschnittlichen, unverschuldeten Betafaktor i.H.v. 0,82 abgeleitet, den wir an den Verschuldungsgrad der Beta Systems angepasst haben. Wachstumspotentiale werden für die Phase der Ewigen Rente bewertungstechnisch durch einen Wachstumsabschlag im Kapitalisierungszinssatz berücksichtigt. Im Hinblick auf die zukünftigen Wachstumsaussichten der Beta Systems erachten wir ein jährliches Wachstum der den Anteilseignern zuzuordnenden finanziellen Überschüsse und damit einen Wachstumsabschlag von 1,0% für vertretbar. 7.4 Ableitung des Unternehmenswertes Tabelle 5 | Ertragswertermittlung

Die Beta Systems verfügt über ein eingeschwungenes, profitables und wenig anlagenintensives Geschäftsmodell und plant keine wesentlichen Investitionen. Wie für ein Unternehmen aus der Software-Branche üblich, stellen die Personalaufwendungen die größte Aufwandsposition dar. Folglich benötigt die Beta Systems nahezu keine Gewinnthesaurierungen zur Finanzierung des operativen Geschäftsbetriebs sowie des geplanten organischen Wachstums. Allerdings wird durch die geplante Abspaltung der Latonba AG die Cash-Pool-Forderungen in Höhe von TEUR 45.000 von der Beta Systems auf die Latonba AG übergehen, zuzüglich einer Bareinlage in Höhe von TEUR 12.500. Eine Bareinlage in Höhe von TEUR 4.600 wurde bereits getätigt. Um eine Mindestliquidität von TEUR 15.000 sicherzustellen, werden daher in den GJ22/23 sowie GJ23/24 planmäßig 100% der Gewinne thesauriert. Im GJ24/25 wird eine Ausschüttung in Höhe von 50% unterstellt. Für die Ableitung der zu diskontierenden Netto Cash Flows in den Folgeperioden haben wir den Cash Flow to Equity als Ausschüttungsannahme herangezogen. In Tabelle 5 sind die Ableitung des Cash Flow to Equity als auch des Marktwerts des Eigenkapitals der Beta Systems auf Basis des Ertragswertverfahrens dargestellt. Im Folgenden werden die wesentlichen Prämissen kurz erläutert (aufgrund der bestehenden Clean-Team-Vereinbarung beschränkt auf wesentliche Annahmen). Die Entwicklung der Umsatzerlöse im Detailplanungszeitraum GJ22/23 bis GJ25/26 basiert auf der in Kapitel 7.2 dargestellten Unternehmensplanung. Aufgrund der Bilanzierungsvorschriften des IFRS 15 weichen die Erträge aus Lizenzen und Wartungen bei Mietverträgen regelmäßig von den entsprechenden Einzahlungen ab (vgl. Erläuterungen in Kapitel 7.1). Aufgrund dessen haben wir auf Basis des zum Ende des Planungszeitraums (GJ25/26) erwarteten Kundenstamms auf Einzel-Vertragsebene die durchschnittlichen Lizenz- und Wartungserträge abgeleitet. Im Vergleich zum letzten Geschäftsjahr sinken die Lizenzerlöse, liegen aber wachstumsbedingt leicht oberhalb des Durchschnitts der Planjahre des Detailplanungszeitraums. Die Wartungserlöse steigen im Vergleich zum letzten Planjahr an, da erwartete Neukunden im GJ25/26 nur zeitanteilig enthalten sind und somit im Zeitraum der Ewigen Rente neben einer nachhaltigen Wachstumsrate ein Ganzjahreseffekt berücksichtigt wurde. Die Umsatzerlöse aus Service sowie sonstige Umsatzerlöse basieren im Zeitraum der Ewigen Rente auf dem letzten Planjahr und steigen um die nachhaltige Wachstumsrate an. Die operativen Aufwendungen umfassen die Material-, Personal- und sonstigen betrieblichen Aufwendungen/Erträge und basieren im Zeitraum der Ewigen Rente auf dem letzten Planjahr und steigen um die nachhaltige Wachstumsrate an. Wie bereits erläutert führt die Umsatzplanung nach IFRS 15 zu einer Abweichung von Erträgen und Einzahlungen. Um diesen Sachverhalt, sowie weitere Effekte aus Working Capital, für die Ableitung der zu diskontierenden Nettoausschüttungen zu reflektieren, haben wir (u.a. auf Einzel-Vertragsebene) in Abstimmung mit dem Vorstand der Beta Systems eine vereinfachte Bilanzplanung erstellt. Da im Zeitraum der Ewigen Rente ein eingeschwungener Zustand unterstellt wird und die Umsatzerlöse zudem bereits den nachhaltigen Einzahlungen entsprechen, wurden nachhaltig keine Veränderungen aus Working Capital geplant. Als durchschnittlicher Konzernsteuersatz wurde gemäß den Konzernvorgaben 30% unterstellt. Die zum 30. September 2022 in deutschen Tochtergesellschaften (Infraray und PROXESS) bestehenden gewerbe- und körperschaftsteuerlichen Verlustvorträge wurden bei der Planung im Detailplanungszeitraum berücksichtigt. Die geplanten Investitionen im Detailplanungszeitraum sowie im Zeitraum der Ewigen Rente entsprechen den geplanten Abschreibungen für materielle und immaterielle Vermögenswerte. Hierin nicht berücksichtigt sind Abschreibungen aus Kaufpreisallokationen nach IFRS 3, da diese keiner Reinvestition unterliegen. Zudem nicht enthalten sind Abschreibungen aus Right of Use Assets nach IFRS 16, da Leasingzahlungen im Cash Flow aus Finanzierungstätigkeit berücksichtigt wurden. Anstelle der Abschreibungen wird nachhaltig eine Reinvestitionsrate in Ansatz gebracht. Die Reinvestitionsrate berücksichtigt die jährlichen Investitionen, die notwendig sind, um die Substanz des Unternehmens zu erhalten. Dies betrifft im Wesentlichen die Erneuerung von Leasingverhältnissen. Der Cash Flow aus Finanzierungstätigkeit umfasst folgende Positionen:

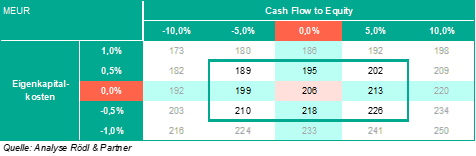

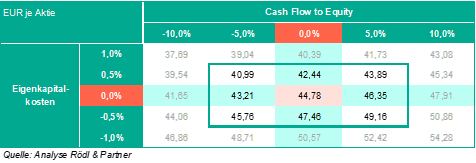

In den GJ22/23 sowie GJ23/24 werden 100% der Gewinne thesauriert, um auch nach den bilanziellen und zahlungswirksamen Effekten der geplanten Abspaltung der Latonba AG eine Mindestliquidität in Höhe von TEUR 15.000 zu gewährleisten. Im GJ24/25 wird daher eine planmäßige Ausschüttung i.H.v. 50% unterstellt. Für das letzte Planjahr GJ25/26 sowie für die ewige Rente entsprechen die zu diskontierenden Nettoausschüttungen annahmegemäß dem Cash Flow to Equity und somit dem Zahlungsmittelüberschuss des jeweiligen Geschäftsjahres. Die Eigenkapitalkosten der Beta Systems betragen zwischen 8,5% und 9,0% (bzw. 7,5% im Zeitraum der Ewigen Rente nach Berücksichtigung eines Wachstumsabschlags i.H.v. 1,0%) und wurden auf Basis des Capital Asset Pricing Models (CAPM) und anhand einer Gruppe von vergleichbaren Unternehmen ermittelt (vgl. Kapitel 7.3). Der Barwert der zu diskontierenden Nettoausschüttungen entspricht dem Marktwert des betriebsnotwendigen Eigenkapitals und beträgt TEUR 144.081. Die Beta Systems verfügt zum 30. September 2022 über liquide Mittel i.H.v. TEUR 16.664 sowie Cash-Pool-Forderungen ggü. der Deutsche Balaton i.H.v. TEUR 45.000 (insgesamt somit TEUR 61.664). Diese Cash-Pool-Forderungen zusammen mit liquiden Mitteln i.H.v. TEUR 12.500 (abzuspaltende Bareinlage) sowie einer bereits getätigten Bareinlage i.H.v. TEUR 4.600 (insgesamt TEUR 62.100) gehen bzw. sind im Rahmen der geplanten Abspaltung der Latonba AG auf diese übergegangen. Aufgrund einer Aktionärsklage ist die Abspaltung zum Bewertungsstichtag noch nicht wirksam im Handelsregister eingetragen. Die Einbringung von Barmitteln ist zu Teilen bereits erfolgt. Die Latonba AG hat im Laufe des GJ22/23 Investitionen in Wertpapiere des An- sowie Umlaufvermögens i.H.v. TEUR 3.742 getätigt. Insgesamt wurden Wertpapiere der Deutsche Rohstoff AG, Drägerwerk AG & Co., K+S Aktiengesellschaft, United Internet AG und Exceet Group S.C.A. erworben. Der im Rahmen der Unternehmensbewertung anzusetzende Sonderwert umfasst somit neben der Cash-Pool-Forderung und der verbleibenden liquiden Mittel auch die bereits getätigten Investitionen in Wertpapiere. Aus diesem Grund haben wir die erworbenen Wertpapiere einer Analyse der Aktienkurse unterzogen und damit zu Marktwerten bewertet. Die Bewertung erfolgte, wie auch für aktienrechtliche Squeeze Out Verfahren gängig, anhand des Drei-Monats gewichteten Durchschnittskurses multipliziert mit der Anzahl der erworbenen Aktien. Der hierdurch ermittelte Marktwert des Aktienportfolios liegt rd. 5% unterhalb der Ankaufspreise. Hierdurch ergibt sich ein Wert des Sondervermögens i.H.v. TEUR 61.902 (davon Cash-Pool-Forderungen 45.000; davon abzuspaltende Barmittel TEUR 12.500; davon bereits getätigte Bareinlage exkl. Investition in Portfolio TEUR 858; davon Marktwert Portfolio TEUR 3.544), welcher im Rahmen der Unternehmensbewertung werterhöhend berücksichtigt wird. Die Cash-Pool-Forderungen, welche gegenüber der Deutsche Balaton i.H.v. TEUR 45.000 bestehen, sind vertraglich in Form von verpfändeten Wertpapieren besichert. Sinkt der Wert der verpfändeten Wertpapiere unter die Cash Pool Höhe, verpflichtet sich die Deutsche Balaton zur unaufgeforderten Zurverfügungstellung zusätzlicher werthaltiger Sicherheiten in Höhe des die Forderung unterschreitenden Betrags. Der Marktwert des Eigenkapitals (inklusive Sonderwert Latonba AG) der Beta Systems beträgt zum Bewertungsstichtag 23. August 2023 TEUR 205.983, was einem Wert je Aktie i.H.v. EUR 44,78 entspricht. Hiervon entfallen EUR 31,32 auf den Wert je Aktie vor Ansatz des Sonderwerts sowie EUR 13,46 je Aktie auf den Sonderwert. Nach wirksamem Vollzug der Abspaltung der Latonba AG mit Übergang der Cash-Pool-Forderungen sowie der Bareinlage, erhalten Aktionäre der Beta Systems Aktien an der Latonba AG. Der Wert der Beta Systems Aktien sinkt damit auf EUR 31,32 je Aktie. Durch den Erhalt von Aktien an der Latonba AG in Höhe von EUR 13,46 je Aktie ergibt sich für die Aktionäre jedoch insgesamt keine Vermögensveränderung. Insgesamt beläuft sich die Anzahl der ausgegebenen Stammaktien der Beta Systems auf 4.600.000. 7.5 Sensitivitätsanalyse Tabelle 6 | Sensitivitätsanalyse Marktwert des Eigenkapitals

Tabelle 1 | Sensitivitätsanalyse Wert je Aktie

Um den Effekt auf den Marktwert des Eigenkapitals (inklusive Sonderwert Latonba AG) sowie den Wert je Aktie durch Veränderungen des Cash Flow to Equity sowie der Eigenkapitalkosten zu quantifizieren, wurden über eine Sensitivitätsanalyse mehrere Szenarien gerechnet. Die sich hieraus ergebenden Werteffekte sind nachfolgend erklärt:

8. VERGLEICHENDE MARKTBEWERTUNG MITTELS MULTIPLIKATOREN 8.1 Bewertungsgrundsätze und -methodik Im Allgemeinen handelt es sich bei der Multiplikatormethode um einen einfachen Dreisatz. Ein marktbasierter Multiplikator wird mit einer Ertragskennzahl (vor Finanzierung) des Bewertungsobjekts multipliziert, um den Gesamtunternehmenswert (Entity Value) des jeweiligen Bewertungsobjekts zu ermitteln. Um den Wert des Eigenkapitals (Equity Value) zu ermitteln, muss vom Unternehmensgesamtwert die Nettofinanzverschuldung abgezogen bzw. das Nettofinanzvermögen hinzugerechnet werden. Sofern in der Ertragskennzahl der Finanzierungsaspekt bereits beinhaltet ist, wird der Wert des Eigenkapitals (Equity Value) direkt, d.h. ohne separate Berücksichtigung der Nettofinanzverschuldung ermittelt. Mögliche Multiplikatoren sind i.d.R. Umsatz-, EBITDA-, EBIT- und Cash-Flow-Multiplikatoren.

Durch die volatilen Umsatzerlöse und Ergebnisse der Beta Systems sowie der ausgewählten Vergleichsunternehmen im Zuge der IFRS-15-Bilanzierung haben die ertragswirtschaftlichen Bezugsgrößen (Umsatz, EBITDA und EBIT) nach unserer Einschätzung im vorliegenden Fall nur eine eingeschränkte Aussagekraft. Vor diesem Hintergrund haben wir im Rahmen der Börsenmultiplikatoren auf einen Operating Cash Flow zurückgegriffen, der nach unserer Einschätzung eine von Bilanzierungsvorschriften bereinigte Bezugsgröße darstellt. Zur Plausibilisierung der vorstehend dargestellten Wertermittlung haben wir eine vergleichende Unternehmensbewertung auf Basis von Multiplikatoren durchgeführt. Gemäß IDW S1 können solche vereinfachte Preisfindungen einen Anhaltspunkt für Plausibilitätsbeurteilungen bieten. Sie können jedoch nicht an die Stelle einer fundamentalen Unternehmensbewertung treten. Für die Multiplikatorbewertung können Börsenmultiplikatoren und/oder Transaktionsmultiplikatoren herangezogen werden. Da die Höhe der Transaktionsmultiplikatoren, welche auf tatsächlich gezahlten Transaktionspreisen für Vergleichsunternehmen basieren, üblicherweise in bedeutendem Umfang von der subjektiven Interessenslage und den Handlungsoptionen der Verhandlungspartner abhängt, ist deren Aussagekraft für die Bestimmung objektivierter Unternehmenswerte grundsätzlich eingeschränkt. Sie können beispielsweise in erheblichem Maße durch Synergieeffekte und subjektive Erwartungen beeinflusst sein. Darüber hinaus sind die beobachtbaren Multiplikatoren vergangenheitsorientiert und basieren in der Regel auf den ertragswirtschaftlichen Kennzahlen Umsatz, EBITDA und EBIT der letzten oder des aktuell laufenden Geschäftsjahres. Vor diesem Hintergrund sowie der Verzerrungen der ertragswirtschaftlichen Bezugsgrößen der Beta Systems durch die IFRS-15-Bilanzierung haben wir auf den Ansatz von Transaktionsmultiplikatoren verzichtet. Während beim Ertragswert- und Discounted-Cash-Flow-Verfahren die in der Zukunft erwarteten Zahlungsströme explizit in die Berechnung des Unternehmenswerts eingehen, basieren Börsenmultiplikatoren in der Regel jeweils auf einer prognostizierten Umsatz- oder Ergebnisgröße eines in der Zukunft liegenden Basisjahrs. Die längerfristigen Ertragserwartungen, der charakteristische Ertragsverlauf und das Risiko finden ihren Niederschlag im Multiplikator. Bereits dies setzt für ein zutreffendes Bewertungsergebnis mittels Multiplikator-Verfahren ein hohes Maß an Vergleichbarkeit mit den Peer-Group-Unternehmen voraus. Bezüglich der Auswahl der Gruppe von Vergleichsunternehmen bietet sich grundsätzlich ein Vergleich mit jenen Unternehmen der gleichen Branche an, die ähnliche Produkte anbieten, vergleichbaren Marktstrukturen unterliegen und deren operative Risiken somit zu einem nicht unwesentlichen Maß mit jenen des Bewertungsobjekts vergleichbar sind. Trotz des systematischen Auswahlprozesses verbleiben naturgemäß Unterschiede im Produktportfolio der Peer-Group-Unternehmen und des Targets. Eine vollständige Vergleichbarkeit ist regelmäßig nicht erreichbar. Mangels vollständiger Vergleichbarkeit kann das Ergebnis der Multiplikatorbewertung im Normalfall nur eine Bewertungsbandbreite sein. Unter bestimmten Prämissen können investitionstheoretische Bewertungsverfahren und Multiplikatoren ineinander überführt werden. Dabei wird deutlich, dass Unternehmen insbesondere hinsichtlich ihrer Kapitalrenditen, Wachstumserwartungen und Risiken vergleichbar sein müssen, um ein aussagekräftiges Bewertungsergebnis zu erzielen. Daneben dürfen die verwendeten Erfolgsgrößen keine signifikanten Rechnungslegungsunterschiede aufweisen. Durch die volatilen Umsatzerlöse und Ergebnisse der Beta Systems sowie der ausgewählten Vergleichsunternehmen im Zuge der IFRS-15-Bilanzierung haben die ertragswirtschaftlichen Bezugsgrößen (Umsatz, EBITDA und EBIT) nach unserer Einschätzung im vorliegenden Fall nur eine eingeschränkte Aussagekraft. Vor diesem Hintergrund haben wir im Rahmen der Börsenmultiplikatoren auf einen Operating Cash Flow zurückgegriffen, der nach unserer Einschätzung eine von Bilanzierungsvorschriften bereinigte Bezugsgröße darstellt. Der Unternehmensgesamtwert als Basis der Multiplikatoren wurde aus der Börsenkapitalisierung zuzüglich des verzinslichen Fremdkapitals (einschließlich Pensionsrückstellungen), ausstehender Optionen, Vorzugsanteile und Minderheitsanteilen der Vergleichsunternehmen und abzüglich vorhandener Liquidität ermittelt. Grundsätzlich sollten sowohl die prognostizierte Erfolgsgröße als auch der herangezogene Multiplikator aus dem gleichen Basisjahr stammen. Daher haben wir als Grundlage für die Ableitung der Börsenmultiplikatoren auf durchschnittliche Schätzungen des operativen Cash Flow (Konsens-Schätzungen) von Analysten für die Vergleichsunternehmen für die kommenden Geschäftsjahre 2024 und 2025 zurückgegriffen. Die Börsenmultiplikatoren und Konsens-Schätzungen wurden über den Finanzinformationsdienstleister S&P Capital IQ abgerufen. 8.2 Börsenmultiplikatoren Tabelle 8 | Multiplikatorenbewertung (Börsenmultiplikatoren)

Quelle: S&P Capital IQ, Analyse Rödl & Partner Für Zwecke der vergleichenden Marktbewertung anhand von Börsenmultiplikatoren wurden generell die Vergleichsunternehmen, die auch bei der Ableitung des Betafaktors herangezogen wurden, verwendet. Von den 22 identifizierten Vergleichsunternehmen waren für 21 Unternehmen Schätzungen von Finanzanalysten der zukünftigen Ertragslage zum Geschäftsjahr 2024 und für 19 Unternehmen für das Geschäftsjahr 2025 verfügbar. Die Börsenmultiplikatoren mit Bezug zum operativen Cash Flow belaufen sich auf eine Bandbreite zwischen 10,6 und 17,8 (2024) sowie 9,2 und 12,0 (2025). Im Median ergibt sich somit jeweils ein Börsenmultiplikator i.H.v. 12,3 (2024) und 10,2 (2025). Der operative Cash Flow der GJ23/24 und GJ24/25 basiert auf der Planungsrechnung, die auch dem Ertragswertverfahren zugrunde liegt (vgl. Kapitel 7.4). Da bei den Multiplikatoren mit Bezug auf den operativen Cash Flow in einem ersten Schritt der Bruttounternehmenswert (Entity Value) ermittelt wird, muss noch der Bestand der Nettofinanzverbindlichkeiten subtrahiert werden bzw. der Bestand des Nettofinanzvermögens hinzugerechnet werden, um den Wert des Eigenkapitals zu ermitteln. Zum technischen Bewertungsstichtag verfügt die Gesellschaft über einen Nettofinanzmittelbestand i.H.v. TEUR 49.090. Dieser setzt sich zusammen aus Cash-Pool-Forderungen i.H.v. TEUR 45.000, einer bereits getätigten Bareinlage exkl. Investitionen in das Portfolio i.H.v. TEUR 858, einer abzuspaltenden Bareinlage i.H.v. TEUR 12.500, TEUR 3.544 Marktwert des Aktienportfolio der Latonba sowie aus Finanzverbindlichkeiten (Pensionsrückstellungen, Bankdarlehen, IFRS-16-Verbindlichkeiten) i.H.v. TEUR 12.812. Der Wert des Eigenkapitals (inklusive Nettofinanzvermögen) liegt für das Bezugsjahr 2024 in einer Quartils-Bandbreite zwischen TEUR 155.097 (EUR 33,72 je Aktie) und TEUR 226.991 (EUR 49,35 je Aktie) mit einem Median i.H.v. TEUR 171.763 (EUR 37,34 je Aktie). Für das Bezugsjahr 2025 ergibt sich für den Wert des Eigenkapitals (inklusive Nettofinanzvermögen) eine Quartils-Bandbreite zwischen TEUR 179.481 (EUR 39,02 je Aktie) und TEUR 219.720 (EUR 47,77 je Aktie) mit einem Median i.H.v. TEUR 193.574 (EUR 42,08 je Aktie). 9. BÖRSENKURS DER BETA SYSTEMS Die Aktien der Beta Systems sind unter der ISIN DE000A2BPP88 (WKN A2BPP8) zum Handel im Scale-Segment der Deutsche Börse im Open Market (Freiverkehr) notiert. Insgesamt hat Beta Systems 4.600.000 Stammaktien ausgegeben. Der gewichtete Durchschnittskurs der Beta Systems über die letzten drei Monate (Drei-Monats Durchschnittskurs; VWAP) liegt bei EUR 41,43 je Aktie. Der Börsenkurs der Beta Systems lag im vergangenen Drei-Monats-Zeitraum in einer Bandbreite zwischen EUR 40,20 je Aktie und EUR 43,40 je Aktie mit einem Median von EUR 41,60 je Aktie und einem Mittelwert von EUR 41,46 je Aktie. Die Aktie der Beta Systems wurde an einer Vielzahl von Tagen nicht gehandelt. Zudem liegt der Bid-Ask-Spread derzeit bei rd. 1,6% und somit leicht oberhalb des durchschnittlichen Spreads von rd. 1,5%. Darüber hinaus liegt die Mehrheit der Anteile (rd. 75%) bei der Deutsche Balaton (rd. 18%) und der SPARTA (rd. 58%). Der verbleibende Anteil der im Streubesitz befindlichen Aktien liegt somit bei nur knapp 24%. Vor dem Hintergrund des geringen Handelsvolumens, des leicht erhöhten Bid-Ask-Spreads und des relativ geringen Streubesitzes erachten wir die Aktie der Beta Systems und somit dessen Börsenkurs als eingeschränkt liquide und aussagekräftig. [..] |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 4. |

Wirtschaftliche Folgen der Sacheinlage für die SPARTA AG Die SPARTA AG hält aktuell 2.653.628 Beta Systems-Aktien, entsprechend rund 58 % am Grundkapital der Gesellschaft, und damit bereits eine Mehrheitsbeteiligung an der Beta Systems. Die Beteiligungen an der Beta Systems ist gleichzeitig die mit Abstand wertmäßig größte Beteiligung der SPARTA AG. Sofern sämtliche 816.911 Beta Systems-Aktien durch die Deutsche Balaton eingebracht würden, hielte die SPARTA AG rund 75,4 % an der Beta Systems. Damit würde die weitere wirtschaftliche Entwicklung der SPARTA AG noch stärker als bereits heute von der Kursentwicklung der Beta Systems-Aktie beeinflusst. Unter Berücksichtigung der Bilanzierung nach strengem Niederstwertprinzip nach HGB könnten künftige Kursrückgänge der Beta Systems-Aktie in Abhängigkeit von den historischen Anschaffungskosten zu einem erheblichen Abschreibungsbedarf führen. Umgekehrt würde ein Kursanstieg über die historischen Anschaffungskosten hinaus zur Bildung stiller Reserven führen und erst zum Zeitpunkt der Gewinnrealisierung ergebniswirksam. Auch die Entwicklung des wirtschaftlichen Reinvermögens würde noch stärker als bisher vom Kursverlauf der Beta Systems-Aktie beeinflusst. Sofern die Deutsche Balaton ihr Bezugsrecht vollständig in Form einer Sacheinlage ausübt, hielte die SPARTA AG künftig eine qualifizierte Mehrheit von mehr als 75 % der Anteile und Stimmrechte an der Beta Systems. Dies vereinfacht die Durchführung etwaiger Strukturmaßnahmen (wie z.B. Abschluss eines Ergebnisabführungsvertrages, Squeeze-Out, Eingliederung, Verschmelzung) zur Nutzung des bestehenden steuerlichen Verlustvortrags der SPARTA AG in Höhe von rd. 94 Mio. Euro. Die hieraus resultierende geringere Steuerlast würde den Ertragswert des operativen Geschäfts der Beta Systems für die SPARTA AG erhöhen. Zum gegenwärtigen Zeitpunkt ist jedoch noch keine Entscheidung getroffen worden, ob, wann und in welcher Form die Umsetzung solcher Strukturmaßahmen angestrebt werden soll. Dies hängt auch vom Ergebnis der Kapitalmaßnahme ab. Hiervon unabhängig verfolgt der Vorstand der SPARTA AG aber auch andere Möglichkeiten, bestehende Verlustvorträge zu nutzen, auch z.B. durch die Übernahme weiterer Unternehmen mit zu versteuernden Erträgen. Durch die von der Regierung vor wenigen Tagen in Aussicht gestellten neuen Möglichkeiten (wie z.B. Entfall der Mindestbesteuerung für die Jahre 2024 bis 2027) ergeben sich hier u.U. zusätzliche Perspektiven. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 5. |

Vorteilhaftigkeit der Kapitalmaßnahme aus Sicht des SPARTA-Vorstands Zum Bilanzstichtag 31. Dezember 2022 verfügte die SPARTA AG über liquide Mittel in Höhe von rund 0,5 Mio. Euro sowie kurzfristige Verbindlichkeiten gegenüber Kreditinstituten in Höhe von rund 4,2 Mio. Euro. Damit wurden die im Rahmen der Kapitalerhöhung im Sommer 2022 zugeflossenen Mittel weitgehend investiert. Die zur Verfügung stehenden zusätzlichen Kreditlinien wurden aufgrund der unsicheren geopolitischen und konjunkturellen Lage sowie des anziehenden Zinsumfelds bislang nur zum Teil in Anspruch genommen. Der Vorstand der SPARTA AG wird die im Rahmen der Kapitalerhöhung zufließenden liquiden Mittel gemäß der bestehenden Anlagestrategie zur Investition in qualifiziert mehrheitliche Unternehmensbeteiligungen mit positiver Gewinnentwicklung und mit der Möglichkeit zum Abschluss von Unternehmensverträgen zur Nutzung von steuerlichen Verlustvorträgen sowie in aussichtsreiche Anlagechancen im Nebenwertesegment und speziell im Rohstoffbereich verwenden. Da sich die Mehrzahl der Rohstoffunternehmen im Beteiligungsportfolio der SPARTA AG noch nicht in Produktion befinden und sich daher nicht aus laufenden Cash Flows finanzieren können, besteht regelmäßiger Kapitalbedarf, der vorwiegend mittels Eigenkapitalaufnahme gedeckt wird. Der Vorstand begrüßt die Bereitschaft der Deutsche Balaton, die von ihr derzeit noch gehaltenen Beta Systems-Aktien in die SPARTA AG einzubringen. Zwar ist die SPARTA AG schon heute mit einer Beteiligungsquote von rund 58 % Mehrheitsaktionärin der Beta Systems. Die liquiditätsschonende Aufstockung des Anteils an der Beta Systems im Zuge der vorgeschlagenen Kapitalmaßnahme, die der SPARTA AG eine qualifizierte Mehrheit von bis zu über 75% ermöglicht, schafft jedoch für die SPARTA AG die grundsätzliche Möglichkeit, auf Hauptversammlungen der Beta Systems förderliche Strukturmaßnahmen zu beschließen, die einen solchen qualifizierten Mehrheitsbeschluss erfordern. Falls die Deutsche Balaton ihr Bezugsrecht vollständig in Form einer Sacheinlage ausübt, würde sich der Anteil der außenstehenden Aktionäre an der Beta Systems von derzeit rund 42 % auf knapp 25 % reduzieren. Sofern künftig der Abschluss eines Ergebnisabführungsvertrags mit der Beta Systems zur Nutzung des Verlustvortrages angestrebt werden sollte, würde dies unter anderem ein Barangebot für alle außenstehenden Beta Systems-Aktionäre erfordern. Dies wäre nach vollständiger Umsetzung der Maßnahme aufgrund des dann noch geringeren Anteils außenstehender Aktionäre an der Beta Systems in Verbindung mit dem Liquiditätszufluss aus der Kapitalmaßnahme (vor Kosten der Durchführung der Kapitalerhöhung) von bis zu rd. 14 Mio. Euro wesentlich leichter umsetzbar. Somit verbessert die vorgeschlagene Kapitalmaßnahme die Chance auf eine Umsetzung von Strukturmaßnahmen mit dem Ziel, den bestehenden steuerlichen Verlustvortrag der SPARTA AG zu nutzen bzw. schafft im Fall eines Ergebnisabführungsvertrages erst eine wesentliche Voraussetzung hierfür. Die Beta Systems hat sich in den vergangenen Jahren operativ sehr positiv entwickelt und konnte in den vergangenen Jahren unter Berücksichtigung der geschäftsbedingten Zyklik ein stabiles organisches Wachstum erzielen. Darüber hinaus hat der Vorstand der Beta Systems eine erfolgreiche Akquisitionsstrategie umgesetzt und wir hoffen, dass ihm dies auch in Zukunft gelingen wird. Wachstumschancen ergeben sich aus dem anhaltenden Trend zu höheren Datenmengen und komplexeren IT-Strukturen bei gleichzeitig erhöhten Anforderungen hinsichtlich IT-Sicherheit und Compliance, insbesondere im Banken- und Finanzdienstleistungssektor. Gleichzeitig betreffen die Datenverarbeitungs-, Automatisierungs- und Sicherheitsfunktionen der Beta Systems meist essentielle Kernbereiche der Kunden, deren Ausfall hohe Folgekosten verursachen kann. Dies reduziert grundsätzlich die Bereitschaft der Bestandskunden, einen Systemanbieterwechsel in Betracht zu ziehen und führt zu einer geringen Kundenfluktuation. Wachstumspotenzial ergibt sich für die Beta Systems aus Sicht des SPARTA-Vorstands aus der weiter bestehenden Tendenz vieler inländischer Unternehmen und auch öffentlichen Einrichtungen, verstärkt auf heimische IT-Lösungsanbieter zu setzen. Diese für die Beta Systems positive Entwicklung betrifft die Geschäftsbereiche DCI und IAM gleichermaßen und dürfte durch die aktuelle geopolitische Lage noch verstärkt werden. Auf aktuellem Kursniveau (Stand 10. Juli 2023: 42,80 Euro) weist die Gesellschaft für das laufende Geschäftsjahr 2022/23 ein KGV von etwa 25 auf und ist damit zu Vergleichsunternehmen der Softwarebranche attraktiv bewertet. Der SPARTA-Vorstand ist zuversichtlich, dass sich die positive Entwicklung der Beta Systems-Beteiligung auch bei einer weiter konsolidierten Aktionärsstruktur und mit der SPARTA AG als langfristig orientiertem und verlässlichem Mehrheitsaktionär gemäß der Prognoserechnung des Bewertungsgutachtens fortsetzen wird. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| II. |

BERICHT DES VORSTANDS GEMÄSS § 71 ABSATZ 1 NR. 8 AKTG IN VERBINDUNG MIT § 186 ABSATZ 3 UND 4 AKTG ZU PUNKT 7 DER TAGESORDNUNG Durch die Ermächtigung soll die SPARTA AG die Möglichkeit erhalten, eigene Aktien erwerben zu können. Diese Ermächtigung verhilft der Gesellschaft zu einer größeren Flexibilität. Der Erwerb eigener Aktien kann über die Börse erfolgen. Neben dem Erwerb über die Börse soll die Gesellschaft auch die Möglichkeit erhalten, eigene Aktien durch ein öffentliches an die Aktionäre der Gesellschaft zu richtendes Kaufangebot bzw. durch die öffentliche Aufforderung zur Abgabe eines solchen Angebots zu erwerben. Dabei ist der aktienrechtliche Gleichbehandlungsgrundsatz zu beachten. Bei der öffentlichen Aufforderung zur Abgabe eines Angebots können die Adressaten der Aufforderung entscheiden, wie viele Aktien und – bei Festlegung einer Preisspanne – zu welchem Preis sie diese der Gesellschaft anbieten möchten. Sofern ein öffentliches Kaufangebot überzeichnet ist bzw. im Falle einer Aufforderung zur Abgabe eines Angebots von mehreren gleichwertigen Angeboten können nicht sämtliche eingereichten eigenen Aktien angenommen werden. Es muss die Annahme nach Quoten (d.h. nach dem Verhältnis der angedienten bzw. angebotenen SPARTA-Aktien) erfolgen. Jedoch soll es möglich sein, eine bevorrechtigte Annahme kleiner Offerten oder kleiner Teile von Offerten bis zu maximal 100 Stück Aktien vorzusehen. Diese Möglichkeit dient dazu, gebrochene Beträge bei der Festlegung der zu erwerbenden Quoten und kleine Restbestände zu vermeiden und damit die technische Abwicklung zu erleichtern. Der gebotene Kaufpreis oder die Grenzwerte der gebotenen Kaufpreisspanne je Aktie (ohne Erwerbsnebenkosten) dürfen im Falle des Erwerbs mittels eines öffentlichen Kaufangebots bzw. mittels einer öffentlichen Aufforderung zur Abgabe eines solchen Angebots den Börsenkurs um nicht mehr als 20% über- oder unterschreiten, wobei Börsenkurs im Sinne der Ermächtigung im Falle des außerbörslichen Erwerbs der durchschnittliche arithmetische Schlusskurs der Aktie an der Frankfurter Wertpapierbörse oder eines Nachfolgesystems der letzten zehn Börsentage vor Ausübung der Ermächtigung ist. Ergeben sich nach der Veröffentlichung eines öffentlichen Kaufangebots bzw. einer öffentlichen Aufforderung zur Abgabe eines solchen Angebots erhebliche Abweichungen des maßgeblichen Kurses, so kann stattdessen auch auf den entsprechenden Kurs des letzten Börsenhandelstages der Aktie der Gesellschaft an der Frankfurter Wertpapierbörse vor der öffentlichen Ankündigung einer etwaigen Anpassung abgestellt werden. Das Kaufangebot bzw. die Aufforderung zur Abgabe eines solchen Angebots kann weitere Bedingungen vorsehen. Die aufgrund dieses Ermächtigungsbeschlusses erworbenen eigenen Aktien können von der Gesellschaft ohne erneuten Beschluss der Hauptversammlung eingezogen werden. Entsprechend § 237 Absatz 3 Nr. 3 AktG kann die Hauptversammlung der Gesellschaft die Einziehung ihrer voll eingezahlten Stückaktien beschließen, auch ohne dass damit eine Herabsetzung des Grundkapitals der Gesellschaft erforderlich wird. Die vorgeschlagene Ermächtigung sieht neben der Einziehung mit Kapitalherabsetzung diese Alternative ausdrücklich vor. Durch eine Einziehung der eigenen Aktien ohne Kapitalherabsetzung erhöht sich automatisch der rechnerische Anteil der übrigen Stückaktien am Grundkapital der Gesellschaft. Der Vorstand soll daher mit Zustimmung des Aufsichtsrates ermächtigt werden, die erforderlich werdende Änderung der Satzung hinsichtlich der sich durch eine Einziehung verändernden Anzahl der Stückaktien vorzunehmen. Von der vorgenannten Verwendungsmöglichkeit kann nicht nur hinsichtlich solcher Aktien Gebrauch gemacht werden, die aufgrund dieses Ermächtigungsbeschlusses erworben wurden. Die Ermächtigung umfasst vielmehr auch solche Aktien, die nach § 71d Satz 5 AktG erworben wurden. Es ist vorteilhaft und schafft weitere Flexibilität, diese eigenen Aktien in gleicher Weise wie die aufgrund dieses Ermächtigungsbeschlusses erworbenen Aktien verwenden zu können. Der Beschluss sieht vor, dass Maßnahmen des Vorstands aufgrund der Hauptversammlungsermächtigung nach § 71 Absatz 1 Nr. 8 AktG nur mit Zustimmung des Aufsichtsrates vorgenommen werden dürfen. Der Vorstand wird die jeweils nächste Hauptversammlung über eine etwaige Ausnutzung der Ermächtigung unterrichten. |

||||||||

| III. |

BERICHT DES VORSTANDS ZUM AUSSCHLUSS DES BEZUGSRECHTS GEMÄSS § 203 ABS. 2 SATZ 2 IN VERBINDUNG MIT § 186 ABSATZ 4 SATZ 2 AKTG ZU PUNKT 8 DER TAGESORDNUNG Die Hauptversammlung der Gesellschaft hat am 29. August 2013 den Vorstand ermächtigt, das Grundkapital der Gesellschaft mit Zustimmung des Aufsichtsrats einmalig oder mehrfach um bis zu EUR 5.298.132,00 durch einmalige oder mehrmalige Ausgabe von insgesamt bis zu 378.438 neuen, auf den Inhaber lautenden Stammaktien ohne Nennbetrag (Stückaktien) zu erhöhen (Genehmigtes Kapital 2013). Die Gesellschaft hat seit Wirksamwerden des vorgenannten Beschlusses bis zum Auslaufen der Ermächtigung am 28. August 2018 von dem Genehmigten Kapital 2013 keinen Gebrauch gemacht. Die Verfügbarkeit von Finanzierungsinstrumenten ist auch künftig, unabhängig von den regelmäßig stattfindenden jährlichen ordentlichen Hauptversammlungen der Gesellschaft von besonderer Bedeutung. Oftmals kann der Zeitpunkt, zu dem durch die Gesellschaft entsprechende Finanzmittel beschafft werden müssen, nicht immer im Voraus bestimmt werden. Die Gesellschaft steht in Bezug auf sich ergebende Geschäftschancen im Wettbewerb mit anderen Unternehmen. Solche Geschäftschancen lassen sich oftmals nur nutzen, wenn bereits zum Zeitpunkt des Verhandlungsbeginns eine gesicherte Finanzierung der entsprechenden Transaktion zur Verfügung steht. Aktiengesellschaften wird mit dem Instrument des genehmigten Kapitals eine Möglichkeit zur Verfügung gestellt, mit der die Verwaltung durch die Hauptversammlung, zeitlich befristet und betragsmäßig auf maximal die Hälfte des bei Wirksamwerden der Ermächtigung vorhandenen Grundkapitals begrenzt, ermächtigt werden kann, das Grundkapital ohne einen weiteren Hauptversammlungsbeschluss zu erhöhen. Mit der beantragten Ermächtigung zur Schaffung eines neuen genehmigten Kapitals, welches dabei sowohl für Bar- als auch für Sachkapitalerhöhungen ausgenutzt werden kann, soll dem Vorstand für die nächsten fünf Jahre ein flexibleres Instrument zur Gestaltung der Unternehmenspolitik und Wahrung sich ergebender Geschäftschancen eingeräumt werden. Bei Ausnutzung der Ermächtigung zur Ausgabe neuer Aktien aus dem genehmigten Kapital ist den Aktionären grundsätzlich ein Bezugsrecht einzuräumen. Damit können alle Aktionäre im Verhältnis ihrer Beteiligung an einer Kapitalerhöhung teilhaben und sowohl ihren Stimmrechtseinfluss als auch ihre wertmäßige Beteiligung an der Gesellschaft aufrechterhalten. Dies gilt insbesondere auch dann, wenn die neuen Aktien den Aktionären nicht unmittelbar zum Bezug angeboten werden, sondern unter Einschaltung eines oder mehrerer Kreditinstitute, sofern diese verpflichtet sind, die übernommenen Aktien den Aktionären im Wege des sog. mittelbaren Bezugsrechts zum Bezug anzubieten. Der Beschlussvorschlag sieht daher eine entsprechende Regelung vor. Jedoch sieht der Beschlussvorschlag außerdem eine Ermächtigung des Vorstands vor, in eng umgrenzten Fällen das gesetzliche Bezugsrecht der Aktionäre auszuschließen:

Konkrete Pläne zur Ausnutzung des genehmigten Kapitals bestehen derzeit nicht. Der Vorstand wird jeweils im Einzelfall prüfen, ob er von der Ermächtigung zur Kapitalerhöhung unter Ausschluss des Bezugsrechts der Aktionäre Gebrauch machen soll. Der Vorstand wird das genehmigte Kapital unter Ausschluss des Bezugsrechts nur nutzen und der Aufsichtsrat hierzu seine Zustimmung erteilen, wenn dies nach pflichtgemäßer Prüfung durch Vorstand und Aufsichtsrat im wohlverstandenen Gesellschaftsinteresse und dem Interesse ihrer Aktionäre liegt. Der Vorstand wird die jeweils nächste Hauptversammlung über die Ausnutzung des genehmigten Kapitals unterrichten. |

||||||||

| IV. |